Causas de las previsiones

Varios factores estructurales de los rendimientos reales probablemente empujará al alza los rendimientos reales de los bonos en EEUU, fijando como objetivos para principios de 2030 un rendimiento real del 2,5% para los bonos del Tesoro de EE.UU. a 10 años y un rendimiento real del 3,0% para el índice de bonos agregados de EEUU.

Las fuerzas estructurales que impulsan el aumento de los rendimientos reales son fundamentalmente de carácter mundial. Por lo tanto, es natural suponer que cualquier aumento pronunciado a largo plazo de los rendimientos reales de EEUU se refleja en otras economías de mercados emergentes financieramente integradas.Estas fuerzas son:

- La aceleración del aumento mundial de las tasas de dependencia de la tercera edad debería ejercer una presión a la baja sobre el ahorro en relación con la inversión.

- El cumplimiento de los objetivos climáticos exigirá aumentos sustanciales de la inversión.

- La deuda fiscal alcanzará máximos históricos.

- La desglobalización parcial o la desdolarización son plausibles.

- Una mayor volatilidad macroeconómica.

Previsiones de los diferenciales

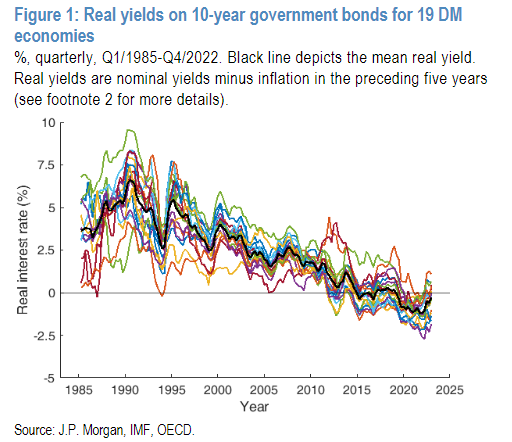

Sabiendo esto, se elaboran las previsiones del rendimiento real de la deuda pública a 10 años para un conjunto de 19 economías de mercado a partir de la previsión de los diferenciales reales a largo plazo con Estados Unidos. En este gráfico se ve como el movimiento de los bonos es conjunto:

Estas previsiones de diferenciales se basan en los fundamentos actualmente observables que rigen las diferencias de rendimiento global en las economías financieramente integradas, incluidas las balanzas por cuenta corriente, las diferencias en las tasas de crecimiento económico, las diferencias en la acumulación de deuda fiscal y los cambios demográficos en forma de longevidad creciente y aumento de las cuotas de dependencia de la tercera edad.

Dado que la balanza por cuenta corriente de EEUU tiende a registrar mayores déficits, que la tasa de acumulación de deuda fiscal en EEUU es relativamente elevada, que el crecimiento económico en EEUU superará probablemente al de la mayoría de las demás economías de mercado, que la esperanza de vida en EEUU va a la zaga y que la diferencia en la tasa de dependencia de la tercera edad entre EEUU y los demás países de mercado se está reduciendo, es probable que los rendimientos reales sean más elevados en EEUU que en la mayoría de los demás países de mercado.

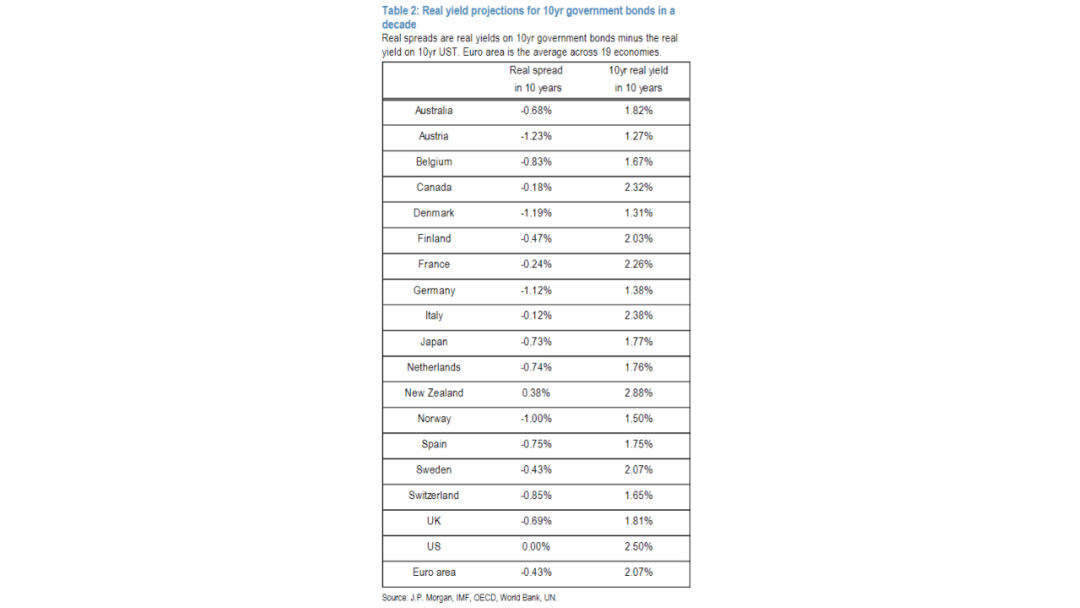

Proyecciones a largo plazo del Rencimeinto real de los bonos en economías mundiales

Dentro de una década, se prevén unos rendimientos reales de la deuda pública a 10 años del 1,4% en Alemania, el 2,3% en Francia, el 1,8% en el Reino Unido, el 1,8% en Japón y el 2,1% en el conjunto de la zona euro. Debido a la naturaleza de las fuerzas que impulsan los rendimientos reales, existe una considerable incertidumbre en torno a estas proyecciones.

Para aproximadamente la mitad de los países considerados, entre ellos Italia y el Reino Unido, las previsiones de rendimiento real coinciden aproximadamente con las implícitas en los tipos a plazo a 10 años. Para el resto de los países considerados, entre ellos Alemania, Japón y Estados Unidos, los rendimientos reales proyectados son sustancialmente más elevados que los previstos en los mercados.

Para los mercados en los que prevemos que los rendimientos aumentarán muy por encima de los futuros actuales, un gestor de bonos debería jugar en el mercado desde el lado de la duración corta hasta que el rendimiento de los bonos se acerque a nuestro nivel previsto.

La comparación de las proyecciones a largo plazo de los rendimientos reales hoy frente a la proyección de hace un año, sugiere que existe una clara posibilidad de que la era posterior a la CFG, en la que el crecimiento real superó a los tipos de interés reales, llegue a su fin. Si esto ocurriera, en muchos países se intensificaría la preocupación por la sostenibilidad de la deuda pública de los Estados miembros.

Teniendo en cuenta las diferencias entre las previsiones de crecimiento de los rendimientos y las diferencias en la valoración actual de los rendimientos en el mercado, los resultados implican una sobreponderación estratégica en los mercados de renta fija de Australia, Austria, Bélgica, Noruega y el Reino Unido, frente a Japón y Suecia.