Las opciones son las mejores herramientas para cubrir nuestras carteras, fondos, inversiones o posiciones de trading. Son flexibles, versátiles y, si queremos, ofrecen mayor apalancamiento. Son instrumentos dinámicos, de perfil de riesgo no lineal, que ofrecen formas no sólo de cubrirnos frente a los peligros de mercados en constante evolución, sino de especular y realizar trading también. En este artículo vamos a ver cómo nos pueden ayudar en protegernos frente a los grandes riesgos de los mercados de renta variable.

En concreto vamos a centrarnos en una estrategia que se llama la mariposa. La mejor alternativa que ofrecen las opciones para cubrirnos.

Objetivo

El problema principal de las coberturas en general es que cuestan mucho dinero. Y en la mayoría de las ocasiones al final no nos hacen falta. Es dinero que desperdiciamos.

El razón principal de implementar la mariposa como cobertura es que cuesta mucho menos dinero que otras estrategias. Pero a la vez consigue la misma efectividad si al final el mercado cae. Bajo esta premisa, si al final el mercado no retrocede, no perdemos tanto dinero, nuestro ‘seguro’ cuesta mucho menos). Y si cae, nos cubre prácticamente de la misma forma que otros tipos de coberturas más tradicionales.

La Mariposa

La mariposa es la combinación de dos spreads verticales en puts o calls. Un spread vendido y otro comprado. Vamos a analizar la posición con más detalle.

El término ‘spread’ se refiere a la compra y venta simultánea de dos contratos del mismo subyacente, o diferentes subyacentes, y lograr beneficiarse de las diferencias que surgen entre ambos.

Un spread vertical es la compra y venta simultánea del mismo tipo de opción, de un mismo subyacente, de un mismo vencimiento y de diferentes precios de strike.

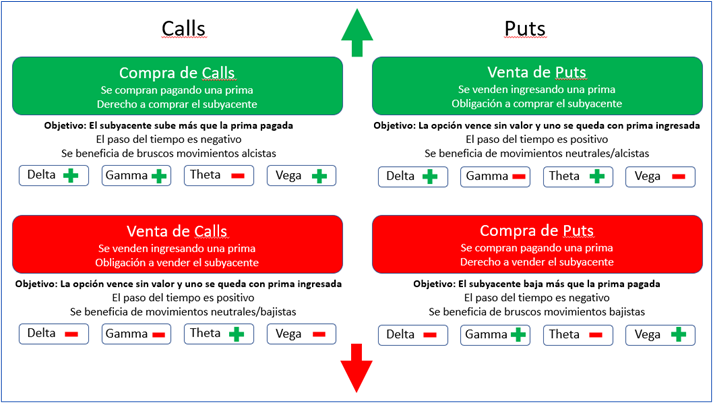

Para ayudarnos comprender un poco mejor el comportamiento de las opciones, abajo vemos una tabla que resume su funcionamiento.

Funcionamiento de las Opciones

Si, por ejemplo, montamos una mariposa de puts, lo que estamos haciendo realmente es lo siguiente.

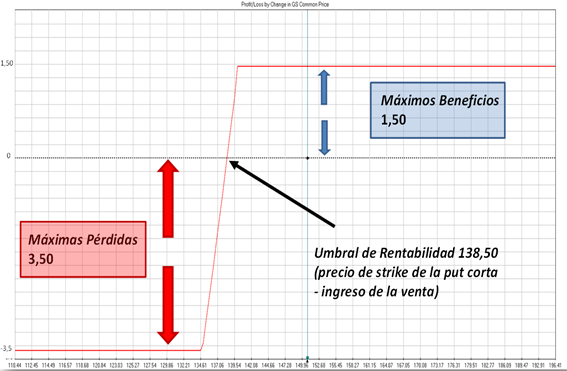

- Comprar una put spread vertical. Comprar una put de un strike arriba y vender otra más abajo. Esto es la pata bajista (abajo vemos el gráfico de un ejemplo)

Ejemplo de la Compra de una Put Spread Vertical Bajista

- A la vez vender una put spread vertical por debajo de la put spread vertical comprada. Vender una put de un strike arriba y comprar otra más abajo. Esto es la pata alcista (abajo vemos el gráfico de un ejemplo)

Ejemplo de la Venta de una Put Spread Vertical Alcista

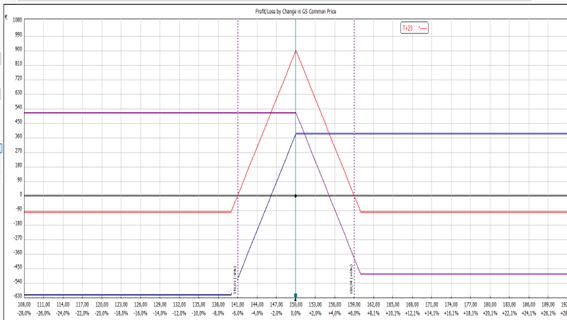

- La posición resultante es una estrategia delta neutral (sin ninguna preferencia sobre la dirección de mercado). Abajo vemos el gráfico de la pata alcista, pata bajista, y global de la posición

Ejemplo de Ambas Patas y la Posición Resultante, una Mariposa

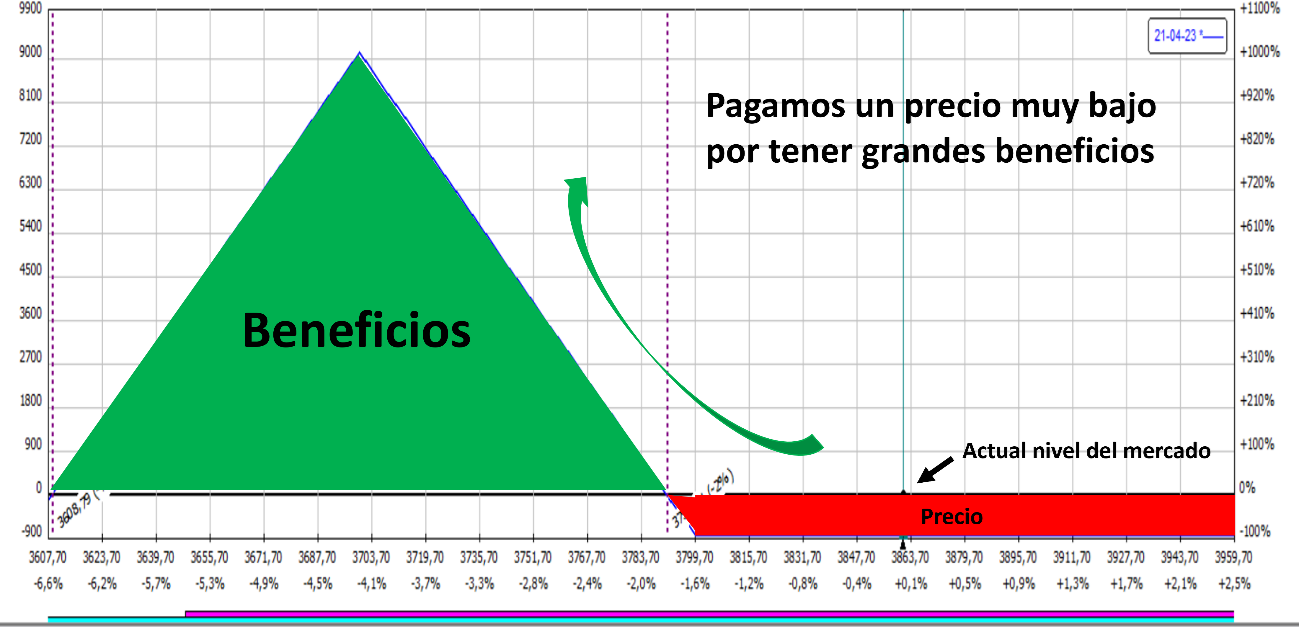

Una Mariposa Bajista

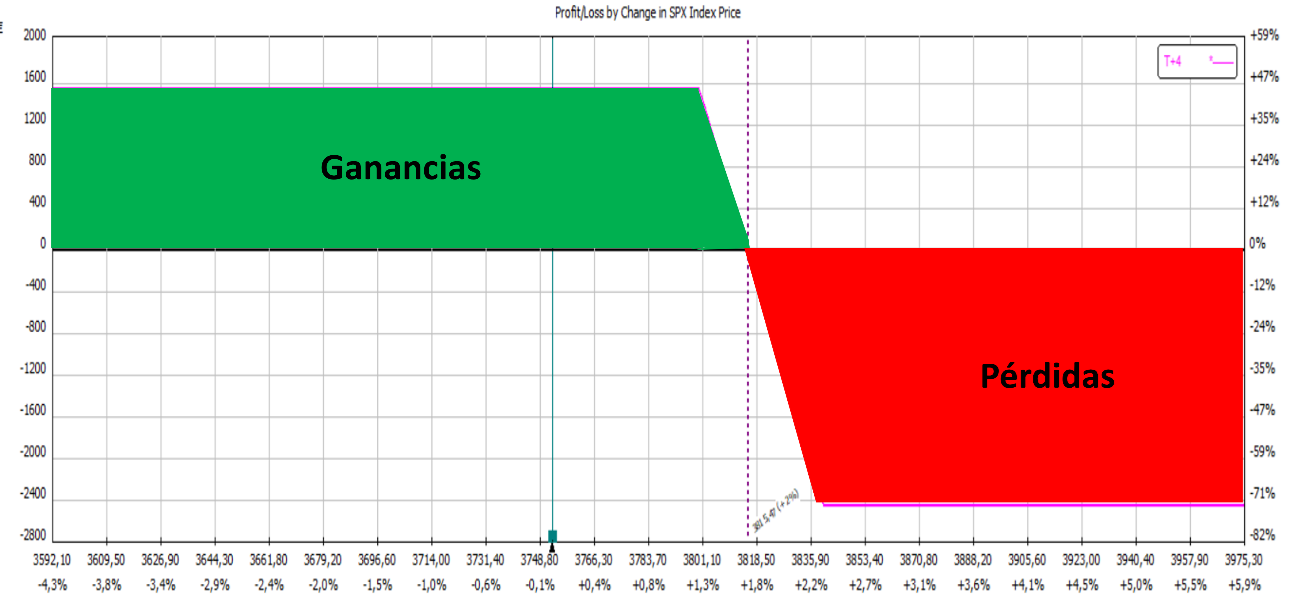

Una mariposa bajista es una mariposa que se monta por debajo de donde se encuentra el actual nivel del mercado. Cuesta muy poco y a cambio puede proporcionar grandes beneficios si el mercado baja. Abajo vemos un ejemplo.

Ejemplo de una Mariposa Bajista

Y abajo vemos la zona de beneficios que proporciona la mariposa bajista en un gráfico diario de precios.

Zona de Beneficios de una Mariposa Bajista en un Gráfico de Precios

Si comparamos el gráfico de la gran zona de beneficios frente a las pequeñas potenciales pérdidas de la mariposa bajista, al mismo gráfico de compra de la put spread tradicional (como cobertura), nos damos cuenta de la gran ventaja que ofrece la mariposa bajista a la hora de cubrirnos. Abajo vemos el gráfico de la put spread comprada donde las ganancias prácticamente igualan las pérdidas.

Beneficios y Ganancias de una Put Spread Vertical Bajista

Gestión de la Posición

Si el mercado cae hacia esta zona de beneficios, ganaremos dinero con la estrategia, y esto es el propósito número uno del trade, la cobertura de nuestra cartera, fondo,etc que estaría perdiendo dinero con las caídas del mercado.

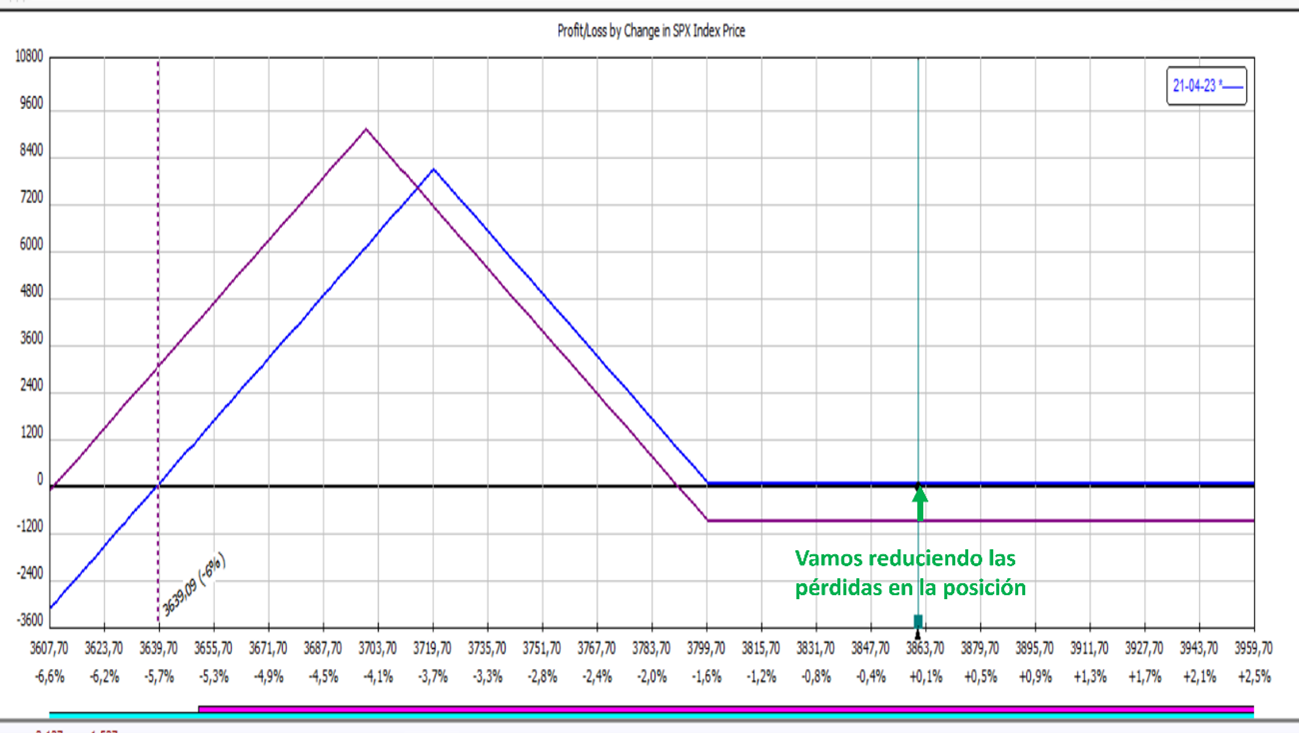

El problema es que en la mayoría de las ocasiones el mercado no cae, o como mucho tiene leves correcciones para luego volver a subir. Si esto sucede, en primer lugar, vamos a perder muy poco dinero. En segundo lugar, existen retoques pequeños que podemos implementar en la posición para ir suavizando aún más las pérdidas (de la cobertura). Inclusive, podemos montar y gestionar la posición de tal manera que el paso del tiempo va levemente a favor nuestro. Básicamente, al ver que el mercado no cae, vamos vendiendo alguna put spread vertical demás y elevamos la línea de vencimiento de la posición hacia arriba en la zona derecha de la posición. Abajo lo vemos de forma más gráfica.

Reducción de Pérdidas en la Mariposa Bajista

Es difícil saber cuándo implementar la cobertura ya que no tenemos una bola de cristal que nos diga si el mercado va a caer o no. De hecho, en un 90% aprox de las veces, las correcciones son de menos del 6% en un mes para luego seguir subiendo. Lo bueno de la mariposa bajista como cobertura es que no hace falta que seamos tan finos para pronosticar el inicio de una caída en el mercado. Como estamos viendo es una estrategia mucho más flexible para gestionar.

A continuación, vamos a ver un indicador que prevé con bastante certeza futuras caídas en el mercado. Supuestamente el mercado entra en pánico cuando la volatilidad implícita (VI) de corto plazo supera la VI de plazos más alejados en tiempo. Entonces, lo que podemos hacer es cuando la media de VI de 30 días supera la media de VI de 90 días, implementamos la cobertura.

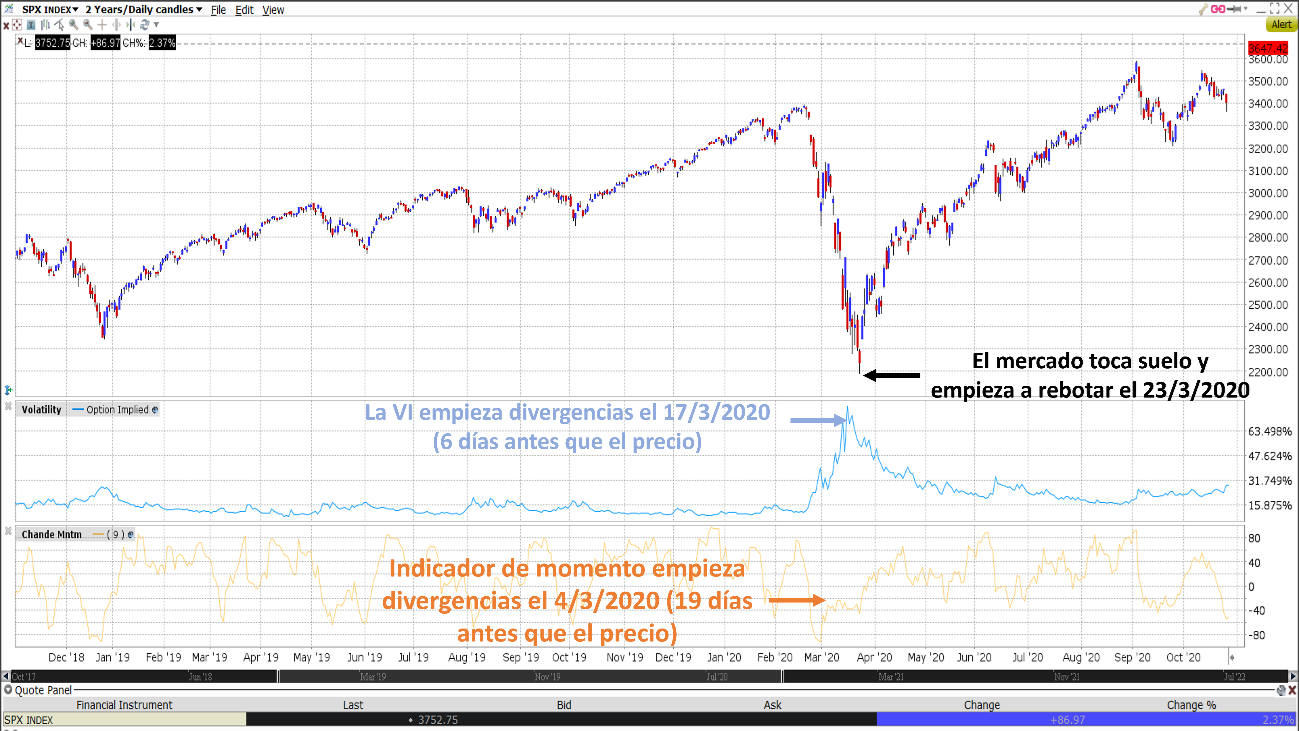

Luego tenemos la pregunta, igual de difícil de contestar, de cuándo quitar la cobertura. ¿Cuándo podemos dar por terminada una corrección fuerte en el mercado? También existen muchas formas de intentar predecir esto, pero quizás una de las más eficaces es la detección de divergencias por parte de la VI y el momento con respecto al precio del mercado. En el siguiente ejemplo vemos como en el crash del coronavirus del 2020, el suelo de bajadas llega cuando la VI y el indicador de momento dieron divergencias 6 y 19 días antes del inicio del giro hacia arriba en el precio en el mercado. Abajo lo vemos.

Divergencias de VI y momento con el precio que da pistas a suelos en el mercado

El único inconveniente de la mariposa bajista como cobertura es que, si la situamos demasiado arriba y el mercado empieza a caer por debajo de ella, nuestros beneficios se pueden ver reducidas de forma importante y podríamos hasta incurrir en pérdidas. Por lo tanto, es importante que la mariposa sea la más ancha posible (con una buena zona de beneficios) y ubicada suficientemente abajo para que no haya sorpasso por parte del mercado.

Ricardo Sáenz de Heredia