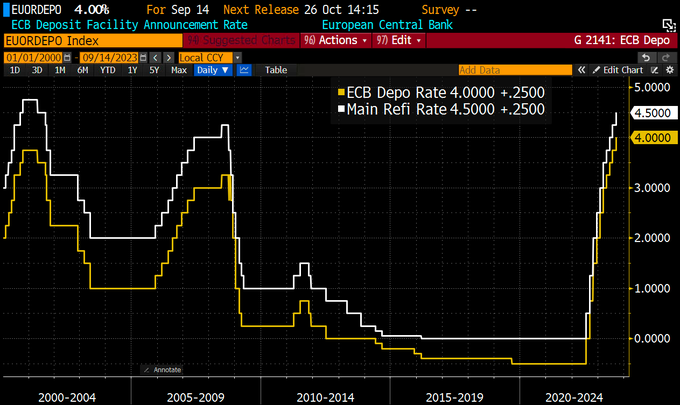

El BCE subió los tipos 0.25 puntos hasta el 4.50% y anunció una pausa («dovish hike»), aunque también recordó que la inflación continúa alta y amenazó con tener que revisar esta predisposición en el futuro.

La subida de 25 puntos básicos ha sido aplicada sobre los tres indicadores de tipos de interés del euro, en la décima subida consecutiva de los tipos de interés que los sitúan al nivel más alto desde la crisis subprime.

Existen motivos de peso, la restricción del crédito y caída de la demanda o la recesión económica en Europa son muy potentes, para esperar caída en las presiones de precios, lo que podría suponer que el BCE puede haber finalizado su ciclo de alzas con la subida de ayer.

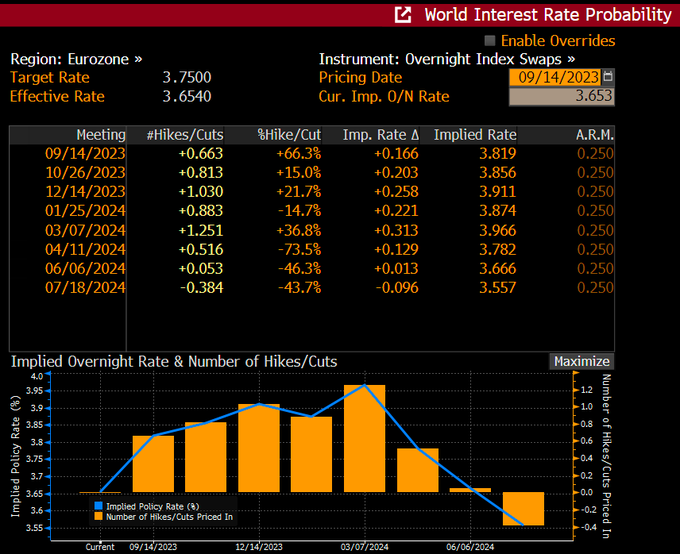

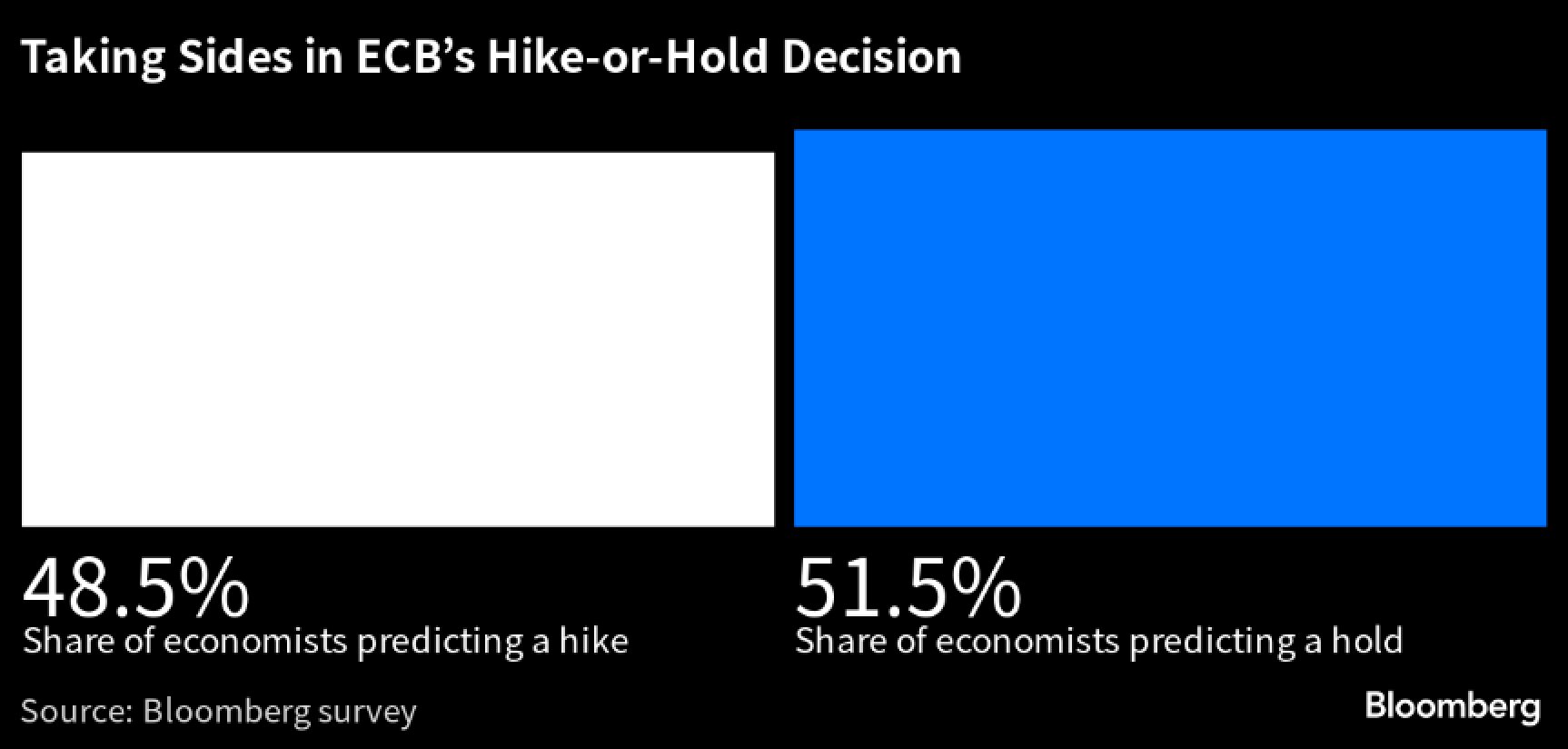

Después de escuchar estas palabras de Lagarde, «“La inflación continúa descendiendo, pero aún se espera que siga siendo demasiado alta durante demasiado tiempo.”» los mercados descuentan todavía con un 66% la probabilidad de que el BCE vuelva a subir tipos en próximas reuniones, aunque la última encuesta de Bloomberg entre expertos desvela que sólo el 48.5% opina que habrá más subidas.

Encuesta Bloomberg:

Según el comunicado; “las decisiones sobre los tipos de interés se basarán en la valoración de las perspectivas de inflación teniendo en cuenta los nuevos datos económicos y financieros, la dinámica de la inflación subyacente y la intensidad de la transmisión de la política monetaria.”

La actualización de las previsiones macro económicas del BCE reflejan reducción por segundo trimestre consecutivo de las previsiones de PIB y subida de las de IPC para 2023 y 2024, aunque ligera mejora para 2025 y quedan como muestra el cuadro siguiente:

Tras conocer la resolución de la reunión del BCE las bolsas europeas reaccionaron con una fuerte sacudida alcista que continúa en la jornada de hoy.

DAX-40, 60 minutos.

El tradicional sesgo alcista de las semanas de vencimiento de derivados nuevamente está obrando milagros, a pesar de la debilidad de los índices en los primeros compases de la semana, la recta final está demostrando fortaleza y alzas que conseguirán llevar a los índices a cierres semanales alcistas, como era previsible.

Será muy interesante observar el comportamiento de las bolsas cuando se produzca el vencimiento en la jornada de hoy. Es habitual que después de los vencimientos las bolsas pierdan fuelle y, de hecho, el sesgo habitual de las semanas post vencimiento tiende a ser bajista. El de septiembre con mayor incidencia.

En Estados Unidos…

el índice de precios a la producción resultó más alto de lo esperado, subió en agosto un +0.7% y la tasa subyacente en línea con expectativas, un +0.2%.

ÍNDICE PRECIOS A LA PRODUCCIÓN, mensual, EEUU

La inflación a la producción interanual queda en niveles contenidos del +1.6% y la tasa subyacente un 2.2%.

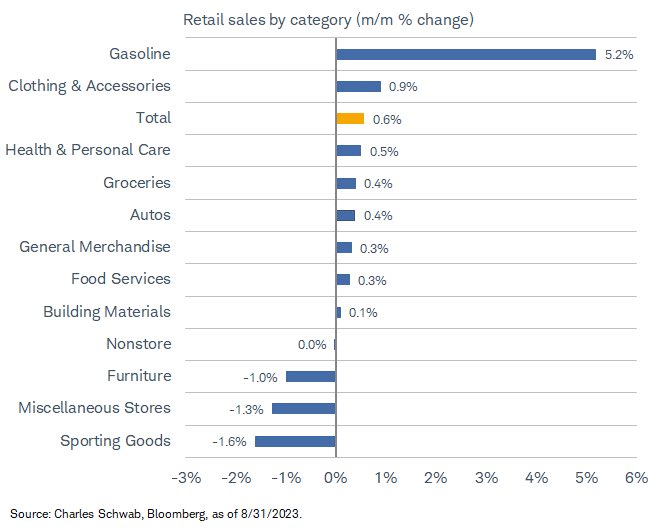

Las ventas al menor sorprendieron al alza, recuperaron un +0.6% frente al 0.2% esperado por el consenso, pero el dato más veraz respecto a la evolución de las ventas es el subyacente que también recuperó aunque en mucha menor medida.

VENTAS AL MENOR, EEUU

Vean desglose de las ventas de agosto por partidas:

En tasa interanual, las ventas han caído hasta el 2.5% y la subyacente (ex transportes) se sitúa en el +2%, muy lejos de los niveles registrados en el pasado reciente y después de haber dibujado una tendencia bajista bien asentada y definida que aún no ha sido alterada:

Ajustando las ventas por inflación, el panorama es diferente y refleja caída de ventas y de las subyacente, con incidencia negativa en la mayoría de las categorías.

Las bolsas americanas se sumaron al carro de las alzas europeas, también influidas por el sesgo del vencimiento de derivados, y cerraron la jornada en tono positivo con el Dow liderando al subir un +0.96%, seguido del SP500 que se anotó un +0.84% y el Nasdaq +0.81%.

El despliegue de pautas, así como las estacionalidad aconsejan prudencia.

DOW JONES, 60 minutos.

S&P500, 30 minutos.

El mercado se encuentra bien apuntalado y esquivo a cualquier intento de proceso correctivo, el escenario de mayor probabilidad apunta a caídas en el corto plazo, aunque el comportamiento de los precios es soberano y es conveniente vigilar también el lado largo, alcista, por si finalmente decide continuar escalando posiciones. Existen niveles bien identificados o referencias claras (suscriptores) que superadas/perforadas activarán nuevas órdenes y determinarán la dirección de los precios.

Los mercados de la energía continúan fuertes, con el crudo subiendo en vertical desde hace semanas y en zona de gran relevancia técnica, también macroeconómica por sus implicaciones sobre costes, inflación o consumo.

WEST TEXAS, diario.

La carrera alcista del crudo en las últimas semanas ha sido intensa y es susceptible de continuar, la decisión de la OPEP+ de ampliar la reducción de oferta durante 3 meses más, hasta diciembre, ha sido decisiva en la tendencia.

No obstante, técnicamente se observan signos que ponen en duda la continuidad de la verticalidad de la tendencia. De momento mantenemos las posiciones abiertas el pasado mes de julio en el sector, todas con interesantes revalorizaciones y una de ellas, la estrategia estrella, arriba más de un 100%, vean:

3OIL, semana.

La semana próxima, además del tradicional sesgo post vencimiento trimestral de derivados, los mercados se moverán al son de las autoridades monetarias, la Reserva Federal reúne a su Comité de mercados Abiertos -FOMC- el martes y miércoles y el consenso espera que, al contrario del BCE ayer, deje los tipos inalterados pero continúe vigilando.

Mantenemos distintas estrategias abiertas (suscriptores) y otras en espera de ser activadas y orientadas a capitalizar el escdenaio más probable de brotes de volatilidad en próximas fechas.

El post de ayer explica la relación histórica entre los ciclos de subidas de tipos, la economía y los mercados (detallando plazos concretos de decalaje entre las decisiones de finalizar los ciclos de tipos, es decir, señalando cuándo se puede esperar que incidan sobre el empleo, el PIB y las bolsas) y su impacto final, que habitualmente suele conducir a recesiones económicas y correcciones bursátiles de distinto calado.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta