Coberturas

Una cobertura (para nuestro trading, inversiones) es una operación cuyo objetivo es de minimizar nuestro riesgo financiero.

Es como un seguro de hogar que cuesta un dinero y nos cubre potenciales accidentes que dañan el contenido/continente de la casa. Pagamos por esa protección.

Solemos implementar coberturas frente a potenciales caídas/correcciones del mercado para proteger el valor de nuestra cartera de inversiones.

En este artículo vamos a ver

- el tipo de activo que deberíamos utilizar

- la estrategia para implementar

- cómo calcular el tamaño adecuado de cobertura

- cuándo deberíamos implementar las coberturas

- cuándo quitarlas

Luego habrá un enlace a un video que explica todo de forma más visual.

El artículo se trata de ideas y nunca recomendaciones concretas. Intenta servir como una guía de cara al pequeño inversor para poder proporcionar unos ‘guidelines’ (normas) a la hora realizar el mejor tipo de cobertura posible para nuestra cartera. Pero como siempre en el trading, cada inversor tiene sus propias particularidades y el mercado nunca deja de evolucionar y sorprender. Realizar una cobertura perfecta es prácticamente imposible, pero vamos a intentar aproximarnos lo mejor que podamos.

Las ideas van enfocadas al mercado americano, pero se pueden implementar en otros también.

Tipo de activo que deberíamos utilizar

Las opciones financieras son por excelencia los mejores activos para realizar coberturas. De hecho, en 1973 se crearon las opciones con el objetivo primordial de realizar coberturas. Son flexibles, tiene mucha liquidez y con los conocimientos adecuados representan la forma más ‘cost-efficient’ (rentable) de cubrir nuestras carteras.

Las opciones sobre índices son las mejores para realizar coberturas principalmente por dos razones.

Primero, son opciones de estilo ‘europeo’. Esto quiere decir que no nos pueden ejecutar la opción antes de su vencimiento. Así nuestra cobertura no tiene ningún riesgo de deshacerse sin nuestra voluntad. Las opciones estilo ‘americano’, que son la mayoría (ETFs, valores, etc) sí pueden se pueden ejecutar antes de vencimiento, cosa que no nos conviene.

Y, en segundo lugar, la forma de liquidar las opciones sobre índices es ‘cash based’ (entrega de efectivo) que es lo ideal para lo que nosotros queremos. Muchas otras, también la mayoría, entregan el subyacente (acciones de Apple, futuros del SP 500) y nosotros no queremos esto ya que complica la operativa y tenemos que incurrir en gastos para deshacernos de la cobertura.

(A nivel fiscal, los beneficios que realizamos vía el trading de opciones sobre índices también suelen ser más favorable).

Una pequeña desventaja de las opciones sobre índices es su tamaño ya que son grandes (caras) y posiblemente no encajan con el tamaño (menor) de cartera del pequeño inversor. Pero desde hace poco existe el subyacente XND del Nasdaq, es 100 veces más pequeño que el índice Nasdaq, las opciones son muy líquidas e ideal para cubrir carteras más pequeñas. Y existe también el índice XSP del SP500, diez veces más pequeño que el índice grande con opciones líquidas y con volumen.

La estrategia

La estrategia que más se utiliza por excelencia es la compra de puts (opción a venta). Cuando compramos una put tenemos pérdidas limitadas a su coste si el mercado sube, y beneficios ilimitados hacía bajo si el mercado cae. Abajo vemos gráficamente cómo funciona una put según la evolución del mercado.

Compra de una put del Indice SP500

En este ejemplo el coste de la put (vencimiento dentro de un mes) son $700 y sería el 1,17% de una cartera cuyo valor fuera de $60.000.

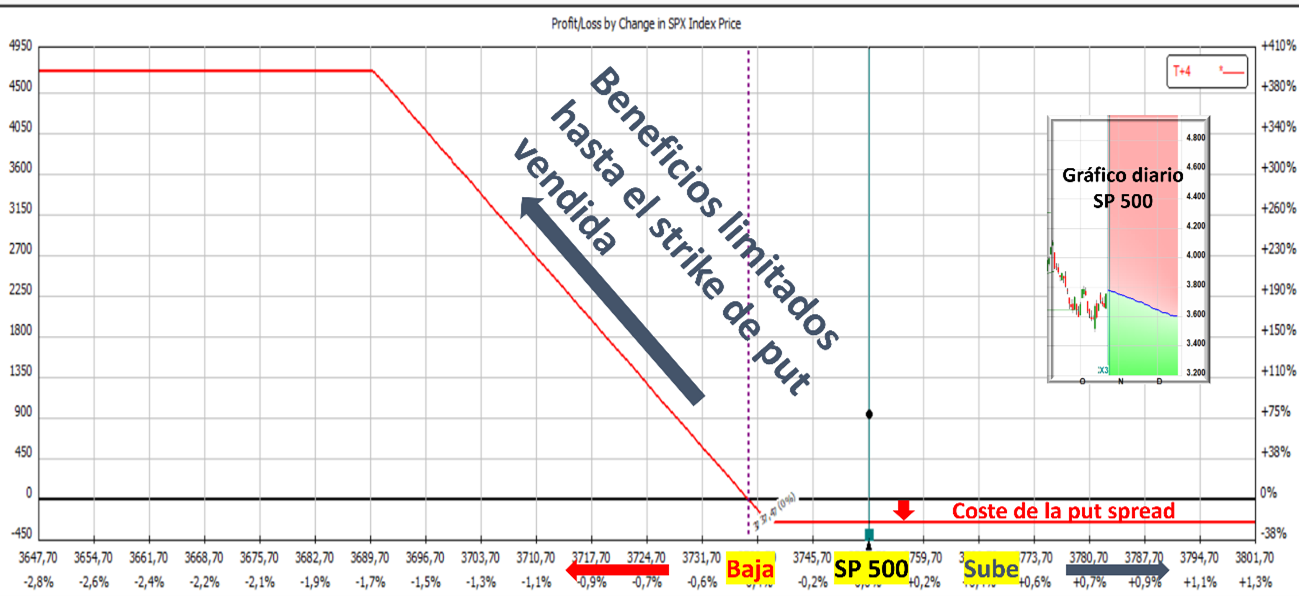

También podemos comprar una put spread vertical donde realizamos la misma compra de una put y vendemos otra más alejada del mercado. Esta estrategia es más barata pero sólo nos cubre hasta el nivel de strike de la segunda put vendida. Abajo vemos el ejemplo.

Compra de una put spread vertical del Indice SP500

Siguiendo con el mismo ejemplo, al convertir la estrategia en la compra de una put spread vertical, ahorramos en costes (sólo cuesta $300, un 0,5% de un portafolio de $60.000) pero limitamos la cobertura hacia abajo. La decisión de hacer esto o no realmente depende de cuánto creemos que el mercado puede bajar……. Si quisiéramos pronosticar el límite de bajada, venderíamos la put del spread justo en el strike de ese suelo de mercado. Obviamente esto depende de cada uno y sus propias previsiones.

Cómo calcular el tamaño adecuado de cobertura

Es importante calcular el tamaño adecuado que necesitamos de cobertura, porque si no, podemos llevar unas sorpresas muy desagradables.

Siguiendo con el ejemplo de una cartera valorado en $60.000, tenemos que multiplicar esta cantidad por la beta de nuestras inversiones.

Beta mide la sensibilidad de nuestra cartera a cambios en el mercado en general. Existen muchos ‘benchmarks’ (puntos de referencia) para medir beta como por ejemplo el SP 500 o el Nasdaq.

Tenemos que sacar la beta (frente al índice de lo cual vamos a utilizar para cubrirnos) de cada una de nuestras inversiones y sacar una media ponderada para el total de nuestra cartera.

La beta de cada valor la podemos encontrar en muchos sitios que incluyen la página web de ‘Yahoo Finance’ y en el ‘Risk Navigator de la plataforma de Interacive Brokers (abajo vemos un ejemplo).

Ejemplo de la columna beta del Risk Navigator de Interacive Brokers

Si por ejemplo tenemos una beta total de 1,3 frente al SP 500, multiplicamos esta cantidad por el valor de la cartera ($60.000).

$60.000 x 1,3 = $78.000

Luego, cogemos el valor del índice, usamos de nuevo XSP (mucho más pequeño que el índice SP 500 pero con el mismo movimiento), y multiplicamos por 100.

375 X 100 = 37.500

Si dividimos el primero por el segundo tenemos la cantidad de contratos que deberíamos utilizar de opciones sobre este índice para proporcionar una cobertura correcta sobre nuestra cartera.

$78.000/37.500 = 2,1 contratos

Cuándo deberíamos implementar la cobertura

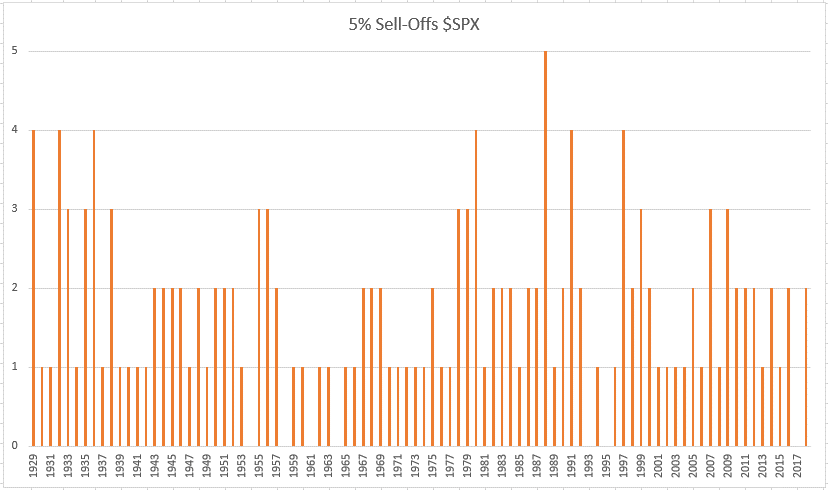

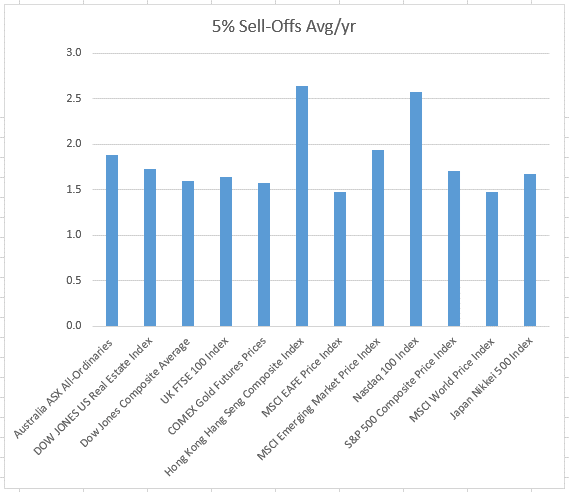

Es difícil pronosticar una corrección grande del mercado. Correcciones por encima del 6% en un mes sólo suceden un 9% de las veces. Así que cada vez que el mercado se corrige, en un 91% de las veces la corrección será menor que el 6%. Podemos aprovechar correcciones de este tipo (más suaves) para vender calls y call spreads. Son otros tipos de coberturas, menos agresivas, donde vamos ingresando prima por el paso del tiempo y generamos dinero que luego podemos utilizar para comprar puts y put spreads verticales.

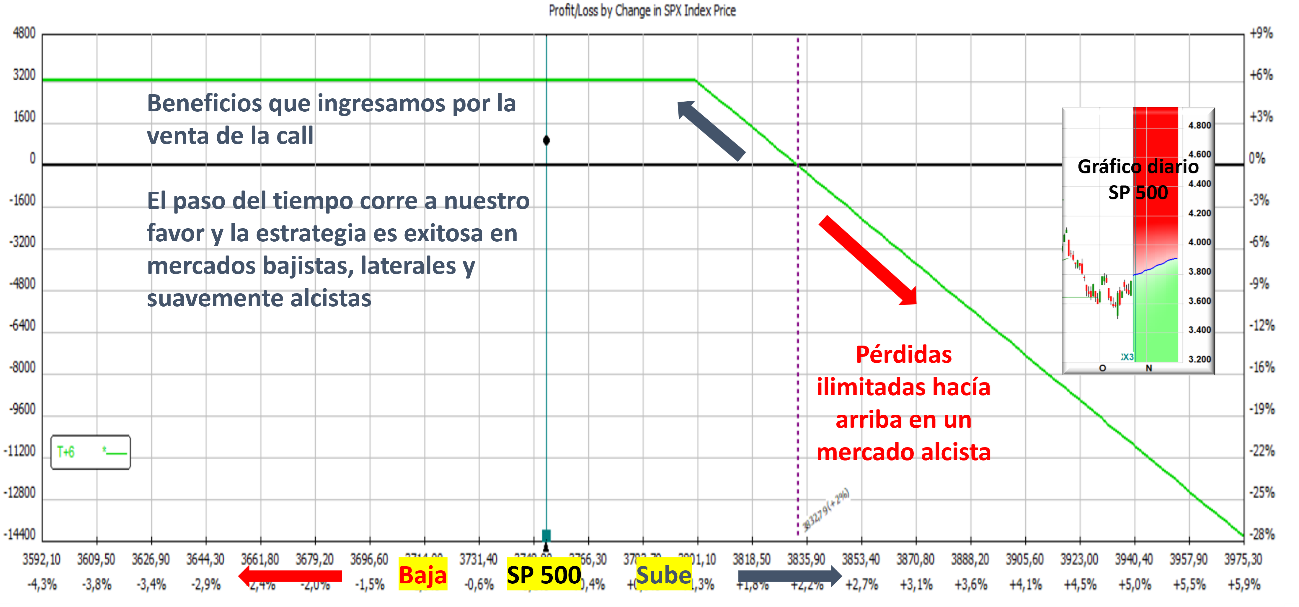

Se trata de vender calls (opción a compra) y call spreads fuera del dinero (por encima de donde se encuentra el mercado). Abajo vemos el ejemplo de la venta de una call.

Venta de una call del Indice SP 500

Si no quisiéramos un riesgo de tantas pérdidas hacía arriba, podemos limitarlas al convertir la estrategia en la venta de una call spread vertical. Al vender la call fuera del dinero compramos otra todavía más fuera del dinero y nuestro riesgo hacía arriba termina aquí, en el strike de la call comprada. Pero ingresamos menos dinero por la operación. Abajo el ejemplo.

Venta de una call spread del Indice SP 500

El timing de implementar estrategias es lo más complicado del trading. Como dice el refrán ‘Don’t tell me what to buy, but when…’ (No me digas qué comprar, sino cuándo…), esto refleja la clave del éxito para traders e inversores a la hora de operar. Pero quizás la mejor forma de determinar el momento de comprar puts o put spreads para cubrirnos es cuando el mercado entra en ´pánico` y la volatilidad implícita (VI) de 30 días supera la VI de 90 días y entramos en un escenario de mercado que se llama ‘backwardation’. No hace falta en este artículo entrar en la definición de este fenómeno del mercado y su volatilidad, pero sí podemos utilizar la comparación de 30 VI vs 90 VI como un termómetro de pánico o no pánico en el mercado. Pero hay que decir que no existe ningún indicador ni barómetro 100% fiable que diga que ni el mercado entra en pánico ni que si es momento de iniciar coberturas importantes. Abajo, como ejemplo, vemos un gráfico de medias de la VI del SP 500. Y podemos apreciar como el día 30/8/2022 la VI 30 empieza a superar la VI 90. (A partir de esta fecha el SP 500 corrigió un 14% hasta mediados de octubre).

Gráfico diario de medias de VI del SP 500

Cuándo quitar las coberturas

Esta cuestión es tan difícil como la anterior de cuándo iniciarlas, pero de nuevo vamos a intentar utilizar un barómetro sencillo, pero sensato, que da pistas sobre el final de una corrección.

Vamos a buscar una combinación de divergencias tanto de momento como de volatilidad con el precio del mercado. Hay muchos indicadores y formas de medir la volatilidad y momento y en el siguiente gráfico, como ejemplo, vemos como en el crash del coronavirus del 2020 tanto la VI como el indicador de momento dieron divergencias 6 y 19 días antes del inicio del giro hacia arriba del precio del mercado.

Divergencias de VI y momento con el precio que da pistas a suelos en el mercado

Como todo en el mundo del trading, no hay nada fácil. Y la implementación y gestión de coberturas adecuadas sobre nuestras inversiones y carteras no es ninguna excepción. Las ideas de este artículo son simplemente eso, ideas, y nos pueden servir como referencia a la hora de protegernos ante momentos difíciles en el mercado, como está siendo durante todo este año. Quizás combinando alguna de las ideas arriba comentadas con aspectos de nuestro propio trading personal puede resultar beneficioso a la hora de sacar el máximo provecho de nuestras inversiones.

En el siguiente enlace tenemos un video que explica todo el contenido de este artículo de forma más visual y práctica. Se llama ‘Coberturas’.

https://optionelements.es/directos/

Ricardo Sáenz de Heredia