La publicación del informe de empleo USA de enero el pasado viernes resultó tan sorprendente como el dato de creación de empleo privado -ADP- conocido el miércoles, aunque por el motivo contrario. El dato de ADP cayó como un jarro de agua fría, destrucción de 300.000 empleos en el mes, y, sin embargo, el informe de empleo incluye la creación de nada menos que 467.000 nuevos puestos de trabajo, cuando sólo 125.000 eran esperados por el consenso.

La propagación de contagios Ómicron durante el mes de enero fue intensa y se esperaba menor actividad, además el empleo habitualmente decae después de la temporada navideña por lo que la creación de casi medio millón de puestos de trabajo fue realmente inesperada. Ahora bien, en enero se registraron 3.6 millones de bajas por enfermedad lo que supone alrededor del 2% de la fuerza laboral.

Con todo, un informe de empleo positivo y a considerar por las autoridades monetarias, también por los mercados que respondieron de manera inmediata e indudablemente positiva, los índices cerraron con ganancias importantes que disiparon parte de la dura caída del jueves (recordemos que el Nasdaq se dejó casi un 4%).

NASDAQ-100, diario.

El varapalo bajista sufrido por Facebook en la jornada del jueves, cerró un 27% abajo evaporando en el camino $237.000 millones en una sola jornada, volumen equivalente a más de un tercio de la capitalización del IBEX, fue el catalizador y motor de las caídas del conjunto del mercado.

El viernes fue el turno de Amazon y sus resultados que arrastraron al mercado también pero en esta ocasión al alza, unos resultados del Q4-2021 tampoco estelares pero permitieron mejora de previsiones y fueron bien premiados de los inversores, el valor subió más del 13%. El Nasdaq recuperó un +1.58% o el SP500 un +0.52%.

S&P500, diario.

Aunque se creó mucho empleo en enero la tasa de paro subió una décima hasta el 4%…

TASA de PARO USA vs S&P500.

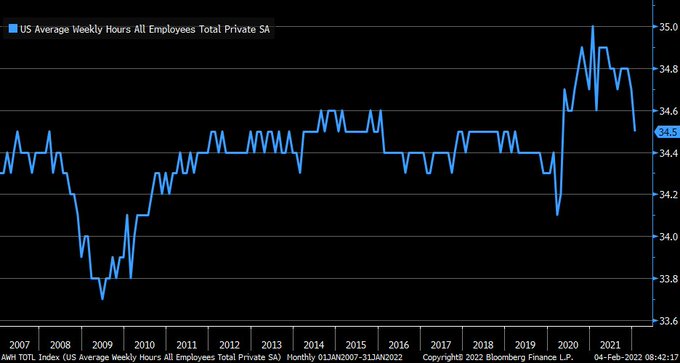

… con la particularidad de que las horas trabajadas cayeron de nuevo hasta alcanzar las 34.5 horas semanales de media.

Los tipos de interés del mercado secundario continuaron subiendo en dirección al objetivo inicial que venimos proyectando desde hace semanas, situado en el entorno del 2%-2.15%. Hoy está en el 1.93%

RENTABILIDAD BONO 10 AÑOS, USA.

Las alzas de rentabilidad son consecuentes o función inversa de la caída del precio de los bonos, la «inversión segura» en la que millones de ahorradores tradicionalmente confían su dinero aún sin ser necesariamente conscientes a través de sus de fondos de pensiones y de inversión en renta fija y mixta está decepcionando.

Sólo en las 5 semanas transcurridas de 2022, la rentabilidad media de los fondos de deuda ha perdido entre un -0.4% y un -3.6%, según datos recogidos por Morningstar Direct. Rentabilidad nominal!, ajustado por inflación el dato es más preocupante y testigo de la brutal represión financiera en marcha.

Aunque el Paro ha regresado a zona de mínimo, todavía hay cerca de 3 millones de empleados menos que antes de la pandemia (el Economic Institute Policy reconoce que ajustado por incremento demográfico la cifra ascendería hasta más de 4 millones) la FED contemplará la mejora del mercado de trabajo desde la perspectiva de su relación e impacto sobre la inflación. Una situación que. en condiciones normales, invitaría a ajustar las condiciones monetarias, el nivel y tendencia de los tipos de interés oficiales.

El mercado, Bond Vigilantes, está acertando con mayor precisión que la FED en lo referido a la inflación y los tipos, desde el pasado verano ha reducido exposición al mercado de deuda soberana por temor a las presiones de precios y provocado alzas en la rentabilidad del Bono a 10 años, por ejemplo, desde el 1.13% al casi 2% actual, mientras la FED ha mantenido los tipos oficiales en cero hasta el día de hoy.

Conocida la positiva evolución del mercado de trabajo, aumenta la posibilidad de que la FED suba los tipos en la reunión de marzo no sólo 0.25 puntos sino 0.50.

La excusa que aún puede esgrimir para continuar la espera es que efectivamente la tasa de paro mejora pero en alguna medida gracias a la baja participación de la fuerza laboral, que en enero cayó levemente hasta el 62.2%, todavía por debajo del ya reducido 63.4% de febrero de 2020. La tasa de paro oficial no representa del todo la realidad de la situación social.

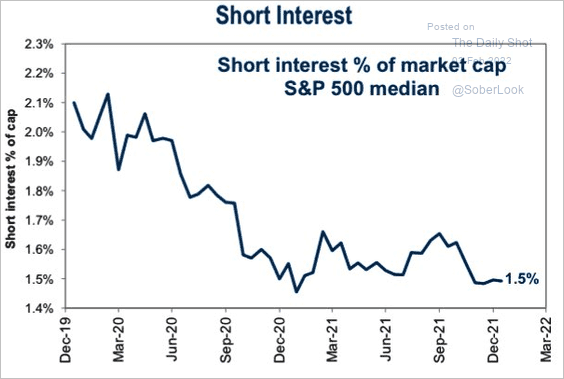

Al margen del posicionamiento de los inversores más especulativos, nerviosos y retail, eminentemente bajistas mediante opciones PUT según datos publicados aquí la semana pasada, las lecturas de posicionamiento bajista del conjunto del mercado continúan deprimidas, denotando aún confianza de los grandes gestores en una cierta estabilidad de fondo de las bolsas, o al menos confianza en que no se producirá un fuerte batacazo aún.

La semana que hoy comienza viene ligera de publicación de datos macro, aunque no exenta de un importante dato como es la evolución de la inflación al consumo, el jueves. Se espera un mal registro y posibilidad de alzas por encima del 7% en la tasa interanual, de alcanzar incluso el +7.3%.

El conflicto ruso es un gran foco de tensión e inestabilidad, continúa avanzando por la vía diplomática y esta semana hay convocadas importantes reuniones de los presidentes de Francia con Putin y de Alemania con Biden primero y después con Putin.

Las bolsas europeas cotizan en niveles técnicos de riesgo, cualquier mínimo movimiento bajista será suficiente para perforar referencias de control y provocar un nuevo proceso de ventas:

DAX-40, diario.

EUROSTOXX-50, 60 minutos.

IBEX-35, diario.

La calma tensa que experimentan los mercados por el asunto ruso es también visible en el mercado de la energía, el crudo ha subido con fuerza anticipando un escenario negativo y es susceptible de desplegar un movimiento de gran interés, para el que aplicaremos una sencilla estrategia, de riesgo controlado y gran potencial, recién compartida con suscriptores.

Por ultimo, los metales también se encuentran en situación incierta pero muy sugerente, técnicamente en zona de nadie tras largos meses inmersos en desplazamientos laterales, vean por ejemplo el comportamiento del Oro…

ORO diario.

… con datos de participación, de flujos y posicionamiento de gran interés así como los fundamentales y escenarios de mayor probabilidad comentados en post recientes junto con las correspondientes estrategias.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta