Actualización de Reequilibrio de Pensiones de GS en EE. UU… VENDEDORES. Modelamos las pensiones como VENDEDORES de $11 mil millones en acciones estadounidenses que se dirigen hacia el final del mes/trimestre/año. Esto se ubica en el percentil 67 en términos de valor absoluto durante los últimos 3 años. Estado Financiado: GSAM estima que el estado financiado del plan de beneficio definido (DB) corporativo en noviembre fue del 107.9%. Muchos planes han continuado gravitando hacia asignaciones de ingresos fijos más altos debido al aumento en los niveles de financiamiento. Esto se alinea con nuestras estimaciones actuales para el reequilibrio de diciembre.

TONY P MACRO… Los primeros cinco puntos… por favor, sigue el enlace para ver los 15 restantes: ENLACE

- Sospecho que todavía queda un poco de gas en el tanque.

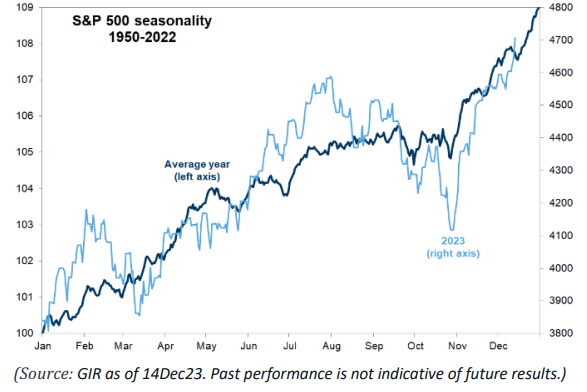

- Digo esto por dos razones: (1) el panorama macroeconómico, principalmente la interacción entre la Reserva Federal y el crecimiento de Estados Unidos, ha llegado a un lugar notablemente favorable; (2) factores técnicos a corto plazo, como las estacionales y el flujo de fondos, siguen favoreciendo a los alcistas.

- Esto es extraordinariamente buenas noticias. También el mercado lo ha notado. Para ser claro: el movimiento desde los mínimos de octubre ha sido ardiente. En consecuencia, el riesgo/recompensa ha cambiado y la configuración actual es más exigente (lo digo con respecto específicamente al sentimiento y la prima de riesgo).

- Por lo tanto, aunque no limitaría mi imaginación en esta época del año, espero que una extensión del rally a partir de aquí muestre menos velocidad que lo que hemos visto en los últimos dos meses.

- Lo que quiero decir es: de un salto… a un avance lento.

Flujos en el escritorio de EE. UU… En general, el flujo ejecutado en nuestro escritorio terminó con una inclinación de compra de +182 puntos básicos frente a un promedio de -15 puntos básicos en los últimos 30 días. Los operadores locales (LO) registraron otra inclinación notable de compra, agregando $894 millones en demanda neta, terminando 465 puntos básicos mejor en la compra. Los LO fueron compradores importantes de servicios públicos y continuamos viendo una fuerte demanda en productos macroeconómicos. Los fondos de cobertura (HF) terminaron 558 puntos básicos mejor en la compra, con la mayor demanda en Servicios de Comunicación, Tecnología de la Información y productos macroeconómicos. Los HF fueron vendedores netos de servicios públicos y se inclinaron un 9% más en la venta de productos básicos, impulsados por ventas cortas. En general, los volúmenes fueron explosivos hoy en comparación con el promedio móvil de 5 y 20 días, pero la parte superior del libro fue sorprendentemente ligera, según Ari Contessa.

*AL OTRO LADO DEL CHARCO… Los flujos en el escritorio hoy fueron mejores para comprar (1.7x). Tanto los LO (60% del flujo) como los HF (30% del flujo) terminaron con una inclinación de compra (1.4x y 3x respectivamente). Temáticamente, hubo demanda en la mayoría de los sectores, con Industriales, Discreción del Consumidor y Tecnología como los 3 sectores más demandados. Por otro lado, hubo ventas moderadas en Finanzas y Telecomunicaciones.

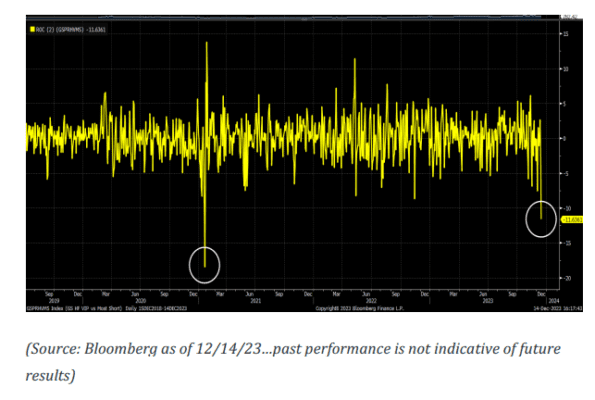

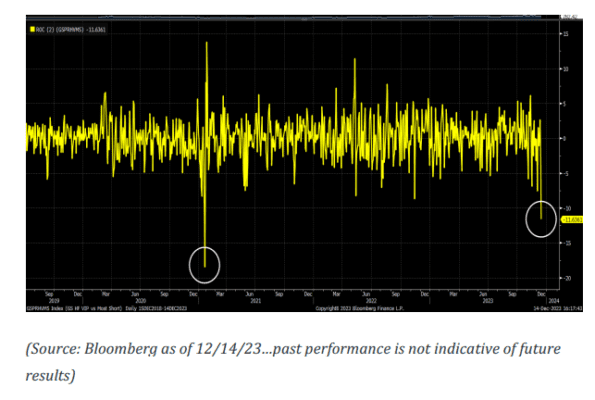

Actualización de PB… Rendimiento de los fondos de cobertura (a las 10 de la mañana de hoy)… Los gestores sistemáticos de estrategia de largo y corto plazo (LS) están en baja un 2.2%, el peor día único desde noviembre de 2020. Las operaciones abarrotadas (principalmente posiciones cortas), el impulso y la volatilidad son los principales factores negativos. Ahora están un 1.5% abajo en el mes hasta la fecha (MTD), pero todavía están un 13.7% arriba en el año hasta la fecha (YTD).

Los gestores fundamentales de estrategia de largo y corto plazo están en alza un 0.2%, ahora están un 1.2% arriba en el MTD y un 8.3% arriba en el YTD.

Pero el indicador de rendimiento de los fondos de cobertura VIP de GS frente a los más cortos (GSPRHVMS… barómetro de rendimiento de HF) acaba de completar su peor racha de 2 días (-11.6%) desde enero de 2021 (tiempos de la locura de los memes)…

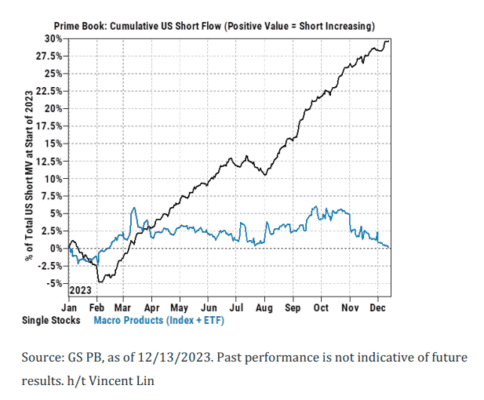

…y las posiciones cortas siguen siendo elevadas… Según los datos de GS PB, el flujo acumulado de posiciones cortas en acciones individuales en EE. UU. sigue cerca de los máximos del año hasta la fecha (es decir, todavía hay MUCHAS posiciones cortas en acciones individuales que deben ser cubiertas), mientras que las posiciones cortas en productos macroeconómicos vieron una gran cobertura y compras la semana pasada (las más grandes en 5 meses). Los inversores siguen argumentando a favor de poseer activos de mayor duración en un ciclo de recorte, y hemos visto una demanda constante de LO en nombres más alejados en la curva de duración hacia 2024.

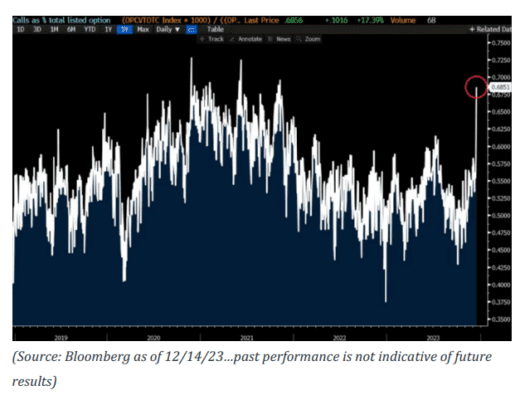

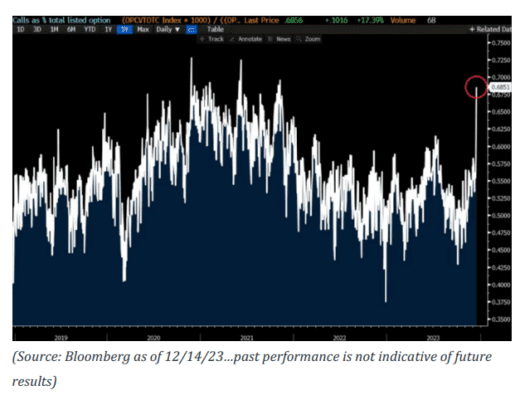

ACTIVIDAD DE OPCIONES… Esta mañana, las calls representan el 68% del volumen total de operaciones… Estos niveles son similares a los niveles de “yolo” de 2021. ¿Los inversores minoristas regresan para las fiestas?

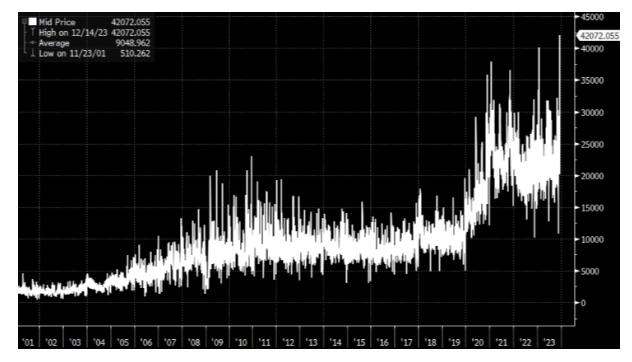

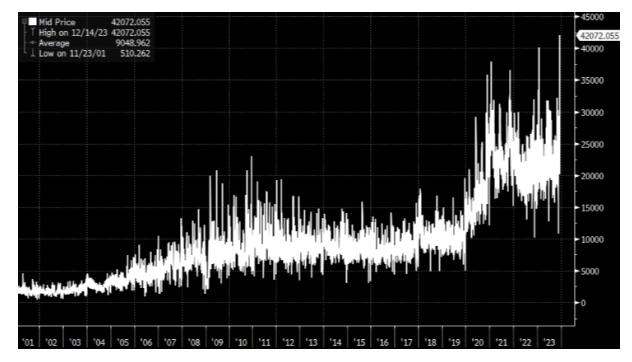

…Se negociaron 42 millones de opciones de compra en todas las bolsas hoy, la mayoría de todos los tiempos, eso es mucho tiempo.

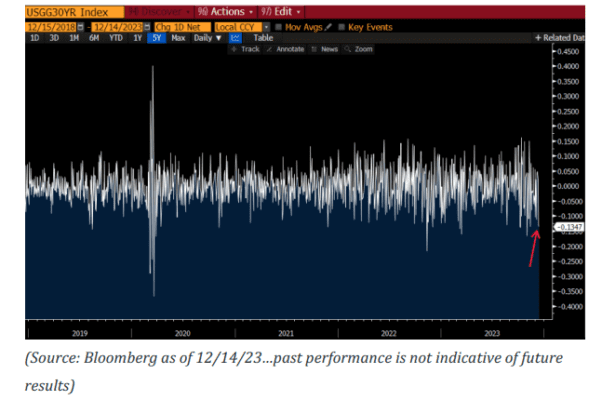

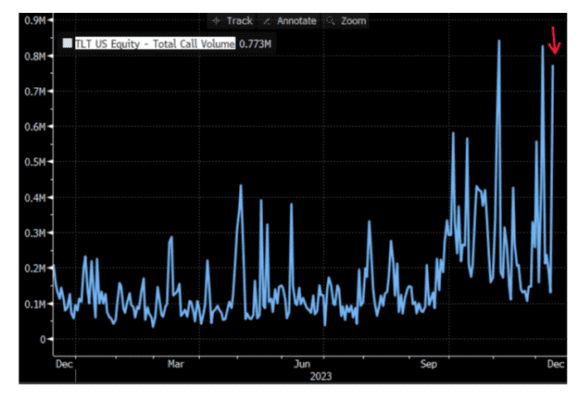

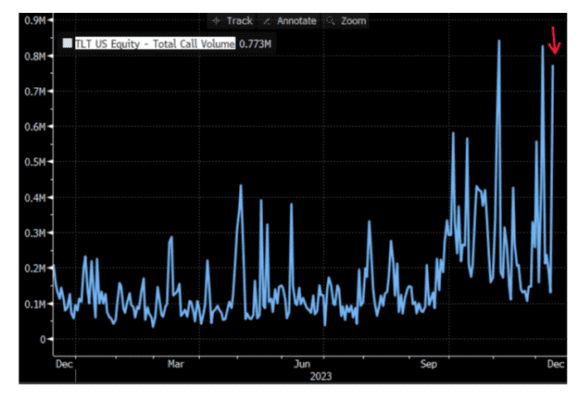

DE VUELTA A LOS BONOS: TLT… La actividad de opciones en TLT explotó ayer.

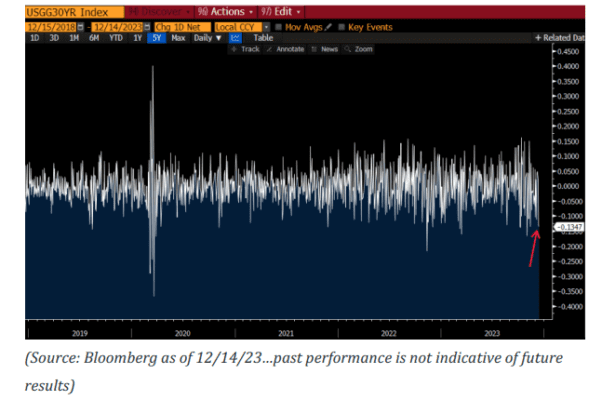

Uno de los mayores repuntes en los bonos a 30 años hoy…