S&P +18 puntos base cerrando en 4365 con una orden de cierre de $1.7 mil millones para comprar. NDX +37 puntos base en 15154, R2K -127 puntos base en 1738 y Dow +10 puntos base en 34095. Se negociaron 10 mil millones de acciones en todos los intercambios de acciones de EE. UU., en comparación con un promedio diario de 10.9 mil millones de acciones en lo que va del año. El VIX bajó 13 puntos base a 14.89, el crudo subió 43 puntos base a 80.86, los rendimientos de los bonos del Tesoro a 10 años aumentaron 7 puntos base a 4.65%, el oro bajó 73 puntos base a 1978, el índice del dólar subió 22 puntos base a 105.26 y Bitcoin subió 81 puntos base a 34,961.

Fue un día tranquilo. El volumen total del mercado de EE. UU. estaba siguiendo una tendencia a la baja de hasta un -16% en comparación con el promedio móvil de 20 días. Hubo cierta reversión saludable a nivel de índice mientras los inversores digerían la acción de precios de la semana pasada. Un aumento en los rendimientos de largo plazo empujó a los activos cíclicos y de mayor duración hacia abajo. Las posiciones cortas en la mayoría de las acciones disminuyeron un 4.2%, las posiciones cortas líquidas un 3.87%, las acciones tecnológicas no rentables un 3.12%, mientras que las acciones de medicamentos contra la obesidad subieron un 1.6%, las mega empresas tecnológicas un 1%, y los ADR chinos un 50 puntos base. Hubo poca noticia fuera de la Encuesta de Opinión del Oficial Senior de Préstamos (SLOOS) … en resumen, el porcentaje de bancos que endurecen los estándares de préstamos corporativos está disminuyendo más rápido de lo que anticipábamos.

Nuestra mesa tuvo una actividad general con una calificación de 3 en una escala de 1 a 10. El flujo ejecutado en nuestra mesa terminó con un aumento de +148 puntos base hoy en comparación con un promedio de 30 días de +14 puntos base. Las órdenes limitadas terminaron siendo compradoras netas con una demanda adicional de aproximadamente $1 mil millones en una amplia variedad de sectores. La demanda de órdenes limitadas en términos de notional neto: tecnología de la información, discrecional, industriales y bienes raíces. Los flujos de fondos de cobertura estuvieron equilibrados, terminando +82 puntos base mejor para comprar con demanda en el sector de atención médica en comparación con reducir posiciones en partes de la tecnología de la información (la oferta fue más pronunciada en software y semiconductores) y productos macro. Las proporciones cortas de fondos de cobertura terminaron en un 28% de las ventas totales, lo que está por debajo del promedio.

Las estimaciones de la demanda de CTA continúan aumentando. Nuestro modelo indica que este grupo tiene una posición corta de $134 mil millones a nivel mundial, siendo la segunda vez en que tienen una posición corta más grande que en noviembre de 2018. En cuanto a la demanda en EE. UU., tenemos una oferta para ellos de $41 mil millones y $69 mil millones en los próximos 1 semana y 1 mes en bonos planos. Para aquellos que siguen esto de cerca, el cambio diario en la estimación de la demanda es del +100% para 1 semana y +50% para escenarios de 1 mes.

Este dato de la PB sorprendió a muchos clientes: la tasa de ventas en corto de acciones individuales de EE. UU. aumentó la semana pasada y ha aumentado durante 13 semanas consecutivas (la racha de ventas en corto más larga en nuestros registros). Incluso para los valores que más subieron la semana pasada, el libro Prime no registró una cobertura excesiva. Para ponerlo en perspectiva, los valores en la cesta de las acciones más vendidas en corto (GSCBMSAL) vieron una cobertura neta del -0.8% la semana pasada, mientras que los valores en la cesta de Tecnología no rentable (GSXUNPTC) vieron un aumento en las ventas en corto del +1.5%. Para nosotros, esto sugiere que los fondos de cobertura mostraron reluctancia para cubrir posiciones cortas de convicción o en nombres de menor calidad, pero estaban gestionando activamente sus exposiciones a través de productos macro como índices, ETF y cestas.

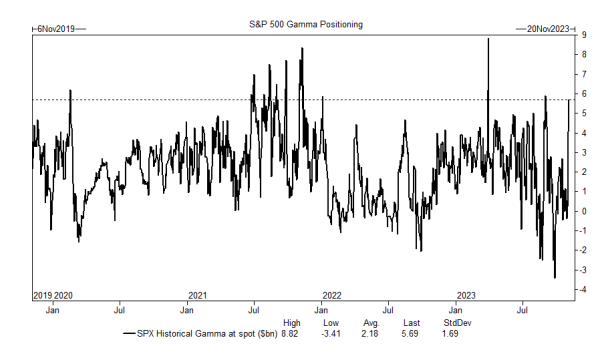

DERIVADOS: Según el modelo de GS, los dealers (corredores o intermediarios) tienen una posición larga de $6 mil millones en gamma del SPX en el precio actual. Esto se reflejó claramente en la acción de precios hoy, con el precio del SPX luchando por romper en cualquier dirección. En cuanto al flujo de órdenes, observamos una mezcla de clientes que están agregando coberturas y aumentando las posiciones alcistas para aprovechar el ajuste en la volatilidad de la semana pasada (la volatilidad implícita del SPX experimentó su mayor declive de 5 días en más de un año). Se compraron 15,000 spreads de llamada SPX entre diciembre con precios de ejercicio de 4450 y 4550, lo que mantuvo una demanda en las vols de corto plazo. Una vez que esta demanda se satisfaga, creemos que hay espacio para que la volatilidad aumente más o para que la estructura a plazo se incline. La estrategia de straddle para el resto de la semana se cerró un poco por encima del 1% (la semana pasada, superamos el 1% en 3 de los 5 días de negociación). (Crédito a Cullen Morgan)