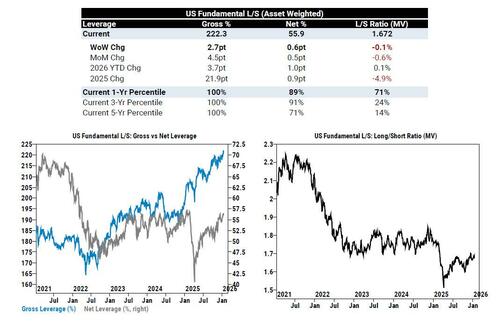

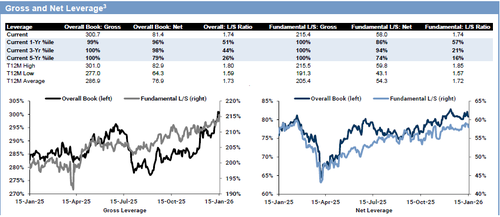

Según Goldman Prime Brokerage, el apalancamiento bruto estadounidense se sitúa en máximos de 5 años (+2,7 puntos porcentuales, hasta el 222,3 %, o percentil 100 a un año ), mientras que el apalancamiento neto aumentó +0,6 puntos porcentuales, hasta el 55,9 %, igualando su máximo en 3 años (percentil 89 a un año). El ratio fundamental largo/corto (MV) estadounidense disminuyó ligeramente un -0,1 %, hasta 1,672 (percentil 71 a un año).

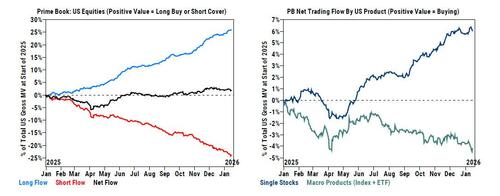

Al observar los flujos comerciales de la semana pasada (del 9 al 15 de enero), Goldman PB escribe que las acciones estadounidenses se vendieron netas esta semana (-0,6 DE en un año), impulsadas por ventas en corto en productos macro que superaron las compras en largo en acciones individuales.

- Los productos macro (índice y ETF combinados) registraron la mayor venta neta en cuatro semanas (-1,1 DE en un año), impulsada en su totalidad por ventas en corto. Las posiciones cortas en ETFs que cotizan en EE. UU. disminuyeron un 1,1 % (aún subieron un 8,1 % intermensual), impulsadas por la cobertura en ETFs de acciones de gran capitalización, parcialmente compensada por las posiciones cortas en ETFs de bonos corporativos.

- En conjunto, las acciones individuales tuvieron una leve compra neta (+0,2 DE en un año), impulsada por flujos de riesgo con compras largas que superaron modestamente a las ventas cortas (1,2 a 1).

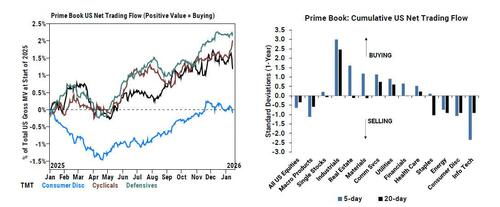

- Se realizaron compras netas de 8 de los 11 sectores, liderados en términos de dólares por los sectores industrial, de servicios públicos, de atención médica, de bienes raíces y financiero, mientras que los sectores de tecnología de la información, disco de consumo y energía se vendieron netamente.

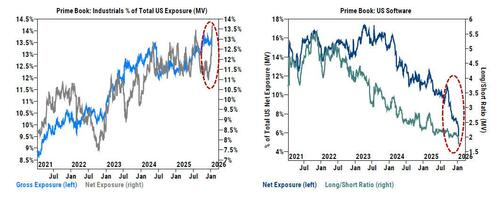

- El sector industrial, el de mejor rendimiento hasta la fecha, fue, con diferencia, el que más compras netas realizó esta semana y el que más compras netas realizó en términos de desviaciones estándar (SD) por segunda semana consecutiva (+3,0 SD en un año), impulsado por las compras a largo plazo y, en mucha menor medida, las coberturas de posiciones cortas (6 a 1). Casi todos los subsectores registraron compras netas, liderados por Aeroespacial y Defensa, Empresas Comerciales y Distribuidores, y Equipos Eléctricos. Cabe destacar que tanto la exposición bruta como la neta en el sector industrial (como porcentaje del total de la cartera de valores Prime de EE. UU.) se encuentran actualmente en los niveles más altos de nuestro registro (desde 2016).

- Por otro lado, el sector de tecnología de la información fue, con diferencia, el que más vendió en términos netos esta semana, tanto en dólares como en desviaciones estándar (-2,3 desviaciones estándar en un año), impulsado en su totalidad por las ventas en corto. El software, en particular, fue, con diferencia, el subsector con mayor venta neta, con ventas netas en 4 de las últimas 5 sesiones. La exposición neta agregada (como porcentaje del total de la cartera de valores prime en EE. UU.) y la relación de posiciones largas/cortas en las acciones de software de EE. UU. cerraron la semana en los niveles más bajos de nuestro registro, lo que sugiere una postura muy cautelosa por parte de los fondos de cobertura.

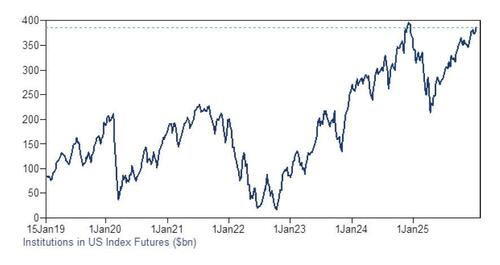

No solo las casas de bolsa de primera línea están en alza: según el departamento de futuros de Goldman S&T, el posicionamiento de futuros del S&P también se encuentra en máximos de 5 años, mientras que 8 de cada 10 CTAs tienen posiciones largas. Más detalles a continuación:

- La longitud de las acciones institucionales estadounidenses se encuentra cerca de los máximos nominalmente y cerca de su percentil 90 sobre una base normalizada.

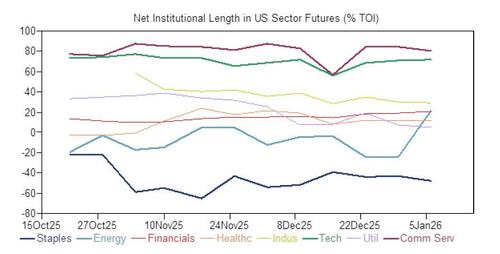

- La cohorte sistemática / CTA también es cómodamente larga.

- Por otra parte, en los futuros del sector selecto de EE. UU. , un segmento de mercado en crecimiento, las instituciones tienen posiciones más largas en tecnología y servicios de comunicaciones, posiciones más cortas en bienes básicos y han aumentado más en energía y finanzas en el último mes, particularmente en energía, donde la base corta se ha derrumbado recientemente casi un 75%.

El posicionamiento extremo también es el mayor riesgo, según Shawn Tuteja, director de operaciones de volatilidad de ETF y cestas personalizadas de Goldman Sachs. Tuteja escribe: «El posicionamiento discrecional de los clientes implica posiciones muy largas en renta variable, ya que la estrategia de cara a 2026 fue consistente para los diferentes tipos de clientes». Tuteja señala además que, una vez que la conferencia de prensa del FOMC de diciembre se consideró moderada y los datos de inflación de la semana siguiente fueron favorables, vimos a los clientes aumentar rápidamente su posición a largo plazo para finales y principios de este año en una variedad de temas, incluyendo…

- 1) Productividad de la IA (GSXUPROD +6,1% al inicio del año)

- 2) acciones de consumo (GSXUMIDC +8,14 % YTD) y

- 3) cíclicos deprimidos (GSCBCYDP +7,4% YTD).

Si hay alguna duda sobre si los clientes están asumiendo un gran riesgo de acciones, Tuteja señala el gráfico a continuación (que contiene los últimos datos de PB) que muestra dónde se ubica el riesgo en el libro principal de Goldman : “Claramente, cuando se combina esto con la longitud sistemática, se obtiene una imagen de un mercado de acciones que está bien suscrito”.

Al comenzar esta semana, el sentimiento predominante en las conversaciones con los clientes sigue siendo un fuerte deseo de asumir riesgos en el primer semestre de 2026 por varias razones: 1) la creencia en un crecimiento de EPS del 10-12% interanual 2) un FOMC moderado en diciembre que probablemente decaiga en un comité aún más moderado a medida que nos acercamos a mayo 3) una perspectiva de empleo que no está disminuyendo rápidamente como algunos habían temido en octubre/noviembre 4) reaceleración económica (impresión del PIB del 3%) 5) reembolsos de impuestos al consumidor y 6) posible reducción en la tasa arancelaria efectiva promedio a partir del fallo IEEPA de la Corte Suprema.

Sin embargo, cuando se trata del comercio del dolor, no son las acciones las que representan el mayor riesgo, sino más bien los bonos.

Como concluye Privorostky, los bonos son el foco, ya que son el factor más lógico para frustrar la política fiscal de crecimiento. Lo que quiere decir es que si los bonos se recuperan lo suficiente como para endurecer las condiciones financieras, las expectativas de crecimiento se rebajan y la exposición cíclica acumulada se desploma.