Las opciones 0DTE (0 Days To Expiration, Cero Días Para Expirar), son opciones a punto de vencer ese mismo día. Les quedan sólo unas horas de vida hasta su vencimiento en el momento de cerrar el mercado. Durante este último día se pueden negociar todavía y a partir del cierre del mercado el contrato se liquida.

Durante este último día de vencimiento, todo sucede muy rápido, y apenas queda tiempo para para decidir si ejercer o no el derecho de comprar o vender, o decidir si simplemente comprar o vender la opción. El precio de la opción puede variarse mucho en cuestión de segundos. El riesgo de pérdidas y la posibilidad de grandes beneficios son muy altos.

Antes de seguir, abajo vemos una imagen que resume en poco el funcionamiento general de las opciones.

Funcionamiento General de las Opciones

En los últimos tiempos el trading intradía de las opciones 0DTE ha incrementado mucho, tanto entre inversores grandes como pequeños. Hoy en día, aproximadamente un 50% del volumen de la negociación de las opciones es con opciones con menos de 5 días a vencimiento. Pero sobre todo son los traders de las grandes instituciones financieras los que están aprovechando este tipo de trading. Es una especie de trading muy especulativa que requiere la atención total y absoluta del inversor durante toda la operativa. El tipo de operativa que más se implementa es la de la venta de opciones ya que el cobro de la prima puede ser muy rentable porque la pérdida en valor de las opciones en las últimas horas de negociación es altísima.

Al haber mucho más liquidez y volumen en el trading de opciones 0DTE, las horquillas de la compra y venta son mucho más estrechas ahora que antes. Y esto también ha ayudado en popularizar el trading con este tipo de opciones.

Explicación de Cómo Funciona el Trading de Opciones 0DTE

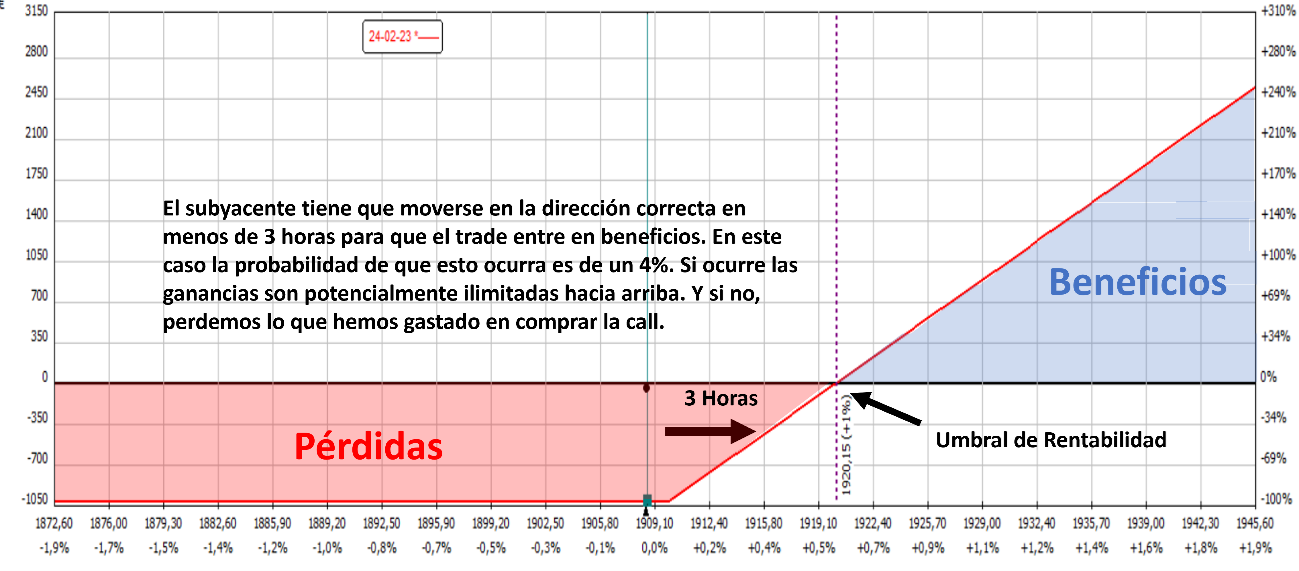

El que compra la opción, call o put, paga una prima que necesita rentabilizar con movimientos del subyacente rápidos en la dirección correcta antes de que el paso del tiempo destruye su inversión. Abajo vemos el ejemplo de una call comprada.

Compra Call en Horas

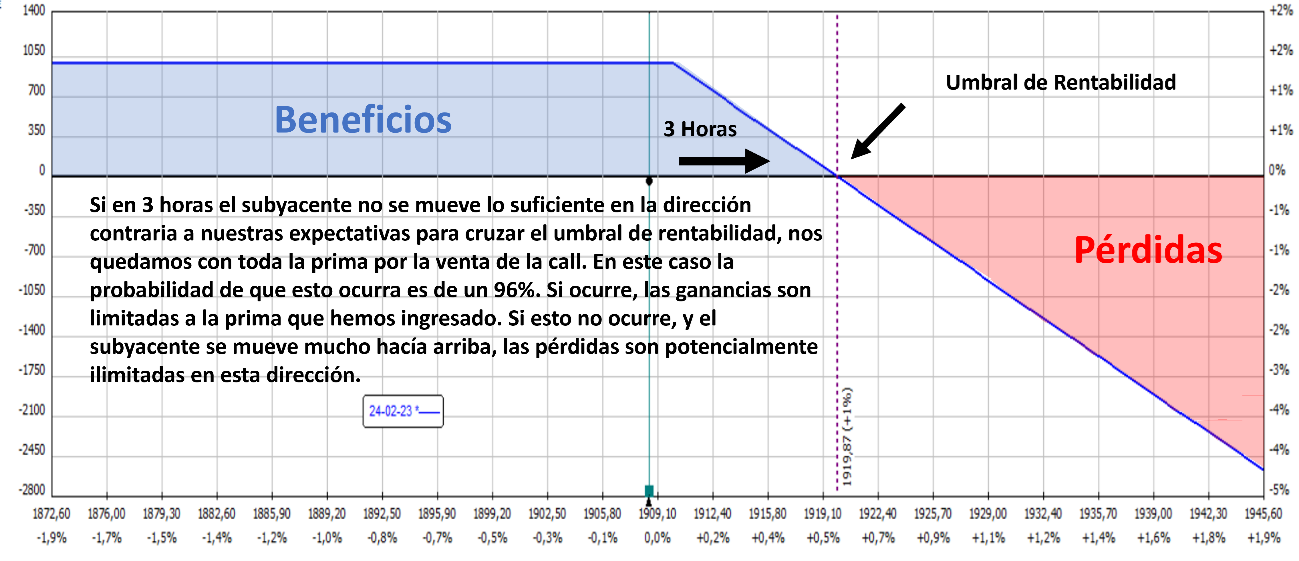

El que vende la opción, call o put, cobra/ingresa una prima que será suya parcialmente o entera si el subyacente no se mueve rápido en la dirección contraria a la esperada por el inversor. Abajo vemos el ejemplo de una call vendida.

Venta Call en Horas

Como hemos comentado arriba, se puede ganar o perder dinero muy rápido en poco tiempo. La theta (la sensibilidad de la opción al paso del tiempo) es muy alta, y en cuestión de minutos el precio de la opción puede caer mucho. Pero gamma (la sensibilidad de la opción al movimiento del subyacente) también es muy alta, y si hay un movimiento rápido en una sola dirección el precio de la opción puede subir mucho.

Características Típicas de Trading de Opciones 0DTE

Una de las características principales de realizar este tipo de operativa para muchos operadores es que pueden implementar grandes trades usando poco dinero ya que las opciones a cero días a vencimiento son muy baratas.

Otra ventaja es que pueden limitar sus operativas a realizar estrategias intradía y no correr el riesgo de estar expuestos a ‘gaps’, movimientos del mercado entre el cierre de una sesión y apertura de la siguiente.

En general, si la estrategia que vamos a implementar es de vender opciones, venta de prima, la inmensa mayoría de veces vamos a ganar con la operativa. Nos quedaríamos con el valor del precio de venta de la opción o parte de ella, dependiendo de dónde termina el subyacente en el momento del vencimiento o dónde se encuentra en el momento de recomprar la opción. Tenemos que recordarnos que, al vender opciones, nuestros beneficios siempre están limitados a esta prima ingresada.

El problema son las veces que perdemos, y en concreto cuánto podemos perder. Aquí tenemos que recordarnos que las pérdidas son potencialmente ilimitadas. Si tenemos la mala fortuna de un movimiento del subyacente fuerte en contra de nuestra posición, poco probable pero posible, podemos perder muchísimo dinero si no tenemos medidas de cobertura para implementar. La mejor forma de realizar medidas de cobertura es vía la operativa de spreads y nunca tener ninguna opción vendida al descubierto, sin protección.

Es importante destacar que, para el último día de vencimiento de una opción, si se encuentra ‘en el dinero’ (una call cuyo precio de strike está por debajo del nivel del subyacente, o una put cuyo precio de strike está por encima del nivel del subyacente) tiene unas deltas prácticamente de 100. Y esto quiere decir que su valor cambia igual que estar comprados o vendidos de 100 títulos del valor.

Por último, destacar una característica muy importante para todas las opciones en general, pero sobre todo para las que les queda sólo unos días u horas para su vencimiento. La forma que tiene el mercado (y en concreto los creadores de mercado) de bajar el precio de las opciones durante la sesión abierta de trading (caída en valor por theta) es vía la caída en la volatilidad implícita. Como todo en los mercados financieros y el trading, no hay ni existen premisas seguras al 100% nunca, pero este fenómeno tiende a pasar un 80% de los días. A groso modo y en términos generales, la volatilidad implícita (en horario de España):

- Empieza la sesión subiendo a las 15.30 hrs.

- Sigue subiendo hasta las 16.00 hrs. (buen momento para vender opciones 0DTE)

- Empieza a bajar hasta las 19.00 hrs. aprox

- Vuelve a tener un repunte hasta las 20.00 hrs.

- Sigue de nuevo hacia abajo hasta el cierre a las 22.00 hrs.

Volvemos a destacar que este horario es muy aproximado y también depende mucho del tipo de día que tiene el mercado, si es un día de bajadas y alta volatilidad (entonces se cumple poco) o si es un día más tranquilo, lateral alcista (se detecta este patrón mucho más).

Motivos por los cuáles las 0DTE están muy de moda últimamente

Las opciones 0DTE se utilizan mucho últimamente, sobre todo por las grandes instituciones. Y es por las siguientes razones.

Cuando el mercado está en fase de movimiento lateral, sin dirección clara, los traders tienden a realizar operativas más de intradía y así no tienen por qué apostar por movimientos más contundentes en una dirección u otra para periodos de tiempo de mayor duración. Y resulta que para realizar este tipo de trading intradía puede ser más rentable con opciones que con futuros. Por ejemplo, el coste de comprar una call 0DTE ´dentro del dinero’ (se revaloriza igual que un futuro) es menos costoso que las garantías que pagamos al bróker por estar abiertos con un futuro comprado. Y lo mismo que con una put comprada y venta de un futuro.

Otro motivo por lo cual el uso de este tipo de derivado ha subido tanto en los últimos tiempos es por la alta volatilidad reinante en el mercado. El 2022 ha sido un año de claras bajadas en los mercados financieros y esto conlleva subidas en la volatilidad implícita (VI) de las opciones. La VI forma un componente específico del precio de las opciones y cuando esto sube, incrementa el precio de las opciones también. Este fenómeno va cayendo en importancia conforme la opción va llegando al día de vencimiento, pero algo de huella sigue marcando en su precio, sobre todo en los últimos tiempos por, como decimos, los altos niveles de VI que tenemos en el mercado. Y al tener los precios de las opciones altas, hasta en su día de vencimiento, 0DTE, hace que son muy atractivas de cara a los inversores para vender y cobrar la alta prima.

Se utilizan mucho también para algo que se llama en inglés ‘Dynamic Hedging’, Coberturas Dinámicas. Se trata de usar las opciones 0DTE (principalmente comprándolas) para cubrir carteras intradía, a veces por ejemplo de cara a una noticia macro que puede mover mercado, ya que proporcionan las siguientes virtudes.

- Su coste es muy barato (opciones a punto de vencer)

- El bróker no exige garantías al comprar opciones

- Al no tener el contrato abierto por las noches, no se utilizan fondos fuera de horas del mercado

- Son herramientas excelentes para entrar y salir con rapidez y flexibilidad en cualquier momento

Por último, las opciones 0DTE se han puesto muy de moda por algo que se llama ‘´Weaponized Gamma’, Armamento de Gamma. Gamma es el acelerador del precio de las opciones, y a las que les queda poco tiempo a vencimiento están cargadas de ella. Tienen mucha gamma. Por lo cual, al comprar opciones 0DTE (baratas) ‘fuera del dinero’, lejos del precio del subyacente en ese momento, y acertar con la dirección de movimiento del subyacente, es algo muy lucrativo, mucho más que con la simple compra o venta de futuros. Esto es porque al mover el subyacente en la dirección correcta de cara a la opción comprada, el efecto de gamma se multiplica muchísimo. Y la inversión en la compra de la opción puede doblar, triplicar, cuadriplicar y más en muy poco tiempo.

Las Estrategias más utilizadas

Si vamos a utilizar las opciones 0DTE para vender, lo mejor es implementar las estrategias sobre índices. Cuando vendemos opciones lo que buscamos normalmente es falta de movimiento de parte del mercado. Esto es más fácil de encontrar en un índice, compuesto por muchas empresas, que en un valor. Cualquier noticia inesperada de un valor puede mover muchísimo su precio de cotización, sin embargo, el efecto sobre el índice será mucho más diluido. Así evitamos estar tan expuestos a sorpresas inesperadas.

Y por esta misma razón de arriba, cuando buscamos movimiento, comprando opciones, es mejor implementar estrategias sobre valores individuales más que índices. Y así estar expuestos a posibles noticias del valor que saltan al mercado y mueven su cotización.

Está comprobado que las estrategias más utilizadas por partes de los inversores son dos que se tratan de la venta de opciones con protección. Primero, el Iron Condor, la venta de una call y put fuera del dinero (lejos del precio del subyacente) y comprando otra call y put todavía más fuera del dinero como protección. Y en segundo lugar, el Iron Butterfly (mariposa), que se trata de la misma estrategia pero con las dos opciones vendidas en el precio de donde se encuentra el valor en ese momento.

Por último, la misma cobertura por creadores de mercado en proporcionar liquidez para este tipo de trading de opciones 0DTE mueve mucho mercado y en otro artículo veremos y diseccionaremos como funciona este fenómeno también.

Ricardo Sáenz de Heredia