Sabemos que el precio de cada subyacente (valor, índice, futuro, materia prima, etc) depende de muchísimas variables como la psicología, oferta y demanda, rumores, resultados empresariales, datos macro, etc. Y para calcular el precio de las opciones utilizamos modelos, como él de Black & Scholes, para calcular un precio teórico tomando en cuenta la volatilidad, los tipos de interés, el tiempo hasta vencimiento y el precio del subyacente. Las griegas (Delta, Gamma, Theta, Vega, Rho) son las fórmulas matemáticas que utilizan los traders para evaluar y controlar sus posiciones en el mercado. Como en el caso de los modelos utilizados para calcular los precios teóricos, las fórmulas matemáticas para calcular las griegas son muy complejas y tampoco es importante aprenderlas, lo importante es saber lo que significan y que tengamos acceso a ellas bien sea a través de la plataforma de nuestro bróker u otras fuentes.

Cada griega calcula el riesgo para un variable:

Delta mide el cambio en el precio de la opción en función al cambio en el precio del subyacente.

Gamma indica lo que varía la delta también en función al cambio en el precio del subyacente.

Theta muestra el cambio en el valor de la opción por el paso del tiempo (al pasar los días cada vez hay menos valor temporal).

Vega mide los cambios (la sensibilidad) del valor por cambios producidos en la volatilidad del subyacente.

Rho muestra la sensibilidad del valor de la opción por cambios en los tipos de interés. (Es la menos importante de las griegas).

En términos generales, el precio de una opción se puede dividir en 2 componentes:

- Prima intrínseca (que no siempre la tiene). Realmente es el valor actual que tiene la opción si hoy mismo venciera. Es, por decirlo de otra forma, la cantidad que la opción está dentro del dinero. Si no está dentro del dinero no tiene valor intrínseco.

- Prima extrínseca (que siempre tiene). Es el valor del precio que corresponde al tiempo restante de vida que tiene la opción. Y esto depende de los días que quedan hasta su vencimiento y los actuales niveles de movimiento en el mercado actual (la volatilidad).

Las griegas que más relación tienen con la prima intrínseca son Delta y Gamma. Las griegas que más tienen que ver con la prima extrínseca son Theta y Vega.

Es muy importante entender cómo funcionan las griegas por 3 razones fundamentales:

- Influyen de una forma muy directa sobre el precio de la opción

- Son importantes para decidir qué strikes elegimos para iniciar posiciones y para realizar ajustes

- Son vitales para gestionar nuestras posiciones

En este artículo vamos a analizar Delta.

Delta

Delta mide el cambio en el precio de la opción en función al cambio en el precio del subyacente.

La delta para las calls es siempre positiva. Una delta de 50 significa que por cada $1 que sube el valor, la prima de la opción sube $0,50. Si el precio de las acciones baja $1, la prima de la opción baja $0,50. La delta de una call se mueve entre el rango 0 a 100.

La delta de las puts es siempre negativa. Delta -50 significa que por cada incremento en el precio del subyacente de $1 hará bajar la prima de la put en $0,50. Cada $1 que baja el subyacente hará subir la prima de la put en $0,50. La delta de una put se mueve entre el rango 0 a -100.

Por ejemplo, Apple cotiza a $150 y la call 150 tiene una Delta 50 y un precio de $10,00. Si Apple sube $1, el precio de la call subiría a $10,50. Si Apple baja $1, el precio de la call bajaría a $9,50.

Un ejemplo con las puts, Apple cotiza a $150 y la put 150 tiene una Delta -50 y un precio de $12,00. Si Apple baja $1, el precio de la put subiría a $12,50. Si Apple sube $1, el precio de la put bajaría a $11,50.

(En el mundo del trading de opciones es costumbre referirse a las griegas adelantando la cifra dos puntos decimales. Como si hubiéramos multiplicado el número por cien siempre. Entonces una delta ‘0,50’ se llama simplemente ‘50’. Un delta ‘0,25’ se llama ‘25’, y así sucesivamente.)

Una opción ATM (al dinero) tendría una delta alrededor de 50 (o -50 para una put). Un ejemplo de la delta de una opción OTM (fuera del dinero) sería 10 (o -10). Y un ejemplo de la delta de una opción ITM (dentro del dinero) sería 90 (o -90).

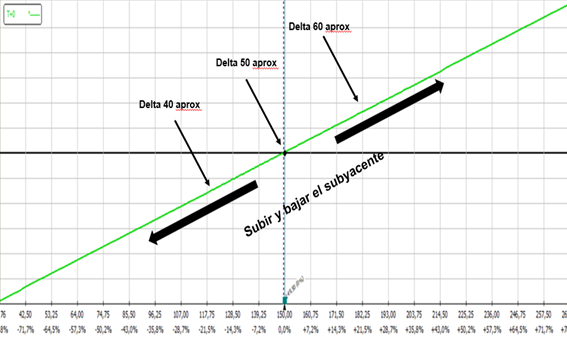

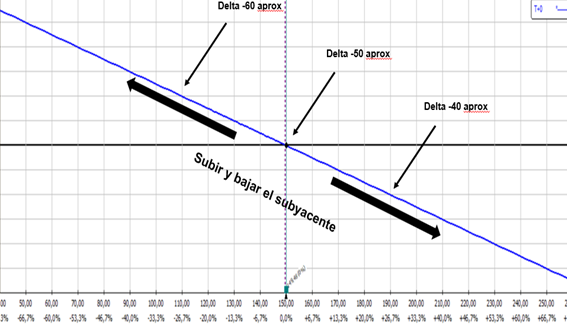

En el caso de las calls cuanto más sube el subyacente, más sube la delta (hacía 100), cada vez con mayor aceleración. Si el subyacente baja (algo malo para las calls), irá bajando la delta, pero cada vez con menos aceleración.

La delta de las puts va al revés que la de las calls. Cuanto más baja el subyacente más ‘sube’ la delta hacía un número más negativo (hacía -100). (En términos puramente matemáticos esto es incorrecto ya que aproximarse a números cada vez más negativos es bajar no subir, pero en el mundo de las opciones se entiende que las puts cada vez van a más por caídas en el subyacente e incrementan su valor). Cada vez la delta sube con mayor aceleración. Si el subyacente sube (malo para las puts) la delta va disminuyendo (hacía cero) pero cada vez con menos aceleración.

Cuando una Delta se acerca a cero, por mucho que se mueva el subyacente el precio de la opción apenas se va a mover. Si la Delta se acerca a 100 (o -100) el precio de la opción se mueve prácticamente lo mismo que para 100 acciones del valor. Se mueve igual que 1 a 1.

Abajo podemos ver de forma gráfica los cambios en Delta para las calls y puts al subir y bajar un subyacente.

Cambios en Delta de una Call al subir y bajar un Subyacente

Cambios en Delta de una Put al subir y bajar un Subyacente

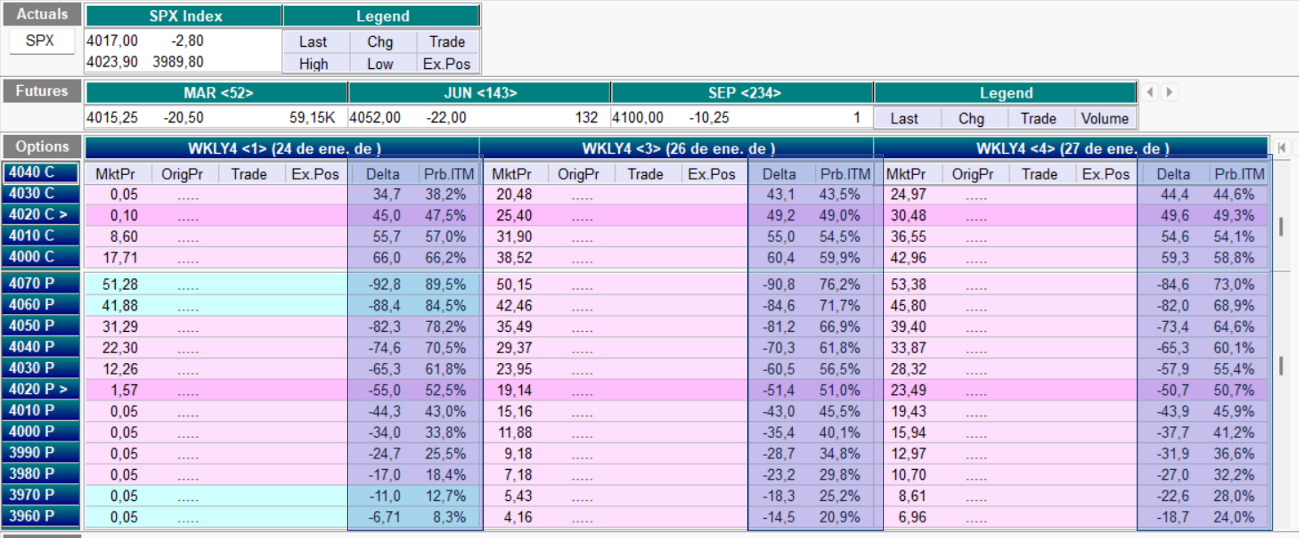

La Delta también refleja de forma aproximada el porcentaje de probabilidad que tiene la opción de terminar en el dinero con cierto valor. Una Delta 20 (o -20) refleja aproximadamente un 20% de posibilidades de terminar en el dinero. Una Delta de 50 (o -50) quiere decir que la opción tiene unas posibilidades del 50% de terminar en el dinero. Y una Delta 90 (o -90) representa una probabilidad del 90% de terminar en el dinero. Abajo vemos una tabla de las Deltas de una cadena de opciones del SPX y al lado las probabilidades que tiene cada opción de terminar en el dinero.

Tabla de Deltas y Probabilidad de Terminar en el Dinero

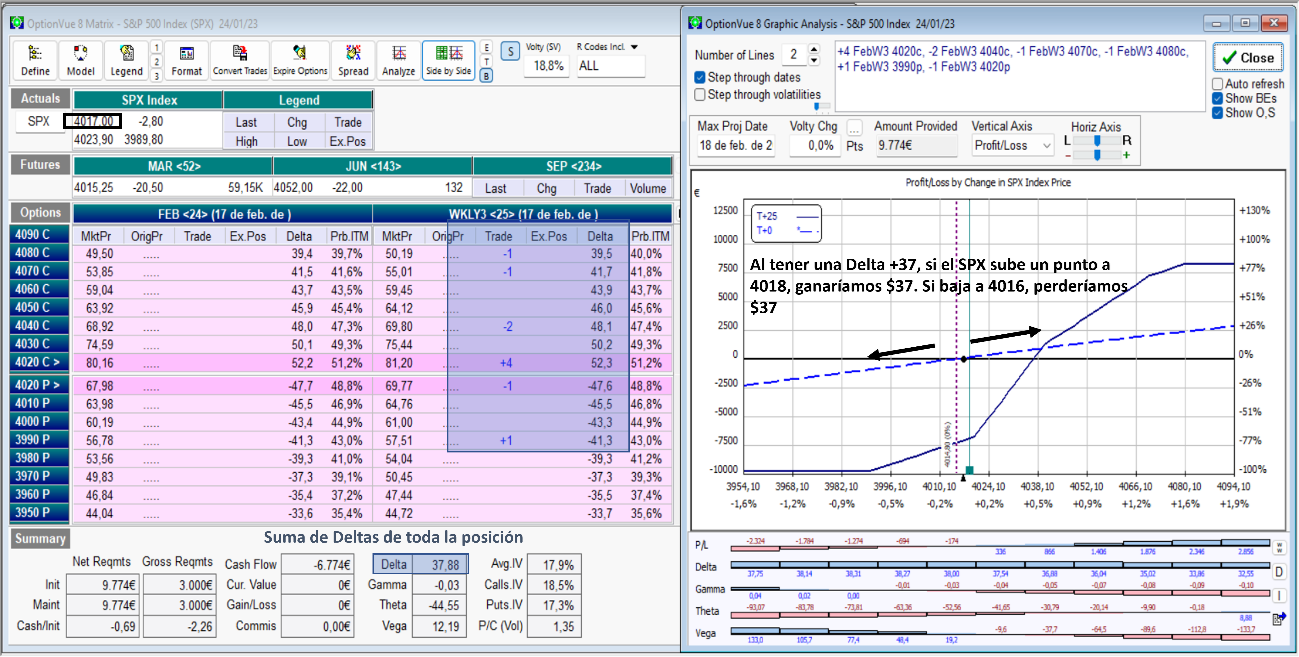

Cuando tenemos una posición de varias calls y puts compradas y vendidas deberíamos analizar la suma de Deltas positivas y negativas para verificar si la estrategia en su conjunto es alcista o bajista. Vemos un ejemplo en el gráfico de abajo.

Deltas en el SPX

En primer lugar, vemos que tenemos varias calls y puts compradas y vendidas. Y abajo (destacado en azul) podemos ver la suma de Deltas de la posición. Son +37. Por lo cual alzas en el subyacente convienen a la posición. Si el SPX sube un punto ganamos $37 y si baja un punto perdemos $37.

Abajo resumimos un poco las características principales de Delta que hemos visto en este artículo.

- Las calls siempre tienen delta positiva

- Las puts siempre tienen delta negativa

- Delta 0 (cero) significa que la opción está tan fuera del dinero que cambios en el subyacente no van a variar la prima de la opción

- Delta 100 (o -100) significa que la opción está tan dentro del dinero que cambios en el subyacente y la prima de la opción serán prácticamente iguales (un ritmo a la par de 1 a 1)

- Opciones (ATM) tienen deltas alrededor de 50 (-50)

- La delta de las calls incrementa cada vez más con las subidas del subyacente y estarán cada vez más dentro del dinero

- La delta de las puts incrementa cada vez más con las bajadas del subyacente y estarán cada vez más dentro del dinero

- La delta de las calls baja con las bajadas del subyacente y cada vez con las calls más fuera del dinero

- La delta de las puts baja con las subidas del subyacente y cada vez con las puts más fuera del dinero

- Una posición de call vendida (cortos de la call) tiene delta negativa

- Una posición de put vendida (cortos de la put) tiene delta positiva

Entender Delta y cómo funciona es fundamental para poder gestionar una posición, compleja o sencilla, de opciones. Lo importante es tener un fácil acceso a ella e implementar la correcta gestión de riesgo después.

Ricardo Sáenz de Heredia