Las reuniones de junio de los Bancos Centrales FED y BCE han quedado atrás, saldadas con mantenimiento de tipos y subida de 0.25 puntos respectivamente, y sus intenciones para el futuro de las políticas han sido declaradas.

La inflación se modera pero continúa en niveles altos y la data dependencia continuará guiando las decisiones monetarias.

Los mercados han dado por buenas las decisiones y proyecciones de las autoridades monetarias y resolvieron la semana con alzas y nuevos máximos del rally iniciado desde los mínimos de octubre.

NASDAQ-100, 60 minutos.

El rescate de la banca y nuevos chorros de liquidez o la moderación de la inflación son los factores que han animado a los mercados en las últimas fechas.

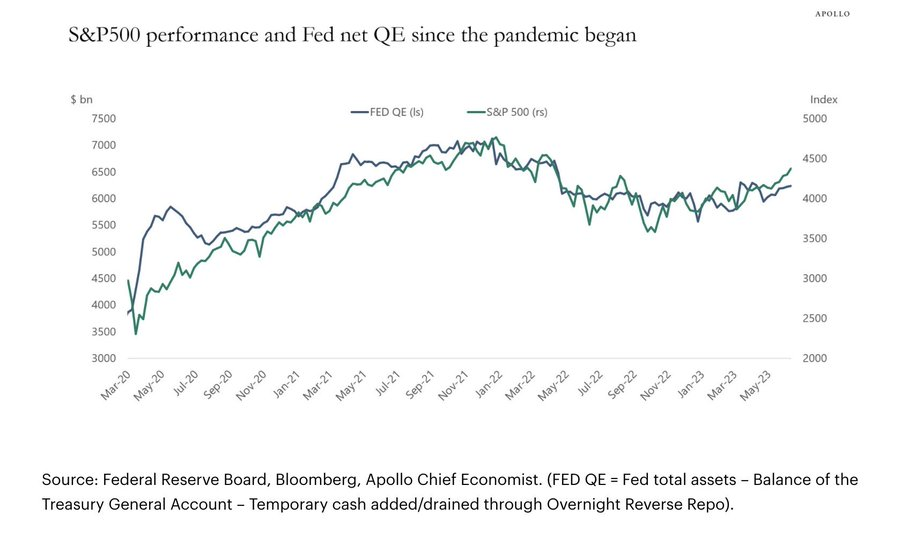

La alta correlación entre la liquidez (balance de la FED) y el SP500 es muy elocuante y motivo principal que explica la importante expansión de múltiplos de los últimos meses, el mercado ha ido incluso más allá, ha crecido más deprisa que el aumento del balance, generando una divergencia no experimentada desde el pasado verano,..

CORRELACIÓN BALANCE FED vs S&P500.

… antes del techo de agosto que envió al índice desde los 4.320 puntos a la zona 3.490 en cuestión de 7 semanas:

S&P 500, 60 minutos.

La liquidez creada desde marzo, para socorrer a los bancos ha sido esencial para el comportamiento del mercado de acciones.

La data dependencia de los Bancos Centrales será vinculada, además de la evolución de la inflación, también a la marcha de la actividad económica y el empleo.

Se atisban nubes tormentosas en el horizonte, con un enfriamiento de la economía ya iniciado y ciertas presiones sobre el mercado de trabajo, aunque aún no se manifiestan con claridad en el informe de empleo.

Presiones que sí van siendo visibles en otros testigos de evolución real del empleo, como es el de peticiones de subsidios al desempleo.

El jueves pasado se hizo pública la última actualización del dato y confirmó la tendencia alcista que comenzó a dibujarse desde los mínimos el pasado otoño.

Un aumento de cerca de 22.000 nuevas peticiones respecto de la semana previa, en total fueron 262.000 frente a 245.000 anteriores, registrando un nuevo máximo desde 2021 y arrastrando consigo al alza la media de 4 semanas y al índice de peticiones continuadas.

PETICIONES DE SUBSIDIO AL DESEMPLEO, EEUU.

Otro dato relevante publicado la pasada semana fueron las Ventas al Menor, mejoraron ligeramente en el mes de mayo, +0.3%, aunque su tasa interanual continúa en tendencia bajista, en zona cada vez más peligrosa y al borde de entrar en terreno negativo.

VENTAS AL MENOR, EEUU.

La caída del consumo es una respuesta natural al proceso de endurecimiento monetario, subidas de los tipos de interés y restrcción de acceso al crédito.

El encarecimiento del coste de la deuda en un entorno de endeudamiento excesivo siempre es un problema, detrae buena parte de la renta disponible y libre para gastar.

El pago de intereses de la deuda se ha elevado hasta niveles no vistos desde antes de la crisis subprime. mermando la capacidad de consumo y las posibilidades de crecimiento de la economía.

PAGO DE INTERESES DEUDA DE PARTICULARES EEUU.

Las subidas de tipos se han trasladado al sector hipotecario, los tipos a 30 años rondan el 7% y están arruinando a familias que están viendo subir sus cuotas de manera insostenible para sus ingresos.

Las subidas también están afectando a la demanda de nuevos créditos y consecuentemente también a la compra de vivienda.

TIPOS HIPOTECARIOS Y ACTIVIDAD HIPOTECARIA, EEUU.

Por otra parte, los empresarios vienen meses advirtiendo y sufriendo la debilidad de la demanda, particularmente las pequeñas empresas.

El sentimiento de los pequeños empresarios según NFBI permanece deprimido, ha mejorado en mayo pero sólo 4 décimas y el índice se encuentra en los niveles más bajos de la última década, exceptuando los extraordinarios bajos registros alcanzados durante la pandemia.

SENTIMIENTO NFBI DE PEQUEÑAS EMPRESAS, EEUU.

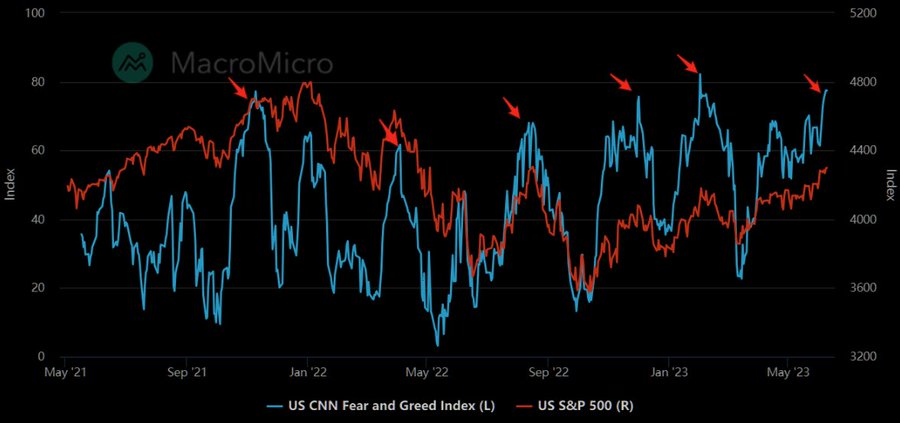

Sin embargo, la travesía alcista de las bolsas ha originado una importante ola de optimismo entre los inversores que, buscando ganancias rápidas y obnubilados bajo el efecto FOMO, ha presionado al índice de sentimiento a terreno excesivo.

Cuando el índice de sentimiento Fear & Greed alcanza estos niveles de optimismo, el SP500 suele terminar reaccionando en sentido contrario al de los intereses de esa mayoría:

En estas condiciones, alrededor del 45% de las acciones del S&P500 entró la pasada semana en modo «blackout», periodo durante el que no pueden recomprar acciones propias, y se traduce, según Goldman Sachs, en una caída de demanda de acciones próxima a los $1.500 millones al día.

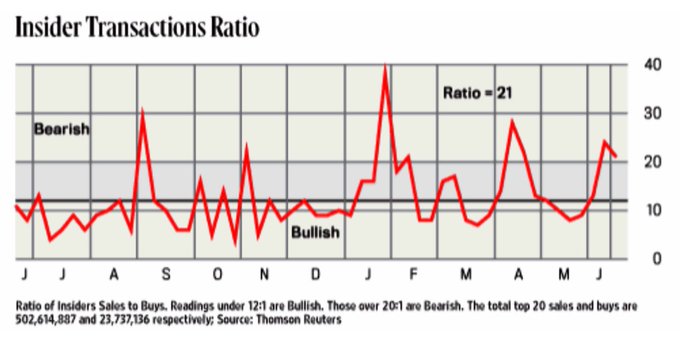

Sumado a lo anterior, los insiders han aprovechado las subidas de las cotizaciones para deshacer posiciones, su actividad de compra/venta de acciones se sitúa en zona considerada bajista para el mercado.

La fiebre por la tecnología, la inteligencia artificial y las grandes empresas del sector han sido los principales catalizadores de las alzas de las bolsas este año.

El post de mañana incluirá referencia a la evolución de la volatilidad, los bajos niveles alcnazados por el índice de volatilidad implícita del SP500 -VIX- no vistos desde antes de la pandemia, de febrero de 2020, y la situación y expectativas explicadas desde su contexto estacional.

Sinceramente y al margen de todo intento de analizar el desarrollo de pautas técnicas, las lecturas de indicadores/osciladores, los datos macro o la recesión declarada por los beneficios empresariales, curva de tipos o cualquier otro parámetro históricamente valioso para evaluar las posiblidades del mercado, mientras que la Reserva Federal decida que la bolsa tiene que estar sostenida y fuerte, continuará el apuntalamiento mediante creación de liquidez y las bolsas no tendrán autonomía ni capacidad para reflejar creación honesta de formación de precios.

A pesar de lo cual, siempre hay nichos de mercado interesantes y ofreciendo entornos de oportunidad inversora desde la perspectiva Rentabilidad-Riesgo, tanto a alza como a la baja, y sobre los que desarrollar estrategias como las actualmente en marcha y compartidas… (reservado lectores).

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta