La economía crece lenta y a trompicones, necesitando y consumiendo unos volúmenes de deuda insanos gracias a lo cual continúa resiste y, por el momento, está esquivando la temida recesión. Los mercados parecen dar por hecho que no se producirá y existen algunos datos para el optimismo.

La limitada oferta de vivienda en Estados Unidos y los niveles de inventario más bajos en años están animando e incentivando a los promotores y constructores.

Además de estar mejorando el sentimiento, según reflejan las últimas encuestas de National Association of Home Builders -NAHB-…

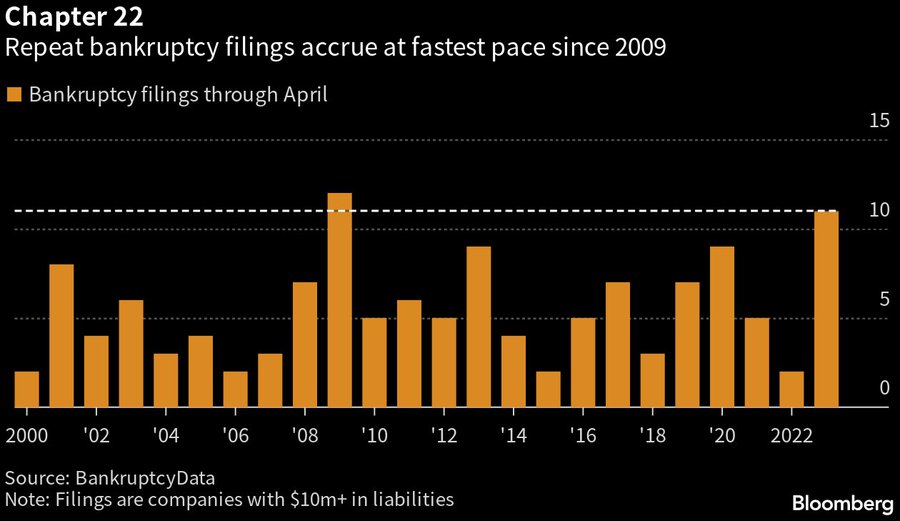

… han comenzado a acometer nuevos proyectos de construcción, relanzando la actividad en el sector.

El inicio de nuevas viviendas creció en mayo un +21.7%, el mayor incremento mensual en 7 años y los permisos de nueva construcción aumentaron también, un +5.2%

Este aumento de actividad constructora viene a contrarrestar la caída de inventarios, que ha caído a los niveles más bajos en 11 años.

El número de casas a la venta ha caído en mayo en Estados Unidos un 7.1% interanual hasta las 1.373.089 viviendas.

VOLUMEN DE CASAS A LA VENTA, EEUU.

Los empresarios del sector han aumentado muy considerablemente la actividad confiando en una recuperación de las ventas, alentada tanto por el bajo nivel de inventario como por las caídas de precio registradas por las viviendas en los últimos meses.

MEDIANA PRECIO VIVIENDA EEUU.

(Un apunte, la mediana es en estadística el valor de la variable de la posición central de un conjunto de datos, en este particular es un indicador más acertado que la media o promedio al dar menos peso a los datos extremos o de cola).

Lanzarse a invertir en nueva vivienda parece negocio seguro a tenor de los anteriores datos aunque es una decisión no exenta de riesgos. Riesgo como el de una eventual recesión económica, nada desdeñable, o las dificultades de acceso a la financiación y el aumento del coste de las hipotecas.

El entorno del sector es complejo y aunque la construcción de vivienda nueva crece aún está por demostrar si su impacto en economía será suficiente como para relanzar la actividad general. No será nada fácil.

El sector inmobiliario no residencial continúa atravesando la fase más dura desde la crisis subprime y no se atisban motivos para argumentar en favor de una recuperación.

Más bien al contrario, los centros comerciales y locales están funcionando por debajo de previsiones y la ocupación de oficinas está en mínimos que en algunos Estados ronda sólo el 50%, con unas previsiones (según expertos de Knight Frank) de mayor desocupación al menos durante los próximos 3 años.

Recordemos reflexiones al respecto publicadas en este post del pasado 6 de junio:

- Existe un volumen de alrededor de $1.5 billones en hipotecas abiertas en el sector inmobiliario comercial cuyo vencimiento está señalado para los próximos 3 años, justamente el periodo al que Knight Frank alude anunciando una importante caída de la demanda de oficinas y suelo comercial

- Las estructuras de la deuda agravarán la situación, son muy nocivas en las condiciones actuales. La mayoría de créditos (88% en 2021 frente al 14% en 2010) abiertos, de esos $1.5 billones, son de tipo «Interest Only Loan», es decir, préstamos que sólo devuelven el interés durante la vida del crédito y al final se cancela el principal de golpe.

- Este sombrío futuro está motivando, también obligando, a los bancos a vender sus carteras incluso con minusvalías, como un mal menor ya que cuanto más tiempo las mantengan en cartera más caerá su precio y más aumentará la morosidad.

- Para atender el pago final del principal, generalmente se refinancia o bien se vende el inmueble pero las condiciones actuales de caída de arrendadores y caída de precio de los inmuebles, junto con restricción y fuerte encarecimiento del crédito, es un combinado letal. El trabajo remoto y el comercio online son realidades del progreso que afectan directamente al inmobiliario comercial, se han implantado para bien de muchos pero causando el caos a otros.

- Los bancos han endurecido mucho las condiciones de acceso al crédito y subido el tipo de interés aplicado, motivos que sumados a la incertidumbre sobre el consumo y la economía general recomiendan a los empresarios reducir su actividad inversora (CapEx). Así las peticiones de crédito se han desplomado hasta niveles desconocidos desde la crisis subprime.»

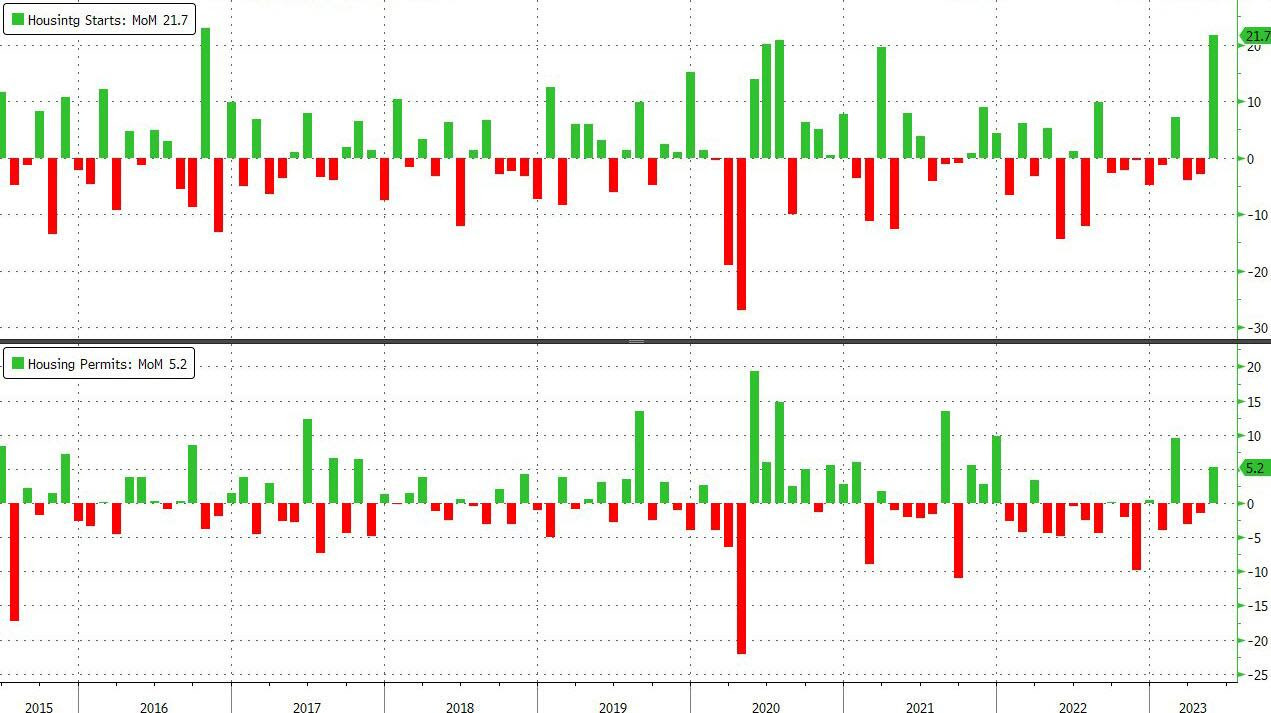

El baile de quiebras ya ha comenzado, no sólo del inmobiliario, hasta abril se habían presentado en conjunto más declaraciones de default que en ningún otro año desde la crisis subprime:

Los acreedores, la mayor parte del crédito al sector inmobiliario comercial pertenece a bancos medianos y pequeños, y mercados de deuda corporativa están en alerta.

Distintas áreas de la economía americana están mostrando un panorama delicado y adverso, sectores muy sensibles al crecimiento como son el transporte de mercancías, el sector bancario o el de consumo discrecional están emitiendo señales de alerta claras y similares a las surgidas previamente a recesiones como en 1990, en el año 2000 o en 2007.

Además, otros indicadores como la curva de tipos, la restricción del crédito y encarecimiento del coste de la deuda o la incipiente subida de las peticiones de subsidio al desempleo apuntan también en la misma dirección.

Pero los mercados no comparten o directamente ignoran las anteriores realidades y optando por las alzas, se han encaminado hacia zona de máximos históricos.

NASDAQ-100, 60 minutos.

Ciertamente, se ha producido un rally tan intenso como extravagante, sin participación de la mayoría sino sólo de los grandes valores tecnológicos del mercado, una subida contra múltiplos disparando las valoraciones (de esas empresas que han participado) y generando lecturas excesivas de indicadores técnicos o de sentimiento y numerosas divergencias bajistas, etcétera…

Los índices cotizan por encima de los niveles previos a la primera subida de tipos de interés:

S&P500, 15 minutos.

DOW JONES, 30 minutos.

Las bolsas europeas también han superado lo niveles previos a as subidas de tipos, más bien algunos índices como el CAC francés o el DAX alemán se han impulsado al alza por encima de sus máximos de todos los tiempos.

Su imagen técnica, no obstante, entraña peligros de consideración y el goteo bajista de las últimas jornadas puede dar paso pronto a un descenso de mayor calado.

DAX-40, 60 minutos.

Además de Indicadores Adelantados, venta de viviendas usadas, balanza por cuenta corriente o inventarios de crudo y gas, hoy se publica en Estados Unidos el dato de Subsidios al Desempleo.

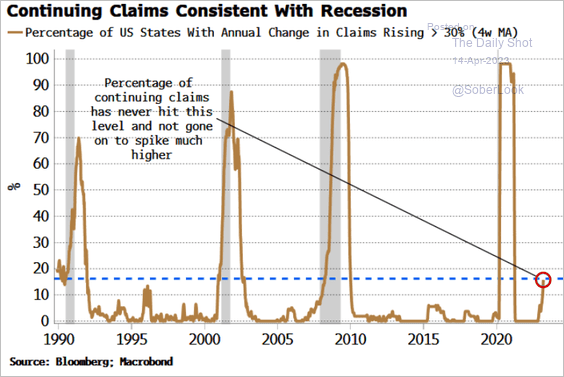

El mercado espera una ligera caída de 3.000 peticiones respecto a los 262.000 de la semana pasada pero desde hace meses vienen subiendo y sorprendiendo al alza, todavía de manera contenida. Han alcanzado un nivel a vigilar muy estrechamente por las repercusiones que puede atraer.

El post del pasado 17 de abril incluía un detalle muy interesante sobre la relación entre la evolución de los subsidios al desempleo y la economía:

- «Un indicador adelantado del empleo, como son las peticiones de subsidios al desempleo, que también advirtió en 2008, está al borde de superar un importante umbral y muy preciso a la hora de anunciar recesiones.»

Las estrategias de riesgo muy bajo y controlado, sugeridas para aprovechar un escenario de mercados corrigiendo excesos (reservado suscriptores) han comenzado a activarse.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta