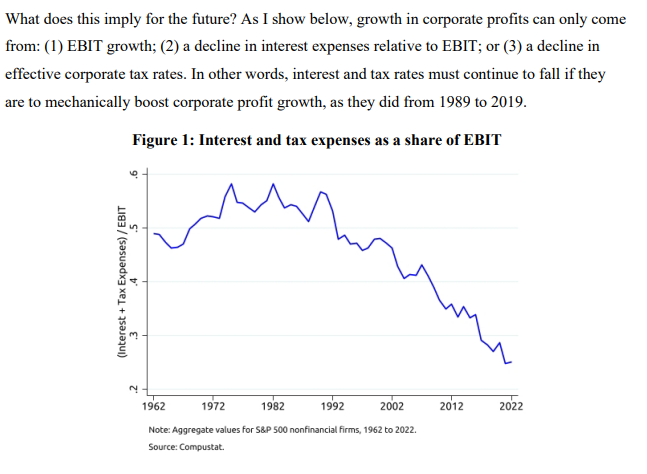

Este escrito de la Reserva Federal, titulado «End of an Era: The Coming Long-Run Slowdown in Corporate Profit Growth and Stock Returns», proyecta negro sobre blanco un futuro para el universo corporativo en Estados Unidos bien distinto al pasado, más complejo ahora que, según el informe, hasta un 40% de los beneficios procede tanto de la baja fiscalidad como del reducido gasto de financiación, es decir, de los bajos tipos de interés:

- «Lower interest expenses and corporate tax rates mechanically explain over 40% of the real growth in corporate profits from 1989-2019.»

- «The boost to profits and valuations from ever-declining interest and tax rates is unlikely to continue.«

Trump aprobó una rebaja fiscal histórica a las empresas reduciendo desde el 35% hasta el 21% el tipo impositivo, Dese aquí es más probable una subida que continuidad de las concesiones. El nivel de tipos de interés, de momento, permanece en situación «higher for longer».

El crecimiento orgánico de las compañías, más vinculado con la evolución de las ventas e ingresos y de los márgenes difícilmente suplirá la falta de impulso de los tipos bajos impositivos y de tipos de interés.

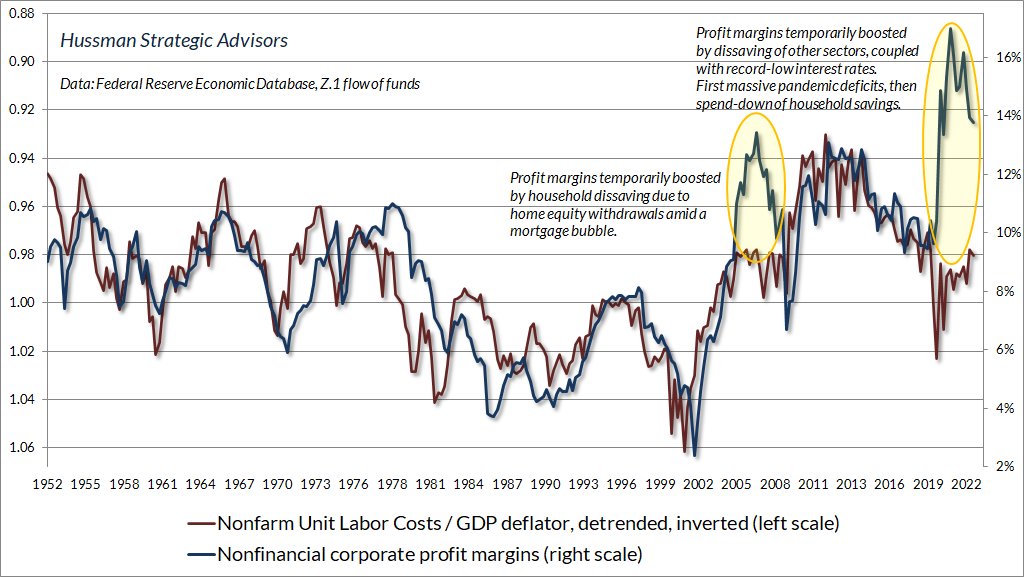

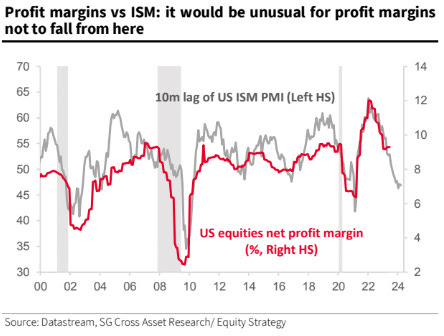

Más bien al contrario, considerando el comportamiento del índice de actividad económica -ISM- y su correlación con los márgenes empresariales, sería extraño que estos últimos pudieran esquivar un ajuste significativo.

El repunte de los márgenes además de por los bajos tipos de interés y del coste de financiación, se explica por el gran repunte del consumo que se produjo después de la pandemia.

El periodo de tiempo de confinamientos y subsidios masivos (helicóptero monetario) del estado, sirvió a las familias para ingresar mucho y gastar poco, creando una gran hucha de ahorro y demanda potencial que nada más reabrir la economía se materializó y procuró un fuerte aumento de márgenes.

Un ejemplo de expansión extraordinaria de márgenes y posterior contracción de observa en las fechas alrededor de la crisis subprime.

Poco antes de la crisis subprime los márgenes se dispararon con similar fuerza, entonces debido a la furia consumista desatada por la burbuja inmobiliaria y orgia crediticia de entonces, poco después los márgenes regresaron a la normalidad en cuestión de meses, Ahora presumiblemente también lo harán.

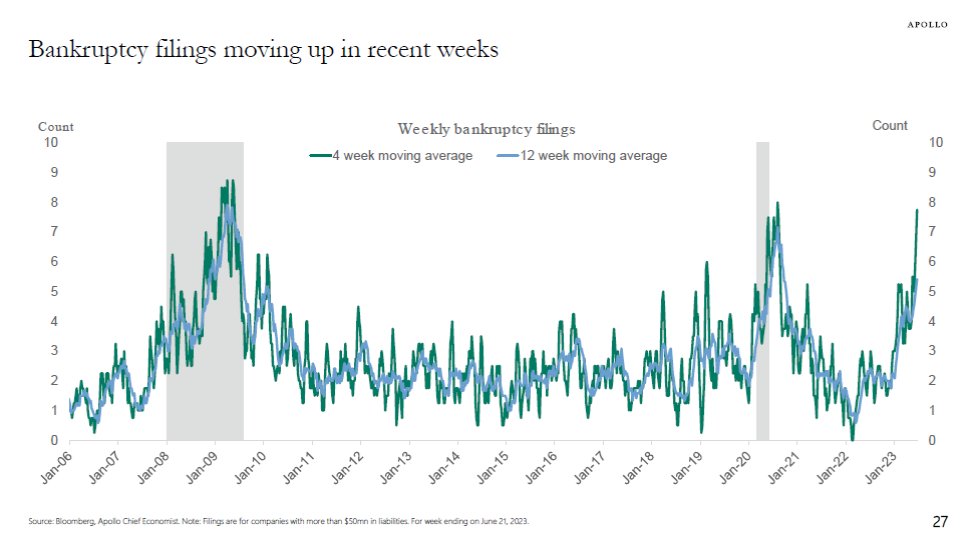

El panorama pinta complicado, en una coyuntura que ya ha comenzado a manifestar tensiones y problemas para muchas compañías hiper endeudadas y sin negocios boyantes y suficientes para atender siquiera los compromisos y costes.

Los datos más recientes de declaraciones de quiebra son poco halagüeños, niveles inquietantes, cuando la economía crece sin gran convicción y a trompicones pero todavía no ha entrado en recesión.

El problema no queda sólo lo sucedido, muy correctamente asumido por los mercados sin apenas sobresaltos, sino más bien lo que está por venir. Si la economía finalmente no consigue evitar una recesión, hipótesis muy probable, el número de zombis en busca de certificado de defunción se disparará al alza bien por encima de los máximos de la crisis subprime.

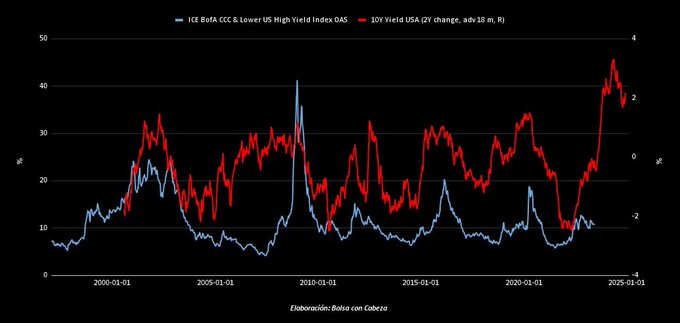

La curva de tipos o diferencial de tipos de interés a distintos plazos, ha alcanzado su nivel bajo más extremo hasta ahora registrado y su correlación con los diferenciales de crédito es demasiado estrecha como para ser ignorada.

No existen evidencias para sospechar que en este ciclo se pueda descorrelacionar con facilidad.

Cuando aumentan los diferenciales de crédito corporativo, la deuda de menor calidad rentabilidad o coste de la deuda aumenta, introduciendo verdaderos problemas de financiación y de supervivencia a sus emisores.

Vean la sintonía de comportamiento entre los diferenciales de crédito y la curva de tipos (relación entre bonos a 2 y 10 años) aplazada 18 meses.

De acuerdo con la Reserva Federal, el 37% de empresas están en situación de riesgo potencial. En los últimos 23 años, ese porcentaje ha estado tan alto en sólo dos ocasiones, la burbuja tecnológica del 2000 o la subprime de 2008.

La cuota de empresas en problemas y/o en riesgo potencial es superior a la surgida en cualquier otro episodio o ciclo de subidas de tipos de interés de la FED desde los años ´70.

Las empresas zombis y las más dependientes de la deuda afrontan una situación de muy compleja gestión.

Los costes generales se han disparado al alza en los últimos meses, el coste de financiación y el acceso a la misma se han convertido en pesados vientos de cara y restarán capacidad para el normal desarrollo de sus negocios, para acometer nuevos proyectos de inversión, para invertir, aumentar producción y productividad, para contratar nuevos trabajadores, etc…

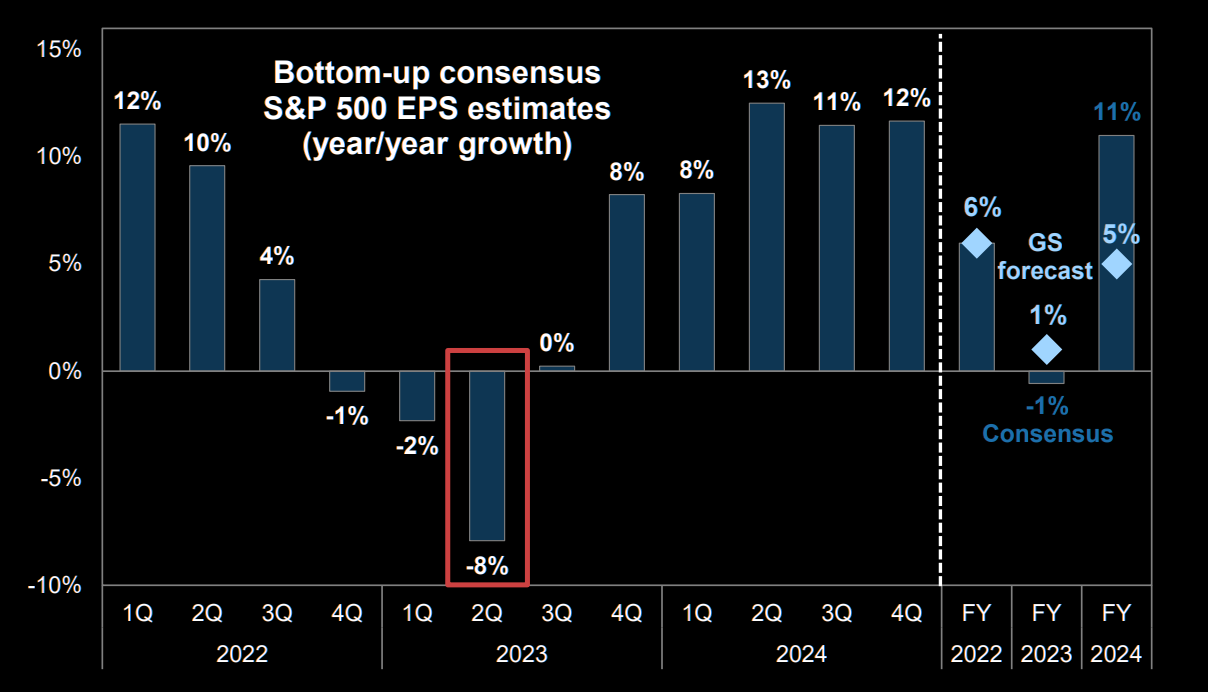

A pesar de todo, Wall Street está mejorando sustancialmente sus previsiones de beneficios empresariales de cara a los próximos trimestres,

Los expertos del «buy side» del mercado esperan una dura caída de beneficios por acción en el segundo trimestre, (la temporada de presentación de resultados comienza en próximos días), Caídas por tercer trimestre consecutivo, se estima que alcanzará el 8%, para después repuntar al alza con energía. Veremos!.

So what!.

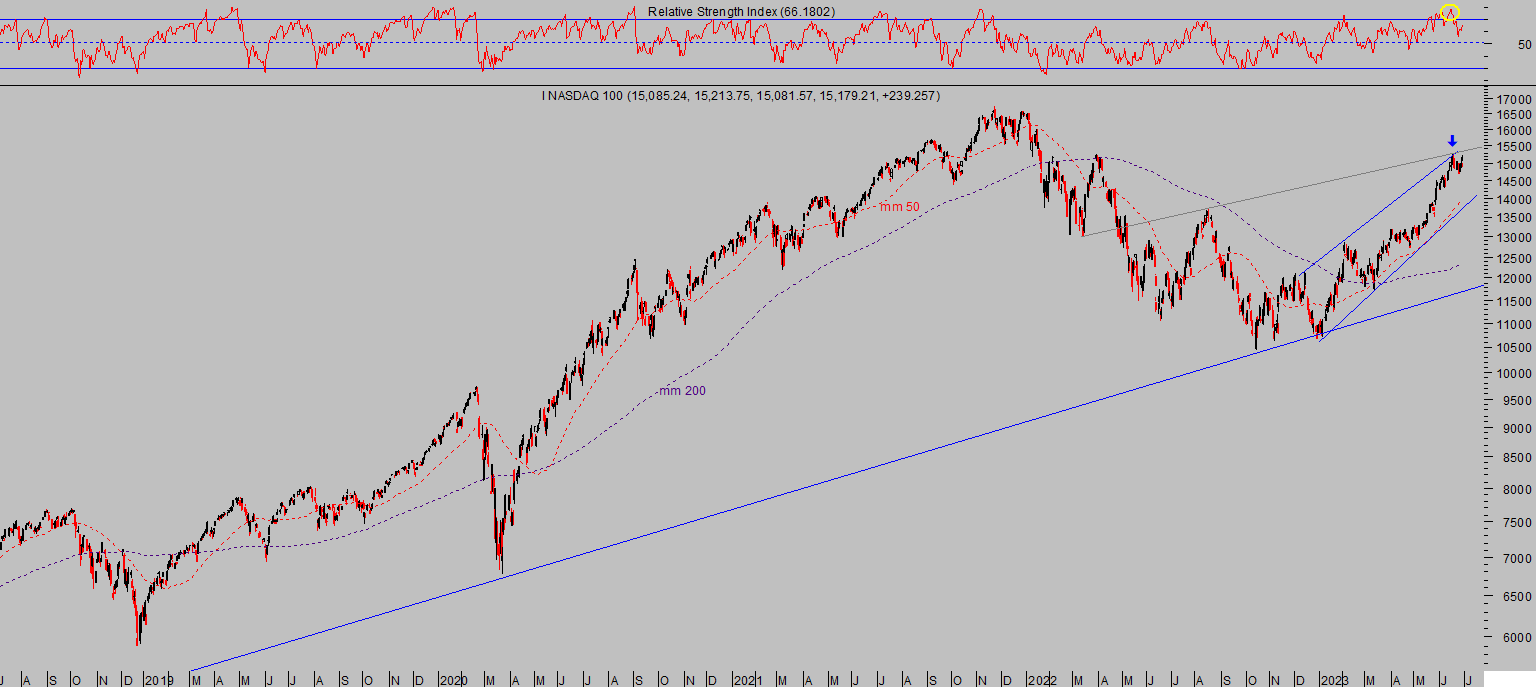

Las bolsas continúan desplegando un rally de proporciones históricas, el Nasdaq ha registrado el mejor primer semestre de su historia al anotarse alzas próximas al 40%…

NASDAQ-100, diario.

… y los inversores están cada vez más ilusionados y optimistas con las posibilidades del mercado.

Las lecturas de sentimiento de los inversores particulares -AAII- también han mejorado notablemente y el porcentaje de bajistas se encuentra sobre su media histórica, de igual manera que el de bajistas está por debajo de la suya.

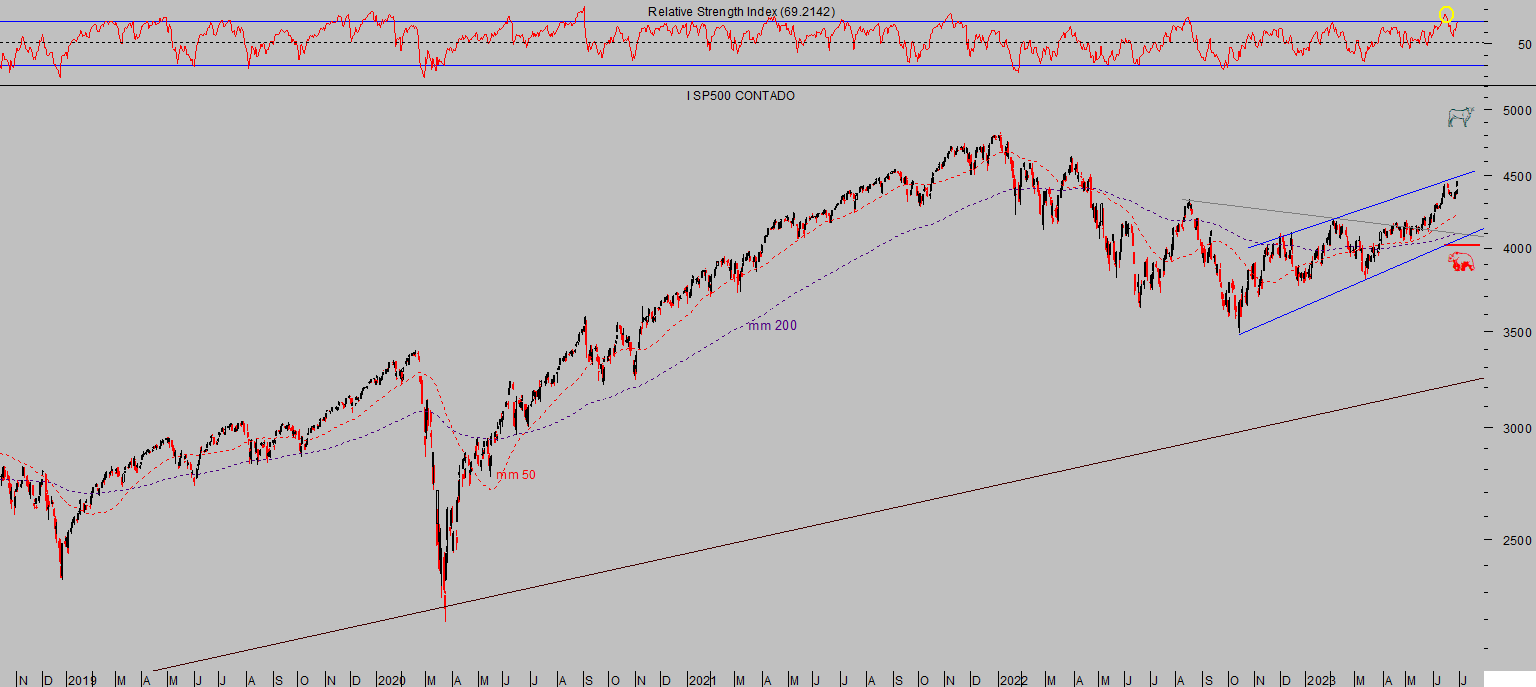

El SP500 después de 4 meses consecutivos de subidas y un mes de junio estelar ganando un +6.5%, también ha cerrado un primer semestre muy airoso consiguiendo una rentabilidad del 15.9%. El SP500 ha remontado un +24% desde los mínimos de octubre (el SP500 equal weight un +17%)

El S&P500 ha cerrado a sólo un 7.8% de sus máximos históricos alcanzados en enero de 2022.

S&P500, diario.

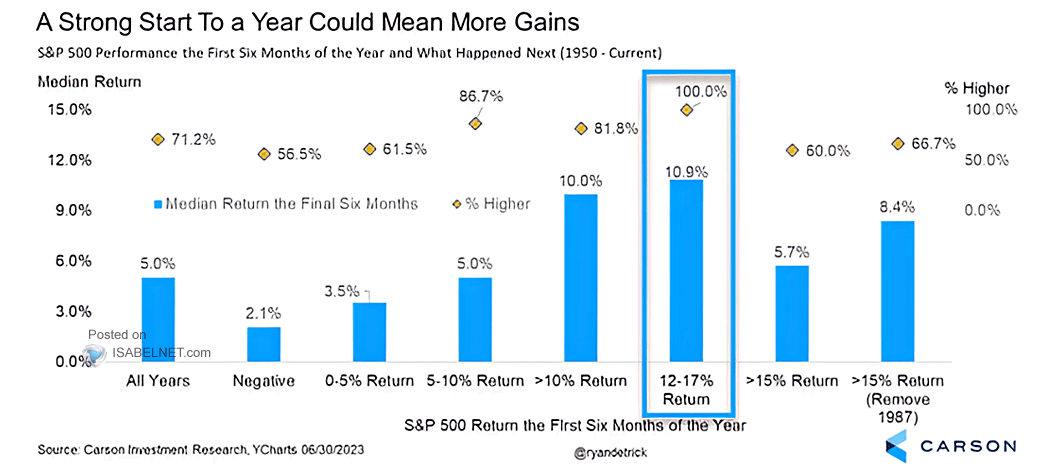

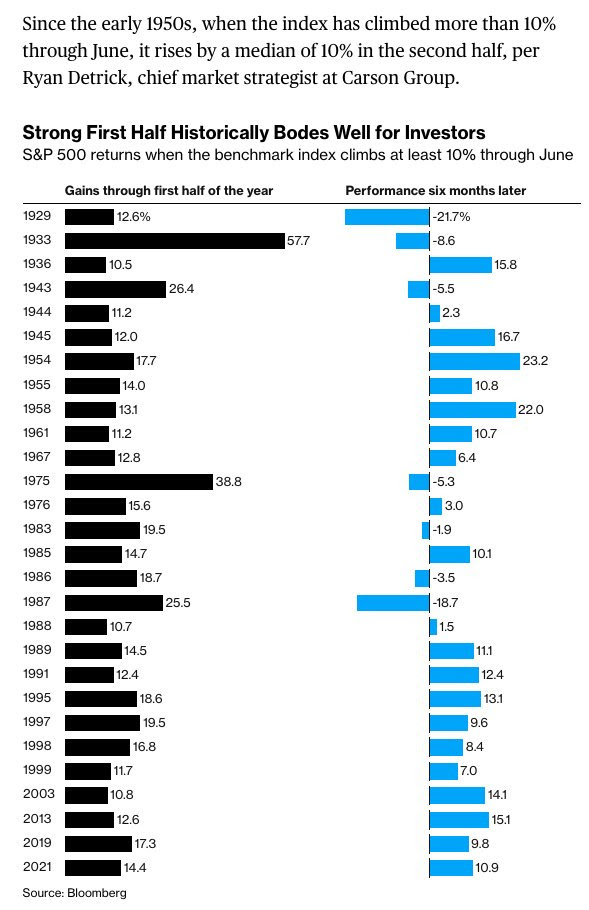

Cuando el SP500 ha cerrado fuerte en el primer semestre del año, por norma general, el segundo semestre también ha sido positivo, salvo señaladas excepciones:

Según esta estadística de comportamiento recogida por analistas de Carson Investment Research, cuando el SP500 sube en el primer semestre entre un 12% y 17%, la probabilidad de alzas en el segundo semestre es del 100%.

La estadística es una guía importante de trabajo, ayuda a elaborar hipótesis y escenarios de probabilidad. No obstante, siempre es conveniente valorar los numerosos datos macro y micro, de pauta, técnicos y estacionales antes de esperar un desenlace concreto basado sólo en históricos.

La situación económica y de mercados actual es diferente y más delicada que en la mayoría de las anteriormente experimentadas,

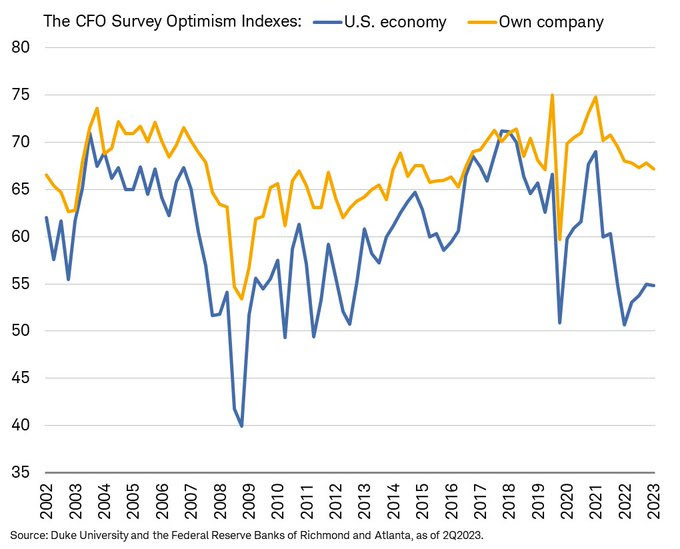

Los directores financieros de las empresas, según el CFO Optimism Survey elaborado por Duke University y la FED de Richmond y Atlanta, han empeorado ligeramente sus previsiones sobre la economía y también sobre el desarrollo de sus propias compañías.

En línea con el tibio/negativo sentimiento de los gestores empresariales, los insiders han optado por la prudencia y la venta de acciones propias a un ritmo muy destacable, tal como señalaba este post reciente.

La acción alcista del mercado la pasada semana se ciñó al guion, anticipado en estas líneas, correspondiente al sesgo tradicional de la última semana de cada trimestre y por motivos también aquí explicados.

Ahora bien, la imagen técnica del mercado después de la corrección de la semana anterior, también guiada por un sesgo esta vez el de post vencimiento de derivados trimestral, quedó deteriorada y frágil, vulnerable a nuevos ataques bajistas, para los que tenemos dispuestas interesantes estrategias de riesgo bajo y controlado, en mercados de contado, nada de derivados o productos complejos,

Hoy es semifestivo en USA y los mercados abrirán media sesión. Mañana permanecerán cerrados en atención al 4 de julio o Día de la Independencia y si no surgen novedades que requieran actualizar, el próximo post será publicado el miércoles día 5.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta