La deuda americana ha superado ampliamente los $32 billones, ha alcanzado los $32.6 billones y sube sin control, con unos tipos al alza rondando el 5% es de suponer que el coste de esa deuda será una de las principales preocupaciones del Tesoro, de las autoridades fiscales y monetarias,

DEUDA GOBIERNO EEUU.

El Comité para la Responsabilidad Presupuestaria americano o Committee for a Responsible Federal Budget aume una cifras escalofriantes derivadas del coste de intereses para los próximos años:

- Net interest payments hit a nominal dollar record of $475 billion in Fiscal Year (FY) 2022 and will nearly triple by FY 2033 to $1.4 trillion, growing to $2.7 trillion by 2043 and to $5.4 trillion by 2053. As a share of the economy, net interest will rise from 1.9 percent of GDP in FY 2022 to hit a record 3.2 percent by 2030 and more than double to 6.7 percent by 2053.

- By 2051, spending on interest will be the single largest line item in the federal budget, surpassing Social Security, Medicare, Medicaid, and all other mandatory and discretionary spending programs

El departamento del Tesoro afirmó el pasado jueves que el déficit presupuestario desde el inicio del año fiscal hasta el mes de junio, es decir entre octubre y junio, había escalado por encima de los $1.4 billones, un incremento del 170% respecto al mismo periodo del año anterior.

El déficit se ha disparado por desviaciones en los gastos, gran aumento, y de los ingresos, significativa caída de la recaudación.

RECAUDACIÓN FISCAL EEUU.

El problema siempre es el mismo, el Tesoro no presenta interés alguno por equilibrar las cuentas independietemente de que gobiernen Demócratas o Republicanos, y la historia de falta de disciplina fiscal es asombrosa. En los últimos 50 años el gobierno americano sólo ha conseguido cuentas superavitarias en 4 y fueron limitadas.

BALANZA PRESUPUESTARIA, EEUU.

Maya Macguineas, presidente del «Committee for a Responsible Federal Budget» se pronunció sin ambages recordando que es una tendencia insostenible: «How can anyone possibly think this trend is sustainable?».

Es sostenible, de momento, gracias a que la Reserva Federal asiste y asistirá al Tesoro en la colocación de las emisiones o a que el Dólar continúa siendo la moneda de referencia global y de reserva mundial, pero todo tiene límtes y no sólo el stock de deuda sino sobretodo la tendencia de los flujos es tóxica y preocupante.

Vean la ponderación de las principales monedas del mundo dentro de la cesta global, el Dólar es aún y con gran diferencia la moneda lider pero va perdiendo fuerza y cuota.

El valor nominal de la deuda americana supone más de la mitad de la de todo el mundo, cerca de $32 billones frente a unos $61 que suma el agregado de deuda global,

VOLUMEN DE DEUDA GLOBAL.

Es por eso tan relevante y sistémica la situación y expectativas depositadas tanto para el Dólar como para sus mercados. El mercado americano de deuda por supuesto, aunque también el de renta variable cuya capitalización es próxima a los $45 billones o el mercado inmobiliario $56 billones (comercial incluido).

La desdolarización es un peligro para la estabilidad pero también una realidad que viene avanzando desde hace años, primero muy lentamente y una dinámica ahora tomando cada vez más ritmo, aunque el impacto en la cotización de la moneda (Dólar) es todavía bajo y apenas apreciable.

DOLAR INDEX, mensual.

Existen intereses de cada vez más países y regiones económicas por desbancar al Dolar como moneda de reserva mundial y por desvincular sus actividades de importación y exportación de la denominación en Dólar.

Un asunto de gran interés e importancia sobre el que detallaremos su evolución y expectativas en próximos posts.

Los mercados bursátiles continúan de fiesta, ayer abrieron la semana en tono positivo y recuperando posiciones.

El Nasdaq cerró ganando un +0.93% y el SP500 un +0.39%, en un entorno técnico difícil de mantener. Se aprecian signos técnicos de agotamiento de la tendencia como sobrecompra, falta de confirmación y divergencias bajistas, pautas extendidas o tangencia con directrices de proyección.

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

También de fiesta en Europa:

DAX-40, 60 diario.

EUROSTOXX-50, 60 diario.

IBEX-35, 60 minutos.

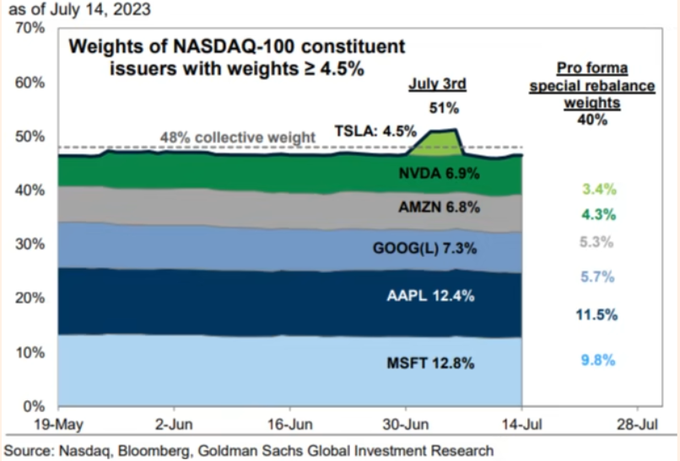

El Consejo gestor del Nasdaq ha decidido que reducirá la composición del índice con el fin de restar ponderación de las grandes compañías que después de las fuertes alzas de pasados mees han pasado a dominar al índice.

Sólo las 7 grandes empresas tecnológicas ponderan cerca del 55% del total de capitalización del índice.

Según la norma actual, ninguna empresa puede ponderar más del 24% en la formación del indice y el agregado de las empresas que ponderen más del 4.5% no puede sumar más de un 48% del total.

Esta segunda norma es la que ha sido vulnerada en las últimas fechas y motivo de la reestructuración anunciada del índice que será efectiva a partir del próximo lunes día 24 de julio.

Los grandes valores perderán ponderación en favor de los pequeños, la ponderación de los 7 grandes pasará del 56% al 44% y Microsoft será junto con Nvidia los que más perderán.

Los porcentajes pasarán a quedar según muestra el cuadro siguiente:

¿Cuál será el impacto de la reestructuración sobre la cotización del índice?. Previsibemente bajista.

Bajista al menos para los grandes, ya que habrá ventas forzadas de títulos de los 7 magníficos para adecuar su peso (en el índice, en fondos de inversión, de pensiones, ETFs, hedge funds, en estructurados ligados al comportamiento del índice, etc…) a la nueva norma y ajustar la ponderación de cada uno,

Si un gestor tiene en su estrategia replicar al índice y mantener, pongamos por caso, el 12.8% de su cartera en acciones de Microsoft, a partir del próximo lunes sólo deberá tener un 9.8%, por tanto, vender ese diferencial en el mercado y comprar acciones de las empresas que resulten beneficiadas.

La parte positiva para el índice es con los grandes 7 cotizando en sus respectivas zonas de máximos históricos y muy sobrevalorados cabe esperar un ajuste. Ajuste que previsiblemente afectará al índice en menor porporción cuanto menor sea su peso agregado en la formación del índice,

NASDAQ-100, diario.

La situación técnica de los grandes 7 después de subidas espectaculares de los últimos meses es delicada y un ajuste de ponderaciones, proceso de ventas, puede provocar caídas y ruptura de referencias técnicas de control que serían el inicio de una corrección proporcional a toda la subida, lo que se traduciría en caídas de consideración para la mayoría de los grandes valores tecnológicos.

La imagen técnica de sus gráficos es muy elocuente de debilidad en zona de máximos o de la magnitud probable de la caída.

NVIDIA, diario.

AMAZON, diario.

MICROSOFT, diario.

APPLE, diario.

Las bolsas parecen cotizar la perfección y estar descontando un escenario económico y financiero brillantes para el futuro, cuando la realidad de los acontecimientos sugiere lo contrario.

Las valoraciones continúan muy elevadas, precisamente en los valores de gran ponderación que más han subido en los últimos meses, mientras que las ventas, márgenes y beneficios siguen contrayéndose.

Ante situaciones de excesos como la acual, siempre es conveniente recordar a John Maynard Keynes, quien a pesar de su fama como gran economista fue un mal inversor y se arruinó dos veces en su vida (en la segunda perdió un 80% de su dinero, se estima que se quedó con unos $40.000 desde los $600.000 de la época que invirtió). En una ocasión advirtió que “El mercado puede permanecer irracional más tiempo del que usted puede permanecer solvente”.

Mantenemos posiciones abiertas de gran potencial y riesgo bajo (limitado y controlado con estrategias de contorl dinámico de posiciones de riesgo) tanto al alza como a la baja. Vean ejemplo de una posición abierta recientemente

PAN AMERICAN SILVER -PAAS-, diario.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta