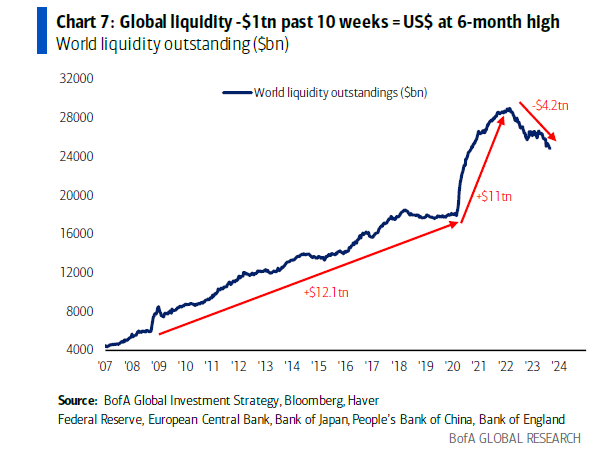

La liquidez global continúa en proceso de drenaje aunque sigue siendo muy abundante, los bancos centrales de las principales 5 economías del mundo (FED, BCE, BOE, BOJ, BoC) han drenado alrededor de $4 billones desde los máximos de 2022 y cerca de $1 billón sólo en las últimas 10 semanas, enviando el volumen total a los niveles prepandemia.

Retirar liquidez del sistema es delicado, reducir la savia que pulula nutriendo el sistema suele ocasionar problemas, crisis de liquidez y/o eventos de crédito.

Hasta el momento han surgido los primeros damnificados, después de las grandes quiebras bancarias USA del pasado mes de marzo, se observan aumentos de morosidad y de quiebras empresariales pero todavía no de envergadura suficiente para desencadenar una crisis o efecto dominó (gracias a la avalancha de medidas y dinero puesto por la FED a disposición de los bancos desde marzo).

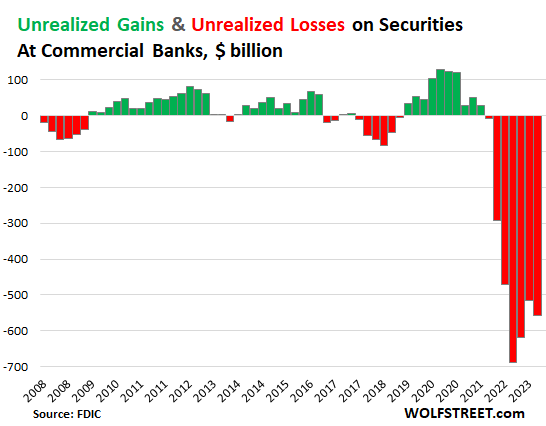

Los bancos apenas retribuyen el ahorro y desde hace meses están sufriendo huidas masivas de depósitos, en un momento que las restricciones en la concesión de créditos y la fuerte caída de la demanda de préstamos están ocasionando una importante merma de su actividad.

Además, los bancos necesitan dinero para aguantar el tiempo necesario las ingentes minusvalías que acumulan sus carteras a vencimiento.

Sumado a lo anterior, algunos bancos y especialmente los pequeños y medianos afrontan otro potente tsumani, el derivado de la elevada y creciente morosidad del sector inmobiliario comercial -CRE-. Los centros y locales comerciales están sufriendo fuerte retracción de la actividad (debido al auge de las ventas online), las oficinas están perdiendo niveles de ocupación a toda marcha y no es previsible que se recuperen (por el auge del teletrabajo).

Los bancos son figuras esenciales en la transmisión de política monetaria al sistema y su complicada situación alimenta la inestabilidad e incertidumbre.

La restricción del crédito, como suele suceder, afecta más a quienes más lo necesitan y menos tienen, curiosamente, según datos de la FED de Nueva York el porcentaje de particulares que reportan más dificultades para obtener un préstamo asciende al 60%, nivel que coincidente con el porcentaje de personas que viven al día (paycheck to paycheck) en Estados Unidos.

Cuando no fluye el crédito el consumo sufre y éste aporta un 70% a la formación del PIB.

Factores como el fortalecimiento del dólar, las subidas de la TIR de la renta fija, el aumento del precio del petróleo y sus derivados o el endurecimiento de las condiciones para conceder créditos suponen un entorno general de condiciones financieras restrictivas y un eventual problema para economías y mercados.

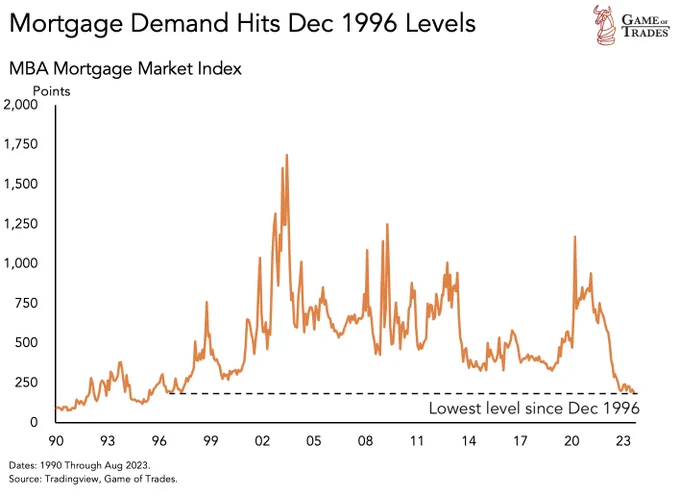

La petición de nuevas hipotecas continúa cayendo, el deterioro de las finanzas familiares, altos precios de la vivienda y altos precios de las hipotecas están ahuyentando a potenciales compradores y dificultando enormemente las posibilidades de recuperación del sector inmobiliario residencial. La demanda de hipotecas se ha desplomado por debajo incluso de los registros tras la crisis subprime, hasta niveles de 1996.

La regulación bancaria también está siendo endurecida por las autoridades, tratando de que refuercen sus estructuras y ratios de capital y mantengan colchones amplios para cuando llegue una tormenta y, en definitiva, el sector bancario no presenta síntomas de salud ni signos de poder mejorar en el corto plazo.

Tanto es así que incluso el presidente de JP Morgan, Sr. Jamie Dimon no pudo ser más claro al respecto en una Conferencia para inversores organizada por Barclays, al afirmar que no sería gran comprador del acciones de bancos “I wouldn’t be a big buyer of bank stocks«. Un comentario muy inusual para un banquero de Wall Street.

La imagen técnica de Goldman Sachs, uno de los principales bancos en Estados Unidos, es muy delicada y cotiza al borde de sus referencias de control que perforadas confirmará una pauta de techo con implicaciones bajistas que proyectan caídas mínimas próximas al 15% desde los niveles de cierre de ayer.

GOLDMAN SACHS, semana

De igual manera que la imagen técnica y perspectivas de Goldman Sachs son delicadas, la de la mayoría de índices también sugiere prudencia.

NASDAQ-100, 60 minutos.

Aunque todavía no se han quebrado referencias técnicas importantes y nunca se puede descartar ningún escenario.

Siempre cabe la posibilidad de asistir a un nuevo impulso al alza de medio plazo, bajo la premisa de que una posible fase de ventas en próximas semanas respete determinados niveles de control de medio plazo, previo a un eventual techo de largo plazo.

S&P500, mensual

Aunque esta semana de vencimiento trimestral de derivados no debería producirse ningún resbalón bajista, de momento las referencias de control de corto plazo están siendo respetadas.

Mañana y pasado se publican datos de inflación (al consumo y a la producción) en Estados Unidos y serán negativos pero el mercado ya lo descuenta, quizá no tanto una hipotética subida de tipos por parte de la FED en su reunión de la próxima semana.

La escalada del precio de la energía de las últimas semanas pasará factura a los índices generales de precios.

WEST TEXAS, diario

Las posiciones abiertas (reservado suscriptores) en favor del crudo y distintas empresas del sector evolucionan muy favorablemente, la más rentable acumula una rentabilidad del 90%, vean:

3OIL, semana,

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta