Es muy probable que la acción llevada a cabo por Hamas este fin de semana en Israel haya sido preparada conjuntamente con Irán, curiosamente por su condición Chií frente a la Suní de Hamás.

También que haya sido pergeñada con la participación de Rusia buscando desestabilizar la normalización en curso entre Arabia Saudí e Israel o abrir un nuevo frente de inestabilidad y desafío contra EEUU y la coalición que defiende a Ucrania.

Se ha activado la espita de la inestabilidad en la zona, otra vez más, con posibilidad de extender ramificaciones más allá de Israel y hacia otros países como Irán, Líbano, Egipto o Siria.

Israel ha prometido una respuesta sin precedentes, invadirá Gaza pero no parece probable que aspire a ocuparla totalmente ya que se trata de una economía absolutamente dependiente de la ayuda internacional, principalmente europea, y supondría un eventual lastre. Además de las consecuencias en el complicado entramado de relaciones judío musulmán.

Los mercados reaccionaron de inmediato, primero el crudo que subió con fuerza aunque, a menos que se extienda el conflicto a otros actores, el movimiento de ayer tenderá a corregirse, después los bonos actuaron de refugio y subieron de precio (cayeron las rentabilidades) y las bolsas abrieron con debilidad y recuperaron terreno durante toda la jornada hasta cerrar en positivo, tal como anticipamos en el post de ayer: «Las bolsas han abierto la semana en negativo y perdiendo casi un punto porcentual pero será previsiblemente un episodio pasajero y las compras regresarán pronto».

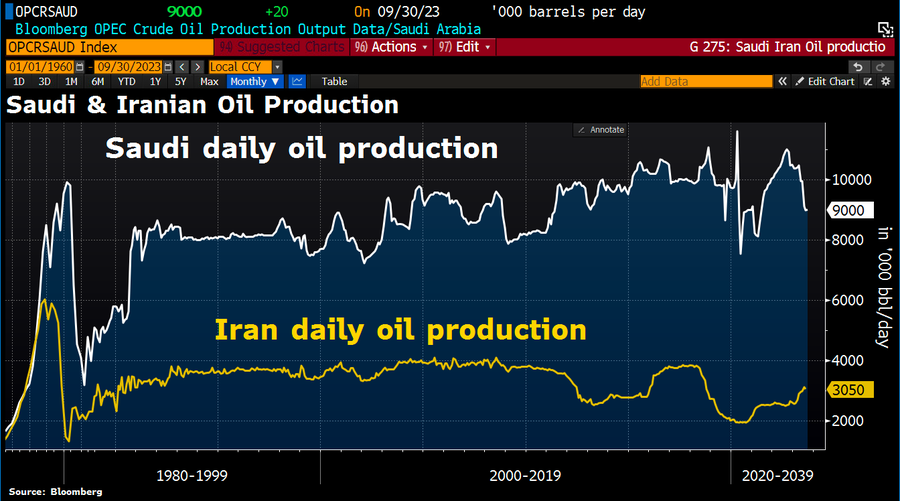

Las consecuencias económicas de los ataques de Hamás se intuyen reducidas y la posibilidad de crear una crisis en el mercado de la energía es también limitada. Rusia y Arabia Saudí están produciendo menos crudo para mantener elevados los precios pero no pueden permitirse bloquear el suministro de petróleo, ya que acarrearía un desastre económico importante. Igual sucede con Irán.

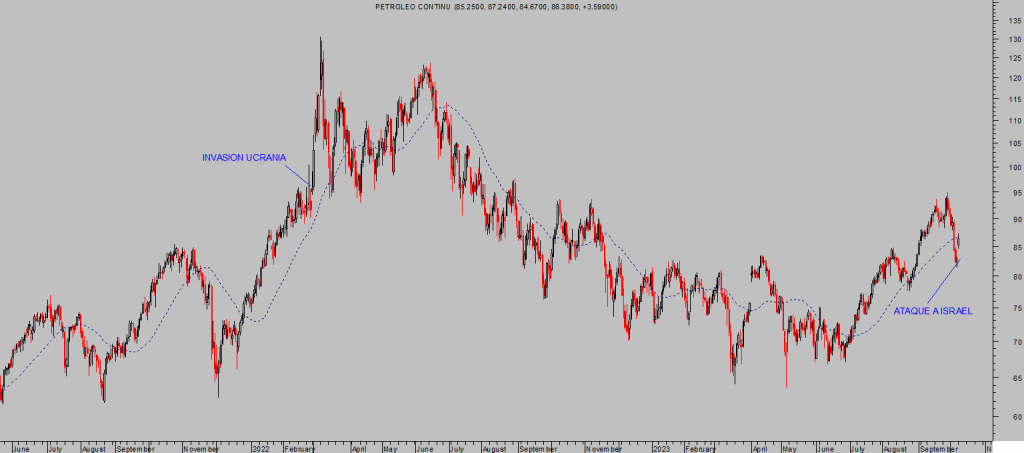

El precio del crudo es sensible a los conflictos pero no un factor determinante para su cotización, vimos recientemente cómo el crudo salió disparado al alza después de la invasión de Rusia a Ucrania para a continuación comenzar una tendencia bajista de largos meses de duración. Entonces sí hubo sanciones y restricciones de oferta ahora no.

WEST TEXAS, diario.

A menos que se produzca una escalada en el conflicto israelí y se involucren más países, el precio del petróleo previsiblemente se mantendrá estable y con cierta tendencia correctiva durante semanas.

En condiciones de aumento súbito de la incertidumbre, se suele generar una respuesta inmediata de los inversores, buscando activos de calidad vuelan a comprar seguridad.

Los bonos soberanos USA continúan siendo el activo refugio por excelencia, a pesar del potente deterioro de las cuentas públicas USA, y considerando el fuerte posicionamiento bajista abierto contra los bonos, sentimiento negativo y aspecto técnico general, además de la estacionalidad también favorable, la probabilidad de asistir a una recuperación del precio de los bonos es alta (estrategias reservadas a suscriptores).

El Sr. Phillip Jefferson vicepresidente de la FED y la Sra Lorie Logan, presidente de la Fed de Dallas, ambos miembros de influencia elevada, aprovecharon el desconcierto de ayer en los mercados para pronunciarse en tono dovish y apuntaron que la subida de las TIR del mercado secundario de bonos es un factor equivalente al endurecimiento monetario y probablemente hará innecesarias subidas adicionales de los tipos oficiales.

La Sra Logan ha sido una ferviente defensora de un apolítica restrictiva «hawkish» de la FED para mantener controlada la inflación y por eso ahora que se muestra más suave, el mercado escucha. Vean extracto de su comunicado:

- Financial conditions have tightened notably in recent months. But the reasons for the tightening matter. If long-term interest rates remain elevated because of higher term premiums, there may be less need to raise the fed funds rate. However, to the extent that strength in the economy is behind the increase in long-term interest rates, the FOMC may need to do more. So, I will be carefully evaluating both economic and financial developments to assess the extent of additional policy firming that may be appropriate to deliver on the FOMC’s mandate»

Tras los comentarios de los miembros de la Reserva Federal, el consenso de expectativas del mercado redujo fuertemente las expectativas de una subida en la reunión del FOMC del 1 de noviembre. desde 27% hasta el 14% y también para la siguiente reunión del 14 de diciembre que bajó desde el 36% hasta 24%.

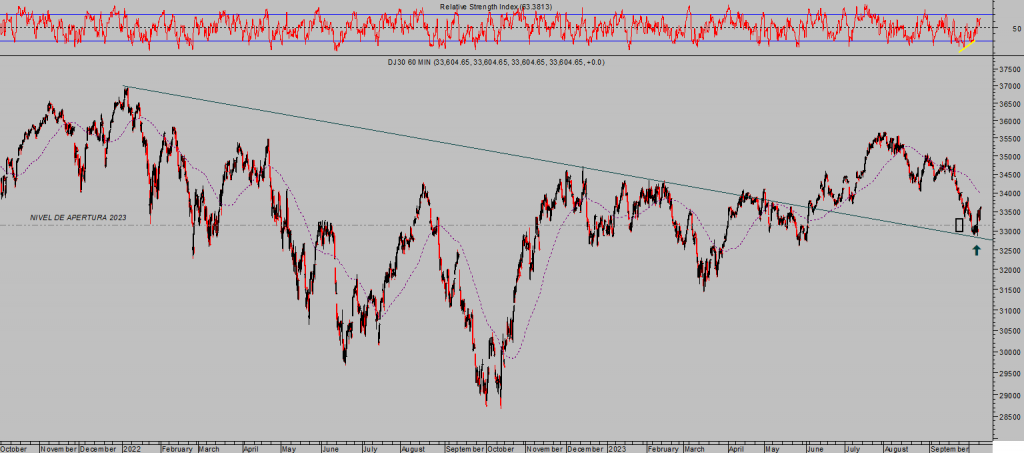

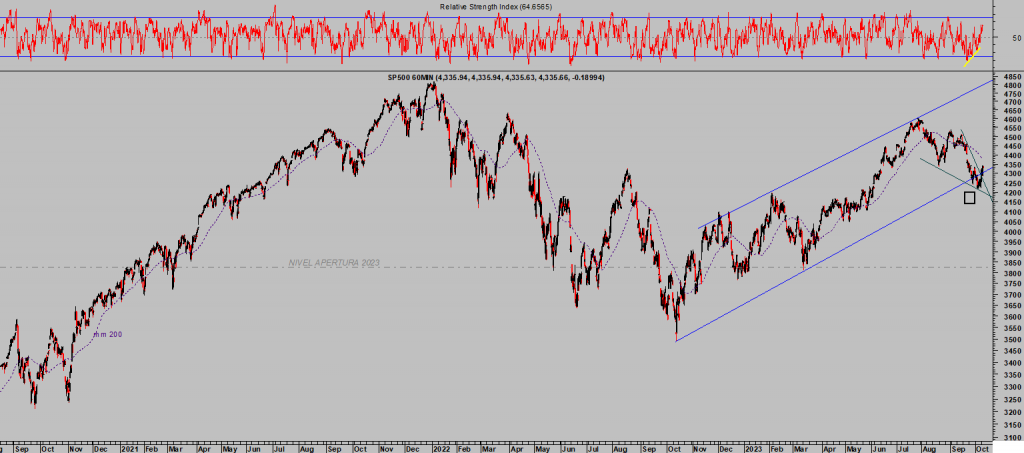

Las bolsas recibieron los comentarios y rebaja de posibilidades de alzas de tipos con alegría compradora y los índices consiguieron cerrar al alza +0.59% el Dow Jones, +0.63% el SP500 y +0.39% el Nasdaq, un hito después de una apertura muy negativa y con caídas próximas al 1%.

DOW JONES, 60 minutos.

S&P500, 60 minutos,

El mercado se mueve muy bien cuando está llevando la contraria a la mayoría, las lecturas de sentimiento del inversor se han deteriorado notablemente en las últimas semanas y el posicionamiento refleja gran aumento de las posiciones bajistas, por tanto, las subidas de las últimas sesiones (opinión contraria) se han encargado nuevamente de sorprender a la mayoría.

El ataque de Hamás ha intensificado el temor de los inversores pero la evolución de los tipos, el Dólar o el crudo continúan sugiriendo estar en el lado contrario del miedo. El hecho de que las cotizaciones hayan reaccionado al alza tras el ataque a Israel es también favorable.

Después de varias sesiones argumentando en estas líneas motivos para justificar un repunte de las cotizaciones, nuestros lectores han podido aprovechar los precios bajos de algunas empresas para acumular posiciones siguiendo las recomendaciones aquí compartidas, de riesgo bajo y controlado y muy interesante potencial de revalorización.

Mañana y pasado se publicarán en Estados Unidos los datos de inflación de septiembre, a la producción -PPI- y al consumo -IPC- respectivamente, y los mercados estarán muy atentos esperando alzas de 3 décimas para ambos en el mes.

En caso de quedar así, dentro de parámetros esperados, los inversores respirarán aliviados y se reconfirmará la posibilidad de que la Reserva Federal haya finalizado el ciclo de alzas de tipos. Es pronto aún para dar de baja el lema «higher for longer» pero sería de gran interés que la inflación no estorbe las previsiones que ha depositado el mercado sobre una subida de tipos en noviembre (14%) bajo la perspectiva siguiente: «markets like to rally when the FED is done».

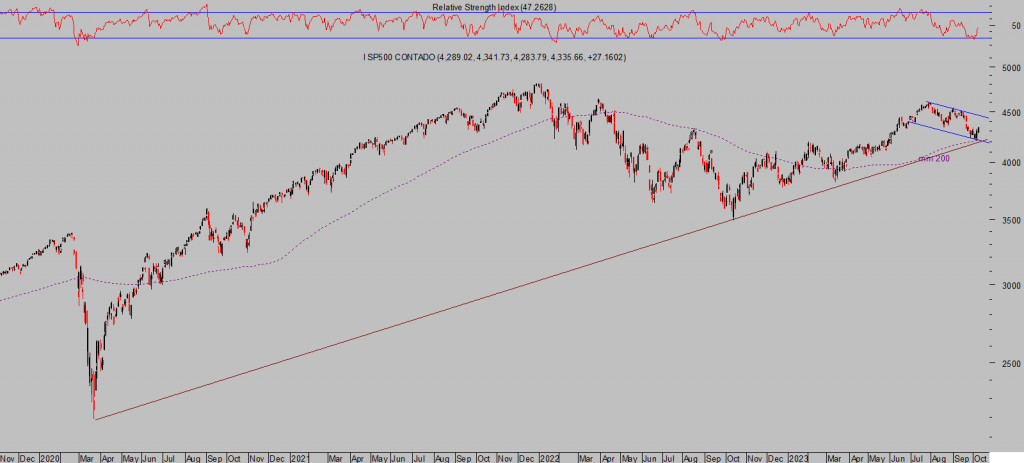

S&P500, diario,

¿Nuevos máximos históricos para este otoño?, interesante cuestión que continuaremos despejando en próximos posts

El recuento del Nasdaq (siempre bajo el subjetivo análisis de Onda de Elliott) sugiere posibilidades «wild if true».

NASDAQ-100, diario.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta