Empezar a hacer trading real en el mercado para muchos es una tarea difícil. Y la operativa con las opciones financieras no es ninguna excepción. Nos ponemos nerviosos, tenemos dudas, nos falta confianza en lo que estamos haciendo y el aspecto psicológico es algo que nos puede abrumar a todos. En este artículo vamos a comentar sobre los aspectos más importantes para realizar nuestra primera operativa real con las opciones financieras y normas que deberíamos mantener, sobre todo, al inicio de nuestra andadura en este tipo de trading/forma de invertir. Vamos a repasar cómo seleccionar el primer trade a implementar, su mecánica, vencimiento y strikes, gestión de la posición y del riesgo.

Son 3 áreas fundamentales que vamos a analizar y que son claves a la hora de empezar a operar. El primero es porque tenemos que implementar estrategias de un clarísimo riesgo limitado. Muchas veces escuchamos que las opciones (o derivados en general) son instrumentos muy arriesgados donde se puede perder mucho dinero. Pero la verdad es que todo depende de cómo queremos utilizarlas. Porque las opciones pueden, precisamente, proporcionar un aspecto a nuestro trading/inversiones totalmente contario a esta forma de verlas, y pueden añadir seguridad, cobertura y bajar riesgo. De nuevo, todo depende de cómo las queremos utilizar. Al final, el gran problema es que muchos traders empiezan a operar con los derivados sin saber realmente lo que están haciendo. Y sobre todo toman unos riesgos enormes sin darse cuenta.

La forma en que deberíamos ver cada estrategia que implementamos con las opciones no es tanto de cuánto podemos ganar, sino cuánto estamos dispuestos a arriesgar. Y controlar/limitar el ‘cuánto estamos dispuestos a arriesgar’ precisamente vía las opciones, implementando estrategias conservadoras con un perfil perfectamente definido y controlado. Se trata de conseguir exposición de cara a nuestra previsión de movimiento del valor gestionando de forma disciplinada el peor escenario en todo momento.

El segundo aspecto importante a la hora de empezar a operar son los tipos de ordenes que lanzamos vía nuestro bróker para comprar y vender. Siempre tienen que ser ´limitados’ y nunca ‘al mercado’.

Y en tercer lugar, tener muy claro el plan que vamos a implementar y desarrollar a lo largo del trade.

Estrategia para Elegir

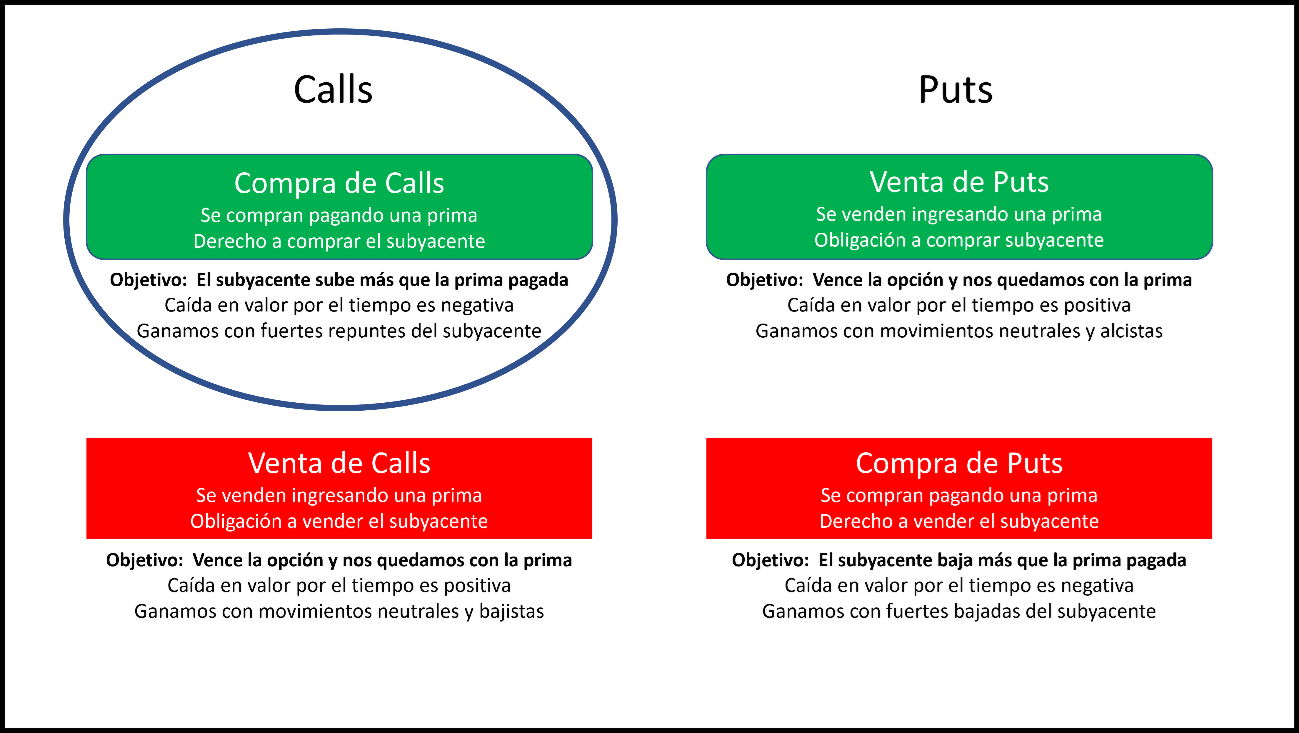

Vamos a suponer que somos alcistas con un valor, índice o materia prima, etc. La estrategia más fácil para implementar con esta previsión es la compra de una call (opción de compra). Abajo vemos una tabla de las dinámicas básicas de las opciones y circulado en azul la posición que más nos interesa para este caso que es la compra de una call.

Funcionamiento Básico de las Opciones

Al comprar una call conseguimos exposición alcista de cara al subyacente (valor, índice, etc). Tenemos posibilidades de beneficios ilimitados hacia arriba y limitamos los riesgos de bajadas simplemente a lo que pagamos por la compra de la call. Dos ventajas importantes.

También conseguimos apalancamiento ya que nos cuesta mucho menos la compra de una call que la equivalente compra de 100 acciones. La operativa es mucho más barata.

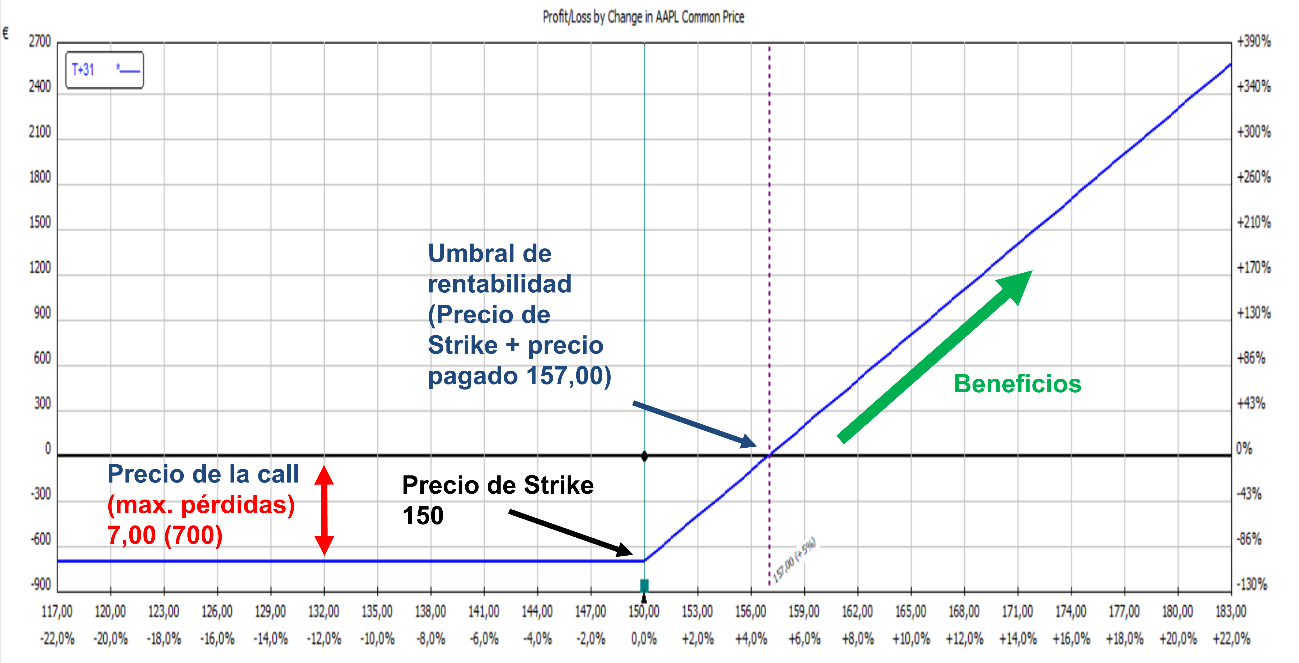

El riesgo/beneficio es ASIMETRICO (riesgo<beneficio), y no simétrico (riesgo=beneficio) como en la compra de 100 acciones. Abajo vemos el gráfico de una call comprada de Apple donde se ve la asimetría entre el riesgo y beneficio.

Gráfico de Call Comprada

La desventaja principal de la compra de una call es que cada día pierde cierto valor por el paso del tiempo y el punto de ‘break-even’ (umbral de rentabilidad) está más alto que cuando compramos acciones del valor porque tenemos que cubrir el coste de la compra de la call. Esto se ve claramente en el ejemplo de arriba donde la posición empieza en $150 y sólo empezamos a tener beneficios a partir de $157 (si dejamos la call hasta su vencimiento). El umbral de rentabilidad está $7 más arriba (más de un 4% por encima del precio). Si simplemente compramos acciones y el valor sube, ganamos enseguida.

También tenemos que tomar en cuenta que, en tiempos volátiles, y probabilidades de más movimiento, las opciones son más caras y los umbrales de rentabilidad suben todavía más arriba.

Todo lo arriba mencionado dificulta mucho las posibilidades de ganar dinero comprando calls simplemente y prueba de ello es que los grandes gestores de fondos no suelen realizar este tipo de operativa con las opciones.

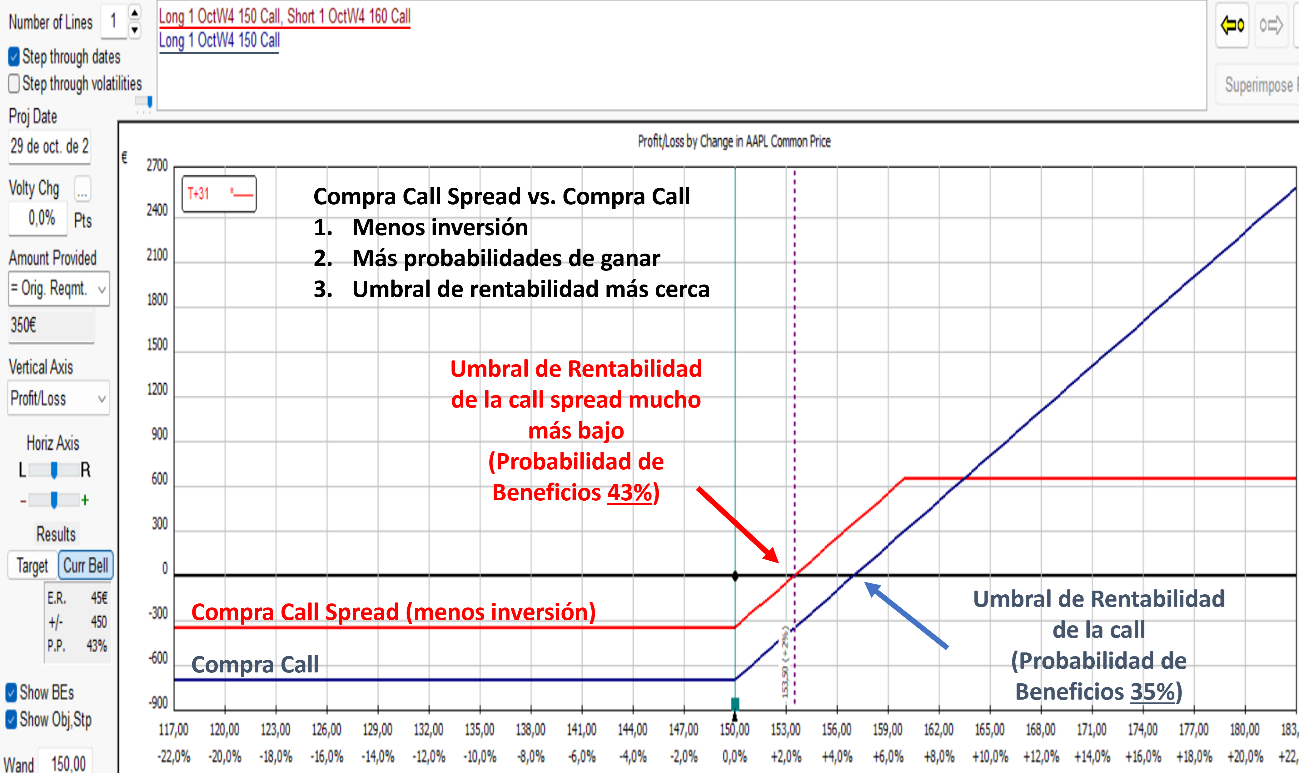

Hay muchas maneras en que podemos mejorar las probabilidades de éxito de una estrategia alcista de un valor, y una de las principales es convertir la compra de la call en la compra de una call spread. Es la misma operativa, pero a la vez vendemos otra call más arriba (más fuera del dinero). Al hacer esto ingresamos cierto dinero que ayuda en pagar parte de la call que hemos comprado. A continuación, vemos un gráfico que compara la compra de un call spread frente a la simple compra de una call donde vemos una drástica reducción en riesgo al tener:

- Menos inversión (y potencial retorno sobre inversión mucho mayor)

- Mayores probabilidades de ganar

- Un umbral de rentabilidad más cerca

Gráfico de un Call Spread Comprado vs. una Simple Call Comprada

La única desventaja es que renunciamos a mayores beneficios si el valor sube muchísimo, pero las probabilidades de que esto ocurra son muy bajas.

Este es un muy buen ejemplo de cómo vía las opciones podemos bajar y controlar nuestro riesgo sobre la inversión de la forma que nosotros queramos.

Esta estrategia (un spread vertical) es de muy fácil implementación y se puede usar tanto en mercados alcistas (call spread alcista) como en mercados bajistas (put spread bajista).

Vencimientos y Strikes

Todas las opciones tienen una fecha de vencimiento (fecha de caducidad). No duran toda la vida, todas son de contratos temporales. Cada día que pasa pierden un poco de valor como hemos comentado arriba. Esto se mide a través de la griega ‘theta’. Las griegas son valores matemáticos y se utilizan en el trading de opciones para gestionar el riesgo de las posiciones.

El mejor vencimiento que podemos elegir para la compra de una call spread es para dentro de 60 días. Conseguimos el mejor equilibrio entre la caída en valor de la opción (theta) y otro aspecto importante de la call, el apalancamiento, esto se mide vía la griega ‘gamma’. Al acercarnos al vencimiento de la opción gamma va creciendo y el apalancamiento es mayor.

Por lo cual, si estamos al 1 de enero 2023, cogeríamos una fecha de vencimiento en torno al 1 de marzo 2023.

Cada opción tiene un precio de strike también. Esto determina el valor de la opción el día de su vencimiento.

Una call está dentro del dinero y tiene valor el día de vencimiento si el precio del subyacente se encuentra por encima de su precio de strike. Si está por debajo está fuera del dinero y no tiene valor.

Una put está dentro del dinero y tiene valor el día de vencimiento si el precio del subyacente se encuentra por debajo de su precio de strike. Si está por encima está fuera del dinero y no tiene valor.

El mejor strike para la compra de la call es un poco en el dinero, ligeramente por debajo de donde se encuentra el precio del valor. Por ejemplo, si Apple está a $150 compraríamos la call 145.

Una opción ligeramente en el dinero tendría una delta (otra griega que nos ayuda medir el riesgo de la posición) en torno a 55. Uno de los aspectos que miden las deltas son las probabilidades que tiene la opción de terminar en el dinero. Entonces en este caso la çall tendría una probabilidad de terminar en el dinero de aprox 55%.

Y de nuevo, la razón por tener la call un poco dentro del dinero es que sacamos un buen equilibrio entre un apalancamiento relativamente alto y caída en valor por el paso del tiempo todavía bastante baja.

En pocas ocasiones conviene comprar calls fuera del dinero (por encima de donde se encuentra el precio del valor). Realmente sólo merece la pena en estrategias especulativas como operativas que se implementan para el día de resultados de una empresa cuando el valor puede moverse de forma descomunal.

Gestión y Tipos de Ordenes

A la hora de comprar y vender opciones es importante tener claro en la compra o en la venta si es para abrir una posición o cerrarla. Como para iniciar una estrategia podemos estar vendiendo opciones primero para luego comprarlas (y no la forma tradicional de primero comprar y luego vender), es importante saber si estamos abriendo o cerrando una posición.

A muchos principiantes les cuesta entender el concepto de vender algo que no tenemos. No hay que verlo así. Lo que estamos haciendo es como si vendiéramos un contrato de una póliza de seguros o una apuesta. Entre dos partes siempre hay alguien que compra y otro que vende. Pues en esta ocasión nosotros seríamos el vendedor del contrato de póliza o apuesta.

Luego elegir bien, y no equivocarnos, sobre el tipo de opción que queremos comprar y vender. Call o put. Y si estamos ejecutando ‘combos’ (la ejecución simultanea de compra y venta de opciones para una misma estrategia, la ejecución de varias patas en una), es fundamental repasar bien su montaje, cada pata, para asegurarnos de lo que estamos ejecutando es correcto.

Tenemos también que elegir el vencimiento (cuando caduca) y el precio de strike (nivel de precio de cuando está o no está en el dinero).

A la hora de lanzar la orden, NUNCA LANZAMOS UNA ORDEN AL MERCADO, SIEMPRE TIENE QUE SER UNA ORDEN LIMITADA. Una orden al mercado se cruza en el peor precio, se compra arriba en la venta de la horquilla y se vende abajo en la compra de la horquilla. Y perdemos mucho dinero nada más empezar la posición.

Para una orden limitada tenemos que poner un precio límite. Y este precio límite debería ir en torno al nivel medio de la horquilla de la compraventa (un ‘mid price’). Pero debemos tener cuidado con falsos ‘mid-price’ cuando este nivel se ve distorsionado por traders ya posicionados con órdenes de compras arriba (sube el mid) u órdenes de ventas abajo (baja el mid).

Gestión de la Posición (el Plan)

Una vez dentro de la posición salimos si cualquiera de los siguientes escenarios entra en juego.

- Si perdemos el 50% de lo que hemos invertido en el trade

- Si ganamos el 75% de lo que hemos invertido en el trade

- Si llegamos a 3 semanas del vencimiento y ninguno de los 2 escenarios arriba mencionados hayan ocurrido (evitamos excesiva caída en valor por el paso del tiempo)

- Si al salir 3 semanas antes del vencimiento, tenemos beneficios y seguimos alcistas con el valor, roleamos la posición a otro vencimiento de nuevo de 60 días. (Si tenemos pérdidas o no somos alcistas ya con el valor, no roleamos)

Y de nuevo recalcar lo que hemos comentado al principio del artículo. La pregunta más importante. No ‘cuánto puedo ganar?’ sino ‘cuánto puedo perder?’. No podemos entrar en ninguna posición que arriesga más del 2% de la totalidad de nuestra cuenta. Nadie sabe seguro a dónde irá el mercado. Y trades malos no existen, lo que existe es la mala gestión de riesgo.

Si queremos dedicarnos al trading de opciones con éxito y durante tiempo, nunca podemos arriesgarnos mucho en un solo trade y arruinar la cuenta.

Y si somos buenos en cualquier aspecto de análisis, bien sea chartismo, técnico, fundamental, etc, usémoslo. Cualquier ventaja extra que podemos añadir, mejor.

Y la práctica del trading en simulacro, back-testing, etc está muy bien y nos proporciona un buen valor añadido a nuestra experiencia. Pero hay un ‘pero’, falta el factor ‘psicológico’ ya que no conlleva dinero nuestro de verdad. Y esto es un factor fundamental.

Una forma de superar este problema es realizar trading de verdad en subyacentes muy baratos con posiciones muy pequeñas donde sólo arriesgamos unos dólares arriba y abajo.

Ricardo Sáenz de Heredia