A punto de empezar la temporada de resultados empresariales, vamos a ver algunas estrategias que podemos implementar con opciones para intentar sacar provecho de los movimientos de los valores que causa tal acontecimiento. La volatilidad estos días es extrema y es lo que vamos a intentar aprovechar.

El día de resultados de una empresa puede ser emocionante, y también puede ser muy rentable. Este día la empresa puede reportar unos resultados excelentes, nefastos o en línea con lo esperado. Existe mucha expectación por saber qué resultados va a dar la empresa y en función a los resultados que anuncia el valor puede subir o bajar mucho o apenas moverse. El tema es que el acontecimiento en sí puede proporcionar grandes oportunidades para un trader de opciones bien formado.

En principio lo que vamos a ver en el artículo es qué ocurre en el mercado de opciones cuando una empresa da resultados, cómo aprovechar esto de forma rentable y estrategias de opciones a evitar.

Antes de publicar resultados, los inversores tienen unas expectativas de cómo van a ser. Y en función a cómo salen en relación con estas expectativas, en principio, el precio del valor actúa acorde.

Volatilidad Implícita

Volatilidad significa rapidez y tamaño de movimiento. Cuanto más rápido y grande el movimiento más volatilidad hay. La volatilidad implícita (VI) es la volatilidad futura, lo que se estima/calcula que va a moverse el precio de un valor. Y un componente muy importante del precio de las opciones es la VI. Cuanto más VI, más caras son las opciones. Cuanto menos VI, más baratas son las opciones.

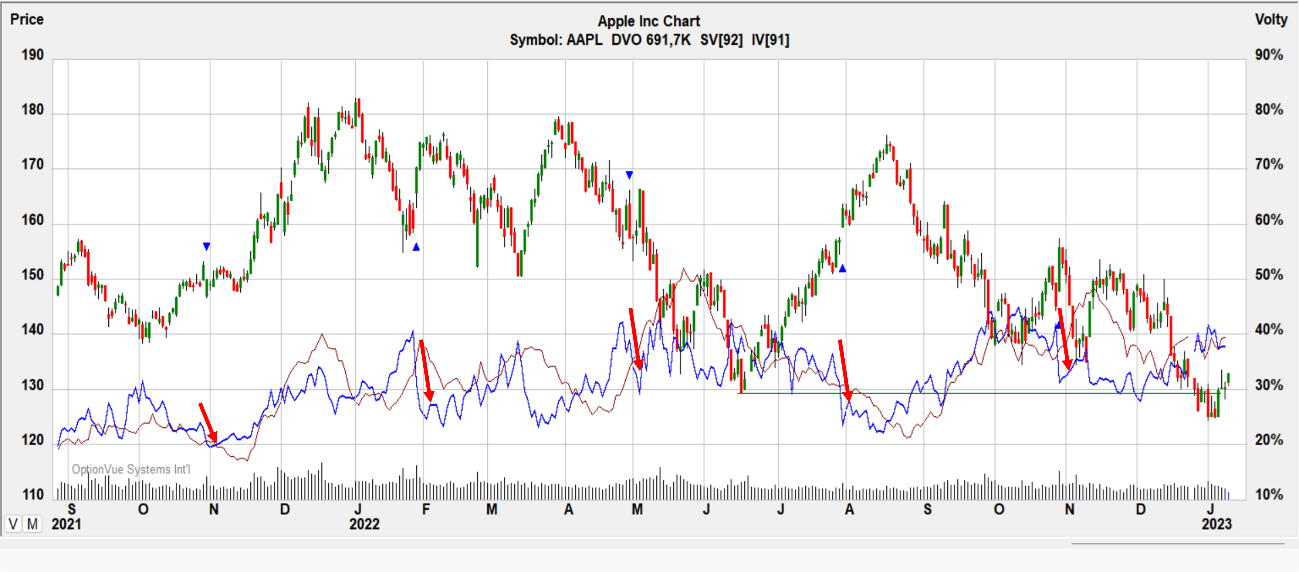

Al haber incertidumbre antes de dar los resultados de una empresa (el precio puede moverse mucho), crece la VI y el precio de las opciones sube mucho, tantas las calls como las puts. Al acercarse la fecha de dar los resultados, por lo general, la VI va subiendo paulatinamente. Este acontecimiento proporciona la oportunidad al inversor de vender opciones a precios muy caros y luego recomprarlas a precios más baratos después de la publicación de resultados y la consecuente caída de la VI. Abajo vemos como la VI (la línea azul) cae cada vez que la empresa publica resultados (marcados por los triángulos azules).

Caídas en VI al dar Resultados de la Empresa

Existen 3 estrategias principales de venta de opciones, la venta de un Cono, la venta de una Cuna y un Iron Condor. Las 3 estrategias se basan en la volatilidad y movimiento dentro de un rango. A fin de cuentas, lo que queremos de las 3 estrategias es que al publicar los resultados, el movimiento del valor no sea tan amplio. Luego, al desplomar la VI y los precios, recompramos las opciones por precios más baratos que cuando las vendimos.

A continuación, vemos cierta información básica de las opciones.

El Mecanismo Básico de las Opciones

Un Cono vendido es la venta de una call y una put de un mismo strike. Una Cuna vendida es la venta tanto de una call, como una put, un poco fuera del dinero, la call algo por encima de donde se encuentra el precio del valor y la put algo por debajo. Y un Iron Condor es la Cuna vendida, pero con ‘alas de protección’. Es siempre más aconsejable tener protección en la estrategia que exponernos a potenciales pérdidas grandes hacía arriba o abajo. También, al añadir protección reduce muchísimo las garantías que nos exige el bróker por mantener la posición abierta.

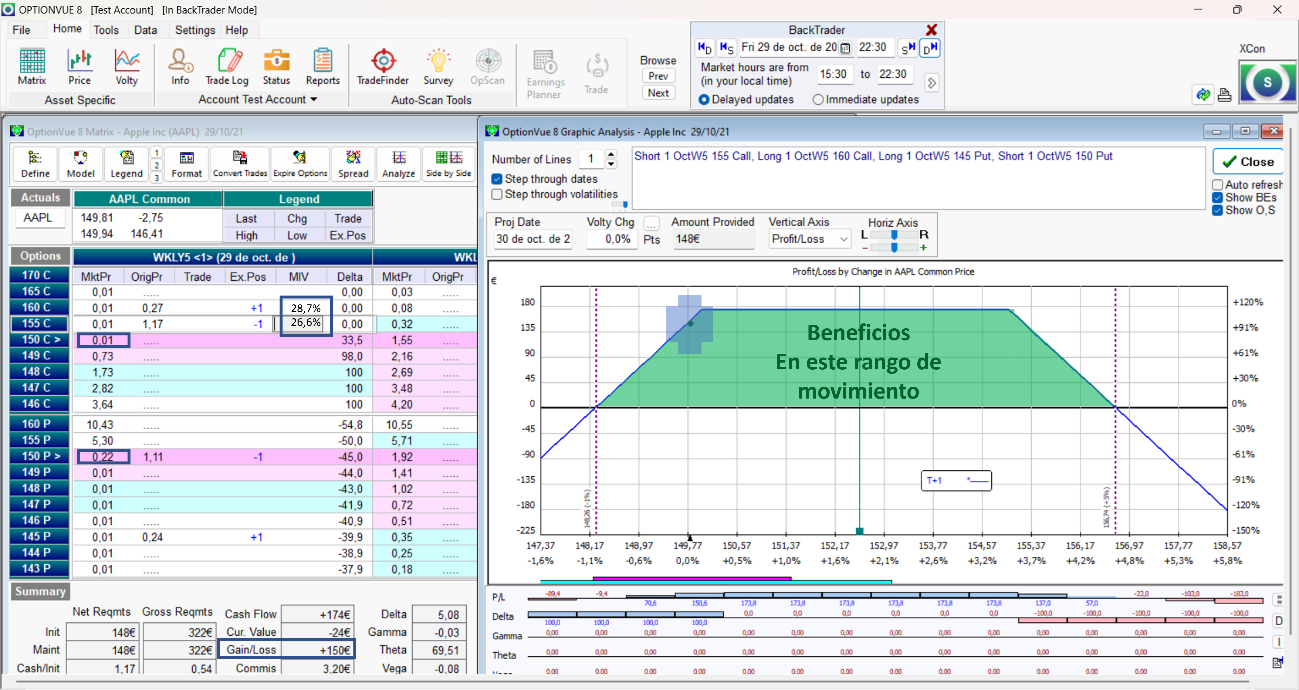

A continuación, vamos a ver un ejemplo de la implementación de un Iron Condor en Apple para el día de resultados del 28/10/2021. Al dar los resultados (minutos después del cierre) Apple cotiza a 152,57. Compramos el Iron Condor 160/155/150/145 (vencimiento 29/10/21). Lo importante de la posición son las 2 opciones vendidas, la call 155 y la put 150. Estas 2 opciones son las que queremos que se queden sin valor. Queremos que Apple no salga mucho del rango entre 150-155. Abajo vemos la posición.

Inicio de Iron Condor en Apple

También vemos resaltados los valores de la VI de las calls y los precios de las 2 opciones vendidas.

El día siguiente Apple baja $2,75 (1,8%). Es bastante movimiento para un día, pero no suficiente para encarecer el conjunto de precios de las opciones vendidas. Los valores de VI bajan muchísimo también y es la razón por lo cual el conjunto de precios de las opciones vendidas baja. A continuación, vemos la imagen de la posición a la hora de salir.

Final del Iron Condor en Apple

Resaltados están los nuevos precios de las opciones vendidas (prácticamente a cero) y los niveles de VI de las calls. También vemos los beneficios que proporciona la estrategia de $150, un 100% de retorno sobre la inversión.

En este ejemplo el resultado es positivo y suele ser así en este tipo de estrategias. Sin embargo, no siempre vamos a ganar, y cuando el precio sale de nuestro rango de beneficios y proporciona pérdidas, podemos gestionar la posición de la siguiente manera.

Podemos ‘rolear’ la posición, trasladarla a otro vencimiento. En este caso las opciones vencieron el día siguiente, día 29/10/21. Y si la operativa nos hubiera salido mal, podríamos haber roleado el Iron Condor al vencimiento mensual de Noviembre (3 semanas más tarde) e ingresar más prima al hacerlo. Al ingresar una mayor cantidad de prima (y ensanchar los puntos de break-even) damos más tiempo para poder sacar beneficios de la nueva posición y recuperar las pérdidas de la posición anterior.

Al rolear la posición, también la movemos hacía arriba o abajo, dependiendo del nuevo nivel del precio del valor después de la publicación de resultados.

No es imprescindible tener que implementar sólo estas 3 estrategias para poder aprovechar el acontecimiento de publicación de resultados, pero entender los conceptos detrás de estas operativas, el rango de movimiento y desplome de VI, es vital para implementar trades similares y poder aprovechar estas oportunidades.

Un artículo de www.optionelements.es