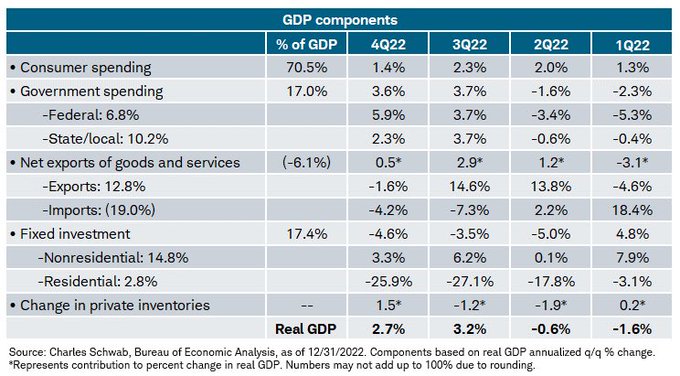

El dato de PIB EEUU del Q4 2022 revisado fue publicado ayer, descendió ligeramente frente al dato preliminar, dos décimas menos hasta el 2.7%. El desglose por partidas queda como muestra el cuadro a continuación:

El ajuste a la baja fue debido a factores como una evolución del consumo significativamente más floja de lo inicialmente estimado, fue revisado desde el 2.1% anterior hasta el 1.4%, y también a que el deflactor creció más.

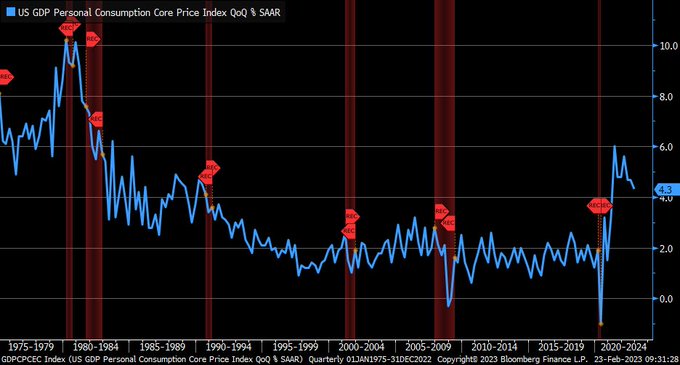

La revisión del PIB muestra un crecimiento del PCE subyacente también de 4 décimas hasta el 4.3% (el IPC subyacente sube a ritmo interanual del 4.8%).

DEFLACTOR DEL PIB, PCE SUBYACENTE, EEUU.

Hoy se conocerá el testigo de inflación preferido de la Reserva Federal, el famoso Personal Consumption Expenditures -PCE- y se teme un comportamiento menos favorable de las 4 décimas previstas por el consenso de expertos.

Así las cosas, la inflación no presenta síntomas de ceder y aunque la economía presenta gran resistencia (el programa de estímulo fiscal y la inundación de los mercados globales con liquidez procedente de China ayudan), el peligro de recaída y de recesión no se ha erradicado a pesar del relato soft o no landing.

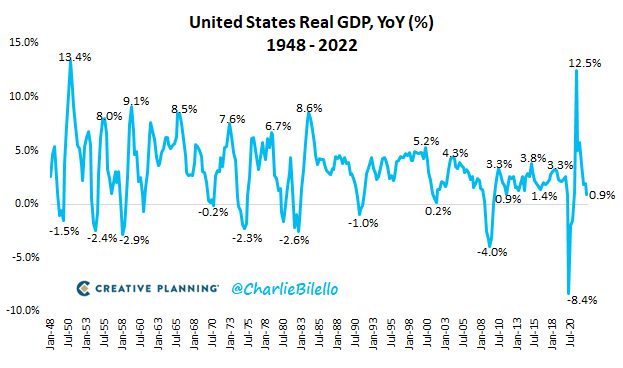

El comportamiento del PIB Real, ajustado por inflación desde el año 1948, refleja una clara tendencia a la desaceleración y se encamina peligrosamente hacia crecimientos negativos,. es decir, hacia la recesión.

Por otra parte, los indicadores Adelantados continúan cayendo y advirtiendo peligro, se trata de un indicador realmente fiable a la hora de anticipar recesiones y lleva meses advirtiendo riesgo en el horizonte.

Vean desglose de los distintos componentes que conforman el índice de indicadores adelantados, la mejora de las condiciones financieras (subida de las bolsas) junto con la inesperada resistencia del mercado de trabajo han contenido una caída mayor del LEI aunque es previsible que ambos sean factores transitorios.

La pauta de los indicadores adelantados combinada con la de la curva de tipos (en una de las posiciones menos favorable para economía y mercados de la historia), el comportamiento de la masa monetaria M2 o la prima de riesgo son motivos suficientes para desconfiar del relato soft o no landing, todos apuntan de manera consistente a una recesión económica que podría comenzar tan pronto com en el Q3 de este 2023.

Una evolución de la Inflación pegajosa y más resistente a caer de lo esperado, (presiones salariales y encarecimiento de los costes financieros son factores de carácter estructural, la previsible subida del precio de la energía -sobre la que tenemos interesantes estrategias abiertas- un problema adicional a considerar), previsiones de IPC ajustadas al alza en las últimas fechas y unos tipos de interés todavía en niveles inferiores a los del IPC invita a presuponer que la tasa terminal de la FED pueda encontrarse muy por encima del sub 5% que el mercado apuntaba hace sólo escasas semanas.

Varias voces de miembros de la Reserva Federal han advertido de la `posibilidad de tres alzas de tipos adicionales, que situarían los FED FUNDS en el 5.5%, aunque las alzas podrían ser aún mayores tal como reconocen cada vez más expertos, entre quienes se encuentra el CEO de JP Morgan, Sr. Dimon, apuntando a que los FED FUNDS podrían llegar incluso al 6%. Soft landing?

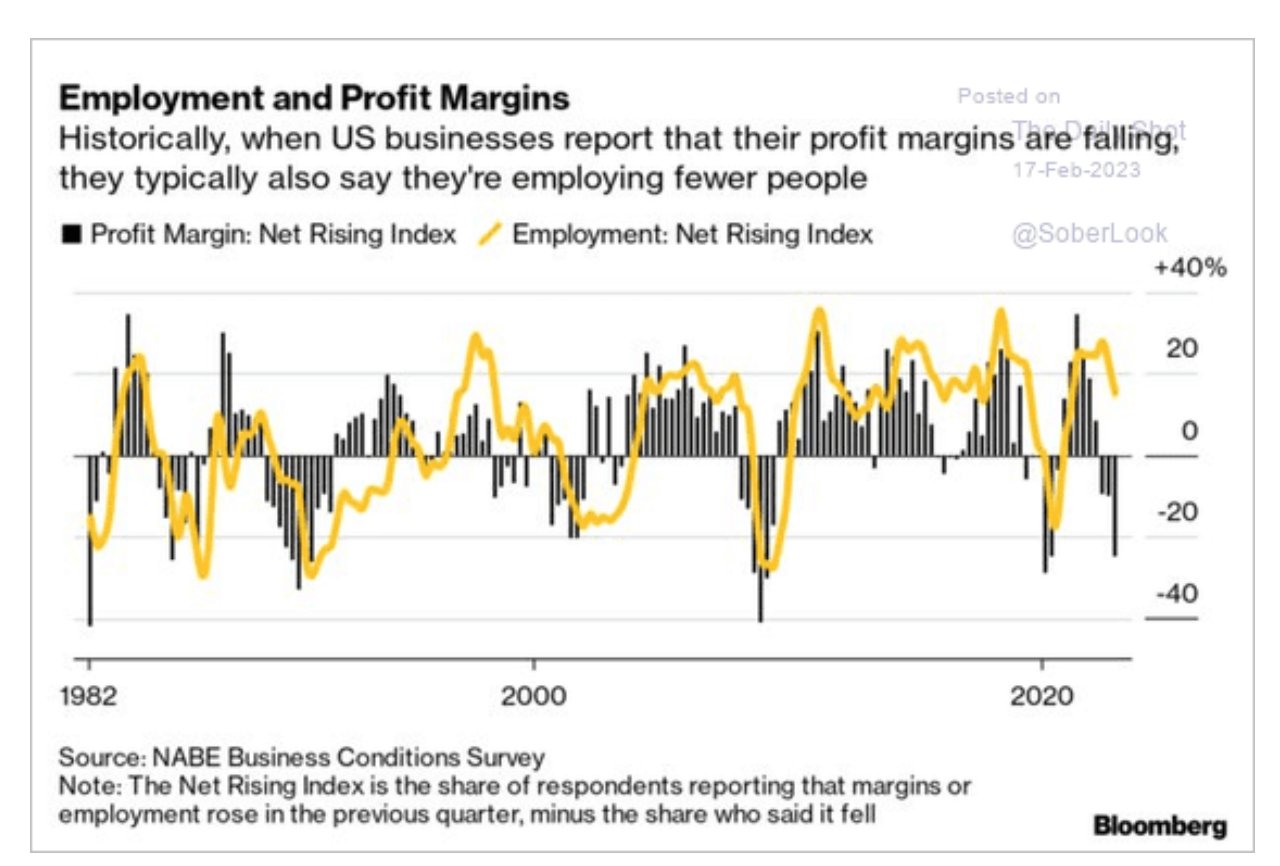

Cuando los márgenes de beneficio caen, las empresas estadounidenses tienden a contratar menos trabajadores y si este patrón de comportamiento se produce, como cabe esperar, la actual tasa de paro del 3.4% estará abocada a repuntar. Soft landing?

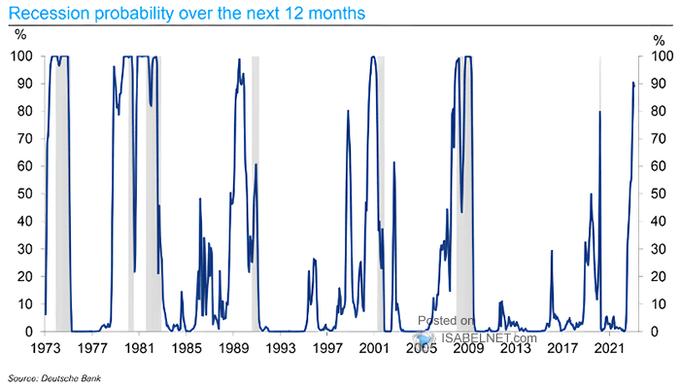

El indicador de probabilidad de recesión elaborado por Deutsche Bank parece claro, evidencia un futuro sombrío para la economía americana. Soft landing?

Los inversores más avezados llevan tiempo ajustando sus carteras a un entorno de riesgo, reduciendo exposición y cubriendo posiciones. También en los mercados de crédito, donde las ventas de deuda corporativa, particularmente de menor calidad crediticia, están aumentando día a día. Hay diferenciales que tienen camino por delante para reajustarse con la media histórica normal de comportamiento.

ETF BONOS BASURA, EEUU.

Algunos diferenciales están disparatados, los de la deuda soberana completa y ampliamente invertidos, los de deuda corporativa baja calidad demasiado bajos… o uno históricamente muy bien correlacionado como es el comportamiento entre las condiciones de financiación de los bancos y los bonos «high yield» apuntan una divergencia extrema y no vista en décadas.

Divergencia que en un entorno como el actual de endurecimiento monetario y alzas de tipos, de aumento de morosidad y restricción crediticia de los bancos apunta a que será cerrada vía aumento de la rentabilidad de la deuda corporativa. Malo para los mercados!

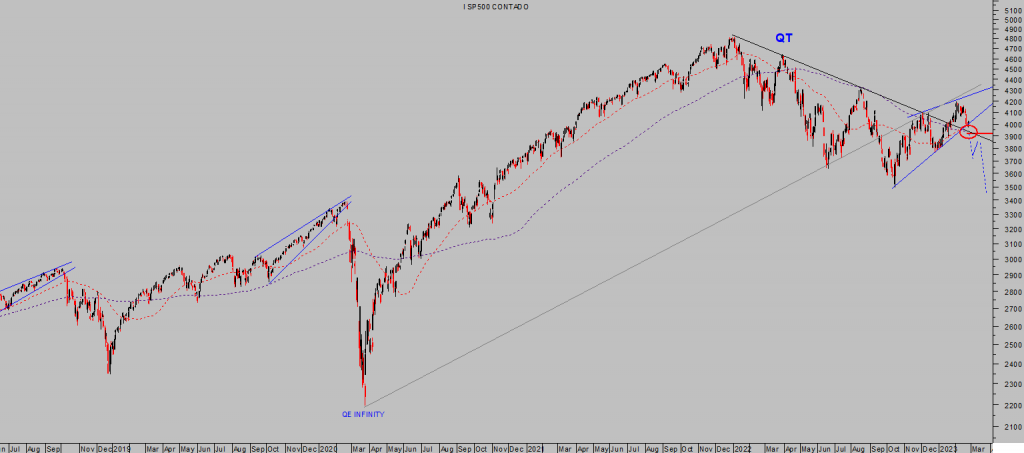

Para los de renta fija pero también de renta variable cuyas lecturas técnicas alertan peligros. El SP500 se aproxima a una zona técnica de gran relevancia, de confluencia de referencias clave que puede provocar un rebote, en cuyo caso el análisis de muy corto plazo del comportamiento del rebote será crítico, o bien romper a la baja las directrices y la media móvil de 200 sesiones y cambiar las dinámicas del mercado rápidamente.

S&P500, diario.

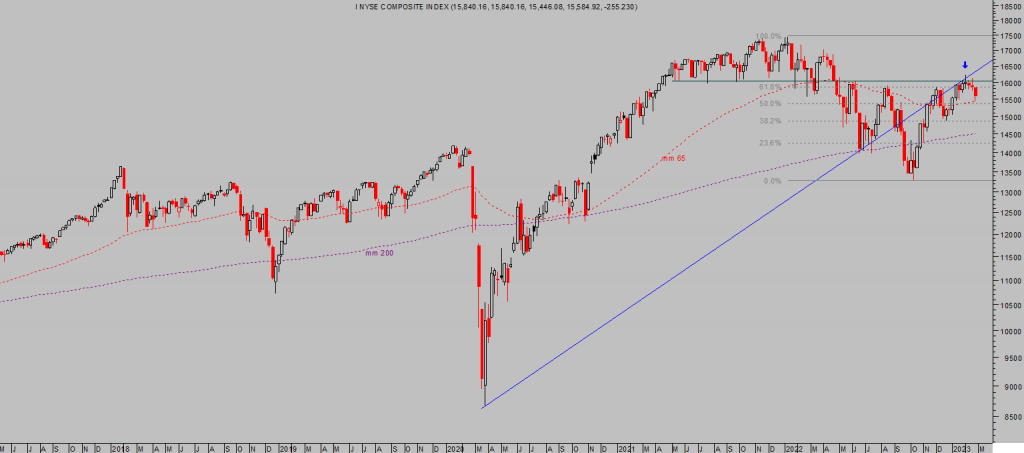

NYSE, semana.

Los expertos están ajustando carteras a la situación del riesgo percibido, como indicaba más arriba, y reduciendo posiciones de riesgo de crédito para aumentar muy notablemente las posiciones de cash, de efectivo.

Vean el importante aumento de efectivo (grafico superior) frente a las salidas netas de flujos de los bonos High Yield (medidas a través del ETF SPDR Bloomberg High Yield ETF)

Stay tunned!

Buen fin de semana a todos !!!