El Sr.Biden cumplió otra de sus amenazas contra Putin, ayer decretó la prohibición de importar crudo y derivados, gas y carbón o cualquier tipo de energía de Rusia.

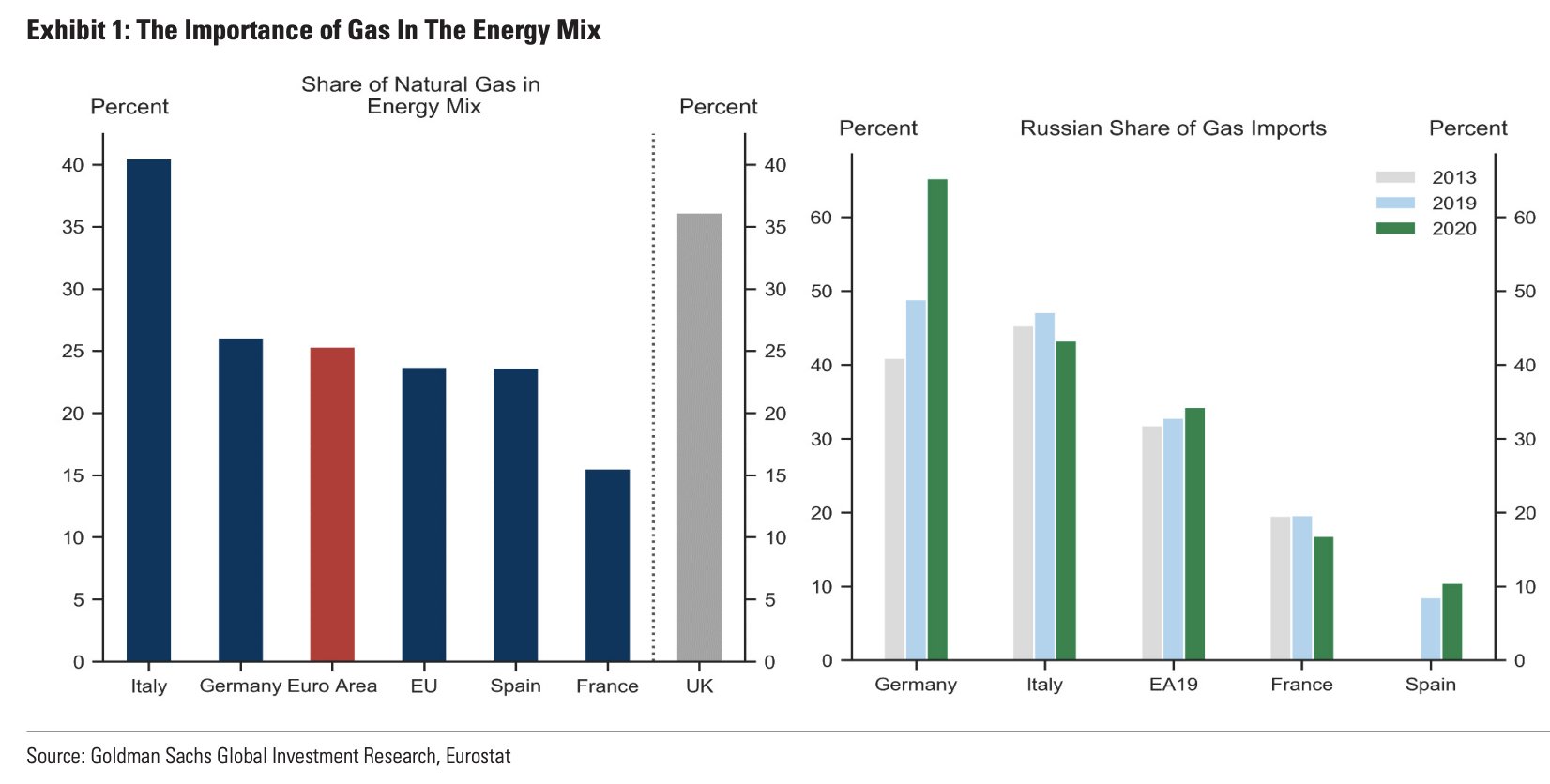

Europa no ha considerado oportuno, o sencillamente posible acompañar a USA en la medida, más que por falta de alternativas que de ganas, y ha anunciado que tratará de reducir la importación de gas ruso este año significativamente dentro de un plan más ambicioso para dejar de comprar por completo antes de 2030.

Inglaterra se ha unido a Estados Unidos en la sanción y tampoco comprará energía a Rusia.

Nuevo golpe contra las finanzas rusas que se ha reflejado de inmediato en la cotización del Rublo, abajo otro 8% esta mañana. Si la inflación es un problema para Europa y Estados Unidos, para Rusia será una fatal pesadilla.

RUBLO-DÓLAR

Estados Unidos dispone de materia prima (gas y crudo) en el subsuelo, de una infraestructura, medios tecnológicos y de capital, además de determinación para alcanzar la autosuficiencia en el terreno energético.

Es uno de sus objetivos y hace dos décadas comenzaron con el despliegue y uso extendido de técnicas no convencionales de extracción, las muy criticadas shale, fracking, perforación horizontal… gracias a lo cual hoy se pueden permitir no importar del exterior.

Al prohibir la importación de energía rusa incentivan la producción interna, generarán más empleos, más beneficios y además control total del mix energético.

Además, reducen las importaciones que tanto desequilibrio presenta respecto de las importaciones y motivo por el que el déficit exterior crónico no para de aumentar. Ayer se publicó la balanza exterior, el déficit se amplió de nuevo en enero en $89.700 millones, nuevo record histórico, desde los $82.000 del mes anterior y frente a los $87.2 que esperaba el mercado.

BALANZA EXTERIOR USA.

La respuesta de Putin a las nuevas sanciones no se ha hecho esperar, anoche anunció un decreto con “medidas especiales garantizar la seguridad de la Federación Rusa y el funcionamiento ininterrumpido de la industria”. La salida fulminante de las empresas extranjeras, el cierre de todo tipo de canales de financiación, durísima caída del Rublo y una inflación que ya ha comenzado a galopar, el desastre es cada día más palpable y el Sr Putin ha decidido vengarse prohibiendo las exportaciones de productos y materias primas. Tremendo tiro en el pie.

El alcance de las prohibiciones, productos y países a los que se dirigen están aún por determinar, dañarán a quienes toque pero en mayor medida a la economía rusa. El vice primer ministro ruso, Alexander Novak, ha reconocido que aplicando sanciones mutuas sobre el gas «nadie gana (…) a pesar de que los políticos europeos, con sus reclamos y acusaciones, están empujando hacia ello«.

Suena más a pataleta y advertencia contra Europa que a una verdadera declaración de intenciones, sería un golpe severo contra Alemania pero también muy duro para als escasas posibilidades de ingresar dinero del gobierno ruso ¿se atreverán a cerrar el grifo?. Dudoso.

Hoy la bolsa alemana sube un +5%, los inversores están completamente atenazados y es cuando, de repente,… boom!. Típico comportamiento del mercado, habitualmente guiado por la Opinión Contraria y que suele contradecir los intereses de la mayoría.

También la súbita recuperación es quizá un anticipo de la respuesta a las probables medidas que esta semana ponga sobre la mesa la UE para contrarrestar las consecuencias del conflicto, la creación de nuevos programas de estímulo.

Si Rusia decide cortar el suministro de Gas Natural estas subidas se convertirán en rápidas caídas, aunque de momento no es el escenario considerado más probable (atrevida idea considerando quien está al otro lado, Putin),

La dependencia de Alemania del Gas Natural ruso es muy elevada, interrumpir el suministro de golpe afectará seriamente a la población así como a la capacidad productiva del país. Tanto que analistas de Goldman Sachs estiman un impacto de hasta 5 puntos de PIB para este 2022.

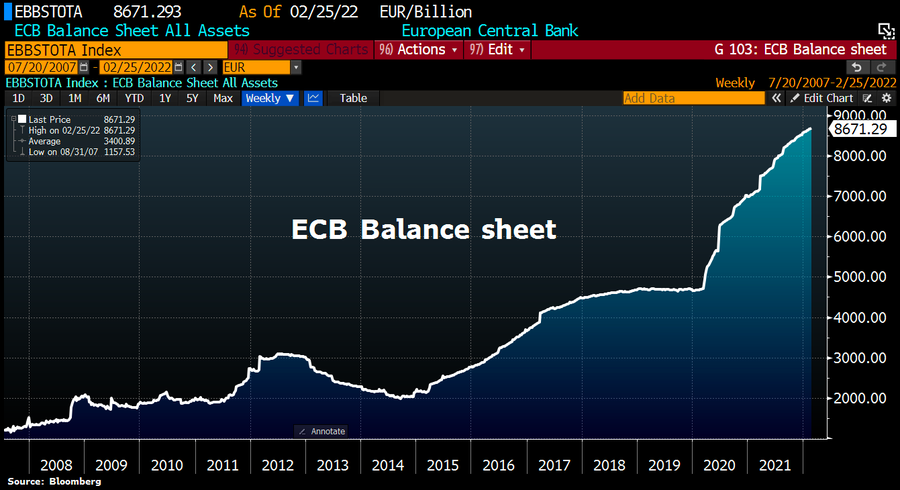

Uno de los aspectos más positivo de la probable emisión de deuda europea para financiar los distintos programas es la capacidad para trasladar unidad europea y cohesión, optimismo, una medida unánime que supondrá un paso adelante en la mutualización conjunta de la deuda europea. Un paso de gigante que beneficia especialmente a los países más débiles, aunque seguramente esa deuda terminará siendo monetizada por el BCE.

El balance del BCE ha crecido cerca de €8 billones desde la crisis subprime, ronda los 8.7 billones de euros y supone un 82% del PIB de la Eurozona. Parecería insostenible, más que por el volumen alcanzado por la vertiginosa tendencia, de no ser por el ejemplo del Banco Central de Japón, cuyo balance supone un +135% del PIB nipón y no ha saltado alarma alguna.

BALANCE BCE.

Los inversores parecen despreciar las consecuencias de comprar crecimiento y estabilidad contra deuda, de solucionar cada problema creando más deuda o de depender de la confianza en las autoridades (estas autoridades!) para mantener el poder adquisitivo y valor de una moneda fiduciaria cada vez más asediado, precisamente por adoptar medidas tan imprudentes durante tanto tiempo, y se alegran mucho cuando huelen dinero en el horizonte.

Las bolsas europeas suben con gran inercia en la sesión de hoy con la esperanza que la UE apruebe nuevos programas de estímulo, dejando de lado la posibilidad de que este mismo trimestre la economía alemana entrará en recesión oficial, casi seguro, o las subidas de precios o las consecuencias derivadas del conflicto con Rusia. Ignorando por completo una eventual reacción rusa cortando el suministro de gas.

Las bolsas se mueven dibujando dientes de sierra tanto en tendencias alcistas como bajistas, en las bajistas los rebotes técnicos suelen ser desconcertantes por muy violentos y deben superar hitos y referencias técnicas antes de configurar cambios de tendencia confirmados.

Analizar el comportamiento de los mercados de crédito -CDS- es importante a la hora de analizar la naturaleza de los rebotes técnicos, suelen acertar.

También en Estados Unidos, cuyas bolsas han corregido desde sus máximos de diciembre, aunque en menor medida que las europeas, y se mantienen en zona de máximos con un aspecto técnico aún razonablemente poco deteriorado.

El deterioro se observa en los mercados de crédito, no tanto en los CDS -credit default swaps-, pero de manera muy notable en la evolución de la deuda corporativa de baja calidad.

La probabilidad de haber asistido a un cambio de ciclo de medio y largo plazo no es nada desdeñable, después de más de un año de formación de figuras de techo de largo plazo, anunciadas en estas líneas desde hace tiempo, vean post del 16 de julio de 2021 LOS TECHOS DE LARGO PLAZO SON PROCESOS DE DISTRIBUCIÓN DE ACTIVOS. de meses de bandazos de unos índices artificialmente sostenidos pero incapaces de conquistar nuevos niveles record, como también de romper a la baja

Los índices han desplegado los habituales rangos laterales en zona de techo, de distribución de papel, hasta que finalmente la presión vendedora se ha impuesto provocando ruptura de importantes referencias técnicas de medio y largo plazo y muy probable inicio de ciclo bajista para las bolsas.

Desde hace meses venimos alertando del riesgo de invertir en acciones a largo plazo en un mercado sobre extendido, gracias a expansión de múltiplos la excesiva valoración de las empresas es un peligro y, atendiendo a las condiciones del mercado así como a su comportamiento en contexto histórico, alertando también de que invertir a largo plazo era receta perfecta para perder dinero.

Distintos modelos de proyección vienen apuntando a rentabilidades negativas para inversiones de carácter pasivo que hayan invertido durante 2021 con horizonte temporal a 5, 7 y 10 años respectivamente.

Siempre existen alternativas para sortear las tendencias bajistas generales de los índices, para conseguir rentabilidades interesantes incluso con los índices en posición técnica estructuralmente negativa, nichos de mercado, sectores y empresas concretas, selección de activos y de timing adecuados, etc… serán clave para el éxito de las inversiones en mercados más volátiles como los que se espera de ahora en adelante.

www.antonioiruzubieta.com

Información en cefauno@gmail.com.