Gasto público

El informe de Hartnett de esta semana arranca abordando una gran preocupación, el gasto público. “Los populistas quieren gastar más dinero y los “no populistas” quieren gastar aún más”

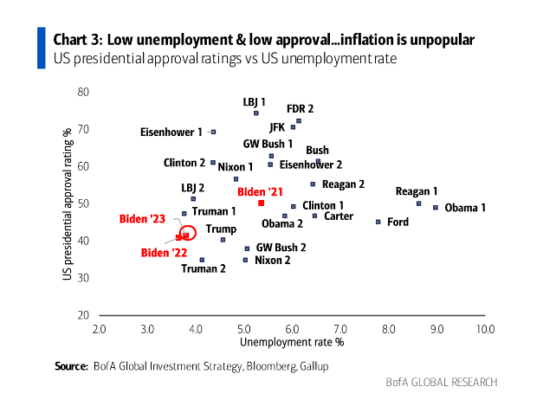

También se menciona que los inversores están prestando atención al gasto gubernamental, lo que sugiere que las decisiones sobre el gasto público están afectando a los mercados. Además, se señala que países que son económicamente significativos a nivel mundial (con una gran capitalización bursátil, una gran parte del PIB y una población considerable) tendrán elecciones el próximo año. Además, se menciona que la alta inflación es impopular y muestra en gráfico que la tasa de desempleo es baja y la aprobación del actual presidente, también.

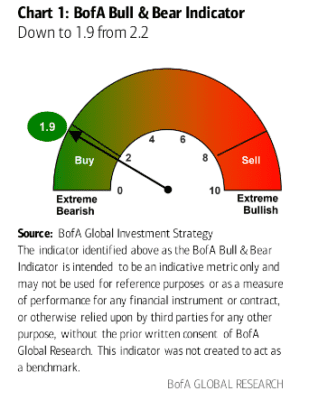

Indicador Bull & Bear de BofA

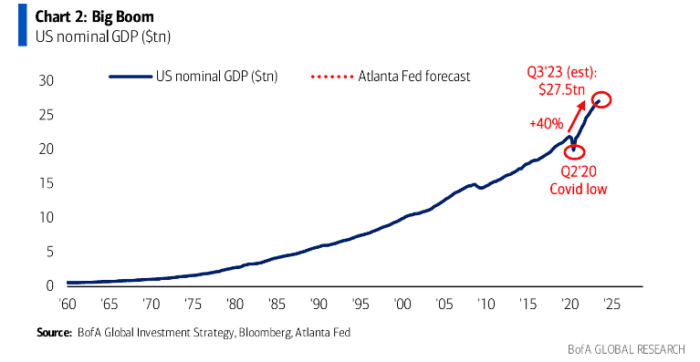

El título de “señal de compra” hace referencia al indicador Bull & Bear de BofA, que se encuentra en un nivel “extremadamente pesimista”, por lo que activa una señal de compra contraria para los activos de riesgo:

El rendimiento esperado tras esta activación es del 5.4% para las acciones estadounidenses y del 7.6% para las acciones globales en los próximos 3 meses. En comparación con los bonos de grado de inversión, se espera que las acciones tengan un rendimiento significativamente mejor, con un aumento del 9.1%. En comparación con los bonos del Tesoro, se pronostica que los bonos de alto rendimiento tendrán un rendimiento del 6.4%.

Estas previsiones se mantendrán en ausencia de ciertos eventos, como un aumento significativo en los rendimientos de los bonos (más del 5%), el precio del petróleo superando los 100 dólares por barril y un repunte en la negociación de activos que están sobrevendidos.

Por último, se señala que el índice S&P 500, excluyendo las 7 magníficas junto con Berkshire Hathaway, Eli Lilly y Walmart, ahora cotiza a 3816.

Un punto que Hartnett también sigue es la amplitud, y comenta que una “señal de compra” requiere que más del 88% de los índices ACWI estén sobrevendidos y que esa cifra se activaría si el SPX cae por debajo de 4230 (el viernes cerró por debajo).

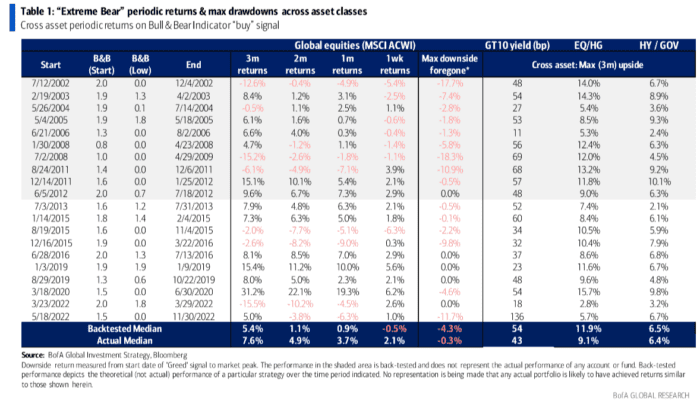

Recesión Estados Unidos

Antes de pasar con los flujos y movimientos semanales, Hartnett deja un comentario sobre la razón por la que no hay recesión en Estados Unidos:

“El PIB nominal de EE. UU. aumenta notablemente un 40% en los últimos 3 años y se acelera en el tercer trimestre (7-8% anual)

Sostiene que la ausencia de recesión en los Estados Unidos se debe a la falta de inseguridad en el empleo y la riqueza. Según Hartnett, la Reserva Federal está ‘rezagada’ en su respuesta a la situación económica actual. Según su perspectiva, es necesario tomar medidas para frenar el entusiasmo constante del gobierno de Washington por el gasto, lo que está relacionado con la política fiscal y su impacto en la economía.

Hartnett también se preocupa por el aumento en los rendimientos, lo que, en su opinión, podría indicar un aterrizaje económico más difícil. Aunque existe un riesgo de compra en la negociación, Hartnett sugiere que ‘Big Low’ está esperando para posicionarse de manera bajista, lo que indica que los inversores podrían volverse más cautelosos y esperar señales de que el mercado podría empeorar.

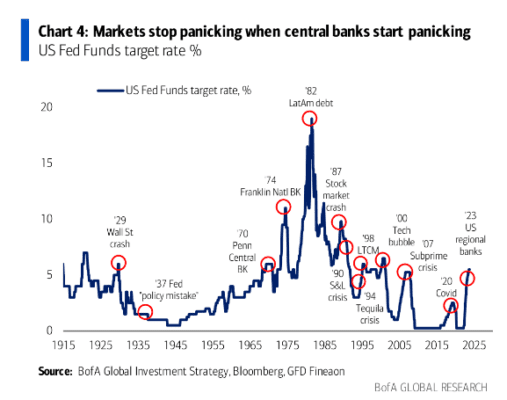

Finalmente, Hartnett hace referencia a pronósticos de ganancias en relación al Producto Interno Bruto (GDP) que son recesivos, lo que sugiere que se espera que las ganancias empresariales disminuyan en comparación con la actividad económica en general. Además, menciona un ‘pánico de política,’ lo que podría indicar preocupación sobre las decisiones políticas y su impacto en la economía.”

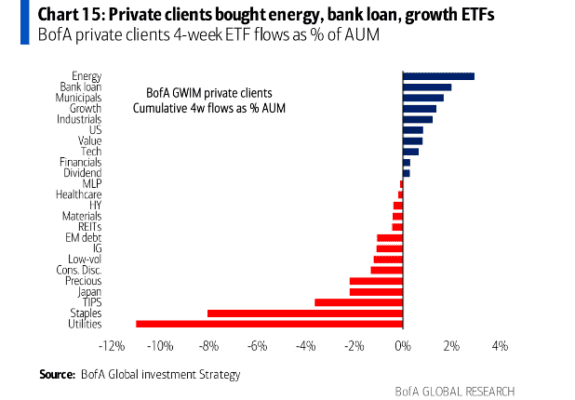

Flujos a tener en cuenta:

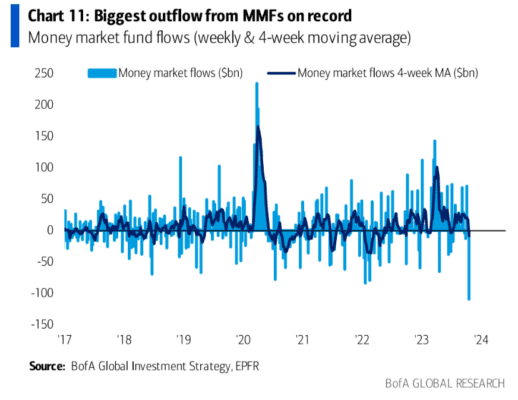

- Efectivo: la mayor salida semanal ($108.9 mil millones) de la historia (la segunda más grande fue en enero de 2022, $83.7 mil millones; la tercera fue en febrero de 2022, $79.4 mil millones).

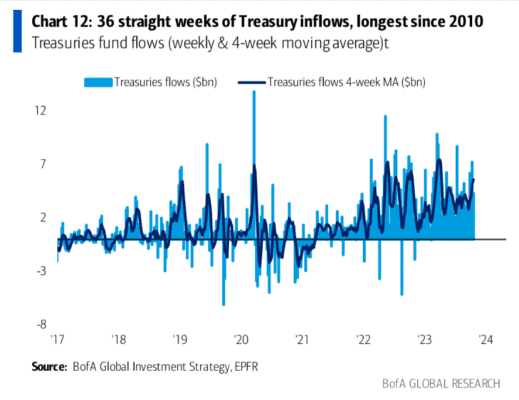

- Bonos del Tesoro: 36 semanas consecutivas de entradas ($5.3 mil millones), la racha más larga desde agosto de 2010.

- Crédito: séptima semana consecutiva de salidas de bonos de alto rendimiento ($2.2 mil millones), mientras que las salidas de bonos de grado de inversión ($0.5 mil millones) se reanudan.

- Deuda de mercados emergentes: duodécima semana consecutiva de salidas ($2.2 mil millones).

- Acciones: segunda semana consecutiva de salidas ($5.2 mil millones), con salidas tanto en mercados desarrollados ($4.6 mil millones) como en mercados emergentes ($0.6 mil millones), incluyendo salidas de Europa ($1.9 mil millones) y Japón ($0.9 mil millones).

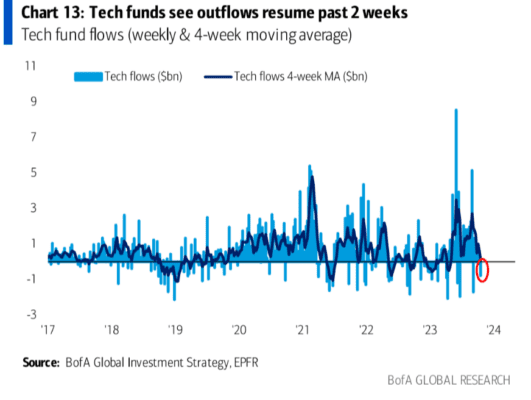

- Tecnología: segunda semana de salidas, aunque pequeñas ($70 millones).

- Finanzas: doceava semana consecutiva de salidas ($0.4 mil millones).

- Salud: octava semana consecutiva de salidas ($0.8 mil millones), la racha más larga de salidas desde abril de 2023.

Conclusión

Según Hartnett, los inversores muestran suficiente pesimismo para que los rendimientos a 10 años no superen el 5% y el SPX no caiga por debajo de 4.200 en el corto plazo (3-4 semanas). (Es decir, espera que no se supere el 5% y no se pierdan los 4200)

La alerta de sobre venta en el indicador, casi siempre funciona para un rally a corto plazo a menos que Wall Street experimente un shock, como lo fue WorldCom en julio de 2002, Lehman en agosto de 2008 o la Guerra Rusia-Ucrania en marzo de 2022. Otros riesgos para este rally pueden ser que el petróleo supere los $100 por barril (shock económico en Oriente Medio) y/o que los rendimientos superen ese nivel mencionado del 5% (shock del déficit del gobierno de EE. UU.) que cortaría cualquier “rally sobrevendido” en el cuarto trimestre.

En conclusión: si el SPX no puede mantenerse por encima de 4.2k con este nivel de pesimismo, podría haber riesgos inminentes de un evento de crédito o un aterrizaje duro.

Una vez anunciada su visión, indica cuales serían los mejores activos para aprovechar este rally de octubre/noviembre:

- Bonos a 30 años

- Bonos de alto rendimiento CCC

- Bienes raíces (REITs)

- Bancos, minoristas

- Small Caps

- Servicios públicos

- Productos básicos

- Acciones chinas.

En resumen, los más sobrevendidos.