En el informe de esta semana, Hartnett advierte que los inversores que se “amontonaron” este año en los valores tecnológicos corren el riesgo de verse sorprendidos por la reciente liquidación provocada por las subidas de los tipos de interés, que empujaron los rendimientos a 2 años por encima del 5%.

“Decimos que ‘vender la última subida’ afectará más a la tecnología… si la IA y los 7 Magníficos pueden encogerse de hombros ante nuevas sacudidas de los tipos”, entonces la “burbuja bebé” está lista para madurar en algo mucho mayor en el segundo semestre.

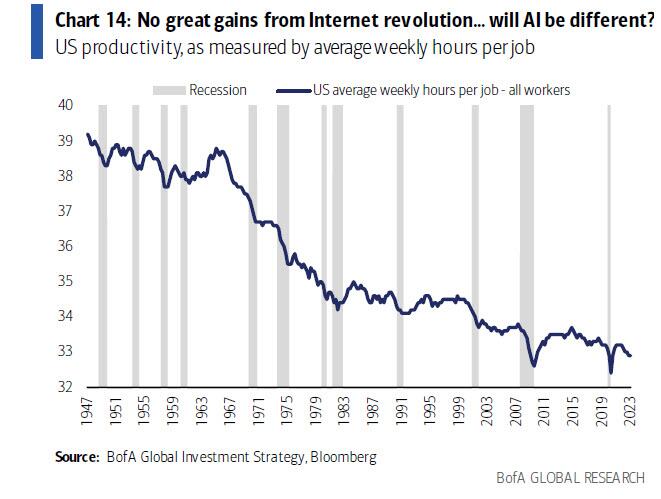

Hartnett aborda la importantísima relación entre la IA y las tasas. Aquí no hay sorpresas: La IA sigue siendo una narrativa basada en cifras especulativas; pero las cifras son grandes (el tráfico web de ChatGPT bajó un 10% en junio, la primera caída de la historia, pero aun así de 1.800 millones a 1.600 millones de visitas no está nada mal). Aun así, Internet a finales de los 90 generó una tesis de productividad de “nuevo paradigma” que no se confirmó en datos.

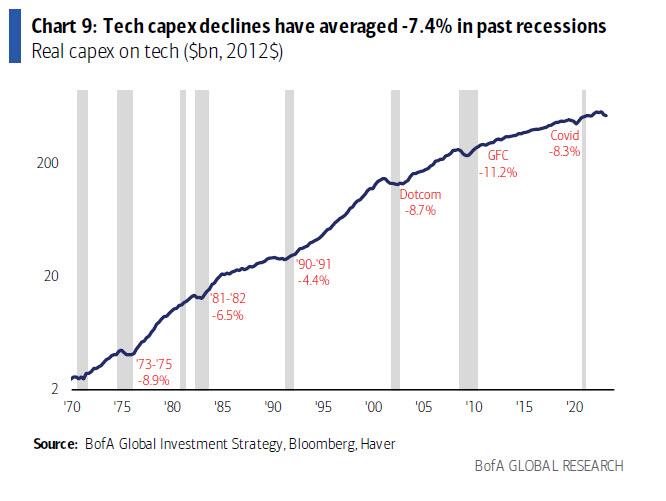

Y además, el gasto real en IT es cualquier cosa menos a “prueba de recesiones” (el gasto en IT ha caído una media del 7-8% en las recesiones desde 1970).

Junto a los comentarios sobre Tecnología, Hartnett escribe que una popular contrapartida es estar largo en T-Bills: “Todos los multimillonarios acuñan el mismo long T-bills, long Nasdaq barbell“, lo que para Hartnett sugiere que la “mayor operación de dolor del tercer trimestre es rendimientos más bajos, Nasdaq más bajo, más yen más alto… nadie tiene eso encendido“.

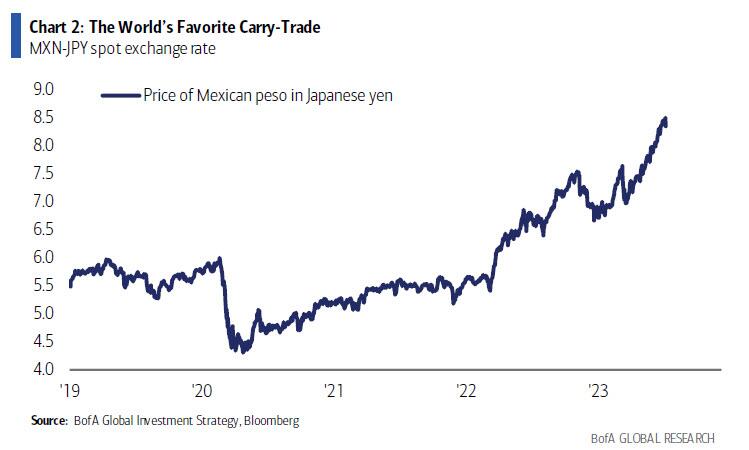

Además de observar la curva de los bonos y el cambio de tendencia de las acciones tecnológicas, Hartnett advierte que un lugar en el que podría comenzar el desapalancamiento de todo el mercado es en el ámbito de las divisas, como señala: “muy pocos ven el nuevo shock de los tipos como algo siniestro, pero si las grandes operaciones de carry trade* de divisas (ninguna más grande que peso mexicano largo-yen japonés corto) comienzan a invertirse en gran medida y el dólar estadounidense se dispara, veremos un verdadero risk-off”.

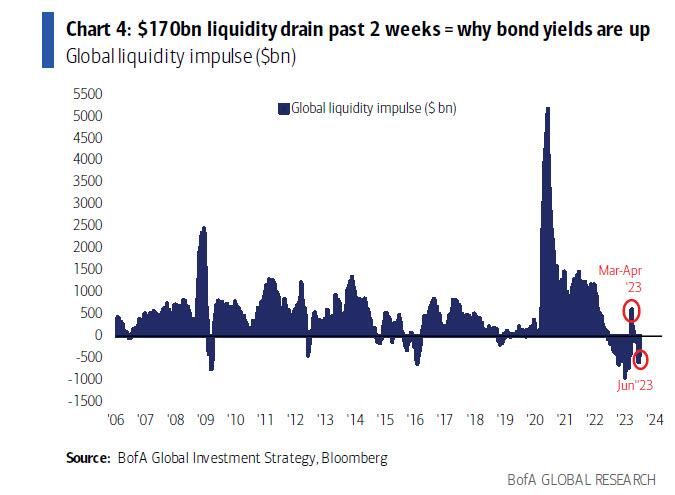

La parte más relevante del informe de esta semana es cuando se centra en el evento más importante de la semana: la nueva sacudida de los tipos, “impulsada por las reuniones de los bancos centrales, la inflación, los déficits (las guerras son muy caras) y los sólidos datos del mercado laboral, el endurecimiento de nuevo de las condiciones financieras a principios del tercer trimestre mantiene afianzada la opinión de subida durante más tiempo/aterrizaje duro”, que es también el argumento central que subyace a la continua postura bajista de Hartnett: tal y como él lo define, “el continuo endurecimiento de las condiciones financieras en el tercer trimestre es una gran oportunidad para posicionarse para un aterrizaje duro” por las siguientes razones:

- Liquidez, los bancos centrales han drenado 170.000 millones de dólares de liquidez en las últimas 2 semanas, se espera otro drenaje de 1 billón de dólares en los próximos meses. La liquidez global está bajando notablemente, malo para bolsas y también para bonos.

- Fed, se esperaban recortes de 200bps ’23/’24 después del SVB…ahora sólo se descuentan recortes de 100bps

- Rendimientos, los rendimientos a 2 años más altos en el Reino Unido y Francia desde 2007;

- Tipos reales, p. ej. los tipos reales a 5 años más altos en EE.UU. desde 2008;

- Bancos, rendimientos más altos, bancos más bajos (véase Reino Unido) nunca es bueno;

- Curva de rendimientos, “doble mínimo” en la inversión de 2s10s en torno a 110bps – más pronunciado es señal de recesión;

- HY, el precio del ETF de crédito HY asiático cerca de su mínimo interanual y un 8% a la baja desde el máximo de enero de 23

- FX, grandes retrocesos de las divisas suelen coincidir con el desapalancamiento.

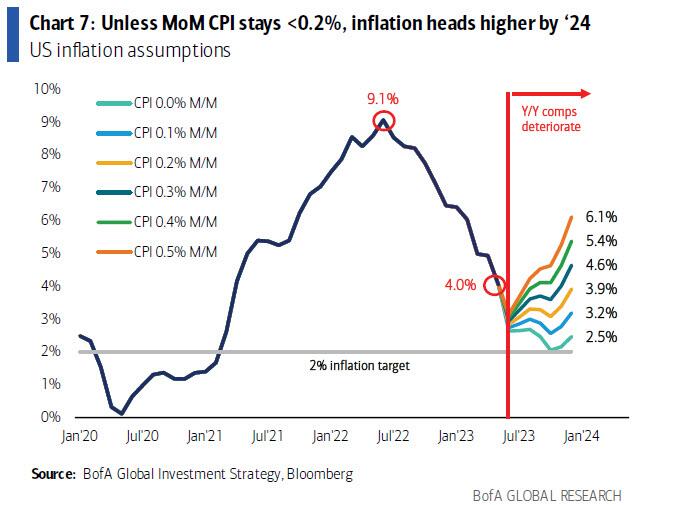

Lo último a comentar del informe fue la observación sobre que la caída de la inflación repercutirá en negativamente en los beneficios empresariales. De hecho, si nos fijamos en la “inflación mínima”, Hartnett afirma que el factor alcista para los mercados ha sido la caída de la inflación general del 9% al 3% (la semana que viene), pero según las tendencias actuales del IPC mensual, el dato de junio será el mínimo para 2023 y en el segundo semestre volveremos a ver una subida del 4% (a menos que los datos mensuales bajen a <0,2% muy pronto).

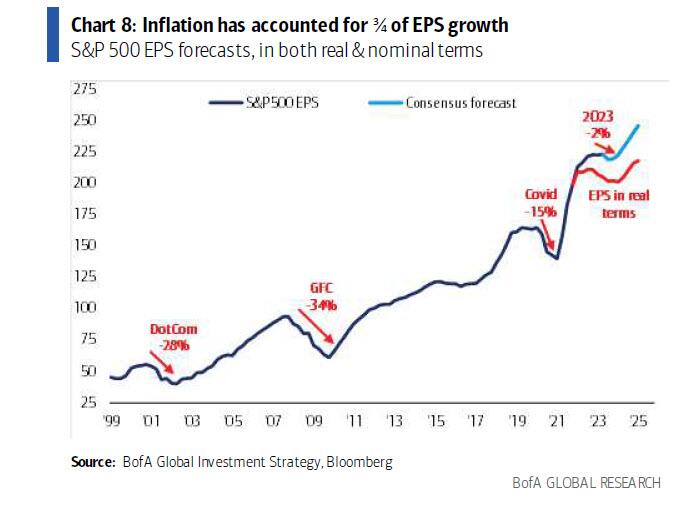

La inflación ha sido positiva para el BPA y es la razón por la que la “previsión de recesión del BPA del 1T” fue tan errónea…los últimos 18 meses el IPC subyacente de EE.UU. subió un 9%, el BPA del S&P 500 subió un 12,5% por lo que el crecimiento real del BPA +3-4% desde enero del 2022

Por Diego Puertas