Bank of America ha actualizado su indicador bull and bear que como saben seguimos con mucho interés, porque hasta ahora nunca ha fallado, dando unas magníficas señales de compra de medio plazo y de aviso de sobrecalentamiento.

En la actualización de esta semana el indicador está en 4,2 frente al 3,8 anterior, Sigue de lleno en la zona moderada, alejándose de la señal de compra que no llegó a producirse.

Aquí tienen la marcha de las familias de subindicadores actualizadas

Y aquí el gráfico histórico del indicador actualizado a fecha actual:

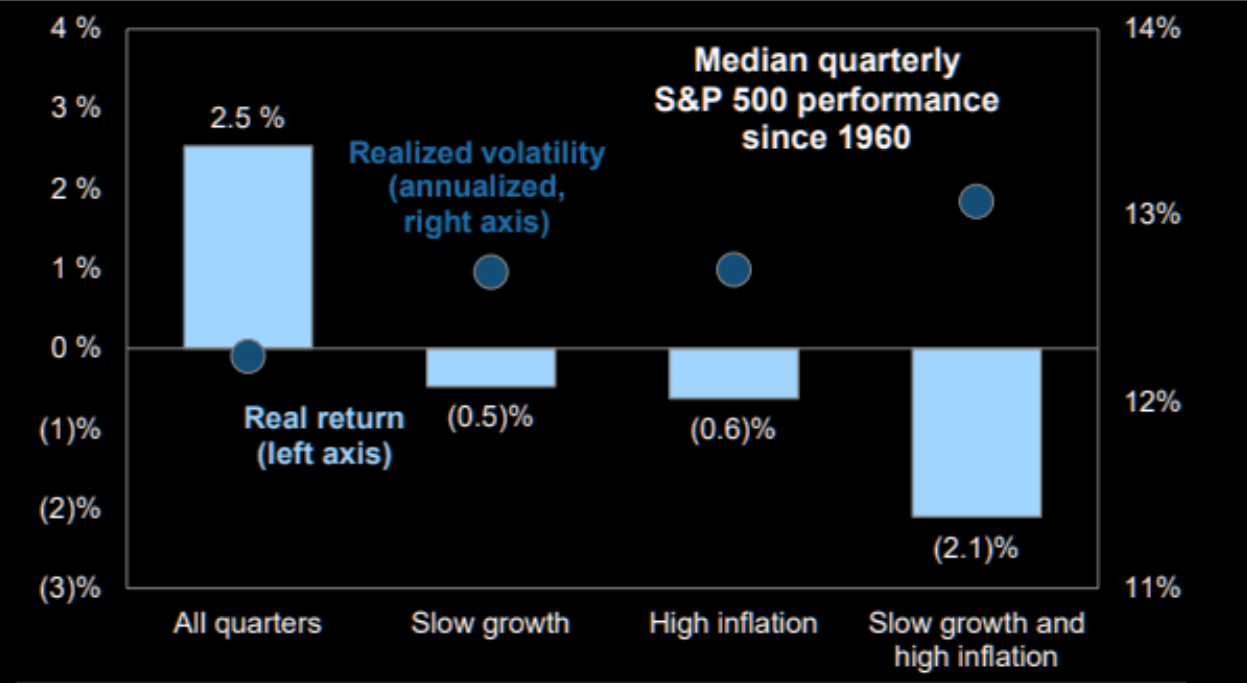

En este artículo pueden leer cuáles son las reacciones de los mercados cuando se llegan a alturas elevadas, Hasta a 3 meses hay problemas.

El promedio de bajada a los 3 meses de la señal en el SP 500 era de un -9% nada menos mientras que los bonos habían bajado en ese tiempo en promedio 45 puntos básicos de rentabilidad.

Lista de otros indicadores que se publican en este estudio

Vamos con los flujos de fondos durante la semana.

46.600 millones de entradas en fondos de renta variable. Bank of America dice que esto demuestra que el mercado no ha capitulado aún ni mucho menos y está claro que hay que darle la razón. La suma de las últimas 4 semanas de salidas de cash es la mayor de la historia. Todos los datos nos hablan de un mercado mucho más confiado de lo que parece.

10.500 millones de salidas en bonos,

47.500 millones de salidas de cash.

300 millones de entradas en oro

Vamos a centrar el tiro en las bolsas en concreto:

En cuanto a la visión de Harnett. Una semana más habla claro y por el momento se va cumpliendo todo lo que lleva meses advirtiendo. Fue el primero en decir que se llegaría a las 7 subidas cuando todos estaban en 4 y ahora todos descuentan esas 7 subidas. Y aquí sus recomendaciones concretas:

Vean que datos más curiosos en esta cita:

El precio es correcto: La inflación de EE.UU., 7,5%, supera ahora a la de México (7,1%)… raro; obsérvese que el tipo de interés de la Reserva Federal es del 0% frente al tipo de interés del Banco de México del 5,5%; obsérvese que la inflación más alta de los EE.UU. desde 1982 coincide con el Quantitative Easing de la Fed…la Fed ha inyectado 200.000 millones de dólares de liquidez en Wall St. en los últimos 27 días de negociación, una suma mayor que la capitalización del mercado de Netflix.

Vean otra cita:

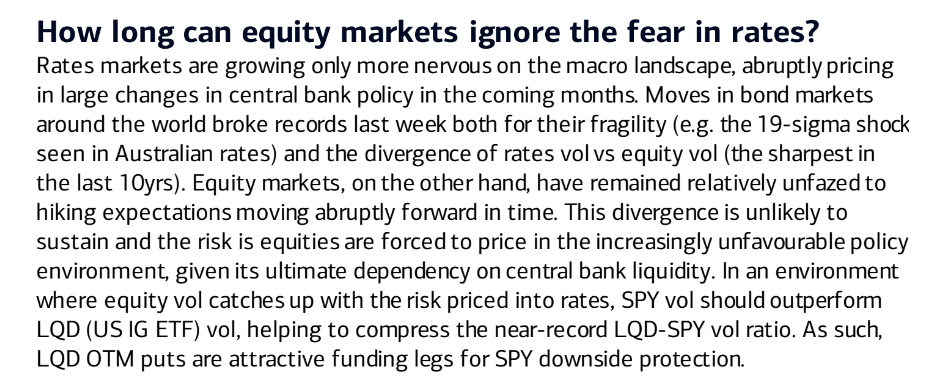

«Choque de tipos: La Fed está desesperadamente retrasada por detrás de la curva, pero ahora está preparada para subir agresivamente en el primer semestre; una Fed agresiva en un momento de mercados de activos sobrevalorados no suele ser una receta para obtener grandes rendimientos (somos bajistas, pero «los máximos son un proceso»).

«Todavía tienen que subir los tipos, así que no hay razón para que la economía se hunda inmediatamente», la carnicería bajo la superficie de los índices de crédito y de renta variable está siendo salvaje:

El 46% de todas las empresas del Nasdaq estaban a más del 50% por debajo de los máximos de 52 semanas hace una semana).

También anuncia un shock de volatilidad:

«Choque de volatilidad»: dicho esto, el riesgo de volatilidad, flujos de capital desordenados y eventos crediticios es muy alto, especialmente debido a las divergencias políticas que están surgiendo… 1. China está flexibilizando la financiación social total (récord de 6,17 millones de CNY en enero) y los tipos de interés (el Banco Popular de China reduce el tipo de interés preferente de los préstamos a un año en 15 puntos porcentuales, hasta el 3,70%); 2. el BCE y, especialmente, el Banco de Japón están paranoicos con el fin de las políticas de tipos cero/QE/YCC (a pesar de las escasas pruebas de que estas políticas han impulsado las economías nacionales en los últimos 2/10/20 años)

Los bancos centrales periféricos de carácter dovish… por ejemplo, el Riksbank sueco prometiendo no subir los tipos hasta 2024; divergencias de política monetaria = volatilidad; volatilidad = rendimientos negativos de los activos; el «put» de la Fed es el SPX 3800-4000, los diferenciales IG 150bps.

Como ven al final de la cita, sigue diciendo que la FED no va a reaccionar mientras el SP 500 no caiga como poco a la zona de 3800 a 4000. Estoy personalmente muy de acuerdo con él. Mientras no se pierda con claridad el 4000 la FED completamente maniatada por la inflación no va a mover un dedo por salvar a las bolsas.

José Luis Cárpatos