CONSUMO CÍCLICO y NET MARGIN %

Dentro del universo de acciones que hoy podemos negociar, existe una categoría denominada Consumo Cíclico. En ella se engloban aquellas empresas que por sus características van muy ligadas a las condiciones y ciclos económicos: empresas comerciales, automotrices, ocio, etc… . No forman parte de esta categoría aquellas que denominaríamos productos de primera necesidad.

¿Qué es una inversión cíclica?

El problema que nos encontramos en esta categoría es que la mayoría de las empresas ganan muchísimo dinero pero en un periodo de tiempo concreto, y el resto o bien mantienen su beneficios a un nivel bajo o incluso pierden dinero.

Para entender esto os voy a poner dos ejemplos de empresas comerciales: una que vende chanclas y otra que vende abrigos. Ambas son empresas cíclicas, la primera tiene su pico de negocio en los meses de verano, que es donde más venta tiene su producto y por lo tanto en los meses donde obtiene la gran parte de rentabilidad que luego hace mantener su negocio durante los meses de invierno. Y por otra parte la comercial que vende abrigos, en esta empresa, el ciclo es el contrario, ganará más dinero en invierno que en verano.

Cuando se invierte en empresas cíclicas la finalidad es identificar la parte baja del ciclo y vender en la parte alta. Estas empresas cíclicas son las que conforman la categoría a la que me estoy refiriendo, con lo que dentro de ella tendremos durante todo un mismo ciclo anual empresas en distintos puntos de su propio ciclo.

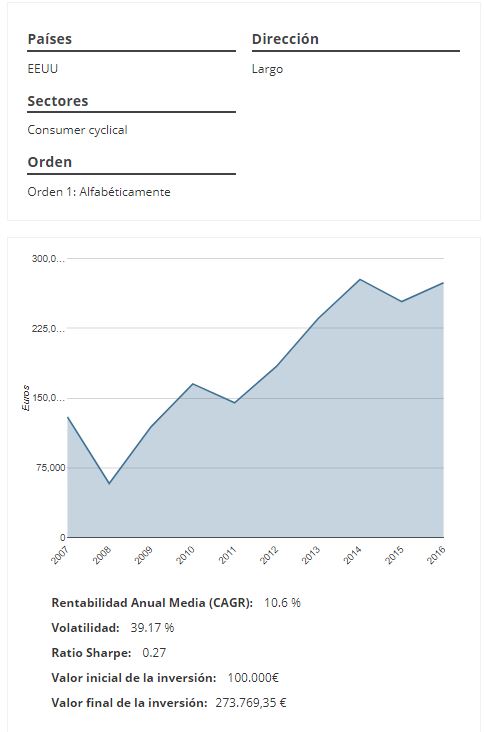

Si hiciéramos una cartera solo con empresas de esta categoría en EEUU el resultado sería el siguiente :

Aunque la rentabilidad no esta nada mal, fijaros en la volatilidad y ratio Sharpe que hubiera tenido esta cartera en los últimos 10 años, debido en gran manera a los descensos en los beneficios que acarrearía la mayoría de empresas en sus ciclos de disminución de volumen de negocio.

Pero claro, y si pudiéramos filtrar y ordenar las empresas cíclicas e ir teniendo en nuestra cartera solamente aquellas que mejor se comportan en sus diferentes fases independientemente de cuando se produzcan . Voy a intentar explicaros cómo lo hago yo.

Las empresas anti cíclicas están directamente relacionadas con el consumo de alimentos, servicios de saludo o utilities que tiene un consumo no cíclico, y que es constante a lo largo del tiempo.

DEFINICIÓN DE NET MARGIN

Para este artículo voy a utilizar dos ratios, uno es el Return on Invested Capital (ROIC Greenblatt) en que no me voy a parar, pues ya lo ha hecho de una manera insuperable José Iván García en este artículo (os recomiendo su lectura). Y el otro ratio que he utilizado es el Net Margin %, en este si que me voy a detener.

El Net Margin o Margen neto es la relación entre las ganancias netas y los ingresos de una empresa, generalmente se expresa en porcentajes. Estos porcentajes muestran que tanto por ciento de cada euro/dólar obtenido por la empresa se traducen en ganancias. La fórmula para calcular el Net Margin es la siguiente:

Margen neto = ganancia / ingreso neto

CALCULAR EL NET MARGIN

Como muestra la fórmula anterior el margen neto es igual a las ganancias partidas por los ingresos netos.

Primeramente buscaremos los ingresos de la empresa, que lo conforman las ventas de esta y el dinero que se haya cobrado durante ese mismo periodo. Para determinar las ganancias, le restamos los gastos operativos, el coste de venta, los intereses e impuestos y los dividendos por acción.

INTERPRETACIÓN

Vamos a ver un ejemplo para que se entienda lo mejor posible.

Imaginemos una empresa que tiene unos ingresos de 100.000€, con unos gastos operativos de 20.000€, un coste de venta de 10.000 y paga unos impuestos por 14.000 €.

Sus ganancias netas serán de 56.000 €, o lo que es lo mismo, 56%.

Su margen de beneficio del 56% nos dice que esta empresa gana 0,56 € por cada euro que ingresa.

CONCLUSIÓN

El Net Margin es uno de los indicadores más importantes para mostrar la buena o mala salud financiera de una empresa. Nos da una visión precisa de lo rentable que es una empresa dado sus flujos de caja.

Que el resultado nos lo muestre en porcentajes, nos permite comparar empresas de distintos tamaños o distintos sectores, algo muy importante a la hora de evaluar los datos.

Suele ser un ratio que nos da una visión bastante precisa de las ganancias que puede tener una empresa en función de sus ingresos.

BACKTESTING

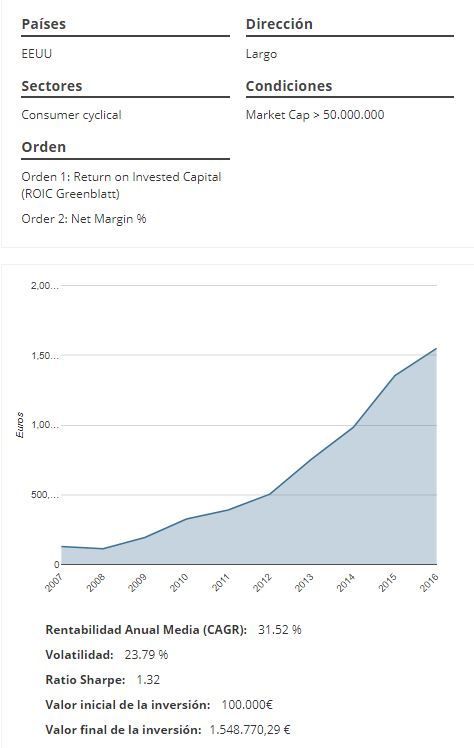

Ahí tenéis la muestra de lo importante de este ratio, en concreto para esta categoría. La rentabilidad ha pasado de un 10,6 % a una rentabilidad del 31,52% y un ratio Sharpe de 1.32.

Lo que conseguimos, son dos partes importantes que hacen variar nuestra cartera, la rentabilidad y la volatilidad.