Conoce el significado de la relación de endeudamiento que evalúa la proporción de activos que se financian con deuda en comparación con los que se financian con el patrimonio. En términos de inversión se emplea el ratio de debt to equity como ratio bursátil para medir el apalancamiento financiero de una empresa, calculadora en base del pasivo total del negocio y su capital contable.

Definición Debt to equity: Relación deuda / patrimonio

Relación deuda / patrimonio

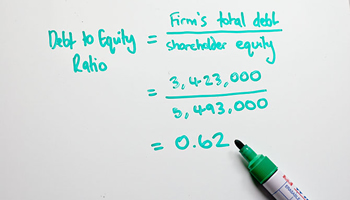

La relación deuda / patrimonio (o ratio Debt to Equity) mide la relación entre el pasivo y el capital aportado por los accionistas. Es un índice de deuda utilizado para medir el apalancamiento financiero de una compañía. También muestra hasta qué punto el capital de los accionistas puede cumplir las obligaciones de una empresa con los acreedores en caso de liquidación.

Ratio deuda / patrimonio = Total pasivo / patrimonio neto

Interpretación del ratio Debt to equity

Por lo general, una alta relación deuda / patrimonio indica que una empresa no puede generar suficiente efectivo para satisfacer sus obligaciones de deuda. Sin embargo, las bajas proporciones de deuda / patrimonio también pueden indicar que una empresa no está aprovechando las mayores ganancias que puede traer el apalancamiento financiero.

Un caso de ejemplo: Debt to equity

Para una mejor comprensión del concepto deuda/patrimonio veamos un ejemplo sobre una empresa con los siguientes datos:

EMPRESA PAD

- Pasivo corto plazo 5.000.000

- Pasivo largo plazo 10.000.000

Total pasivo 15.000.000

- Acciones ordinarias 500.000

- Acciones preferentes 250.000

- Capital social 6.000.000

- Acciones propias 3.250.000

- Total patrimonio 10.000.000

Deuda / patrimonio = pasivo / patrimonio = 15.000.000 / 10.000.000 = 1.5

Esto significa que por cada euro de la empresa PAD propiedad de los accionistas, la empresa debe 1.5 a los acreedores.

Conclusiones clave:

- La relación deuda-capital (D / E) compara los pasivos totales de una empresa con su capital accionario y puede usarse para evaluar cuánto apalancamiento está usando una empresa.

- Los índices de apalancamiento más altos tienden a indicar una empresa o acción con mayor riesgo para los accionistas.

- Sin embargo, la relación D / E es difícil de comparar entre los grupos industriales en los que varían las cantidades ideales de deuda.

- Los inversores a menudo modificarán la relación D / E para centrarse en la deuda a largo plazo solo porque el riesgo de los pasivos a largo plazo es diferente al de la deuda y las cuentas por pagar a corto plazo.

Si quiere descubrir cómo se utilizan otras ratios, puede interesarte el siguiente artículo: Valor Intrínseco (FCF) Vs. EV/EBIT o ¿Qué son las finanzas personales y cómo hacer una planificación financiera?