Sentimiento del mercado: “La mayor fusión y adquisición en los últimos 12 meses fue la fusión del Tesoro y la Reserva Federal”.

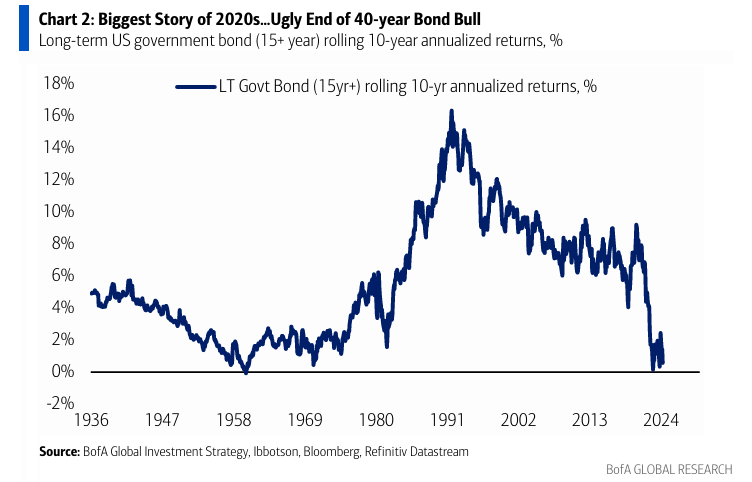

La Gran Imagen: El retorno anualizado de los bonos del Tesoro de EE. UU. a 10 años está en su punto más bajo en 65 años (0.6% – Gráfico 2); la era de guerra, proteccionismo, exceso fiscal, energía/escasez de vivienda/trabajo = inflación más alta y mayor costo de capital hasta que una recesión provoque una “humillación de compra de bonos”.

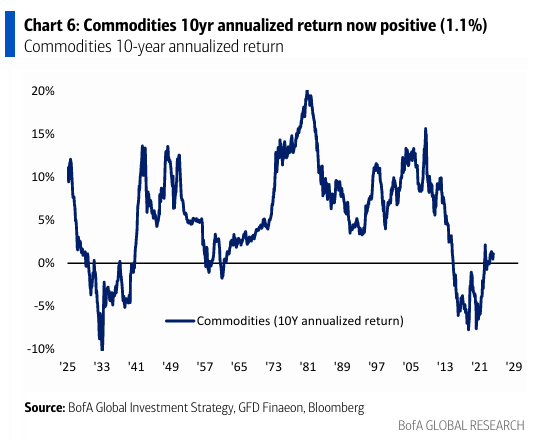

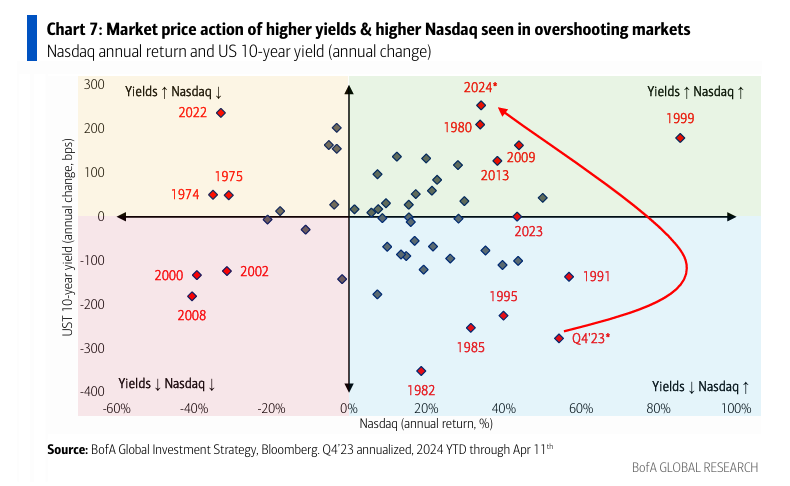

Historia de la Cinta: “ABB” (Cualquier Cosa Menos Bonos) Toro incitando la codicia por coberturas contra la inflación y flujos de efectivo monopolísticos (nuevos máximos en oro y los Siete Magníficos) + miedo al apalancamiento (ver REITs, KRE, RTY) y duración (XBI); la probabilidad de “aterrizaje suave” está en aumento…raro para que tanto la tecnología como las materias primas estén en la cúspide de los precios (Gráfico 6), pero consistente con ningún aterrizaje y muy 1999.

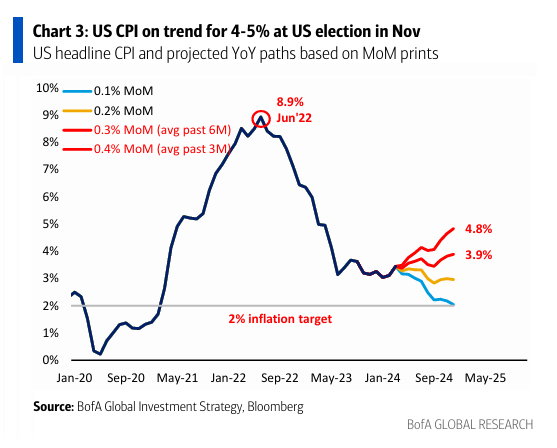

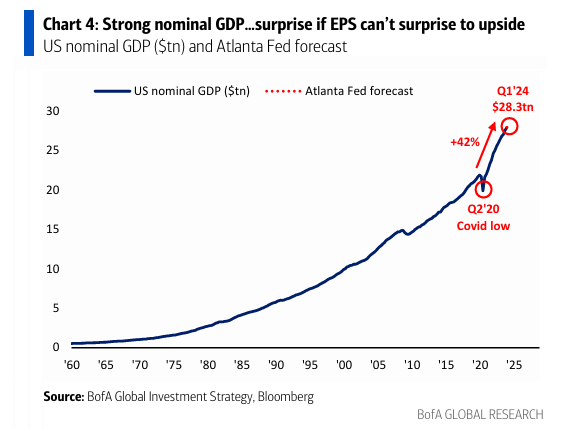

El Precio es Correcto: El IPC de EE. UU. está en camino de ser del 4-5% para las elecciones de noviembre en EE. UU. (Gráfico 3) + PIB nominal +5-6% en el primer trimestre, según la Reserva Federal de Atlanta (la sorpresa es que el EPS no sorprende al alza – Gráfico 4) + El gigante dormido de Chin

a despierta…no es de extrañar que las tasas nominales y reales estén aumentando…tasas reales más altas (2.5-3% esta vez) siempre terminan con la fiesta; pero el oro/tecnología también indican el estado precario de las finanzas del gobierno de EE. UU., lo que significa inevitable ICC, YCC, fin de QT para evitar una crisis de deuda.

a despierta…no es de extrañar que las tasas nominales y reales estén aumentando…tasas reales más altas (2.5-3% esta vez) siempre terminan con la fiesta; pero el oro/tecnología también indican el estado precario de las finanzas del gobierno de EE. UU., lo que significa inevitable ICC, YCC, fin de QT para evitar una crisis de deuda.

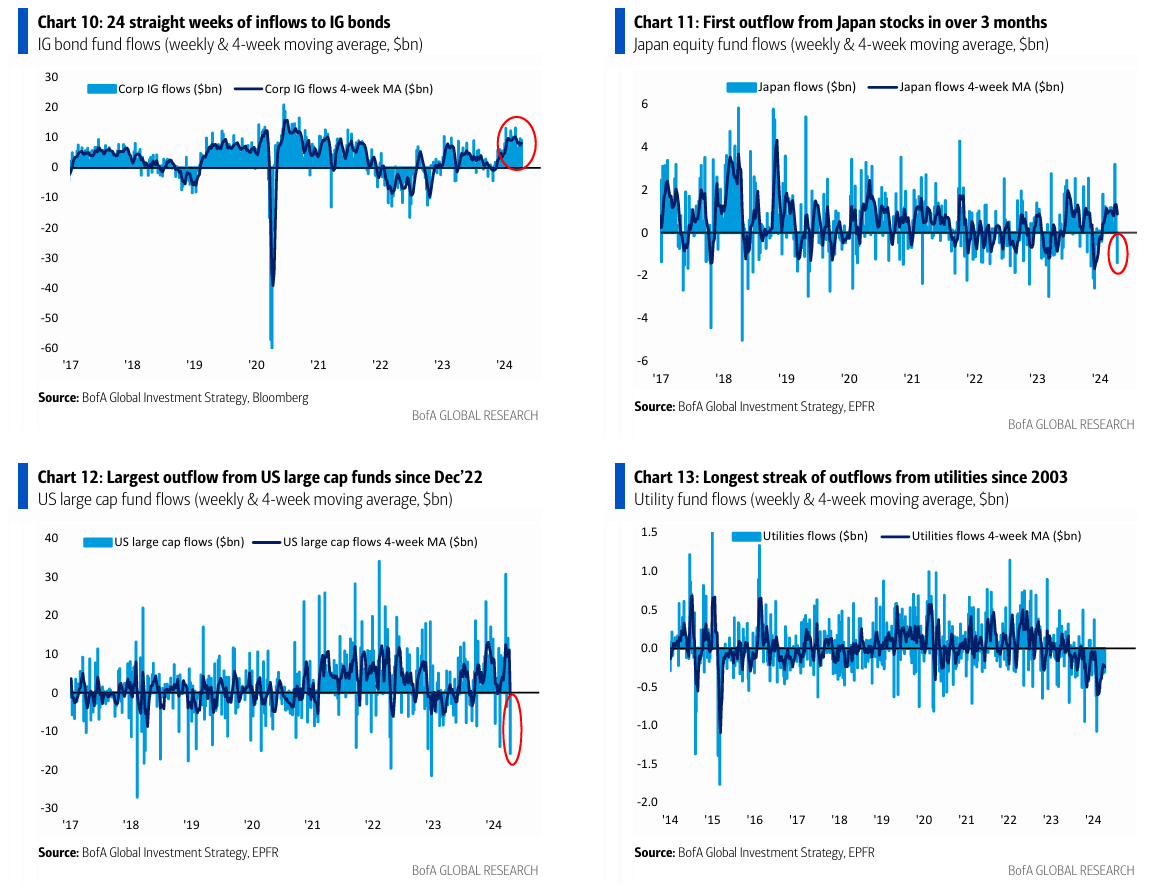

Flujos para tener en cuenta:

- Bonos de grado de inversión: 24 semanas consecutivas de entrada de capital ($9.2 mil millones – Gráfico 10)…el “pegamento” del toro.

- Bonos del Tesoro: 9 semanas consecutivas de entrada de capital ($2.4 mil millones).

- Acciones de Japón: primera salida de capital en más de 3 meses ($1.4 mil millones – Gráfico 11).

- Acciones de América Latina: la mayor salida de capital ($0.5 mil millones) desde septiembre de 2023; destacar la gran salida de $2.7 mil millones en lo que va del año.

- Grandes empresas estadounidenses: la mayor salida de capital ($15.8 mil millones – Gráfico 12) desde diciembre de 2022.

- Servicios públicos: 13 semanas consecutivas de salida de capital ($0.3 mil millones – Gráfico 13), la racha más larga desde 2003.

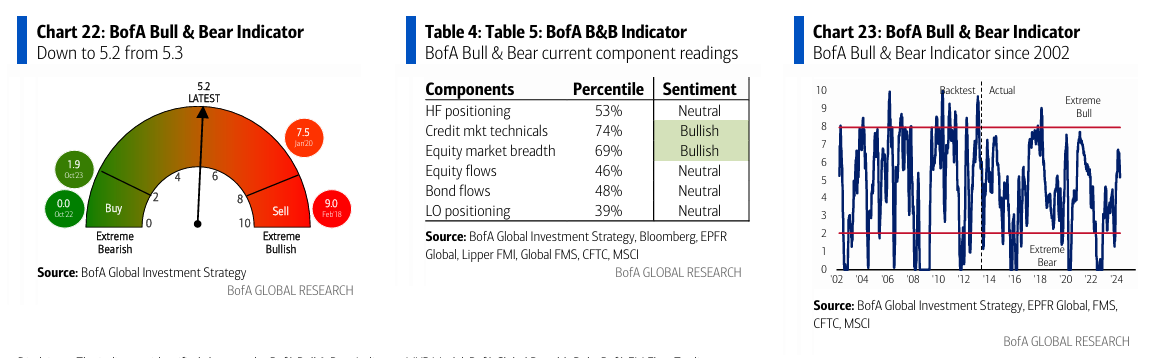

Indicador BofA Bull & Bear

Cae a 5.2 desde 5.3 debido a las salidas de acciones y coberturas en bonos del Tesoro de EE. UU.

Posicionamiento

El indicador BofA Bull & Bear muestra que el optimismo en todos los activos se ha moderado en las últimas 8 semanas; el optimismo es más extremo en…

- Fondos del mercado monetario… entradas anualizadas de más de $1 billón en lo que va del año.

- Bonos de grado de inversión… entradas anualizadas récord de $488 mil millones.

- Acciones de EE. UU…. entradas anualizadas de $231 mil millones (el segundo año más grande en la historia).

- Fondos tecnológicos… entradas anualizadas récord de $67 mil millones.

… atentos a la Encuesta de Gestores de Fondos Globales de BofA de abril, publicada el martes 16 de abril… una disminución del efectivo desde el 4.4% hacia el 4.0% y una subida de las asignaciones de acciones desde un 28% neto hacia un 50% (primer desviación estándar relativa a la historia) señalaría otra etapa de posicionamiento hacia un “extremo alcista”.

Sobre Aterrizajes:

- Aterrizaje suave = alcista = mejora la amplitud = bonos de alto rendimiento, cíclicos globales y mercados emergentes.

- Sin aterrizaje = burbuja = venta de bonos (hasta que las tasas reales impacten), venta de dólares estadounidenses en momentos de fortaleza, acciones en barra con Nasdaq y coberturas contra la inflación (oro, materias primas, criptomonedas, energía, China).

- Aterrizaje duro = colapso = compra de bonos, venta de acciones.

Decimos que las probabilidades de un aterrizaje suave son demasiado altas según el consenso (Gráfico 5)… la inflación, la ausencia de recortes de la Fed por ahora y la pandemia, el proteccionismo tecnológico entre Estados Unidos y China, la guerra, el colapso del sector inmobiliario comercial, la “burbuja” de la inteligencia artificial, la carrera hacia la devaluación de las monedas en Asia, la deuda del gobierno de EE. UU. aumentando más de $1 billón cada 100 días… la década de resultados macroeconómicos y de mercado extremos continuará (la advertencia es la extrema resistencia de los bonos de grado de inversión).

Decimos que la ausencia de aterrizaje está en boga… nota la acción del precio del mercado de mayores rendimientos y un Nasdaq más alto, típico de mercados burbujeantes (por ejemplo, en 1999 – Gráfico 7)… sin aterrizaje = riesgo de burbuja = período en el cual las acciones lideran el aumento de los rendimientos… pero también significa una mayor inflación (que perjudica al consumidor) y un mayor costo de capital (que perjudica a las corporaciones… la IA no es barata).

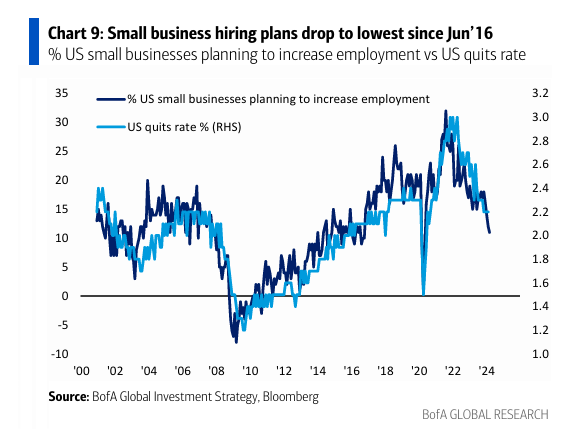

Decimos que el aumento de los riesgos de no aterrizaje = aumento de los riesgos de aterrizaje duro… se reanuda el ajuste monetario (los mercados ahora están cotizando una probabilidad del 15% de alza de la Fed) y se forman riesgos de contagio desde los REITs, bancos regionales, pequeñas empresas… el optimismo de las pequeñas empresas en EE. UU. en marzo alcanzó su punto más bajo en 11 años (Gráfico 8), ominosamente (el sector crea 2/3 de los empleos en EE. UU.) los planes de contratación en mínimos de 8 años (Gráfico 9).