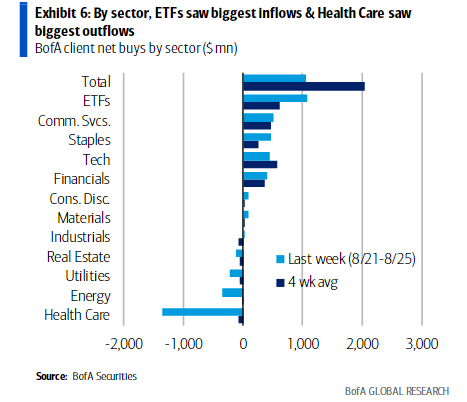

La semana pasada (S&P 500 +0,8%), los clientes fueron compradores netos de renta variable estadounidense (3.700 millones de dólares) por cuarta semana consecutiva. Pero los clientes compraron ETF y vendieron acciones sueltas, tendencia contraria a la de las tres semanas anteriores, en las que las entradas de acciones superaron a las de ETF.

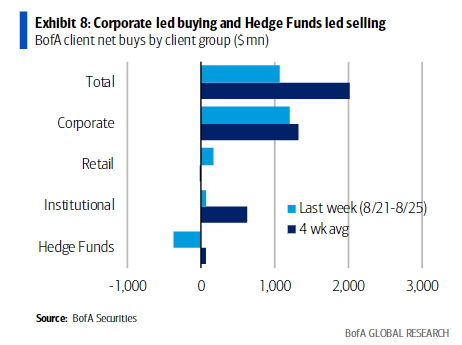

Tanto los clientes minoristas como los institucionales fueron compradores, encabezados por los primeros (primera compra minorista en tres semanas frente a tercera semana de compra institucional).Los hedge funds fueron vendedores por primera vez en tres semanas, pero siguen siendo los únicos compradores acumulados en lo que va de año.

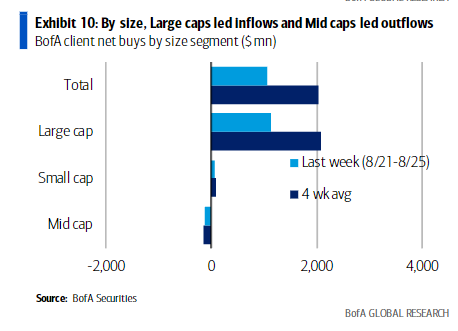

Los clientes compraron valores de pequeña y gran capitalización frente a la venta de valores de mediana capitalización por cuarta semana consecutiva. Tras las salidas extremas del primer semestre, los valores de pequeña capitalización han registrado entradas durante nueve semanas.

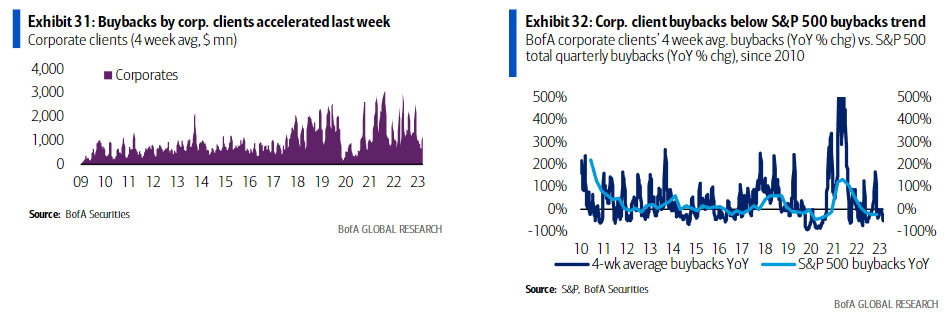

Las recompras de clientes corporativos se ralentizaron la semana pasada y han estado por debajo de las tendencias estacionales todas las semanas desde mayo. En lo que va de año, las recompras de clientes corporativos como % de la capitalización bursátil del S&P 500 (0,14%) están ahora por debajo de los máximos de 22 (0,15%) en este momento.

Los clientes compraron valores en siete de los 11 sectores GICS, encabezados por TMT (Comm. Svcs.+ Tech) y Bienes de consumo.Séptima semana de entradas en el sector financiero (la racha de compras más larga de todos los sectores). Las mayores ventas del sector desde mayo del 2022 y las terceras mayores ventas del sector en datos de BofA desde 2008, tras unas entradas casi récord la semana anterior.