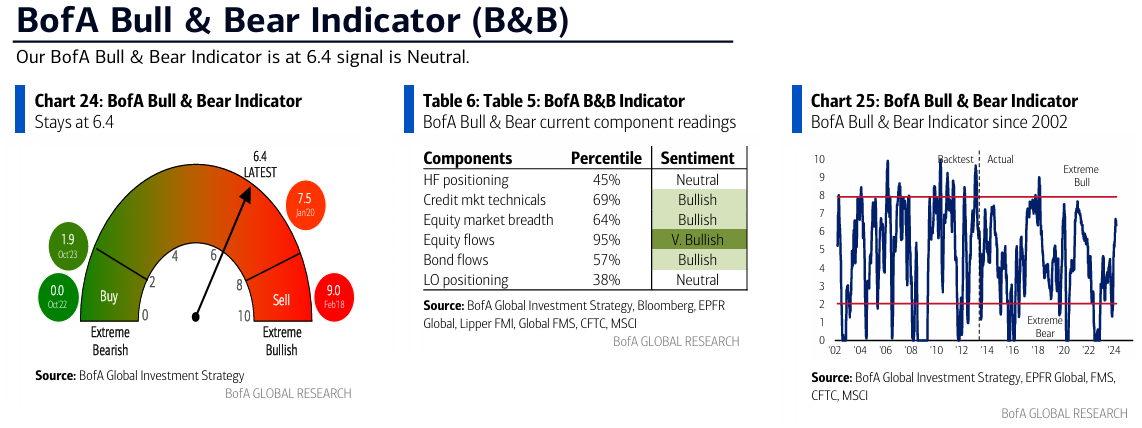

Indicador Bull & Bear

El Indicador Bull & Bear de Bank of America (BofA) se mantuvo estable en 6.4, indicando una situación equilibrada entre el optimismo y el pesimismo en el mercado. Este nivel se mantiene debido a que los flujos de salida de deuda de mercados emergentes (EM debt outflows) y las coberturas del S&P 500 (S&P500 hedges) contrarrestan los bajos niveles de efectivo de la Encuesta de Gestores de Fondos (FMS cash levels).

Sentimiento general del mercado

Hartnett menciona una cantidad enorme de dinero, entre 6 y 7 billones de dólares, que está invertida en fondos del mercado monetario. La implicación es que, dado que hay una gran cantidad de dinero generando buenos rendimientos en inversiones seguras, esto podría estar proporcionando a los inversores una base financiera sólida y segura. Esta seguridad financiera podría estar impulsándolos a sentirse más confiados para tomar riesgos más altos en otras áreas, como la especulación en el mercado de valores o en inversiones más volátiles. En otras palabras, la buena salud de los fondos del mercado monetario podría estar alimentando un mayor apetito por el riesgo entre los inversores, alentándolos a buscar ganancias potencialmente más altas a través de la especulación.

Marzo, mes de fechas importantes

1. 10 de marzo de 2000: Pico de la burbuja del Nasdaq.

– Este día se conoce como el punto máximo de la burbuja del mercado de valores de tecnología, donde el índice Nasdaq alcanzó su punto más alto antes de colapsar. Se menciona que, recientemente, la relación de los semiconductores con el S&P 500 ha alcanzado el nivel más alto desde marzo de 2000, lo que podría sugerir una valoración elevada similar en el sector tecnológico o en los semiconductores específicamente.

2. 9 de marzo de 2020: Rendimiento del bono del Tesoro a 10 años alcanza un mínimo histórico.

– En esta fecha, el rendimiento de los bonos del Tesoro de EE.UU. a 10 años cayó a un mínimo histórico del 0.3%, lo que refleja una alta demanda de bonos como inversión segura durante tiempos de incertidumbre (como el comienzo de la pandemia de COVID-19). Se menciona también las pérdidas históricas en los bonos debido a guerras, inflación y déficits en los cuatro años anteriores, con pérdidas significativas para los bonos a 30 años del Tesoro de EE.UU. y para el bono de Austria a 100 años. Además, se incluye una anécdota ligera sobre la esposa del autor y su percepción de vivir en Londres, usando una comparación irónica para ilustrar las preferencias personales.

3. 9 de marzo de 2023: Colapso de SVB y el inicio de un nuevo auge en Silicon Valley.

– Se refiere al colapso del Silicon Valley Bank (SVB), que desencadenó un nuevo “bull market” (mercado alcista) en Silicon Valley, ayudado por una inyección de liquidez de 0.5 billones de dólares por parte de la Reserva Federal (Fed) y el impulso de la inteligencia artificial (AI). A pesar de las diferencias en tendencias sociales, políticas, geopolíticas y fiscales respecto a la década de 2010, se menciona que la relación cercana entre la Fed y Wall Street continúa, junto con el liderazgo de los bonos de grado de inversión (IG) y las acciones tecnológicas estadounidenses, similar a lo ocurrido en la década de 2010.

Aterrizaje económico

1. Probabilidades de Aterrizaje:

– La probabilidad de un aterrizaje “duro” se considera muy baja (5%), en contraposición a un aterrizaje “suave” (75%) y la posibilidad de que no haya aterrizaje (20%). Un “aterrizaje duro” se refiere a una desaceleración económica abrupta y significativa, mientras que un “aterrizaje suave” indica una ralentización más controlada y gradual de la economía. La opción de “no aterrizaje” sugiere que la economía podría continuar creciendo sin necesidad de una desaceleración.

2. Quits Ratio:

– Se menciona que la proporción de renuncias (“quits ratio”), que es un indicador de la confianza de los trabajadores en el mercado laboral (ya que las personas suelen renunciar a sus trabajos cuando creen que pueden conseguir otro mejor o cuando la economía está fuerte), está disminuyendo y es la más baja desde junio de 2020. Este descenso es coherente con las expectativas de recortes en las tasas de interés por parte de la Fed y señala un creciente “riesgo del mercado laboral”, lo que implica que podría estar empezando a haber incertidumbre o debilidad en el mercado laboral.

Flujos a destacar

1. Efectivo:

– Los flujos de entrada a efectivo, anualizados hasta la fecha, sugieren una cifra impresionante de 1.4 billones de dólares. Esto indica una preferencia significativa por la liquidez o una postura más conservadora por parte de los inversores, posiblemente debido a la incertidumbre del mercado o en anticipación a oportunidades de inversión futuras.

2. Criptoactivos:

– Los flujos de entrada a criptoactivos, anualizados hasta la fecha, sugieren un récord de 40 mil millones de dólares. Este podría ser un indicador del creciente interés y adopción de criptomonedas como clase de activo, a pesar de su conocida volatilidad.

3. Bonos de Grado de Inversión (IG Bonds):

– Han experimentado el mayor flujo de entrada desde septiembre de 2020, con 13.3 mil millones de dólares. La tasa anualizada de flujo de entrada hasta la fecha sugiere 523 mil millones de dólares. Esto podría reflejar una búsqueda de estabilidad y rendimientos predecibles, dada la naturaleza más segura de los bonos de grado de inversión en comparación con otras clases de activos más volátiles. (Gráfico 11)

4. Acciones

– Han visto la séptima semana consecutiva de flujos de entrada, sumando un total de 91 mil millones de dólares. Esta es la tendencia más fuerte en 2 años, lo que sugiere un optimismo o confianza creciente en el mercado de valores. (Gráfico 14)

5. Tecnología:

– Ha experimentado el mayor flujo de salida registrado, con 4.4 mil millones de dólares, marcando el primer flujo de salida en 9 semanas. Esto podría indicar una reevaluación del sector tecnológico por parte de los inversores, quizás debido a valoraciones altas o a una rotación hacia otros sectores percibidos como más valorados o seguros. (Gráfico 12)

6. Bienes Raíces:

– Han registrado el mayor flujo de entrada desde enero de 2022, con 1.2 mil millones de dólares. Esto podría reflejar una percepción de los bienes raíces como un refugio seguro o como una inversión atractiva debido a posibles retornos de alquileres o apreciación del valor.(Gráfico 13)

En los últimos 48 meses han ocurrido muchas cosas…

1. Eventos globales y estímulos económicos:

– La pandemia global llevó a 4.5 mil millones de personas al confinamiento y resultó en estímulos de políticas económicas sumando 30 billones de dólares. Estos esfuerzos masivos para apoyar las economías resultaron en un aumento del 40% en el PIB nominal de EE.UU.

2. Conflictos y condiciones económicas:

– Se mencionan conflictos como las guerras entre Rusia/Ucrania e Israel/Hamas, y más del 10% de inflación afectando a 2 mil millones de personas, lo que refleja las tensiones geopolíticas y los retos económicos enfrentados globalmente.

3. Movimientos de divisas y mercados de bonos:

– El yen japonés alcanzó su punto más bajo en 32 años, y hubo un colapso del 50% en el bono del Tesoro a 30 años en EE.UU., lo que indica volatilidad significativa en los mercados de divisas y de bonos.

4. Burbujas de mercado y dinámicas de acciones:

– Se discuten las burbujas en los bonos y la tecnología, y cómo las “Magnificent 7” (las siete principales compañías tecnológicas) llegaron a constituir el 30% de la capitalización de mercado de EE.UU., junto con el primer declive en la población de China, lo que subraya los desafíos demográficos y las concentraciones de mercado.

5. 2024:

– Se sugiere que, a pesar de las condiciones anormales, los mercados de valores han logrado ganancias significativas (+25% en 5 meses), lo cual es raro y generalmente sucede tras recesiones o al inicio de burbujas. Se menciona cómo la Reserva Federal (Fed) juega un rol crucial en la creación y el estallido de las burbujas, y cómo su decisión de recortar las tasas de interés en 2024 puede estar acercándose.

6. Estrategias de inversión:

– El texto concluye con estrategias de inversión recomendadas para los años recientes, desde ser un “oso dogmático” en 2022, un “oso pragmático” en 2023, hasta un “toro cínico” en los últimos 5 meses hacia 2024, sugiriendo que los inversores han estado dispuestos a mantenerse en el mercado hasta el último momento posible antes de las acciones de la Fed.

Aterrizaje duro, suave y sin aterrizaje

El texto describe diferentes escenarios económicos (aterrizaje duro, suave y sin aterrizaje) y las estrategias de inversión recomendadas para cada uno, basadas en las expectativas del mercado y los movimientos de precios en los mercados de bonos y acciones.

1. Aterrizaje Duro (Bust):

– En un escenario de aterrizaje duro, la economía experimenta una desaceleración abrupta y significativa, llevando potencialmente a una recesión. La estrategia recomendada aquí es “comprar bonos, vender acciones”. Los bonos suelen ser considerados una inversión más segura en tiempos de incertidumbre económica, ya que ofrecen flujos de efectivo fijos y la devolución del principal al vencimiento, mientras que las acciones pueden ser más volátiles y arriesgadas en un entorno de aterrizaje duro.

2. Aterrizaje Suave (Bull):

– En un aterrizaje suave, la economía logra desacelerar de manera controlada sin caer en recesión, lo que es positivo para los mercados. La recomendación aquí es “comprar amplitud de acciones, operar con bonos”, sugiriendo una preferencia por invertir en un amplio rango de acciones para capturar el crecimiento del mercado, mientras se mantienen los bonos como una operación más táctica.

3. Sin Aterrizaje (Bubble):

– Un escenario sin aterrizaje se refiere a una situación en la que la economía y los mercados continúan expandiéndose de manera insostenible, aumentando el riesgo de una burbuja. La estrategia aquí es “vender bonos, usar estrategia barbell con acciones del Nasdaq y algo en dificultades” (como bancos/REITs, tecnología especulativa o China). La estrategia barbell implica invertir en dos extremos del espectro de riesgo: activos de muy bajo riesgo y muy alto riesgo, evitando el riesgo intermedio.

4. Interpretación Actual del Mercado:

– Según la acción de precio de los bonos, el mercado anticipa un aterrizaje suave. Sin embargo, la acción del precio de las acciones hasta la fecha sugiere que el mercado se inclina hacia un escenario sin aterrizaje. Esto indica una divergencia en las señales del mercado, donde los bonos sugieren una visión más cautelosa o equilibrada de la economía, mientras que las acciones reflejan un optimismo continuo que podría ser señal de una expansión insostenible.

Trump vs Biden

Con 243 días hasta las elecciones en EE. UU., se propone un marco simple para evaluar las elecciones y su impacto en Wall Street, sugiriendo que las conclusiones macroeconómicas que el ganador de las elecciones extraiga del resultado tendrán un impacto significativo.

*Escenario de Victoria de Biden:*

– Si Biden gana, el escenario sugiere que la tasa de desempleo será un tema más importante que la inflación. Este enfoque podría ser más negativo para los bonos, dado que Biden ha tenido la tasa de desempleo más baja de cualquier presidente de EE. UU., lo que podría indicar una preferencia por políticas que favorezcan el crecimiento del empleo incluso a costa de una inflación más alta.

*Escenario de Victoria de Trump:*

– En caso de una victoria de Trump, el análisis sugiere que la inflación se considerará más importante que la tasa de desempleo. Este enfoque podría ser positivo para los bonos, ya que las políticas enfocadas en controlar la inflación podrían favorecer un entorno de tasas de interés más altas que beneficien a los poseedores de bonos.

*Postura hacia China:*

– Se señala que ambos candidatos probablemente mantendrán una postura dura hacia China. Se sugiere comprar activos chinos justo antes de las elecciones, posiblemente anticipando movimientos de mercado basados en especulaciones sobre la política hacia China después de las elecciones.

*Presupuesto y Déficit Fiscal:*

– El análisis apunta que es improbable que cualquiera de los candidatos haga campaña con un enfoque en “equilibrar el presupuesto”, dado que ambos han supervisado los mayores déficits fiscales como porcentaje del PIB desde la Gran Depresión y la Segunda Guerra Mundial (7.5% bajo Biden y 6.6% bajo Trump).

Rendimientos de diferentes clases de activos, sectores, bonos, divisas y materias primas durante las presidencias de Trump y Biden, destacando los mejores y peores rendimientos bajo cada administración:

Bajo la administración de Biden:

– *Mejor activo:* Las materias primas tuvieron el mejor rendimiento, contrastando con las acciones durante la administración de Trump.

– *Peor activo:* Los bonos gubernamentales tuvieron el peor rendimiento, en contraposición a las materias primas bajo Trump.

– *Mejor bono:* Los bonos de alto rendimiento (High Yield, HY) destacaron, mientras que bajo Trump fueron los bonos del Tesoro a 30 años.

– *Peor bono:* Los bonos del Tesoro a 30 años tuvieron el peor rendimiento, en contraposición a las letras del Tesoro a 3 meses (T-bills) bajo Trump.

– *Mejor divisa:* El peso mexicano se destacó, frente al franco suizo durante la administración de Trump.

– *Peor divisa:* El yen japonés tuvo el peor rendimiento, en contraposición al real brasileño bajo Trump.

– *Mejor mercado de valores:* México destacó, mientras que bajo Trump fueron Taiwán/China/EE. UU.

– *Peor mercado de valores:* China tuvo el peor rendimiento, en contraposición a México bajo Trump.

– *Mejor sector:* El sector energético destacó, frente al tecnológico durante la administración de Trump.

– *Peor sector:* El sector inmobiliario tuvo el peor rendimiento, en contraposición al energético bajo Trump.

– *Mejor materia prima:* El petróleo se destacó, frente al oro durante la administración de Trump.

– *Peor materia prima:* La plata tuvo el peor rendimiento, en contraposición al petróleo bajo Trump.