Análisis en detalle de las claves semanales:

Mercado

Cierra Wall Street la semana con subidas:

SPX +1.31%

NDX +2.85%

Dow Jones +0.65%

Russell -3.17%

Durante la semana, pese a que apenas hubo datos macro relevantes, los pocos que hubo, como peticiones semanales y confianza del consumidor fueron en la linea de debilidad económica…. Poco que comentar de los comentarios de los bancos Centrales… Todo ello hizo que las probabilidades de aumentos de tipos aumentaran considerablemente:

Mega-Cap Tech (Nasdaq) superó a Small Caps (Russell 2000) todos los días de esta semana, terminando casi 600 puntos básicos más fuerte de viernes a viernes, el segundo mayor rendimiento semanal superior desde abril de 2020

Como ven en las siguientes imagenes, la amplitud no acompaña:

El cierre de cortos masivo del jueves-viernes se desvaneció esta semana, Las posiciones largas están teniendo un rendimiento superior y las posiciones cortas están teniendo un rendimiento inferior…

Y el Russell se está quedando rezagado, cerrando la semana en negativo y aumentando la diferencia con el NASDAQ 100:

Los rendimientos de los bonos del Tesoro tuvieron una semana mixta, cerrando al alza tras la gran caída de la semana pasada:

Aunque con gran volatilidad durante la semana, el jueves se produjo el mayor movimiento intradiario al alza desde marzo de 2020, de las gracias a la pésima subasta de bonos del Tesoro a 30 años:

Viendo los bonos con mayor amplitud: En los últimos 3 años, los bonos del Tesoro de EE.UU. han experimentado la peor caída de la historia, superando incluso la de la década de 1970, tanto en términos reales como nominales.

En otros activos, el Bitcoin subió a máximos de 18 meses, con las esperanzas de que la aprobación del ETF sea pronto…. El oro cayó un 3%, sufriendo su tercera peor semana del año. El petróleo pese al rebote del viernes, cerró abajo de su media de 200 sesiones

Datos importantes

Flujos de UBS y Goldman

“Las acciones estadounidenses se disparan antes del fin de semana, los implícitos del S&P se mantienen firmes (según UBS). Las acciones estadounidenses aumentaron su valor antes del fin de semana, lideradas por el crecimiento, a pesar de algunos datos decepcionantes sobre el sentimiento del consumidor.

Las acciones de empresas de inteligencia artificial (IA) subieron un 2.8%, y las grandes empresas tecnológicas (Megacap Tech) aumentaron un 2.4%, siendo nuevamente los mejores rendimientos, mientras que las empresas de software como servicio (Saas) de alto crecimiento también subieron un 2.9%, y los ganadores del primer semestre de 2023 aumentaron un 2.5%.

“Los inversores de tecnología, medios y telecomunicaciones (TMT) de EE. UU. siguen apostando por las grandes empresas tecnológicas. Esta semana, los flujos en el sector TMT se distribuyeron en un 65% de ventas netas y un 35% de compras netas (también individualmente se registraron ventas netas cada día de esta semana). Los inversores continúan optando por las megaempresas tecnológicas y evitan las caídas en las medianas y pequeñas empresas dentro del actual panorama de ganancias.”

Recuerden, llegaba la oleada de recompras de acciones

Goldman avisó de que los CTA tenían preparado 142 mil mllones

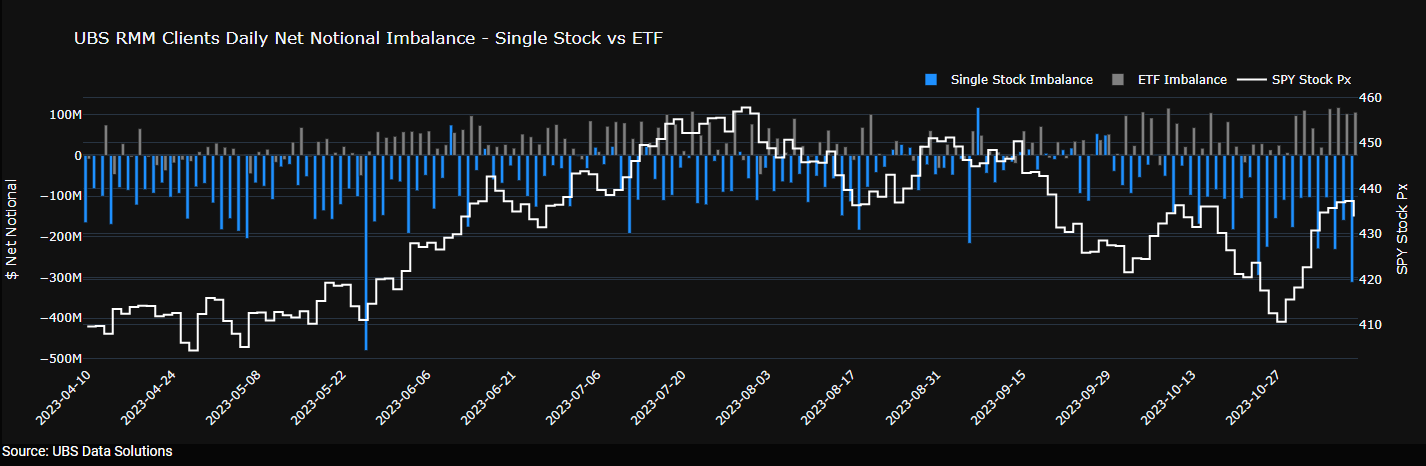

El jueves marcó el decimotercer día consecutivo de entradas en ETF por parte de los clientes minoristas de mercado de UBS en EE. UU., que fueron más que compensadas por las salidas en acciones individuales. El resultado neto total fue de 206 millones de dólares en salidas.

Las salidas en acciones individuales registradas fueron las más grandes desde el 25 de mayo, y es importante destacar que esta fecha marcó el segundo mayor flujo de entradas y salidas individuales de acciones jamás registrado en los casi diez años de historia de los datos.

Los flujos de ventas en corto de acciones individuales han aumentado durante 14 semanas consecutivas, la racha más larga registrada por Goldman Sachs.

Las posiciones largas están superando a las posiciones cortas, lo que ha sido una tendencia sólida desde agosto, con la excepción del jueves y viernes de la semana pasada.

Los hedge funds vendieron acciones de empresas financieras de EE. UU. al ritmo más rápido en 7 semanas, impulsados por ventas en corto. La relación entre posiciones largas y cortas en el sector terminó la semana en el nivel más bajo registrado en nuestros registros.

Deuda estadounidense

Después de una desastrosa subasta de bonos a 30 años esta semana, un colapso de la liquidez del mercado de bonos del Tesoro y un aumento acelerado en la percepción del mercado sobre el riesgo crediticio de Estados Unidos, Moody’s acaba de reducir su perspectiva sobre las calificaciones crediticias estadounidenses de estable a negativa.

El factor clave del cambio de perspectiva a negativa es la evaluación de Moody’s de que los riesgos a la baja para la fortaleza fiscal de Estados Unidos han aumentado y es posible que ya no sean totalmente compensados por las fortalezas crediticias únicas del soberano.

En el contexto de tasas de interés más altas, sin medidas efectivas de política fiscal para reducir el gasto público o aumentar los ingresos, Moody’s espera que los déficits fiscales de Estados Unidos sigan siendo muy grandes, debilitando significativamente la asequibilidad de la deuda.

La continua polarización política dentro del Congreso de Estados Unidos aumenta el riesgo de que los sucesivos gobiernos no puedan llegar a un consenso sobre un plan fiscal para frenar la disminución de la asequibilidad de la deuda.

Moody’s sí afirma la calificación Aaa:

La afirmación de las calificaciones Aaa refleja la opinión de Moody’s de que las formidables fortalezas crediticias de Estados Unidos continúan preservando el perfil crediticio del soberano.

- En primer lugar, Moody’s espera que Estados Unidos conserve su excepcional fortaleza económica. Nuevas sorpresas positivas en materia de crecimiento a mediano plazo podrían al menos frenar el deterioro de la asequibilidad de la deuda.

- En segundo lugar, la fortaleza institucional y de gobernanza de Estados Unidos también es muy alta, respaldada en particular por la eficacia de las políticas monetarias y macroeconómicas. Si bien el ajuste de la economía y el sector financiero de Estados Unidos a tasas de interés más altas durante más tiempo está en marcha, las autoridades han facilitado la transición a través de políticas transparentes y efectivas.

- Por último, el papel único y central del dólar estadounidense y del mercado de bonos del Tesoro en el sistema financiero mundial proporciona una capacidad de financiación extraordinaria y reduce significativamente el riesgo de una espiral repentina de los costos de financiación, lo cual es particularmente relevante en el contexto de altos niveles de deuda y debilitamiento de la deuda. asequibilidad de la deuda.

Comentarios desde el Tesoro estadounidense:

“Si bien la declaración de Moody’s mantiene la calificación Aaa de Estados Unidos, no estamos de acuerdo con el cambio a una perspectiva negativa . La economía estadounidense sigue siendo fuerte y los títulos del Tesoro son el principal activo seguro y líquido del mundo ” .

“La administración Biden ha demostrado su compromiso con la sostenibilidad fiscal , incluso a través de la reducción del déficit de más de 1 billón de dólares incluida en el acuerdo de límite de deuda de junio, así como las propuestas presupuestarias del presidente Biden que reducirían el déficit en casi 2,5 billones de dólares durante la próxima década. “

Por cierto recuerde… Las emisiones de bonos aumentan en 2024 y la demanda no parece estar muy interesada…

Para la próxima semana:

Mirando hacia la próxima semana, se espera el informe del IPC de EE. UU., y Alan Detmeister pronostica un aumento del núcleo de +35 puntos básicos, con riesgos inclinados al alza.

También habrá más información sobre el consumidor a través de una serie de informes de empresas, incluyendo Walmart (WMT), Home Depot (HD), Target (TGT), TJX, Macy’s (M), Gap (GPS) y Ross Stores (ROST).

La reunión entre Biden y Xi el miércoles, y cualquier noticia previa a la reunión durante el fin de semana, también serán observadas de cerca. En otros aspectos de datos, las ventas minoristas/producción industrial de China (martes), las ventas minoristas de EE. UU. (miércoles) y los riesgos de los titulares en Washington de cara al vencimiento del plazo de financiamiento del gobierno de EE. UU. el viernes.