La agencia de empleo ADP ha publicado la creación de empleos privados de octubre, se crearon 42.000 nuevos empleos, mejor que en septiembre de sólo 29k pero una cifra verdaderamente baja en comparaciones históricas e insuficiente para impulsar una economía del tamaño de la americana.

La mejora del empleo se concentró en el sector servicios y de manera muy particular entre las grandes empresas, mientras que las medianas y pequeñas destruyeron empleo.

Como referencia, la media mensual de creación de empleo privado ADP desde 2010 ha sido de ~130.000, frente a menos de 60.000 de media desde que comenzó este año 2025.

El bajísimo nivel de creación de empleo y debilitada situación de las pequeñas y medianas empresas, en favor de las grandes, o que los nuevos despidos anunciados estén creciendo a ritmo inquietantemente alto, el mayor registrado en un mes de octubre desde la crisis post burbuja tecnológica o puntocom, son nuevas alertas sobre la salud del mercado laboral.

Las empresas americanas anunciaron en octubre el despido de 153,074 trabajadores, según Challenger Gray, la peor cifra de cualquier octubre desde el año 2003.

Más de la mitad de los 153.000 recortes de octubre se concentraron en dos sectores, el de Tecnología y Logística/Almacenamiento. Las principales razones citadas para los despidos han sido «Recorte de costes» e «Inteligencia Artificial» representando el 33% y el 20% de los anuncios, respectivamente.

La situación del empleo se viene deteriorando desde hace meses, tal como venimos informado puntualmente según análisis de los datos publicados y diversas correlaciones que anticipaban unas perspectivas que desafortunadamente se van cumpliendo. Por eso, aunque el PIB crezca o la inflación suba y esté alta, la FED está recortando tipos t anticipando medidas expansivas.

A pesar de las evidencias, el Secretario del Tesoro Scott Bessent ha posteado esta semana que:

- «We are approaching America’s Golden Age under President Trump.

- Jobs are booming, inflation is falling, and Main Street and Wall Street will rise together in an era of Parallel Prosperity.»

¿Jobs are booming?.

En plena euforia de mercados y muy al final del potente mercado alcista de la década de 1920, el economista Irving Fisher proclamó en el año 1929, justo antes del estallido de la burbuja y del inicio de la Gran Depresión, que: «stock prices have reached what looks like a permanently high plateau».

Es aventurado aún esperar un desenlace económico y financiero como el de los años posteriores a la burbuja puntocom del año 2000, mucho más proyectar un replay de 1929 considerando toda la experiencia acumulada por los bancos centrales y su potente capacidad de respuesta e intervención.

No cabe la menor duda de que la FED resolverá el dilema «inflar o morir» de la forma que venimos anticipando en los últimos dos años, se inclinará por inflar.

Es decir creará más liquidez, más QE o/y operación Twist o ambas, recortes de tipos, etc…

De momento, ya ha rebajado tipos y anunciado el fin del programa de reducción del balance o QT, después vendrá el resto, al tiempo.

Es muy importante señalar que flexibilizar las condiciones monetarias e inundar el sistema con liquidez cuando la economía está creciendo y PIB en positivo, el paro en zona de mínimos, los mercados en máximos históricos o los diferenciales de deuda en mínimos, es inusual y un experimento de consecuencias de máximo interés y diferentes según plazos, impacto que analizaremos en post del lunes.

Es pronto para esperar una debacle inminente pero también insensato desechar la posibilidad de que suceda.

Continuando con el comentario del post de ayer acerca de los vehículos de inversión empleados por las tecnológicas para enmascarar las mega inversiones en IA…

Meta, como ejemplo, está ocultando fuera de su balance cerca de $30.000 millones (de deuda), utilizando los denominados vehículos de propósito especial (SPV), un viejo truco de ingeniería financiera conocido por sacar del radar la realidad del apalancamiento real de las compañías pero también por los problemas que ocasionó en el pasado al provocar el colapso de Enron en 2001 o la crisis subprime de 2008.

Morgan Stanley estima que las tecnológicas necesitarán unos $800.000 millones en crédito privado y a través de operaciones SPV o fuera de los balances en los próximos 3 años.

UBS señala que la deuda para desarrollos relacionados con IA está creciendo a un ritmo de $100.000 millones cada trimestre y advierte: «hace arquear las cejas a cualquiera que haya vivido ciclos de crédito».

La ingeniería financiera empleada para financiar los proyectos de IA y centros de datos, a través de estructuras de deuda fuera de balance, además de los acuerdos de vinculación o «economía circular» firmados entre las grandes tecnológicas, generan una opacidad cruzada e interdependencia que entraña riesgo sistémico; si uno falla podrá arrastrar al resto.

La ingeniería de financiación actual se diferencia de la empleada en la burbuja tecnológica del 2000 básicamente en que entonces los proyectos se financiaban con «equity», las startups y empresas de internet se financiaban masivamente a través de rondas de venture capital, salidas a bolsa y emisiones de acciones. El boom de la bolsa permitió a compañías con poco o cero beneficio conseguir miles de millones (en equity), impulsadas por la euforia especulativa para participar en el nuevo paradigma.

Y ahora la financiación proviene mayoritariamente de crecimiento del Capex a su vez financiado con deuda mantenida fuera del balance. Hoy también existe el nuevo paradigma digital, también existen signos de especulación notable y excesos de valoración históricos.

El formato de financiación vía «equity», es mucho más especulativo que el actual basado en deuda. La actual ingeniería financiera empleada es más resiliente, pero no inmune a excesos, burbujas y peligros.

Jensen Huang, CEO de Nvidia, ha reconocido públicamente que «“China is going to win the AI race».

Según Huang, China ganará la competición en el desarrollo de IA, según el CEO, gracias al apoyo de su gobierno a través de ayudas, regulación laxa, subvenciones a la energía, etc… que contrasta un uso de la energía menos eficiente en USA además de ser más cara y una mayor regulación en EEUU.

Un aspecto de importancia mayor para el futuro de los ingresos de gigantes tecnológicos americanos y un eventual reto para unas cotizaciones que ya descuentan un futuro extraordinario.

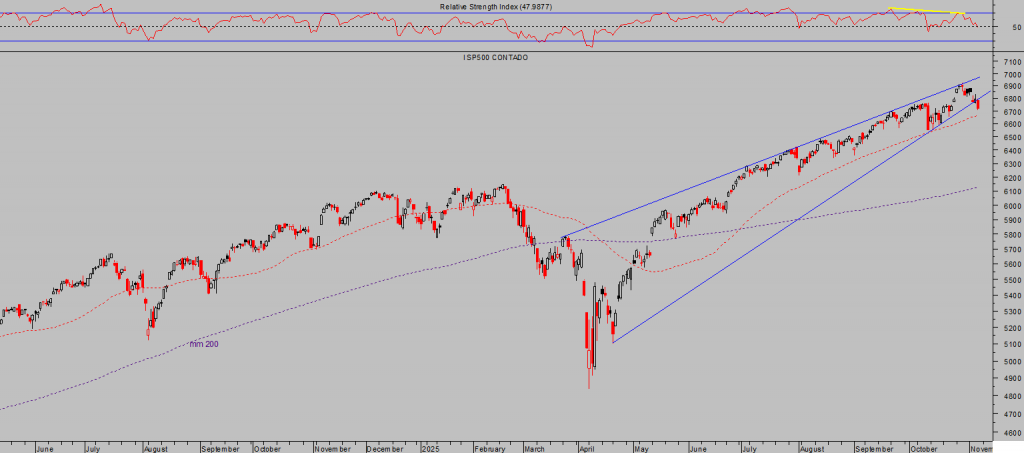

Desde que comenzó el mes de noviembre las bolsas combinan bajadas y rebotes con mayor amplitud de movimientos que en semanas anteriores, consecuencia del aumento de la incertidumbre derivada de las inversiones en IA.

Ayer retrocedieron con cierta fuerza empujados por las ventas de empresas de tecnología, el Nasdaq perdió un -1.90%, el SP500 un -1.12% y Dow Jones -0.84%.

Después de la perforación de referencias de soporte en la jornada de ayer, ha aumentado el peligro de continuar corrigiendo, el comportamiento y cierre de la sesión de hoy será de importancia técnica considerable por su impacto técnico especialmente sobre los gráficos semanales, que analizaremos en post del lunes.

NASDAQ-100, diario.

S&P500, diario.

DOW JONES, diario.

Desde hace tiempo se observan signos de debilitamiento de la tendencia a pesar de que los índices han conquistado máximos históricos semana tras semana y sin apenas resistencia.

El deterioro de la salud interna del mercado, visible a través de divergencias bajistas abundantes en diversos testigos (indicadores y osciladores, Bullish Percentage Indices, Summation Indices, etcétera), la elevada concentración, bajo volumen de contratación o la más reciente activación del famoso Hindenburg Omen (comentado en post reciente y que por cierto ha seguido activándose en distintas sesiones) son factores para la prudencia.

Otra nueva divergencia se refleja en el hecho de que antes de la caída del SP500 en marzo, el 65,4% de las acciones estaban en positivo en 2025 y desde entonces ese porcentaje no ha conseguido mejorar, hoy apenas la mitad de los componentes siguen en verde, a pesar de que el índice cotiza cerca un +12% sobre los máximos de entonces.

Buen fin de semana a todos!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento, recibirán claves para invertir y ganarán dinero con sencillas estrategias de probada eficacia.

Información en cefauno@gmail.com.

Twitter: @airuzubieta