Al cerrar otra semana de alta velocidad, una perspectiva sobre la dirección del mercado desde aquí:

i. La secuencia de datos económicos desde finales de octubre ha sido tan favorable como el mercado de valores podría haber esperado (por ejemplo, 150k empleos, 0.2% de IPC central).

ii. Para subrayarlo, argumentaría que la conclusión más importante del IPC es la siguiente: ya no es necesario que la Reserva Federal luche contra un aflojamiento futuro de las condiciones financieras.

iii. La gran imagen: nuestra perspectiva macro central para 2024, caracterizada nuevamente por un crecimiento sólido y una inflación decreciente, establece un buen telón de fondo para los activos de riesgo.

iv. La valoración no está a favor de los alcistas, pero tampoco estoy de la opinión de que será una restricción significativa en las próximas seis semanas.

v. A corto plazo: todavía me gusta la configuración técnica para el resto de 2023, y creo que hay algo de impulso restante, aunque reconozco que ya se ha cubierto una cantidad seria de exposición corta.

vi. Como hemos visto claramente en las últimas semanas, dada la correlación, cualquier perspectiva táctica sobre acciones probablemente debería comenzar con su opinión sobre las tasas de interés.

La conclusión: el camino hacia fin de año es alcista… pero, esperaría que también sea irregular… y, en comparación con el panorama de hace un mes, hay menos asimetría al alza para jugar hoy… así que me mantendría largo en las partes de mayor calidad del mercado, resistiendo la tentación de perseguir un repunte en activos de menor calidad.

Acepto comentarios sobre este marco, y siempre estoy abierto a buenas ideas. Lo que sigue a continuación es una valoración en tiempo real de las variables más importantes en la ecuación.

- Tecnología estadounidense. La semana pasada, las acciones tecnológicas de mega capitalización en EE. UU. rompieron por encima de un rango de congestión que ha definido los últimos cuatro meses. Hasta ahora, ese movimiento no se ha revertido esta semana. Dentro de la historia, algunos de los nombres más grandes han alcanzado máximos históricos (por ejemplo, MSFT, NVDA) y el NDX ahora está arriba, ejem, un 45% en lo que va del año. En el contexto de recompras, el arreglo de carteras de fin de año y la propensión de los inversores minoristas a seguir el impulso, sospecho que los nombres de primera calidad serán respaldados hasta diciembre. Un punto adicional: parece que el crecimiento del PIB de EE. UU. está ahora alrededor del 2%, lo que, según la era posterior a la crisis financiera mundial, es aproximadamente la temperatura perfecta para la parte superior del índice.

- Flujo de fondos / posicionamiento. Aunque reconociendo que la configuración es menos atractiva que antes, este factor se inclina netamente positivo para el corto plazo:

- La comunidad de operadores sistemáticos estaba en contra del fuerte repunte del mercado, ha cubierto completamente una base corta muy grande y ahora esperamos que se establezca nueva longitud en un escenario base.

- La comunidad discrecional también ha estado cubriendo cortos en el índice, al tiempo que construye cortos en nombres individuales (una racha que llegó a 14 semanas consecutivas); sospecho que este grupo tendrá más influencia en la mezcla dentro del mercado (exposición bruta) que en la dirección general del índice.

- Recompras: en el contexto de prácticamente ninguna oferta, las corporaciones estadounidenses están haciendo exactamente lo que se esperaría que hicieran en esta época del año, y deberían permanecer en modo de compra hasta finales de diciembre (ver gráfico 14 a continuación).

- Minoristas estadounidenses: aunque no veo mucha energía de este grupo en este momento, me resulta un poco interesante que las salidas de fondos mutuos hayan cesado en su mayoría, y que los gestores activos sigan comprando.

- Pensiones: dado el récord de estatus financiero posterior a la crisis financiera mundial, ha habido una corriente subterránea de planes desapalancando sus carteras desde hace un tiempo (es decir, saliendo de acciones, hacia bonos del Tesoro y corporativos); aunque más sutil que otros participantes destacados en el mercado, esto traerá elementos de oferta con el tiempoç

- Estacionalidades. A pesar de las peculiaridades de este ciclo y este año, el S&P ha seguido en su mayoría el patrón estándar intra-anual. Si se mantiene, eso sugeriría un aumento incremental desde ahora hasta el cambio de año (se dispone de trabajo gráfico). Si hay un riesgo para esta lógica demasiado simple, es que el análogo está muy bien narrado, ya que casi todas las notas de mercado en mi bandeja de entrada hacen referencia al mismo punto.

- El consumidor estadounidense. ¿Qué aprendimos de la abundancia de datos minoristas de esta semana? El consumidor estadounidense está bien, pero hay divergencias y la perspectiva se está volviendo un poco más nublada. Justo a tiempo, el podcast de esta semana presenta al experto de la industria Scott Feiler: [enlace]. Una nota al margen: me enviaron a la escuela de podcasts durante una hora esta semana, así que espero que este sea mejor que los antiguos.

- Crédito corporativo estadounidense. El fin de semana pasado, pensé que era impresionante que se lanzaran $45 mil millones de nuevas emisiones al mercado, y el índice de grado de inversión cerró más ajustado en la semana. A medida que avanzamos esta semana, el lado de la oferta ha sido menos significativo, pero lo que ha llegado al mercado nuevamente ha sido en su mayoría bien recibido (esto es, nuevamente, específico para IG). Aunque no creo que el mercado crediticio ofrezca una prima de riesgo demasiado atractiva, los aspectos técnicos hablan por sí mismos, y esa ha sido la historia del año.

- Establecimiento de un nivel en la valoración. En un conjunto de datos que se remonta a 2000, el P/E adelantado de 12 meses en el S&P se encuentra en el percentil 81 de la valoración histórica (el NDX está en el 76). Junto con esto, el múltiplo adelantado en el S&P ponderado igual se encuentra en un percentil más razonable, el 53 (gracias a Lily Calcagnini por los datos). Entonces, como se mencionó al principio, el mercado de valores no es necesariamente barato, pero realmente depende de cómo se vean las siete principales acciones. Cuando pregunté la opinión de Ben Snider al respecto, fue bastante constructiva: “si se demuestra que estamos en lo cierto sobre el crecimiento económico y de ganancias resistente en 2024, no querría renunciar a la cola derecha de las acciones. Las acciones no son baratas, pero tampoco parecen particularmente caras, y las valoraciones son malos predictores de rendimientos a corto plazo”.

- Ese último punto establece otra visión sólida sobre 2024. Ingresa Dominic Wilson, quien redactó nuestra perspectiva de mercado central para 2024, y tiene esto que decir sobre la retroalimentación del cliente que siguió:Hubo mucho diálogo sobre nuestra perspectiva para 2024 en estos últimos días, lo cual es bastante constructivo, especialmente en cuanto a la perspectiva macroeconómica. A nivel macroeconómico, la principal resistencia se centra en la confianza en que la inflación disminuirá aún más. Aunque persisten preocupaciones sobre una recesión, es más difícil encontrarlas reflejadas en la valoración del mercado en este momento. También existe una gran preocupación sobre las valoraciones, especialmente en acciones. Es ciertamente un viento en contra, pero creo que la gente se apoya demasiado en ello. A corto plazo, las condiciones macroeconómicas tienden a dominar la imagen de la valoración, y fuera de las mega-capitalizaciones estadounidenses, las valoraciones no son particularmente altas en comparación con la historia. Dicho de otra manera, si las valoraciones no fueran un problema, creo que una predicción como la nuestra sería EXTREMADAMENTE alcista (inflación de vuelta a la meta, sin recesión, sin más alzas de tasas).

- El camino hacia un crecimiento del PIB de EE. UU. del 2.1% en 2024. Jan Hatzius articula claramente el caso alcista para la economía de EE. UU. (enlace): vientos favorables continuos en forma de crecimiento real de los ingresos familiares (creo que esta historia no se aprecia lo suficiente)… una menor resistencia política (la parte difícil del ciclo ya está bien superada)… y una recuperación en la fabricación (también quizás subestimada).

- El dólar estadounidense. Aunque fue una semana complicada, siguiendo el punto anterior, desde las gradas parece que el dólar tiene algunas cosas a su favor para 2024. Como me señaló Mike Cahill en el panorama general: cuando la moneda de reserva del mundo ofrece un rendimiento superior al 5% y, comparativamente, sólidos rendimientos en acciones, es un poco difícil apostar en contra.

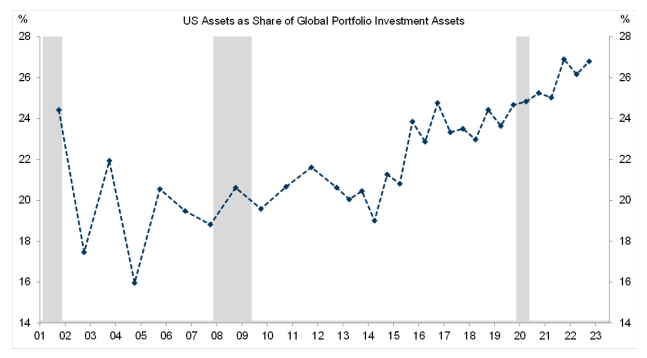

- Lo que lleva a este gráfico notable sobre el flujo de dinero global hacia activos estadounidenses. También de Mike Cahill/Isabella Rosenberg: “El gráfico muestra la posición global ex-EE. UU. en activos de cartera estadounidenses (acciones + bonos) a lo largo del tiempo. Pretende mostrar que los valores estadounidenses siguen estando altamente posicionados a nivel mundial; los activos estadounidenses representan el 27% de la posición global. Esto es muy alto en comparación con otros países. Los datos son lentos; la encuesta se realiza cada dos trimestres y los datos más recientes que tenemos son hasta finales de 2022. Pero, probablemente, es la información más completa que tenemos sobre la posición global de carteras.”