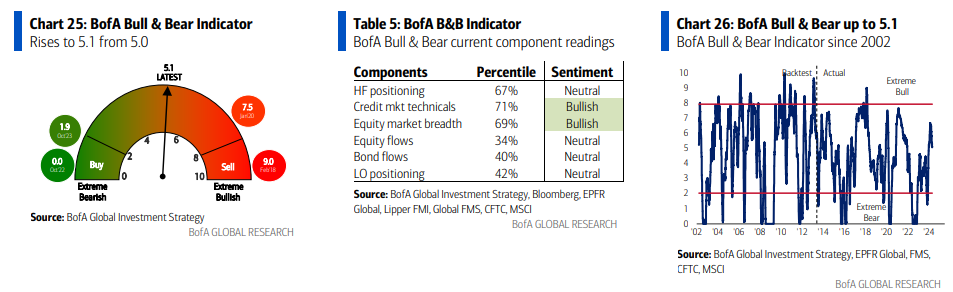

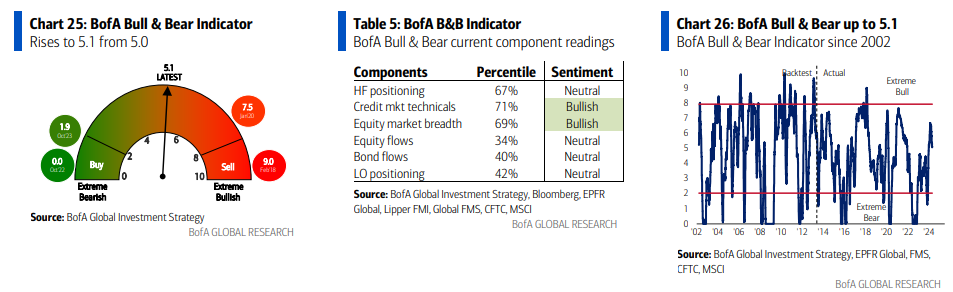

Indicador Bull&Bear de BofA

Subió a 5.1 desde 5.0, impulsado por la reducción de posiciones cortas en HF SPX, técnicas de crédito resilientes y niveles más bajos de efectivo FMS (4.2% en abril), compensando la salida de deuda de mercados emergentes y flujos de salida de acciones globales.

Escenario No Landing. Cualquier cosa menos bonos

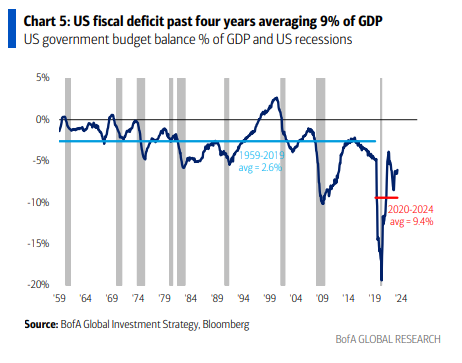

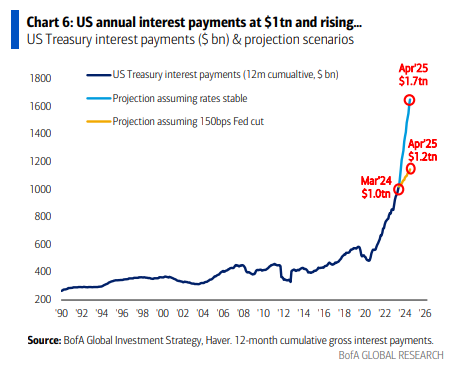

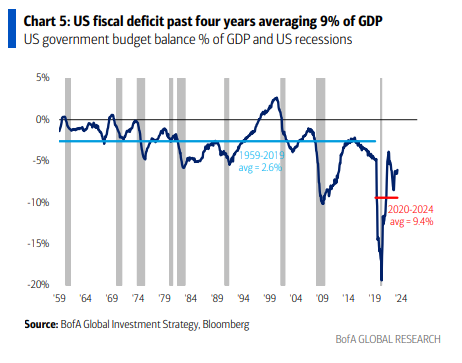

si gastaras $100 cada segundo de cada día, te tomaría 1966 años igualar los $6.2 billones que el gobierno de EE. UU. ha gastado en los últimos 12 meses; exceso fiscal = no aterrizaje = inflación = secular bear in bonds = ABB “Anything But Bonds” bull “Cualquier cosa menos bonos”…

Las acciones y criptomonedas se dispararon en el cuarto trimestre, las materias primas y criptomonedas se dispararon en el primer trimestre, en el segundo trimestre es el turno del dólar estadounidense para dispararse a medida que los inversores cubren el riesgo de incremento de la Fed y el gobierno de EE. UU. necesita la fortaleza del dólar estadounidense para contrarrestar la inflación.

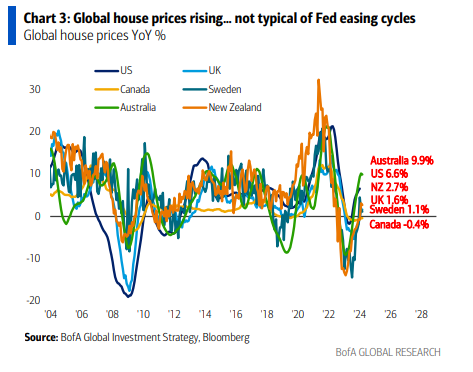

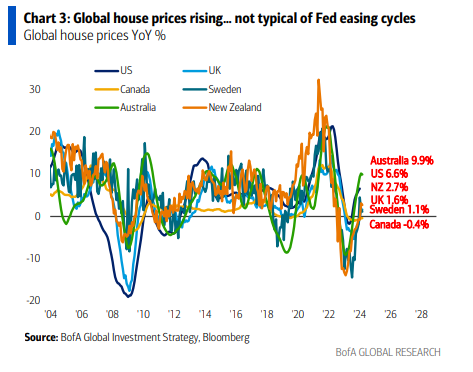

No es algo que normalmente veas cuando la Fed comienza a reducir las tasas… los precios globales de las viviendas aumentan (Gráfico 3),

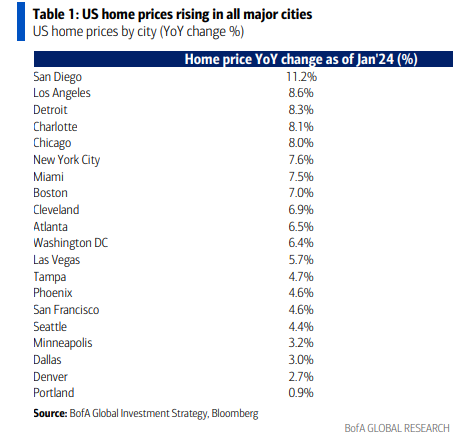

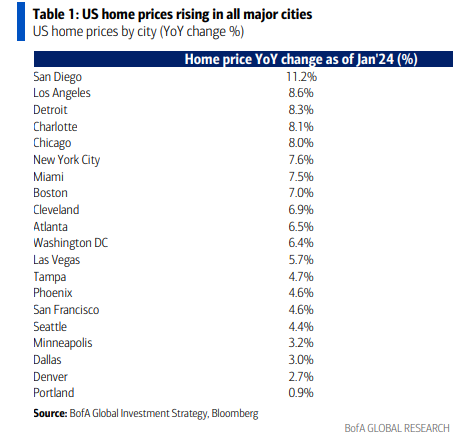

los precios de las viviendas en áreas metropolitanas de EE. UU. aumentan todos anualmente (Tabla 1),

¿El motivo de ello? Transacciones completamente en efectivo = récord del 47% de todas las ventas de viviendas de lujo en EE. UU. en el primer trimestre

¿Operativa?

Vender bonos hasta que los rendimientos alcancen niveles “sobre vendidos” de 2 desviaciones estándar… 5.2% en bonos a 2 años, 5.1% en bonos a 10 años y 5.2% en bonos del Tesoro a 30 años (Gráfico 4).

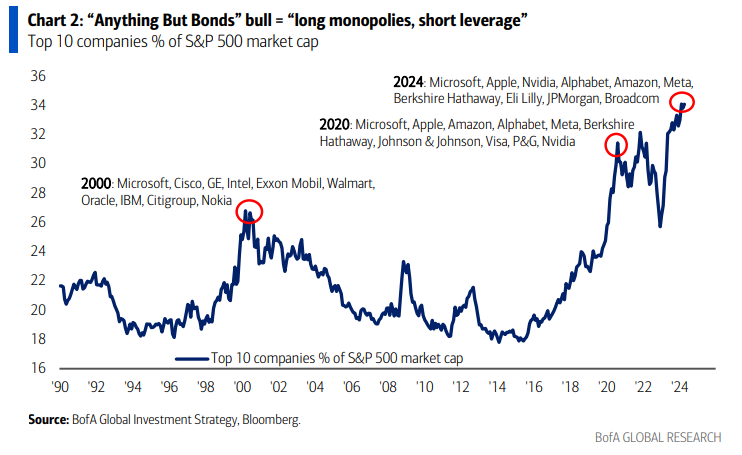

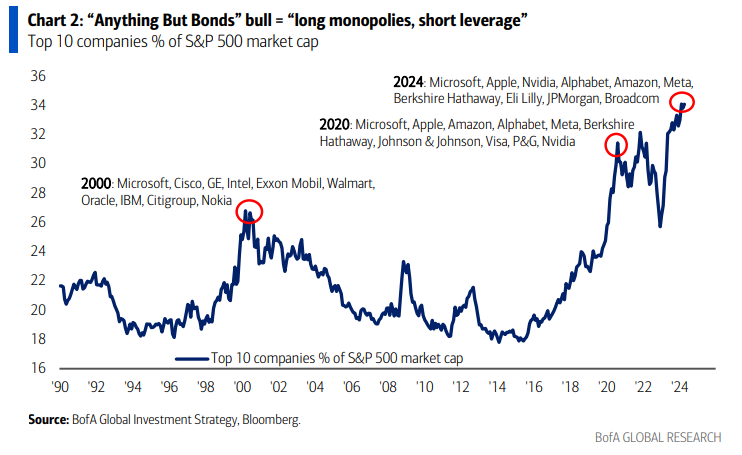

Bull ABB = “apostar por monopolios, vender en corto el apalancamiento” en acciones; las 10 principales acciones de EE. UU. = récord del 34% de la capitalización de mercado del S&P 500 (Gráfico 2 – “Los Magníficos 7” = 30%), las 10 principales acciones globales = récord del 23% del MSCI ACWI (2841 constituyentes); el liderazgo estrecho de las mega-capitales de “crecimiento” se mantiene intacto hasta que los rendimientos reales a 10 años de 2½-3% y/o rendimientos más altos se combinen con mayores diferencias de crédito para amenazar recesión.

Flujos que Conocer:

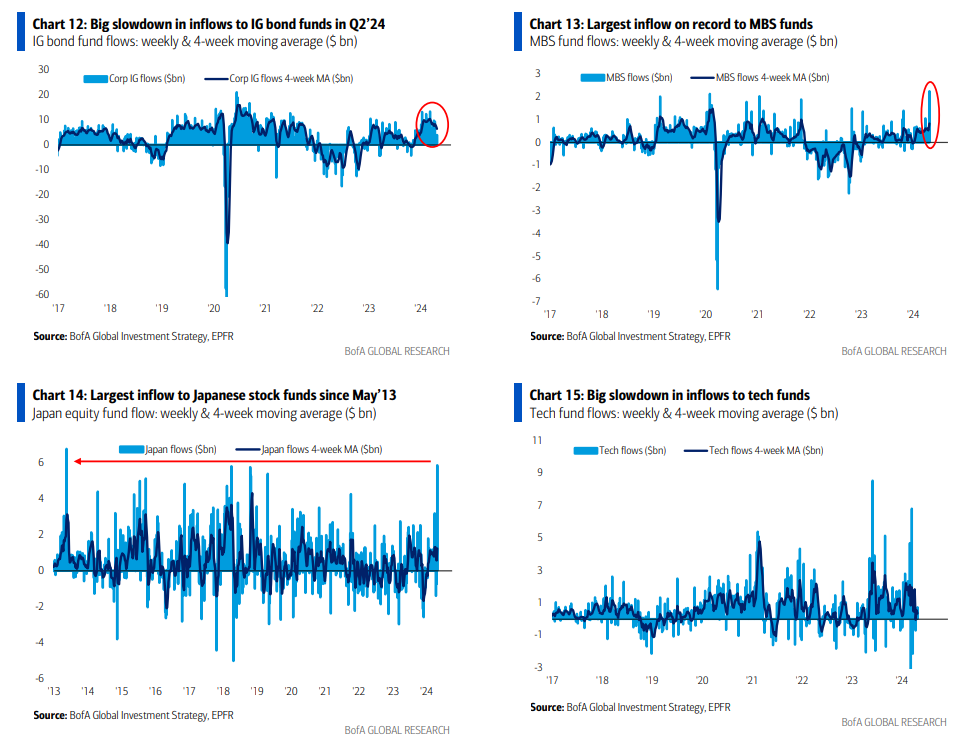

Tesoros: primer flujo de salida en tres meses ($1.6 mil millones),

Bonos IG: el menor ingreso hasta la fecha del año ($3.9 mil millones – Gráfico 12),

MBS: ingreso semanal récord ($2.2 mil millones – Gráfico 13),

Japón: el mayor ingreso ($5.9 mil millones – Gráfico 14) desde mayo de 2013 (anuncio de QQE del BoJ),

Tecnología: pequeño ingreso de $0.7 mil millones (como los IG, los ingresos han disminuido – Gráfico 15),

Consumidor: el mayor flujo de salida desde febrero de 2022 ($1.1 mil millones).

“¿Por qué ahorrar?”

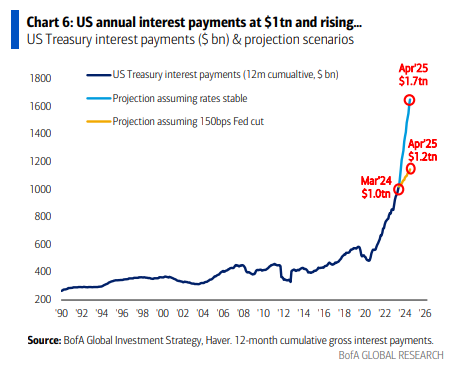

Era de los 2020s de gran intervención gubernamental (pandemia = “cheques de estímulo”, guerra = “rebajas de energía”, corrida bancaria = “depósitos asegurados”, vivienda inasequible = “perdón de deuda estudiantil”… los mayores déficits jamás registrados fuera de recesión – Gráficos 5-6); exceso fiscal…

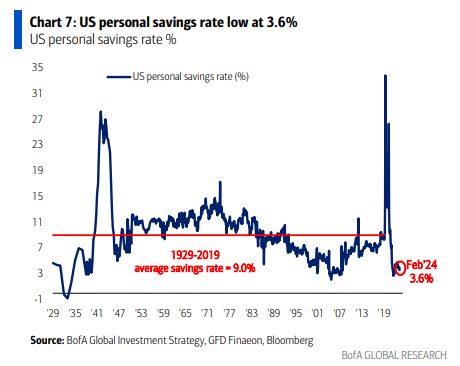

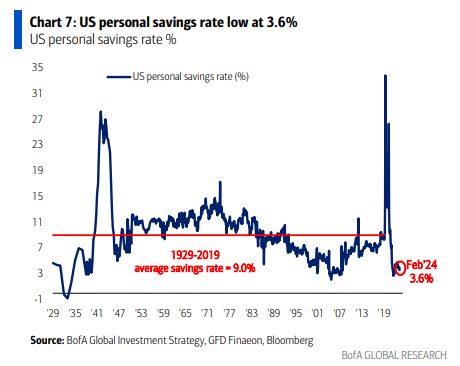

La gente común dice “¿por qué ahorrar?”… La tasa de ahorro personal en EE. UU. es baja, 3.6% (Gráfico 7),

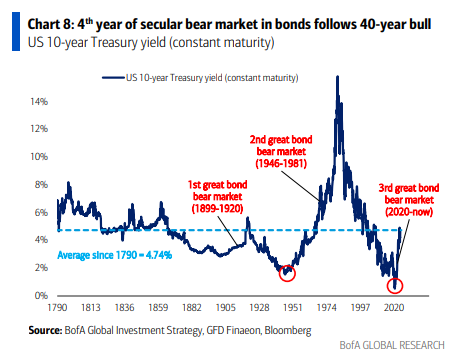

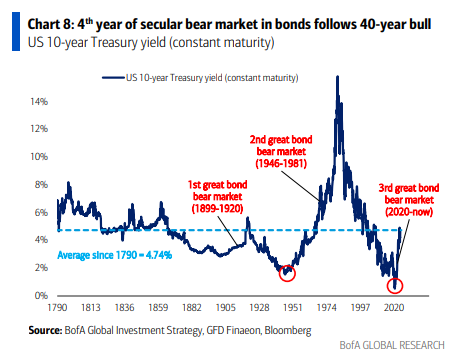

el consumidor continúa gastando, el crecimiento del PIB nominal ha aumentado un impresionante 42% desde COVID… los bonos gubernamentales apenas están cuatro años en un mercado bajista secular (después de un toro secular de 40 años – Gráfico 8).

“¿Por qué vender en corto?”

Últimos 20 años de gran intervención de la Fed y exceso monetario (QE, ZIRP, NIRP…)… Wall Street dice “¿por qué vender en corto?”… El “put de la Fed” ha dado lugar a mercados alcistas seculares de crédito y acciones (ambos ahora en etapa tardía del ciclo); el “giro” de la Fed en el cuarto trimestre incitó una gran inflación en los precios de los activos, lo que irónicamente hace más difícil entregar el “giro” en ’24… el mercado alcista en el dólar estadounidense y el oro/cripto refleja un mercado bajista en la confianza institucional.

“¿Por qué ahorrar?” + “¿Por qué vender en corto?”

… inflación en Wall Street y Main Street en 2024… es mucho más probable que no haya aterrizaje a que haya un aterrizaje suave; un “buen” no aterrizaje impulsado por la aceleración del crecimiento (por ejemplo, PMIs globales) es un riesgo positivo, especialmente para los cíclicos (así es como está posicionado el mercado); pero un “mal” no aterrizaje impulsado por la aceleración de la inflación representa un riesgo más negativo, volatilidad positiva y activos reales (por ejemplo, efectivo, oro y materias primas – ver el “Stagflation Quilt” Gráfico 16);

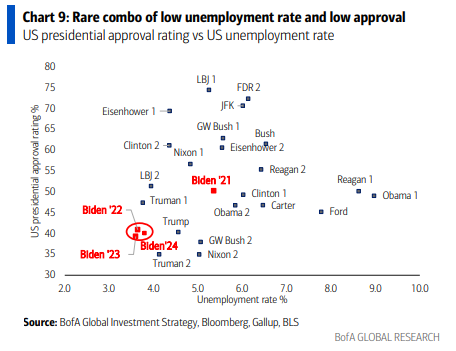

nota que la inflación de los ’70 terminó cuando los electorados votaron por candidatos que prometían revertir la inflación (nota hoy que claramente la inflación es la razón macro por la cual los índices de aprobación de Biden están <40% en un momento de tasa de desempleo <4% – Gráfico 9).

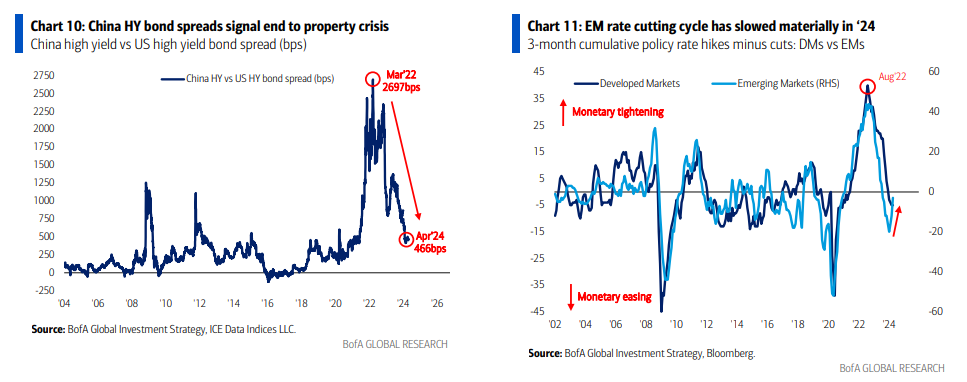

El comercio de “En cualquier lugar menos China” se revierte…

Las acciones chinas se disparan por la valoración, posicionamiento (el mundo “apuesta por los mercados emergentes excepto China, vende en corto China”), los diferenciales de bonos de alto rendimiento de China señalan que no hay crisis inmobiliaria (Gráfico 10); además… mayores rendimientos de UST + un dólar estadounidense más fuerte = problemas en mercados emergentes… el ritmo de recortes de tasas por bancos centrales de EM es más lento (Gráfico 11 – algunos revierten a aumentos debido a la inflación y la debilidad de FX, por ejemplo, Indonesia); China es uno de los mercados de bonos con mejor desempeño en lo que va del año… China menos vulnerable a la crisis de EM suponiendo que no haya colapso del yen japonés.