Nvidia presentó unos resultados que vuelven a desafiar las expectativas y ponen de relieve la magnitud del ciclo inversor en inteligencia artificial. La compañía entregó un tercer trimestre fiscal de 2026 extraordinariamente sólido:

Resultados financieros: crecimiento excepcional a todas las escalas

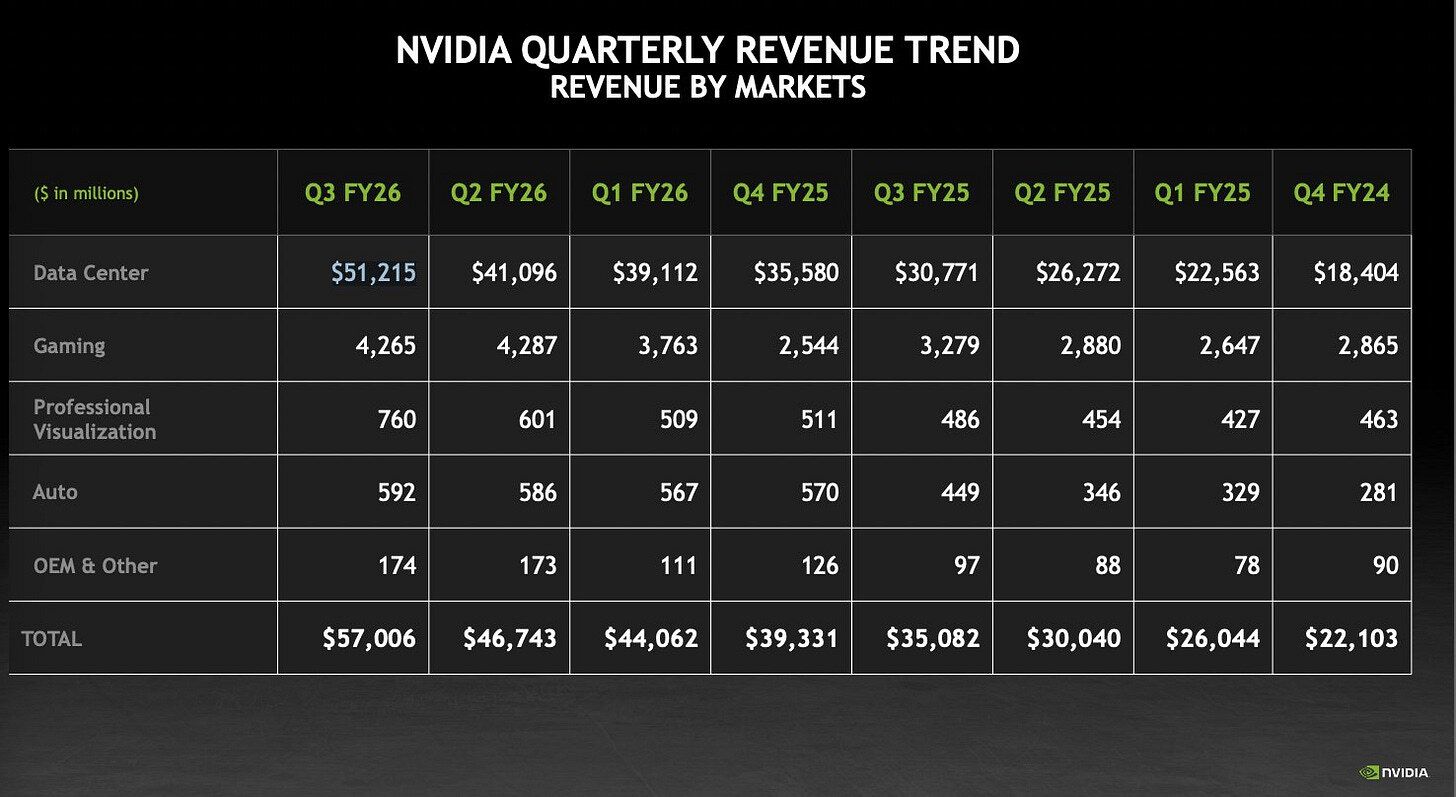

- EPS: 1,30 $, superando las estimaciones de 1,24 $

- Ingresos: 57.010 M $, +62% interanual, superando los 55.190 M $ esperados y +3.000 M $ por encima de la guía

- Ingresos de Data Center: 51.200 M $, +66% interanual, superando los 49.340 M $ estimados

- Ingresos de Gaming: 4.300 M $, +30% interanual, por debajo de los 4.420 M $ estimados

- Ingresos de Visualización Profesional: 760 M $, +56% interanual, superando los 612,8 M $ estimados

- Ingresos de Automoción: 592 M $, +32% interanual, por debajo de los 620,9 M $ estimados

- Beneficio operativo ajustado: 37.750 M $, +62% interanual, estimación 36.460 M $

- Gastos operativos ajustados: 4.220 M $, +38% interanual, en línea con la estimación

- Margen bruto ajustado: 73,6%, por debajo del 74,0% esperado y menor que el 75,0% de hace un año

- Gastos de I+D: 4.710 M $, +39% interanual, estimación 4.660 M $

- Flujo de caja libre: 22.090 M $, +32% interanual

Data Center: el núcleo absoluto del negocio

La división de Data Center fue, una vez más, el motor que explica el trimestre. Registró 51.200 millones de dólares, un aumento del 66 % interanual y casi 2.000 millones por encima de las previsiones. El crecimiento proviene tanto del ramp-up de Blackwell como del uso intensivo de generaciones anteriores (Hopper y Ampere), que continúan operando a plena utilización gracias a las mejoras sucesivas de la pila CUDA.

La transición desde sistemas tradicionales hacia computación acelerada y modelos generativos está impulsando un gasto estructural que no tiene precedentes en la industria tecnológica. Nvidia confirmó durante la call que la demanda de infraestructura AI supera su capacidad de oferta en todas las regiones, y que “las nubes están completamente vendidas”.

Otros segmentos mostraron avances más modestos: Gaming creció un 30 % interanual (4.300 millones), Pro Visualization subió un 56 % (760 millones) y Automoción avanzó un 32 % (592 millones). No obstante, ninguno de estos negocios tiene peso material frente a Data Center.

Riesgo de concentración: cuatro clientes explican la mayor parte del crecimiento

En su 10-Q, Nvidia indicó que cuatro clientes superaron el 10 % de los ingresos. Aunque no especifica nombres, el análisis sectorial y el propio comportamiento del capex permiten estimar la siguiente distribución:

-

Microsoft: 22 % del total.

-

Meta: 15 %.

-

Amazon AWS: 13 %.

-

Google: 11 %.

En conjunto, aproximadamente el 61 % de los ingresos procede de estos cuatro actores. El riesgo es evidente: si uno retrasa inversiones o reorganiza prioridades, Nvidia lo percibiría de forma inmediata. La compañía reconoció implícitamente esta dependencia, aunque subrayó que la aceleración de la demanda por parte de modelos fundacionales, gobiernos, industrias verticales y nuevos centros de cómputo ofrece una diversificación creciente.

Costes, márgenes y transición tecnológica

El margen bruto se situó ligeramente por debajo del consenso, debido al despliegue simultáneo de Blackwell y a una complejidad de fabricación cada vez mayor. Nvidia argumentó que, conforme el volumen de GB300 y GB200 aumente, los márgenes deberían mejorar de nuevo.

Un factor clave: la empresa está anticipando mayores costes de componentes y de memoria para 2027, pero afirma que, incluso así, su objetivo es mantener los márgenes en el rango de mid-70s. La razón es que cada generación aporta un salto sustancial en rendimiento por vatio y rendimiento por dólar, lo que permite a los clientes reducir su TCO y, por tanto, sostener precios.

Orientación para el próximo trimestre

La compañía proyecta ingresos de 65.000 millones de dólares (+/-2 %). Este dato no solo supera ampliamente las expectativas (62.000 millones), sino que sugiere un ritmo de inversión por parte de los hyperscalers cercano a 140.000 millones de dólares en infraestructura IA en un solo trimestre, o unos 560.000 millones anualizados (El gasto en GPUs de Nvidia suele representar aprox. un 40–45% del gasto total en infraestructura de IA).

Estas previsiones significan:

- Trimestre a trimestre (QoQ): aproximadamente +14% en el punto medio

- Año a año (YoY): aproximadamente +65% en el punto medio

China, restricciones y el caso H20

La parte más delicada del trimestre estuvo relacionada con China. Colette Kress confirmó que las ventas del chip H20 —la alternativa regulatoria para cumplir controles de exportación— ascendieron únicamente a 50 millones de dólares.

No se materializaron pedidos de gran tamaño debido a:

-

Obstáculos geopolíticos y regulatorios.

-

Mayor competencia local en China en aceleradores adaptados a los límites de exportación.

Nvidia lo calificó como una decepción, pero mantuvo que continuará “comprometida con el diálogo constructivo con EE. UU. y China” y defendió que, para que EE. UU. mantenga su liderazgo global en IA, necesita una plataforma que sea utilizada por desarrolladores y empresas de todo el mundo, incluidas las chinas.

Para el guidance del próximo trimestre, Nvidia asume explícitamente cero ingresos de Data Center procedentes de China.

Blackwell, Rubin y la hoja de ruta tecnológica

La transición hacia Blackwell va más rápida de lo previsto: el GB300 ya representa dos tercios de los ingresos de la familia Blackwell. Elificación de sistemas NVLink a gran escala, el aumento de memoria contextual y el auge de modelos como Mixture-of-Experts están impulsando arquitecturas más complejas en las que Nvidia tiene una posición dominante.

Rubin, previsto para la segunda mitad de 2026, ha recibido ya las primeras muestras de silicio y se encuentra en fase de bring-up con buenos resultados. Será el tercer sistema rack-scale de Nvidia y ofrecerá otro salto generacional relevante. La compañía reafirmó que cada nueva generación aumenta su proporción dentro del coste total de un data center, elevando su contribución económica por gigavatio.

Perspectiva estratégica: de aceleración a una nueva industria

Jensen Huang insistió en que el mundo está experimentando tres transiciones simultáneas:

-

Del cómputo general-purpose a la computación acelerada.

-

De machine learning clásico a modelos generativos.

-

De modelos generativos a sistemas agentic capaces de razonamiento, planificación y uso de herramientas.

Nvidia afirmó que ninguna otra arquitectura acelera estas tres capas a la vez, ni ejecuta todos los modelos frontera (OpenAI, Anthropic, Gemini, xAI, Mistral, etc.), ni cubre todo el espectro cloud-edge-on-prem.

La empresa defendió que su ecosistema CUDA es ya una ventaja competitiva difícil de replicar, no solo en rendimiento, sino en diversidad de offtake, un elemento cada vez más crítico cuando los clientes necesitan garantías de uso continuo y amortización a largo plazo.

CapEx global, financiación y riesgo sistémico

Una parte significativa de la call se centró en el debate sobre la capacidad de los hyperscalers para financiar el actual ritmo de inversión. Las preguntas apuntaron a la sostenibilidad del CapEx —estimado ya en unos 600.000 millones para 2026—, el acceso a energía y las posibles limitaciones físicas para expandir centros de datos.

Nvidia reconoció que:

-

La energía será una restricción estructural.

-

El poder de financiación de los hyperscalers no es ilimitado.

-

El ecosistema se está extendiendo a empresas, gobiernos y soberanos que construirán sus propias infraestructuras.

No obstante, la compañía subrayó que gran parte de la inversión actual no es discrecional: sustituye cómputo tradicional por computación acelerada para abaratar costes ante la desaceleración de Moore’s Law, y transforma sistemas esenciales (búsqueda, ads, recomendadores), lo que añade ingresos a los clientes.

Balance y generación de caja: un activo estratégico

Nvidia cerró el trimestre con más de 60.000 millones en caja. La empresa explicó que una parte del efectivo se destinará a fortalecer la cadena de suministro, expandir capacidad y garantizar resiliencia. Otra parte se utilizará en recompras de acciones.

Respecto a las inversiones estratégicas en OpenAI, Anthropic y otros desarrolladores de modelos, la dirección afirmó que todas persiguen lo mismo: ampliar el alcance del ecosistema CUDA y obtener exposición directa a compañías de crecimiento excepcional.

Conclusión

Nvidia es ya el componente más influyente del S&P 500. Su reacción positiva tras el anuncio alivió la presión bajista generada por la reciente reducción en probabilidades de recorte de tipos y ayudó a estabilizar los futuros de renta variable.

El repunte contribuye además a reducir volatilidad de corto plazo y a apuntalar la posibilidad de un rebote técnico de fin de año. Aun así, los niveles técnicos y los datos macro de corto plazo siguen siendo determinantes.

Nvidia volvió a entregar un trimestre extraordinario, impulsado por un ciclo de inversión en IA sin precedentes. La compañía mantiene una posición dominante en computación acelerada, ejecuta una hoja de ruta tecnológica agresiva y continúa ampliando su ecosistema con alianzas cada vez más profundas.

Sin embargo, los riesgos no deben minimizarse. La concentración de ingresos en cuatro clientes, las tensiones geopolíticas con China, los límites energéticos y el interrogante sobre el retorno del CapEx masivo serán factores estructurales en los próximos años.

Nvidia es el mayor beneficiario del auge de la inteligencia artificial. Pero este auge implica desequilibrios significativos en el resto de la industria tecnológica, donde el gasto es un coste inmediato y el retorno aún es incierto. El ciclo sigue intacto. El desafío, ahora, es su sostenibilidad.