El dato de empleo privado USA de noviembre publicado el miércoles por ADP resultó peor de lo esperado y negativo, se destruyeron 32.000 puestos de trabajo.

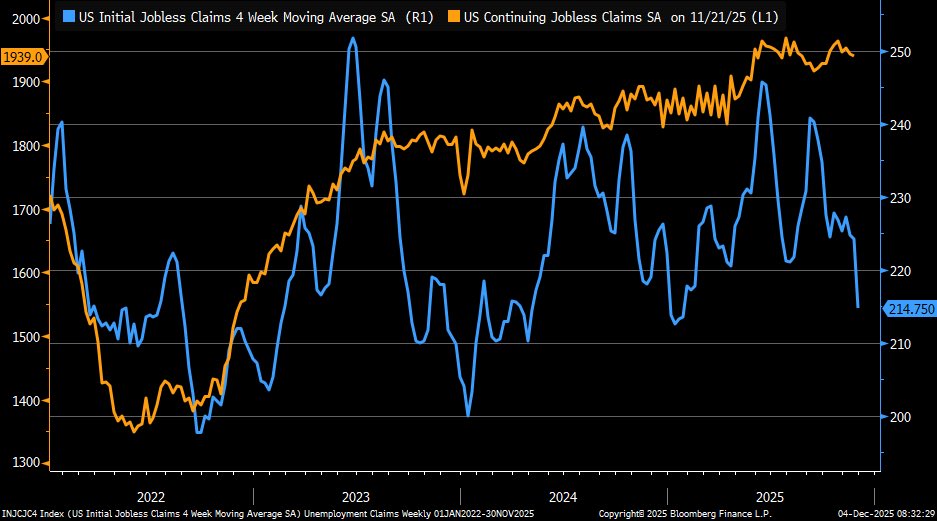

Sin embargo, las peticiones de subsidio al desempleo se mantienen contenidas y vienen cayendo en las últimas semanas, en la última semana se han acercado a niveles mínimos del año, aunque las peticiones continuadas siguen en zona de máximos y más elevadas que hace un años, en 1.939.000 vs 1.871.000 de entonces.

PETICIONES SUBSIDIO AL DESEMPLEO EEUU.

El estancamiento del mercado laboral, enfriamiento gradual que viene mostrando en los últimos meses, es motivo de preocupación para las autoridades monetarias que explica las bajadas de tipos de septiembre y de octubre así como la ya descontada del miércoles que viene.

Rebajar tipos con las bolsas en máximos históricos, el PIB creciendo, política fiscal de Trump expansiva, fin del programa de drenaje de liquidez, etc… muy normal no es. Sólo explicable bajo un escenario económico peligroso.

Powell dijo en noviembre estar vigilando la situación del empleo, que calificó «no hire no fire» o no contrataciones no despidos, temiendo que este difícil equilibrio se rompa por el lado del aumento de despidos. Un temor muy fundamentado, las empresas están anunciando aumento de despidos y la implantación de la IA apunta a un hemorragia intensa de despidos para los próximos años.

El Bureau of Labor Statisics debería publicar hoy el informe de empleo pero lo ha pospuesto hasta el 16 de diciembre por retraso en la recopilación de datos causados por el Shutdown, el post de ayer analiza posibilidades y previsiones.

El empleo de las grandes tecnológicas ha comenzado a experimentar un aumento significativo de recortes, impulsados por la integración de la inteligencia artificial y reducción de costes.

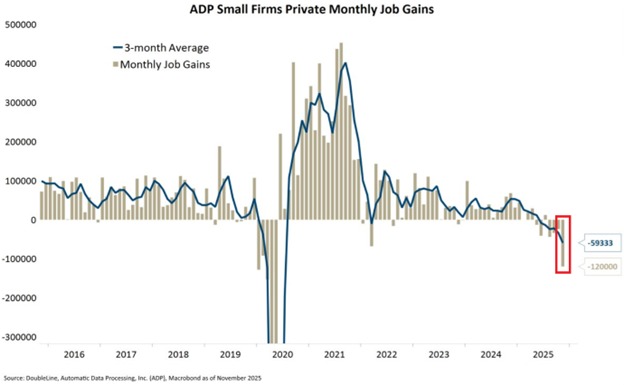

Las pequeñas empresas USA también están despidiendo trabajadores y a un ritmo impactante, según el informe de empleo reciente de APD, han recortado alrededor de 120.000 empleos en noviembre en la mayor oleada de despidos desde mayo 2020, (en plena pandemia) y encadenando 6 meses de destrucción de empleo de los últimos 7. En ese periodo las pequeñas empresas han reducido en 264.000 trabajadores sus plantillas.

Como consecuencia, el comportamiento de la media de los últimos 3 meses (media móvil) ha caído hasta -59.333, el peor comportamiento desde 2020. ¿Bajadas de tipos preventivas?

Challenger Grey publicó ayer su informe de empleo de noviembre. Las empresas (empleadores) anunciaron 71.000 despidos en noviembre (frente a 57.000 de hace un año y 153.000 de octubre) y, por otra parte, los planes de contratación han sido los más bajos en tres meses, con sólo 9.000.

Challenger estaca también en su informe que la media móvil de 12 meses de recortes de empleo ha superado los 100.000 por primera vez desde la pandemia.

La FED está visiblemente preocupada, rebajando tipos en un momento de bonanza económica (aparente) y de mercados (inducida), el pasado día 1 de este mes de diciembre decidió finalizar el programa de drenaje de liquidez (quantitative tightening) previsto para reducir el volumen de su balance cuando todavía está en un abultadísimo nivel de $6.56 billones.

Además, la FED proyecta un futuro de políticas monetarias expansivas, ¿inflación?. La inflación no debe preocupar tanto si lo que realmente temen es una contracción o directamente recesión económica ya que los precios tienden a reaccionar con desinflación.

El mandato de Powell finaliza en mayo y Trump ya dice haber decidido el nombre de su sucesor pero todavía no lo ha anunciado. El Sr Hasset director del Consejo Económico Nacional de la Casa Blanca o el Sr Waller, consejero de la FED, son los principales candidato y previsiblemente ambos actuarán en la línea propuesta por Trump, es decir, recortando tipos agresivamente aunque el perfil de cada uno sugiere distintas posturas tal como analizamos en post reciente.

En algún momento Trump ha insinuado que la FED debería recortar tipos con fuerza, nada menos que 300 puntos básicos.

Los inversores institucionales en bonos (Bond Vigilantes) han transmitido al Departamento del Tesoro su preocupación por el posible nombramiento de Kevin Hassett como presidente de la Reserva Federal, según informa el Financial Times… «los inversores manifestaron su temor a que Hassett, recorte los tipos de interés de forma agresiva para complacer al presidente Trump. Estas conversaciones tuvieron lugar en noviembre, antes de que el secretario del Tesoro, Scott Bessent, celebrara la última ronda de entrevistas con los candidatos».

Las tormentas de liquidez ¿Buy The Dip?. Bolsas, Bonos, West Texas, Oro y Bitcoin. Tormenta perfecta de liquidez son una amenaza para la estabilidad de precios por impulsar al alza la inflación y bajo tal escenario la rentabilidad de la deuda podría no caer en tandem con los FED FUNDS, más bien al contrario.

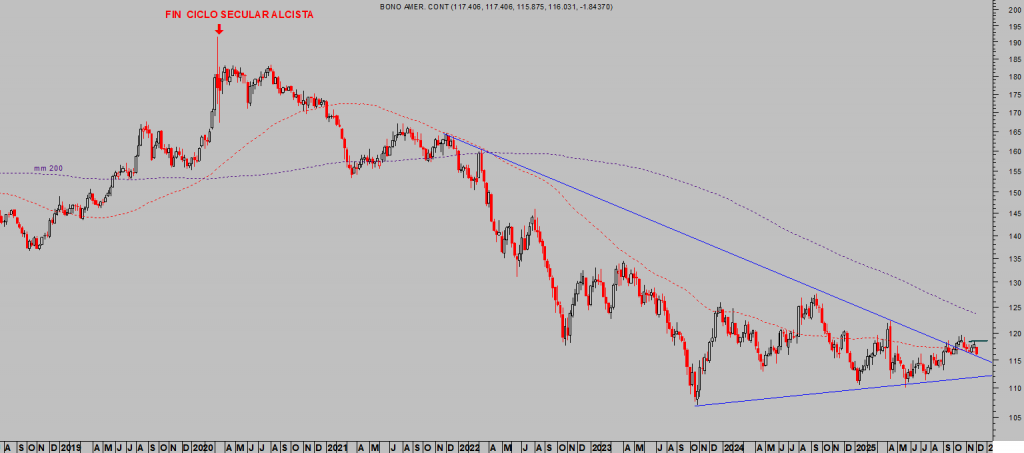

Los bond vigilantes han sufrido un mercado bajista salvaje de precios de la deuda americana en los últimos años, caídas del ~50% que han originado unas minusvalías históricas y tan abultadas que los bancos tuvieron que ser asistidos con una regulación ad hoc para no tener que aflorar los cerca de $600.000 millones de pérdidas siempre que esas posiciones fueran mantenidas a vencimiento.

El volumen total de minusvalías no realizadas en deuda soberana USA que aún arrastran los bancos ha bajado pero la cifra es aún mareante y cercana a los $340.000 millones.

T-BOND, semana

La rentabilidad de la deuda ha aumentado, los precios han caído, en las últimas fechas y razones no faltan ¿inquietud de los Vigilantes?, ¿temor inflacionista por la tormenta de liquidez?, ¿caída de la demanda por desconfianza hacia el Tesoro USA?… La rentabilidad del T Bond ha subido hasta el 4.77% de hoy y la configuración técnica sugiere cautela (reservado suscriptores).

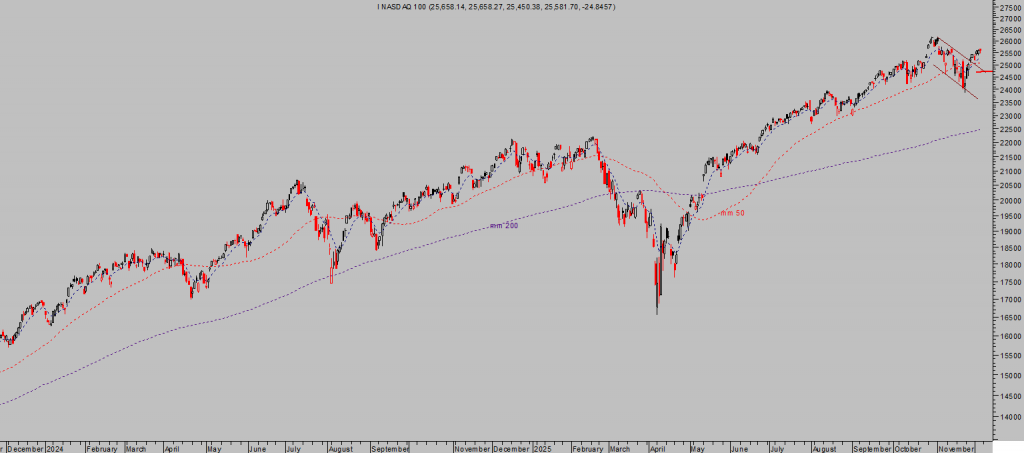

Aprovechando el miedo inversor registrado hace dos semanas, opinión contraria, las bolsas han rebotado recuperando buena parte de las caídas de noviembre y ahora se encuentran en una tesitura técnica de máximo interés con pautas de corto plazo que según índice, entran en conflicto.

NASDAQ-100, diario

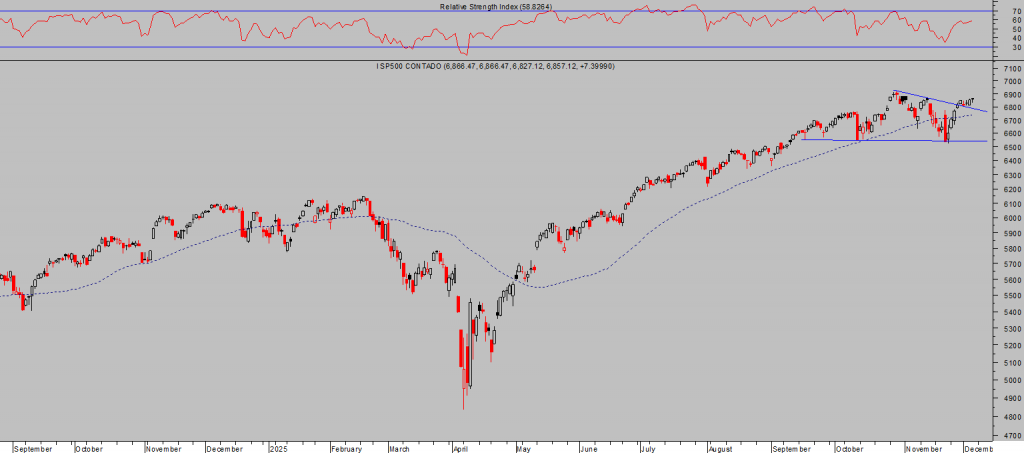

SP500, diario

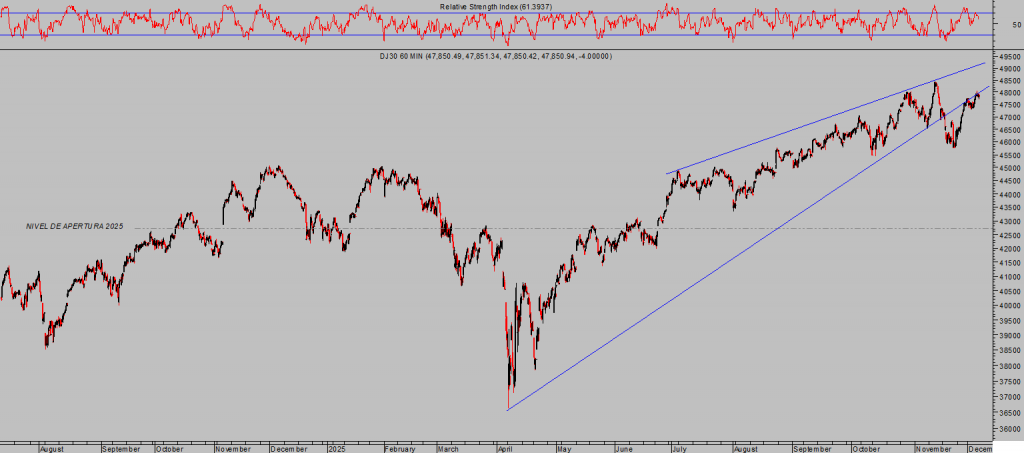

DOW JONES, 60 minutos,

La reacción de los inversores durante las caídas de noviembre fue paradójica, por una parte las encuestas de sentimiento mostraron un desplome de la confianza hasta niveles extremos, asociados con situaciones de pánico de mercado. Por otra, ese miedo no se ha reflejado en el posicionamiento y, según parece, los inversores incluso aumentaron su ponderación a bolsa.

La asignación de activos de los pequeños inversores según el AAII (Asociación Americana de Inversores Individuales) aumentó en noviembre hasta el 71.2% el nivel más elevado desde noviembre 2022, mientras que la posición en efectivo cayó hasta el 14.8% o nivel mínimo en 4 años.

Un comportamiento tan disonante refleja el excesivo nivel de especulación de los inversores, gran exposición y alto apalancamiento (que aumentan la sensibilidad a la mínima corrección) pero, contrariamente, también elevada confianza en el trasfondo estructural del mercado y su tendencia alcista ¿inquebrantable?.

El escenario de mayor probabilidad para el comportamiento de las bolsas (2026 promete. Argumentos y proyecciones para escenario «melt up») para próximas semanas es muy interesante y no exenta de sorpresas.

Ante un mercado nervioso como el actual, es clave monitorizar las dinámicas de comportamiento de las bolsas en plazos cortos, vigilar de cerca la referencias de control y muy especialmente las susceptibles de alterar el desarrollo de pautas con el fin de validar o en su caso negar sus implicaciones y escenarios proyectados.

META, diario

Buen fin de semana a todos!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento, recibirán claves para invertir y ganarán dinero con sencillas estrategias de probada eficacia.

Información en cefauno@gmail.com.

Twitter: @airuzubieta