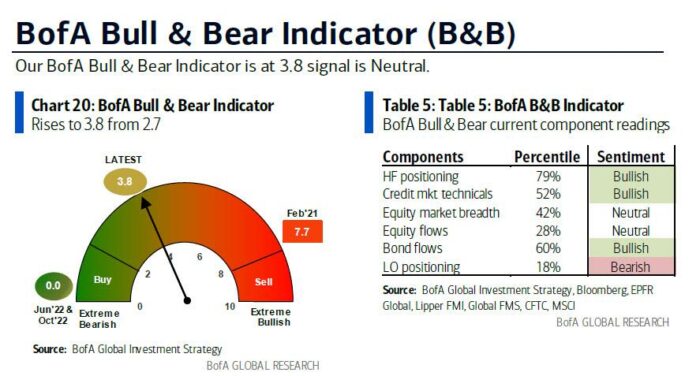

Antes de ir con las reflexiones de Hartnett, hay que ver el Indicador Bull&Bear de BofA, que se dispara a 3.8 desde 2.7, el mayor salto semanal desde febrero del 2012 (crisis de deuda europea), con la mayor entrada semanal en bonos de alto rendimiento en las últimas 6 semanas desde agosto del 2020 y entradas en acciones de mercados emergentes.

El sentimiento bajista se está transformando en un espíritu especulativo, el sentimiento ya no es contraproducente positivo para los activos de riesgo.

Un poco de broma, Hartnett dice que el mercado ahora lo que piensa es comprar la criptomem competidora de $DOGE, $BONK. Haciendo referencia al gran aumento de entradas en riesgo de la última semana.

Japón

Esta semana Hartnett tenía que hablar de Japón, que saltó un 6% en las últimas 4 semanas, y la friolera de 500+ pips el jueves, cuando los mercados comenzaron a descontar el fin de la política ultralaxa de YCC, con la El BOJ insinúa fuertemente que un aumento de tasas puede ser tan inminente como en diciembre… “los grandes saltos del 10-20% en el yen japonés históricamente coinciden con eventos de volatilidad global, el fin de los aumentos del YCC de Japón “piso” para los rendimientos globales y un yen más alto: primera gran prueba para el mercado alcista de las acciones japonesas (es un verdadero mercado alcista cuando el Nikkei sube con un yen más alto)”.

Estados Unidos

El panorama en Estados Unidos es cada vez más heterogéneo, las acciones siguen subiendo, mientras que las ofertas de empleo están disminuyendo:

Harnett dice que “mayores rendimientos = aterrizaje más difícil” ahora es la narrativa de invierno “aterrizaje más suave = acciones más altas” :

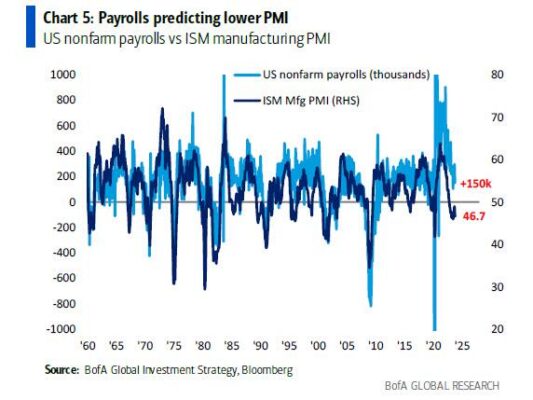

La nómina de noviembre de 125-175k (Hartnett escribió esto antes del dato, ligeramente superior de 199K) mantiene la segunda narrativa, pero una nómina de noviembre <100k señala un aterrizaje “duro”, como predijo el ISM:

Flujos

- $93.2 mil millones hacia efectivo (mayor entrada desde marzo del 2023), $6.2 mil millones hacia acciones, $51 millones hacia bonos, $0.4 mil millones salieron de oro.

- Bonos de grado de inversión (IG): mayor entrada desde julio del 2023 ($6.1 mil millones)

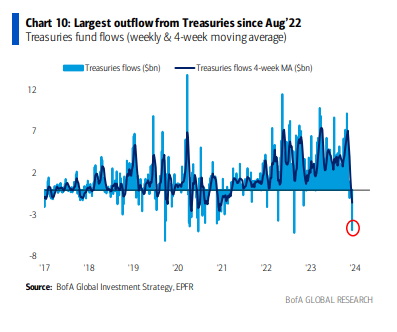

- Tesoros: mayor salida desde agosto del ’22 ($4.8 mil millones);

- Crecimiento de EE. UU.: mayor salida desde diciembre del 2021 ($7.1 mil millones);

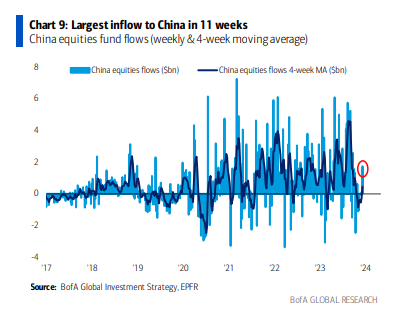

- Acciones chinas: mayor entrada en 11 semanas ($1.7 mil millones);

- REITs: mayor entrada desde junio del ’22 ($0.4 mil millones).

Posicionamiento

Hartnett como ha mencionado en numerosos informes se posiciona en los famosos 3B: Bonds, Bullion, Breadth… Asegura que posee bonos y oro, pero cree que la amplitud en el cuarto trimestre está estirado y comenta que China es el único activo apalancado que queda para subir. Y aunque, en términos más generales, Hartnett dice que el centro de gravedad de los rendimientos estadounidenses en el cuarto trimestre ronda el ~4% y los rendimientos de los bonos entre el 5% y el 4% han sido alcistas, en última instancia, menciona que la caída de los rendimientos del 5% al 3% significaría un aterrizaje duro, y eso sería bajista.

Como resultado, el estratega de BofA confía en que la narrativa de ” malas noticias son buenas noticias ” pronto cambiará a ” malas noticias son malas noticias ” y es por eso que dice que en el cuarto trimestre “rendimientos más bajos = mayores existencias” se convierte en “rendimientos más bajos”. = existencias más bajas” en el primer trimestre, especialmente si la Reserva Federal se está preparando para recortar las tasas tan pronto como marzo…

Primera bajada de tipos de la Fed

Lo más importante del informe de Hartnett de esta semana es los comentarios sobre bajadas de tipos:

Hartnett nos recuerda que los mercados ven ahora una probabilidad del 71% de un recorte de la Reserva Federal el 20 de marzo por parte del FOMC, y una probabilidad del 100% el 1 de mayo. (Ha variado ligeramente tras el dato de nóminas del viernes, pero la idea es la misma)

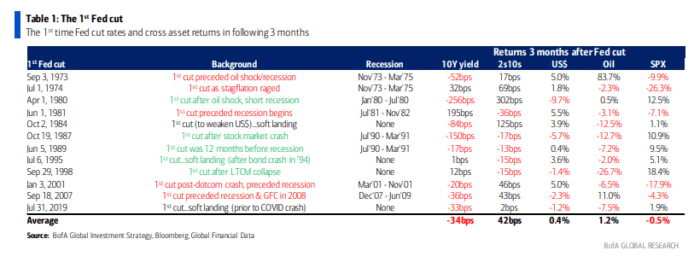

¿Qué suele pasar entonces?

- Cuando el primer recorte de tipos de la Reserva Federal precede a la recesión, se produce después de 3 meses de caída de los precios del petróleo y curva de rendimiento invertida, el primer recorte de la Reserva Federal provoca menores rendimientos de los bonos del Tesoro, un dólar estadounidense más fuerte y una caída de las acciones estadounidenses (ver 1973-74, 1981, 2001, 2007)… esto Esta es la situación actual, advierte Hartnett, salvo datos inequívocos sobre la recesión.

- Cuando el primer recorte de tipos de la Fed es en respuesta a un colapso del mercado de valores/un evento crediticio (ver colapso del 87, LTCM del 98… y, por supuesto, repuntes de QE en 2009 y 2020), los rendimientos de los bonos se desploman o se estabilizan y las acciones se recuperan considerablemente; por lo tanto, para evitar un desmayo del mercado cuando los operadores valoran una recesión, la Reserva Federal podría estar más preparada para provocar ella misma la primera crisis, sólo para luego salvar al mercado de sí misma.

- Cuando el primer recorte de tipos de la Reserva Federal es el comienzo de recortes masivos de tipos (la Reserva Federal recortó los tipos entre un 20% y un 10% en 1980), o recortes varios trimestres antes de que comience la recesión (1989 en respuesta a la crisis de S&L), o un “aterrizaje suave” (1995) , las existencias suben, el dólar estadounidense lucha;

En los tres meses anteriores al primer recorte de la Reserva Federal, los rendimientos de los bonos del Tesoro cayeron 15 puntos básicos en promedio y las acciones cayeron un 2%, pero hay una enorme variabilidad (los rendimientos cayeron 133 puntos básicos y aumentaron 219 puntos básicos antes del primer recorte y las acciones se desplomaron un 29% y subieron 11%).

Lo que nos lleva a la última pregunta discutida por Hartnett, sus pensamientos expresados a través de las 5C: Crudo, Curva, Crédito, China y Consumo:

- Crudo: el petróleo rompe decisivamente por debajo de los 70 dólares el barril, continúa el mercado bajista del petróleo;

- Curva: curva de rendimiento invertida hoy, pero con una rápida inclinación hacia una curva de rendimiento positivamente pronunciada (otros +50 puntos básicos), siempre es una señal de recesión;

- Diferenciales de crédito: hoy cerca de mínimos anuales (incluso los diferenciales de alto rendimiento de China se han ajustado 400 puntos básicos en los últimos 3 meses), los diferenciales son el mejor indicador de un aterrizaje suave… sin ampliación ni aterrizaje forzoso;

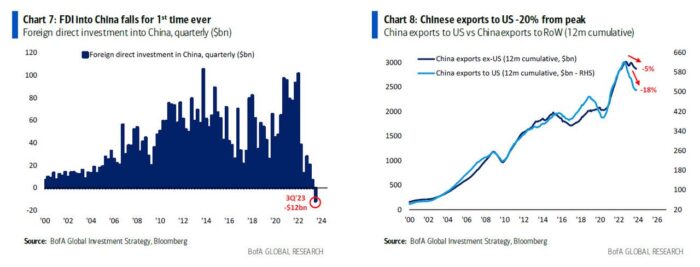

- China : la macroeconomía grita bajista estructural, por ejemplo, las exportaciones de China a EE. UU. disminuyen un 20% desde su punto máximo (Gráfico 8), la primera salida de inversión extranjera directa (después de 4 billones de dólares de IED en los últimos 20 años – Gráfico 7)

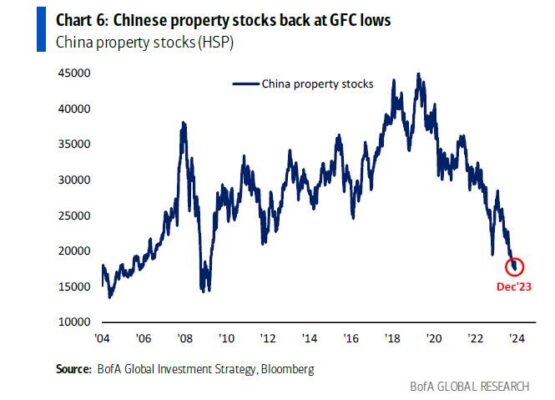

pero si bien China ha sido relativamente positiva para los mercados globales (los flujos a China se redirigen a Japón, India, México…), con las acciones de los bancos chinos en mínimos por el COVID, las acciones inmobiliarias y de pequeña capitalización de China en mínimos de la GFC, una renovada devaluación del CNY y China rápidamente se convierte en un problema absoluto para los mercados globales (y no busque más que bitcoin para ver el resultado).

pero si bien China ha sido relativamente positiva para los mercados globales (los flujos a China se redirigen a Japón, India, México…), con las acciones de los bancos chinos en mínimos por el COVID, las acciones inmobiliarias y de pequeña capitalización de China en mínimos de la GFC, una renovada devaluación del CNY y China rápidamente se convierte en un problema absoluto para los mercados globales (y no busque más que bitcoin para ver el resultado).

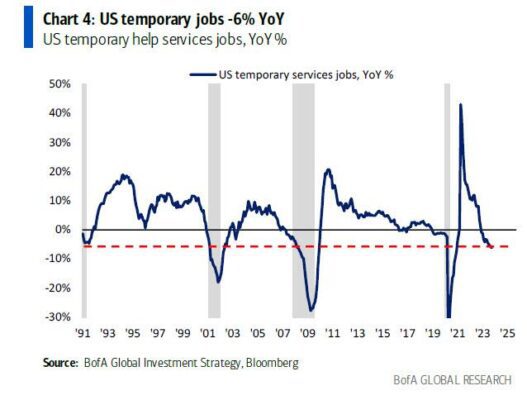

- Consumidor: todo sobre el mercado laboral estadounidense, y el mercado laboral sigue siendo una variable decisiva: blanda versus dura; la contratación de mano de obra se está desacelerando (JOLTS hacia abajo), pero hasta el momento no hay despidos de mano de obra (nóminas negativas); pero el crecimiento de los trabajadores temporales -6% = cerca del umbral de recesión con mucho enfoque ahora en la Regla Sahm (la recesión se desencadena cuando la tasa U promedio es un 0,5% más alta que el promedio mínimo de 3 meses de los últimos 12 meses) que, como explicamos en nuestra vista previa de nóminas, se activaría por la tasa U. por encima del 4% en los próximos 2 o 3 meses; los mercados “vendieron la última subida” de julio a octubre, ahora a la cabeza: la primera nómina negativa , el primer recorte de la Reserva Federal, pero luego obtenemos otra reversión una vez que los datos pasan sin ambigüedades de “blandos” a “duros”.