JPMorgan:

Citigroup:

- EPS ajustado: $0,84 (est. $0,78)

- Ingresos: $17,44 mil millones (est. $18,68 mil millones)

- Depósitos totales: $1,31 billones

- Costo total del crédito: $3,55 mil millones

- El CEO califica el cuarto trimestre de ‘muy decepcionante’.

Comentario de Bloomberg:

Citigroup Inc. anunció que eliminará 20,000 puestos de trabajo en una medida que le ahorrará hasta $2.5 mil millones como parte de la búsqueda de la Directora Ejecutiva Jane Fraser para impulsar los retornos rezagados del gigante de Wall Street.

Citigroup dijo que se espera que los gastos en toda la empresa disminuyan en un rango de $51 mil millones a $53 mil millones a medio plazo, sin aclarar el plazo exacto. Mientras tanto, la firma espera incurrir en hasta $1 mil millones en gastos relacionados con pagos por despido y la amplia reestructuración del banco liderada por Fraser.

Los costos para el año deberían estar en el rango de $53.5 mil millones a $53.8 mil millones, lo que representa una disminución en comparación con los $56.4 mil millones que la firma gastó en 2023.

La perspectiva de ahorro de costos ayudó a disimular un cuarto trimestre decepcionante, en el que los operadores de renta fija de Citigroup tuvieron su peor desempeño en cinco años debido a una caída en la actividad de los clientes en las últimas semanas del año en el negocio de tasas y divisas. Los ingresos de este negocio cayeron un 25% a $2.6 mil millones.

“El cuarto trimestre fue muy decepcionante”, dijo Fraser en el comunicado. “Dado lo lejos que hemos avanzado en nuestro proceso de simplificación y desinversiones, 2024 será un punto de inflexión”.

BlackRock:

- EPS ajustado: $9,66 (est. $8,88)

- Ingresos: $4,63 mil millones (est. $4,63 mil millones)

- Entradas netas de fondos de inversión fijos: $32,18 mil millones (est. $35,48 mil millones)

- Entradas netas de fondos de inversión en acciones: $34,09 mil millones (est. $39,15 mil millones)

- Activos bajo gestión: $10,01 billones (est. $9,78 billones)

- Compra de GIP por $3 mil millones en efectivo, aproximadamente 12 millones de acciones.

Fuentes: Los propios bancos, LiveSquare, The Transcript, CNBC, BBG, ZeroHedge…

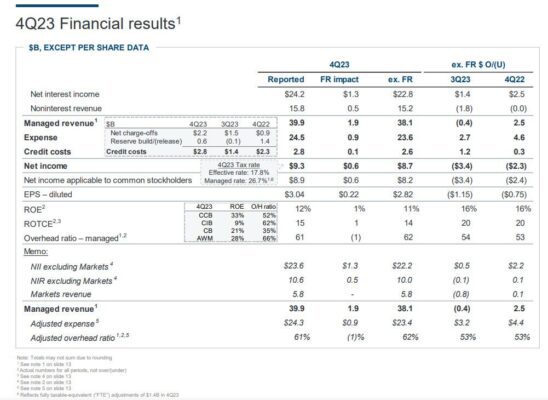

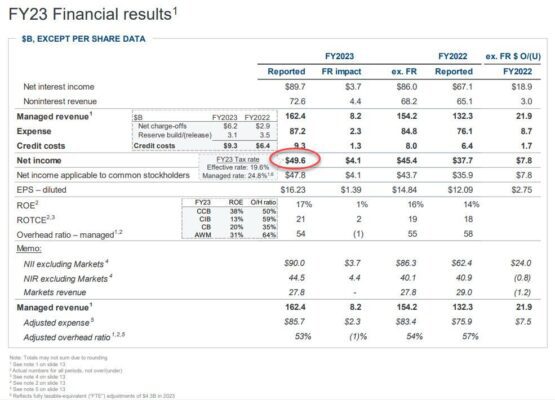

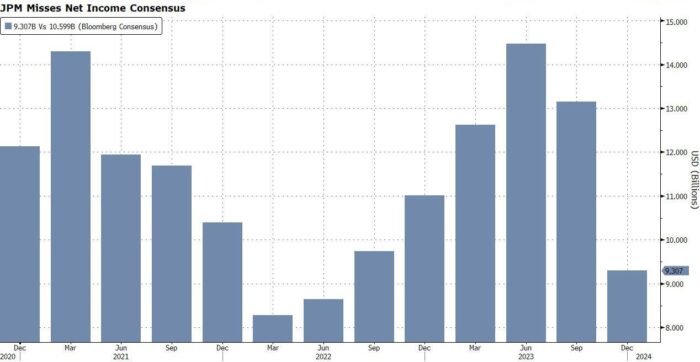

Sin embargo, JPM señaló que los elementos significativos incluyeron una evaluación especial de la FDIC de $2.9 mil millones. Ajustando por este “elemento único”, los ingresos netos habrían sido de $12.1 mil millones y el EPS habría sido de $3.97, superando las estimaciones.

Sin embargo, JPM señaló que los elementos significativos incluyeron una evaluación especial de la FDIC de $2.9 mil millones. Ajustando por este “elemento único”, los ingresos netos habrían sido de $12.1 mil millones y el EPS habría sido de $3.97, superando las estimaciones.