Indicador BofA

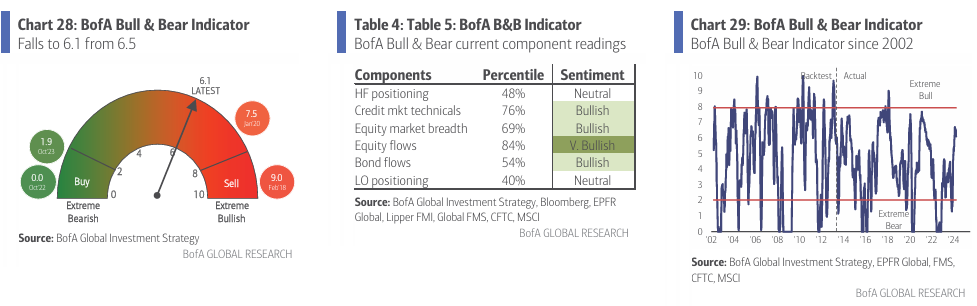

Indicador Bull & Bear de BofA: cae a 6.1 desde 6.5 debido a las salidas de bonos de alto rendimiento y mercados emergentes, así como al empeoramiento de la amplitud del índice de acciones.

Comentarios de Hartnett

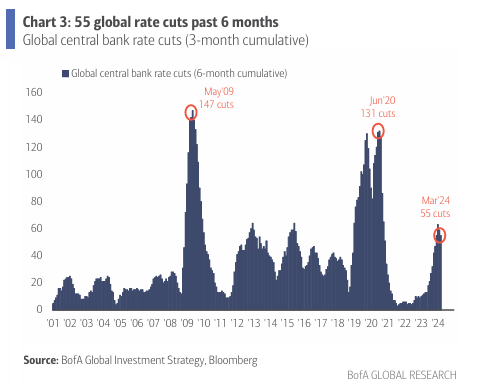

Relato de los Hechos: La Fed está desesperada por recortar las tasas, el BCE/BoE necesitan recortar las tasas, el SNB está recortando tasas, el PBoC también está recortando tasas, solo el BoJ está aumentando las tasas (en un mínimo de 10 puntos básicos); 55 recortes de tasas por parte de bancos centrales globales en los últimos 6 meses (Gráfico 3); el ADN del actual “toro de todo”.

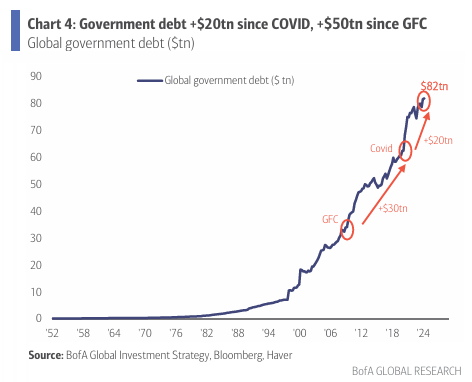

El Precio es Correcto: los bancos centrales son tolerantes con una inflación más alta, intolerantes con la apreciación de la moneda (nota: el yen en su punto más bajo en 30 años frente al renminbi – Gráfico 5), ansiosos por un aterrizaje suave pero también por aliviar la carga de la deuda gubernamental global récord de $82 billones (Gráfico 4)… por qué los bonos están en tendencia bajista y los activos nominativos acciones y oro en máximos históricos… (aunque, por supuesto, no en términos reales).

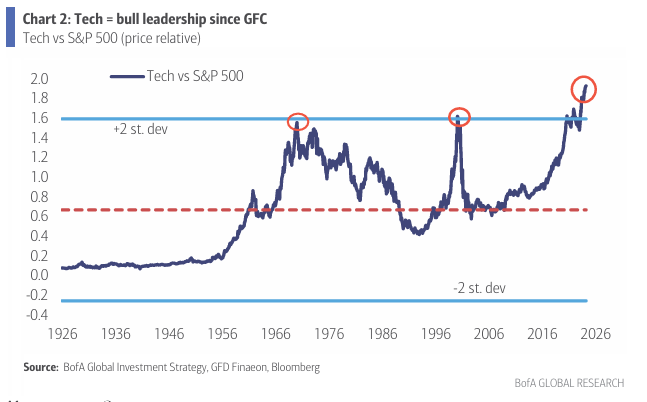

La Imagen Más Grande: misma Fed, mismo liderazgo: la tecnología en su punto más alto relativo (Gráfico 2), Mag 7 de nuevo >30% en el SPX; no hay un nuevo mercado alcista ya que no hay recesión, no hay cambio en el liderazgo (lo mismo ocurre con IG & bonos), no hay una valoración barata de inicio (por ejemplo, P/E de 10x en los años 20, 50, 80, 2010); el ’24 = extensión de los toros iniciados en el ’09… y los ciclos tardíos a menudo culminan en burbujas.

Flujos a destacar

Efectivo: mayor salida desde octubre de 2023 ($61.2 mil millones);

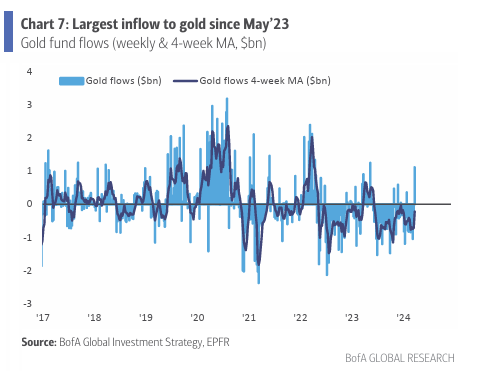

Oro: mayor entrada desde mayo de 2023 ($1.1 mil millones – Gráfico 7);

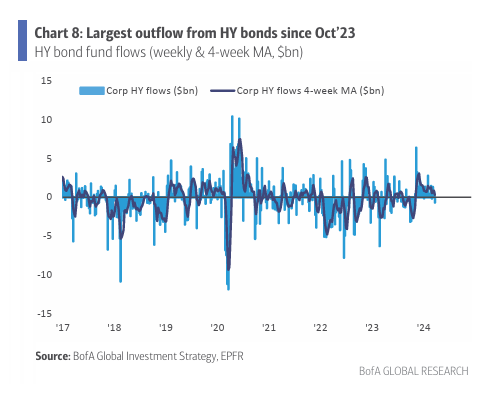

Bonos de alto rendimiento (HY): mayor salida desde octubre de 2023 ($0.7 mil millones – Gráfico 8);

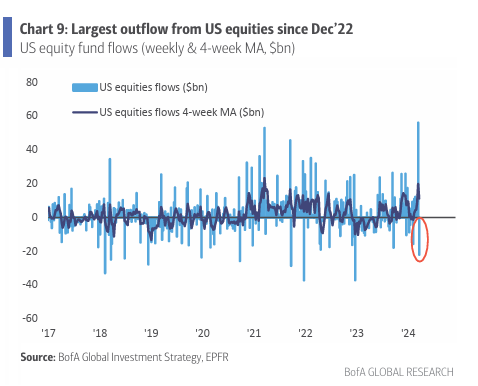

Acciones estadounidenses: mayor salida desde diciembre de 2022 ($22.0 mil millones – Gráfico 9);

Pequeñas empresas estadounidenses: mayor salida desde diciembre de 2022 ($5.9 mil millones);

Comunicaciones: salida récord de $1.7 mil millones;

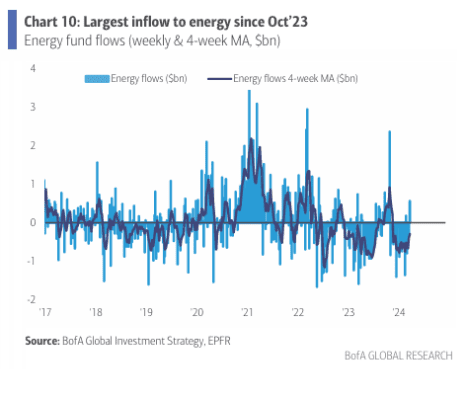

Energía: mayor entrada desde octubre de 2023 ($0.5 mil millones – Gráfico 10).

8 gráficos de Hartnett

Y así, sin más preámbulos, aquí están los ocho mapas de Hartnett que describen las tendencias políticas, geopolíticas y tecnológicas que están dando forma al Zeitgeist (sentimiento de mercado) de inversión actual, comenzando con…

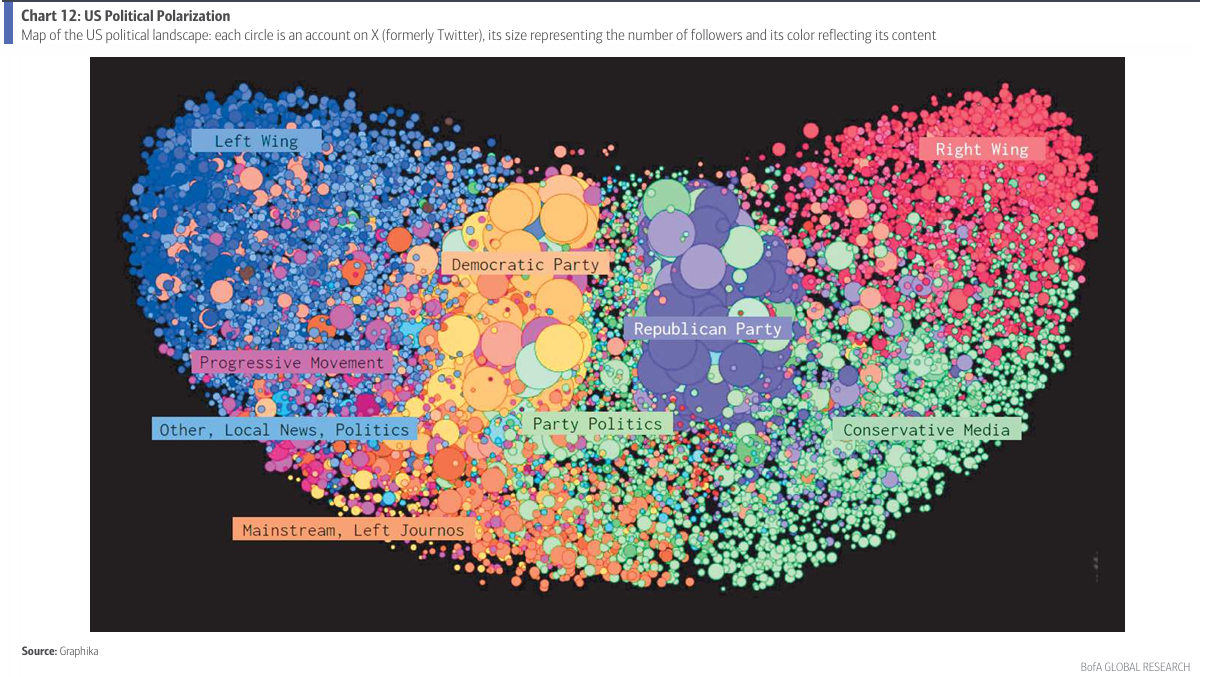

- Polarización Política

- Mapa de la polarización política en Estados Unidos representado por sitios de redes sociales: extrema izquierda = azul, progresistas = rosa, medios inclinados a la izquierda = naranja, Demócratas = amarillo, GOP = morado, medios conservadores = verde, extrema derecha = rojo.

- La polarización política significa extremos en políticas: déficit fiscal del 7.5% del PIB bajo Biden, 6.6% bajo Trump = los 2 mayores déficits gubernamentales de EE. UU. desde la Gran Depresión / Segunda Guerra Mundial; pero en 2024, el telón de fondo anormal de baja aprobación presidencial y bajo desempleo significa que las elecciones son positivas para Wall Street… los inversores descuentan más estímulos políticos para mantener el statu quo (por ejemplo, el gasto del gobierno de EE. UU. actualmente aumenta un 9% interanual, la Fed recorta 3 veces en ’24, el SPR recorta un 40% para restringir los precios del petróleo…).

- En caso de una victoria de Biden en ’24, la conclusión para la próxima administración es que el bajo desempleo es más importante que la alta inflación… menos necesidad de inflación más baja / rendimientos de bonos = rendimientos más altos y dólar estadounidense; en caso de una victoria de Trump, la alta inflación es más importante que el bajo desempleo, la necesidad de mantener la inflación y las tasas de interés bajas = rendimientos más bajos y dólar estadounidense.

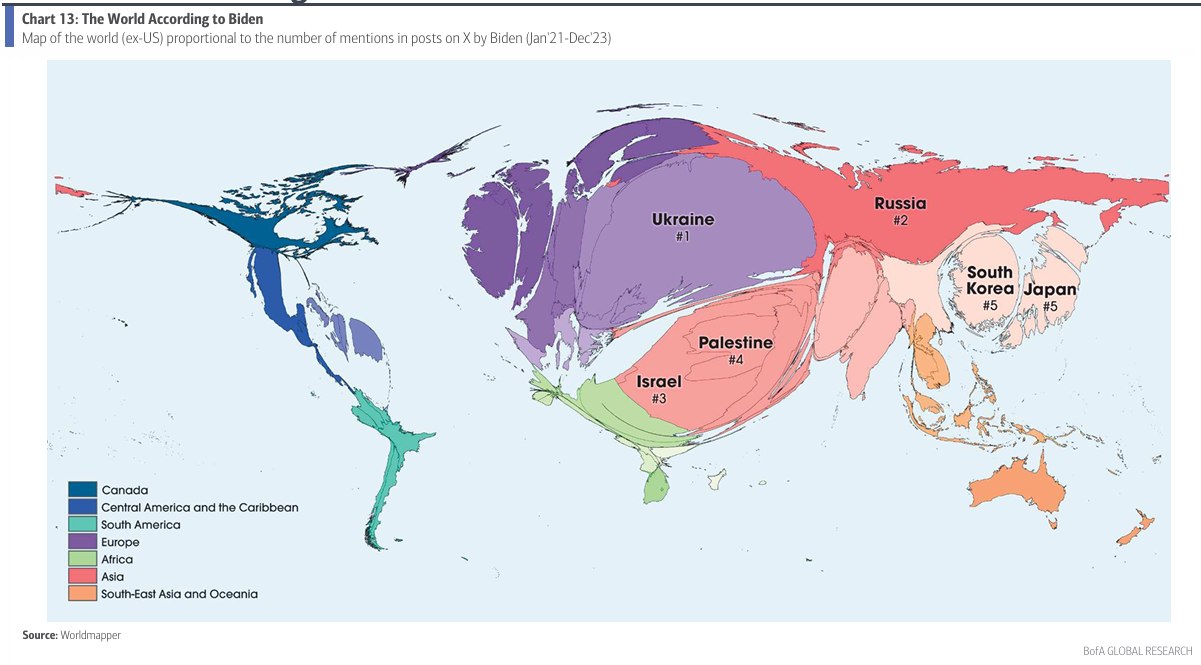

- El Mundo Según Biden

- Los países más mencionados en las publicaciones de X por Biden son Ucrania, Rusia, Israel, Palestina, Japón/Corea del Sur… la política exterior moldeada por conflictos militares globales; el gobierno de EE. UU. ha aprovechado la oportunidad para aumentar el presupuesto de defensa de EE. UU., que ahora es casi de $1 billón (EE. UU. gasta más en militar que los próximos 10 países combinados).

- El foco de EE. UU. en ’24 en seguridad nacional y proteccionismo a través del gasto en infraestructura nacional, reubicación, guerra tecnológica con China… bajo Biden, los bonos del Tesoro de EE. UU. y las acciones chinas han tenido un mal desempeño, mientras que México, con su reubicación cercana, ha sido el mercado de valores de mejor rendimiento y la moneda de los últimos 4 años.

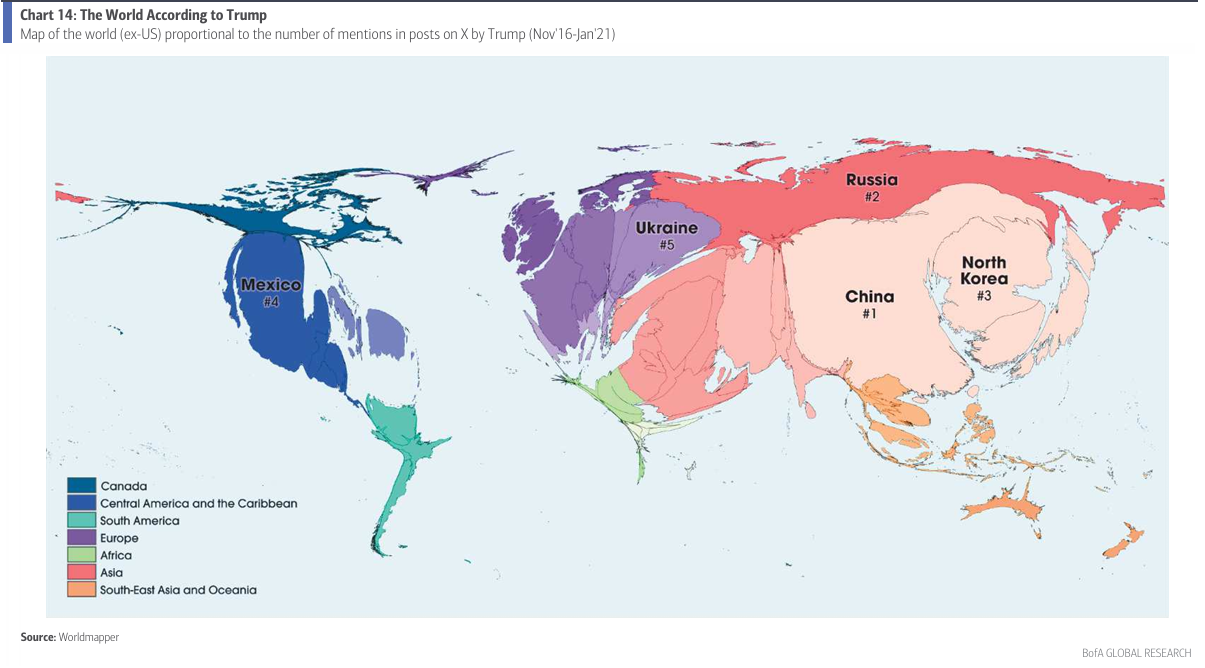

- El Mundo Según Trump

- Los países más mencionados durante la administración Trump fueron China, Rusia, Corea del Norte, México, Ucrania; el enfoque proteccionista de Trump a través de la guerra comercial con China en bienes e inmigración… las materias primas y los mercados emergentes fueron perdedores notables durante 2016-2020 especialmente en comparación con las acciones de EE. UU.

- El electorado estadounidense en 2024 está polarizado y, por lo tanto, los candidatos presuntivos prometen o un mayor gasto / intervención del gobierno (Biden) o mayores recortes de impuestos (Trump); pero ambos están listos para seguir políticas proteccionistas / América Primero, y ninguno está listo para postularse con el objetivo de equilibrar el presupuesto… factores detrás del mercado bajista secular de bonos de la década de 2020.

- China y la Globalización

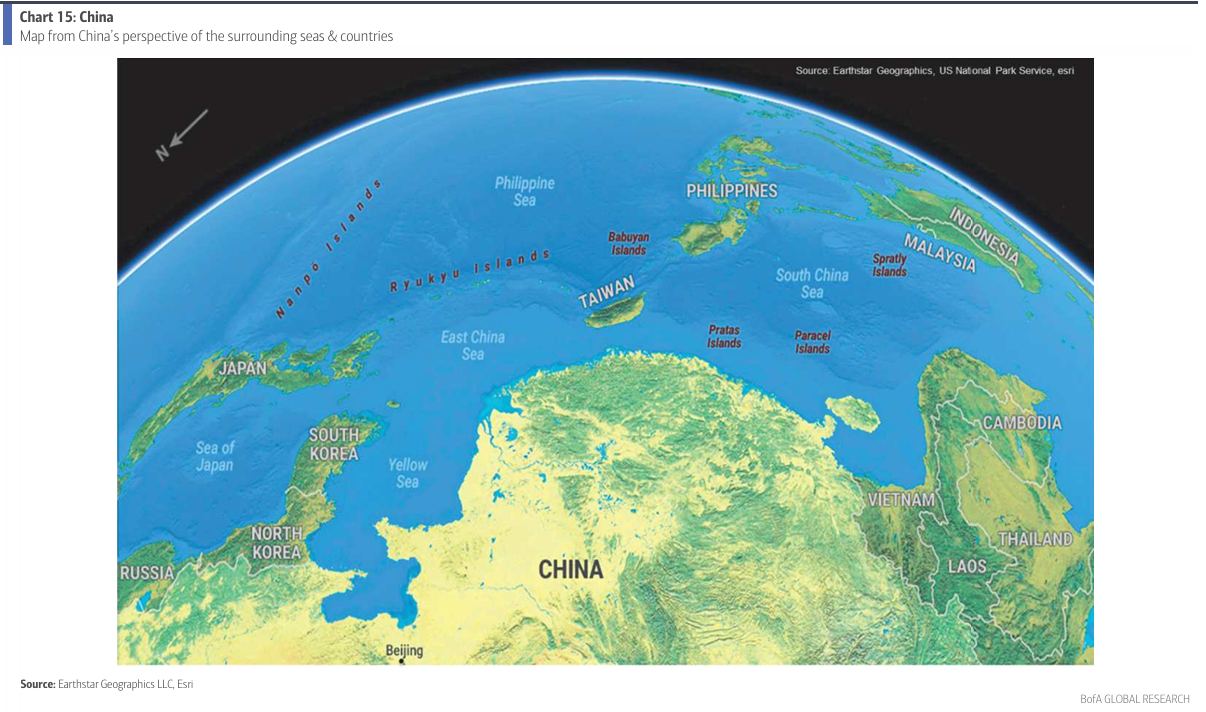

- La era de la globalización / desinflación de los años 80/90/00 terminó con el Brexit, Trump, el rechazo del TPP en la segunda mitad de los años 2010, luego se consolidó con la pandemia y la guerra en los años 2020; China es la mayor perdedora… es el mayor exportador del mundo ($3.4 billones al año), depende mucho del comercio (38% del PIB), requiere acceso marítimo para exportar productos y tiene acceso limitado por cadenas de islas en los mares del Sur y Este de China, y está amenazada por Japón, Corea del Sur, Taiwán y Filipinas (todos aliados clave de EE. UU.).

- La guerra comercial entre Estados Unidos y China en bienes, profundizada en una guerra tecnológica bajo Biden (Huawei, CHIPS Act, TikTok); las exportaciones de China a EE. UU. están un 20% por debajo del pico, la inversión extranjera directa en China se volvió negativa por primera vez en ’23, las tenencias de bonos del Tesoro de EE. UU. por parte de China son las más bajas desde ’09; la asignación de activos global desde China a EE. UU., Japón, India, México.

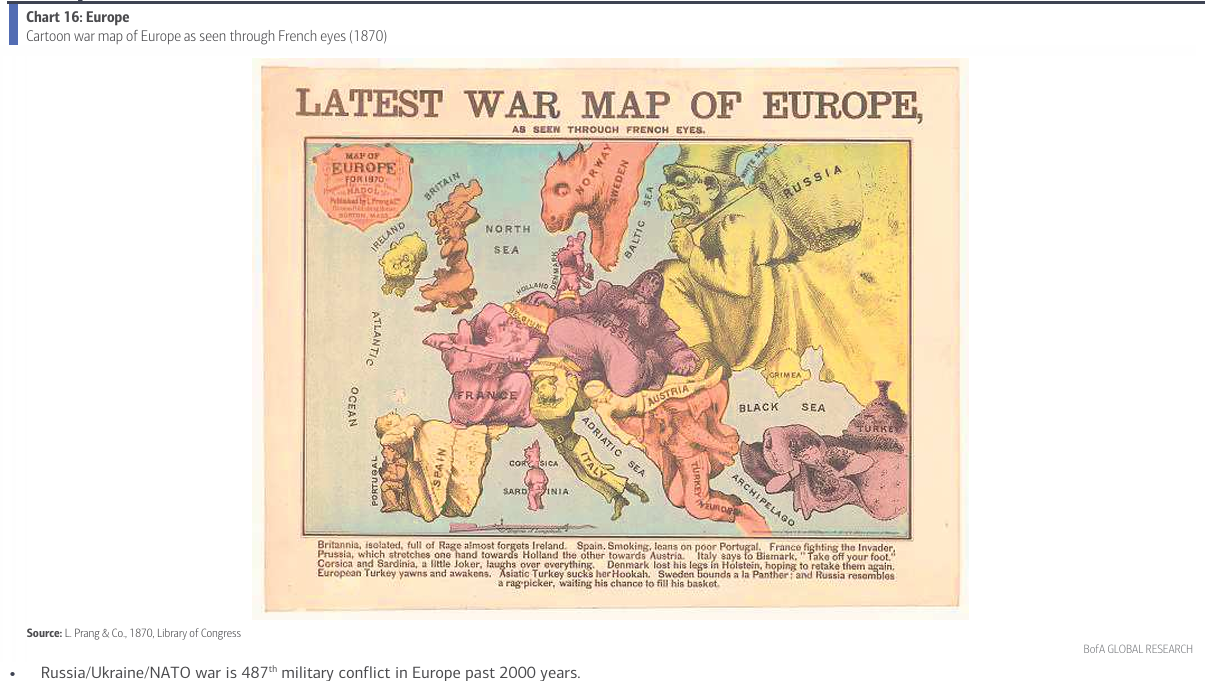

- Europa y la Guerra

- La guerra Rusia / Ucrania / OTAN es el 487º conflicto militar en Europa en los últimos 2000 años.

- Europa es un continente de conflictos (ver la representación francesa de Europa en 1870) y la dependencia de Europa en el siglo XXI de China para el comercio, EE. UU. para la seguridad, Rusia para la energía sigue siendo un obstáculo para la asignación de activos a acciones europeas… note las mejores décadas del mercado de valores de Europa de paz geopolítica… la década de 1950 después de la Segunda Guerra Mundial y el Plan Marshall (las acciones europeas subieron un 191%) y la década de 1980 cuando terminó la Unión Soviética y cayó el Muro de Berlín (las acciones europeas subieron un 164%).Seguridad Alimentaria y Energética

6. Seguridad Alimentaria y Energética

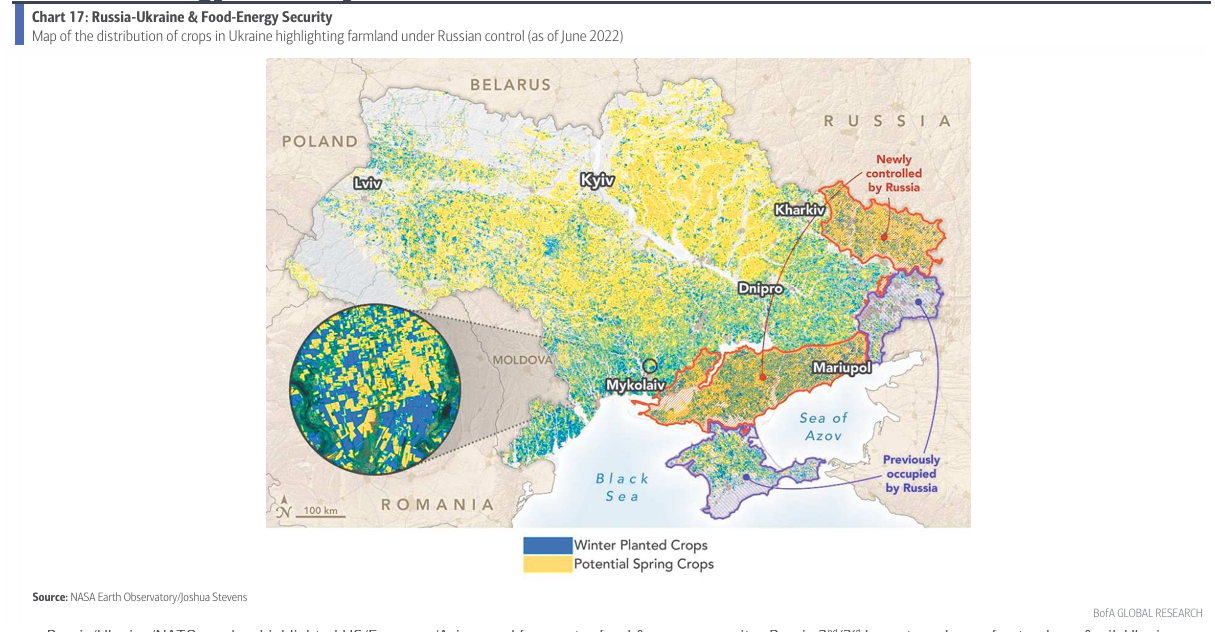

- La guerra entre Rusia/Ucrania/NATO ha resaltado la necesidad de una mayor seguridad alimentaria y energética para Estados Unidos, Europa y Asia… Rusia es el segundo/tercer mayor productor de gas natural y petróleo, mientras que Ucrania es el cuarto/quinto mayor productor de maíz y trigo.

- La pandemia, la guerra y la deglobalización… todos han sido y son cómplices de una mayor inflación y rendimientos de bonos… pero también han sido y siguen siendo catalizadores del crecimiento económico en Estados Unidos, Europa y Asia, ya que los gobiernos, a través del gasto en defensa, restricciones tecnológicas y desarrollo de cadenas de suministro internas, intentan garantizar las cadenas de suministro de alimentos, energía y tecnología en la década de 2020.

7. Seguridad Tecnológica

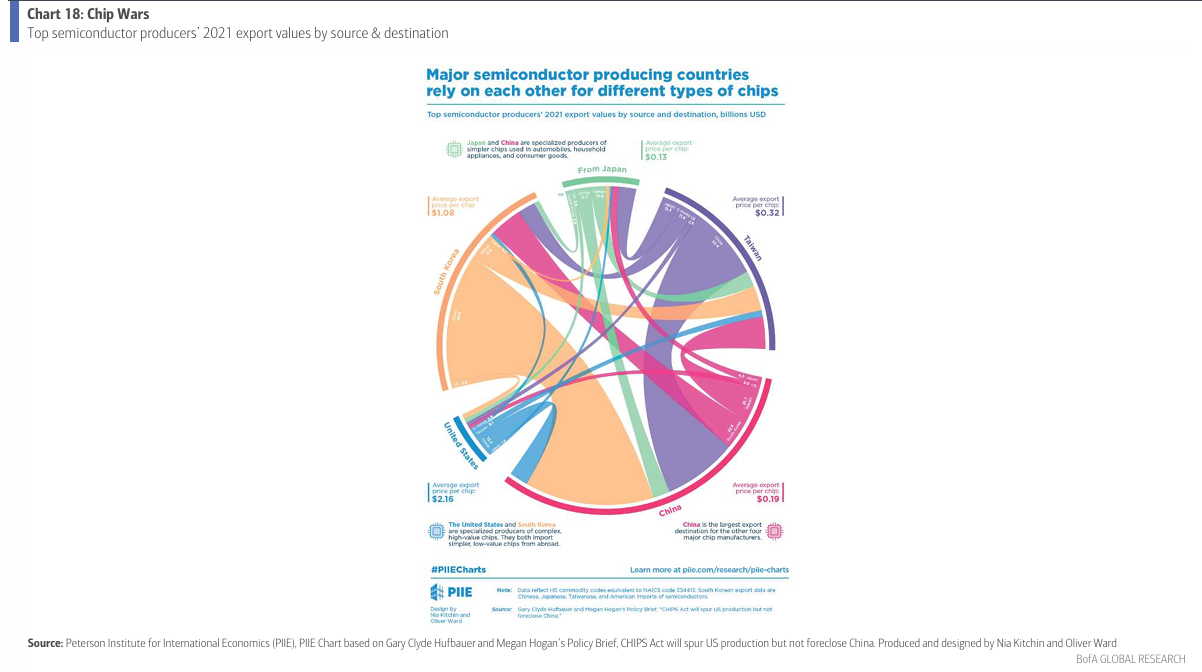

- Al igual que con la seguridad alimentaria y energética, los semiconductores (el componente esencial de la tecnología moderna, especialmente la Inteligencia Artificial) se han convertido en un gran foco de proteccionismo económico… en agosto de 2022, Estados Unidos aprobó la Ley CHIPS para impulsar la producción de chips estadounidenses, en octubre de 2023 amplió las restricciones a las exportaciones de chips a China.

- Los principales productores de semiconductores, Taiwán, Estados Unidos, Japón, Corea del Sur y China, han dependido históricamente en gran medida unos de otros para diferentes tipos de chips, especialmente China… en 2021, Corea del Sur exportó $90 mil millones en chips a China, Taiwán exportó $52 mil millones a China, Estados Unidos exportó $13 mil millones a China, Japón $12 mil millones a China; la tecnología y los semiconductores son ahora una herramienta de política geopolítica, la tecnología es un sector de seguridad nacional para las economías avanzadas.

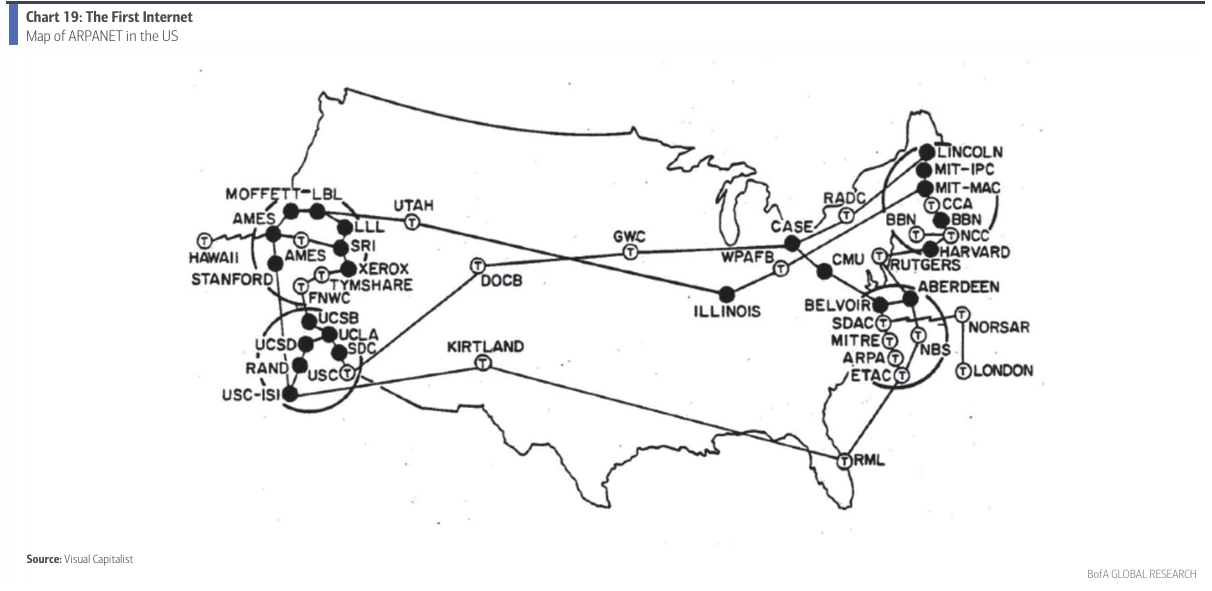

8. El Primer Internet

- La DARPA (Agencia de Proyectos de Investigación Avanzada) es el gran nexo de seguridad nacional y tecnología de Estados Unidos; la DARPA creó el “primer internet” llamado “ARPANET”, que a finales de los años 70 consistía en solo 213 computadoras en red conectando a investigadores universitarios; cuatro décadas después, Internet tiene más de 2 mil millones de sitios web y más de 5 mil millones de usuarios.

- La primera inversión de la DARPA en IA fue en junio de 1963; desde entonces, la IA ha crecido a través de muchos auge y caída, actualmente a través de modelos de lenguaje grandes disfrutando de uno de sus grandes auge que inevitablemente forma burbujas especulativas… una ganancia del 160% en acciones del grupo Magnificent 7 desde diciembre de 2022, un P/E de 43x síntomas tempranos, pero la historia de burbujas (por ejemplo, Nifty Fifty negociaba a un P/E de 54x en septiembre de 1974) muestra que puede ir más lejos, distorsionando otros precios de activos (por ejemplo, la IA aumenta enormemente el consumo de energía global) hasta que, como siempre, los bonos causen la explosión.