Las previsiones de las compañías han sido extremadamente revisadas a la baja por los analistas desde septiembre, sin embargo, no para los 7 magníficos, donde la exigencia se ha elevado y es más dificil sorprender:

Alphabet | $GOOG

Previo a los resultados:

Los inversores esperban un crecimiento sólido en los ingresos (aceleración en búsqueda y YouTube) pero con más debate sobre los riesgos para el ingreso operativo del cuarto trimestre (consenso de $23.8 mil millones).

Hay muchas variables en 2024: regulación, posición en inteligencia artificial, reducción de costos, transición del CFO, GCP + gasto de capital, y en general, parece ser la única acción FAAMG en la que el “relato” está principalmente anclado en las ganancias de 2024 (alrededor de $7 de potencial de ganancias por acción), no en un gran caso alcista basado en cifras de 2025.

Resultados del cuarto trimestre:

El EPS fue de $1.64, superando las estimaciones de $1.59

Los ingresos de Google aumentaron un 13,5% en el último año hasta alcanzar un nuevo máximo trimestral de 86.310 millones de dólares.

Los ingresos netos aumentaron un 52% interanual hasta alcanzar la cifra récord de 20.690 millones de dólares.

Los márgenes de beneficios operativos subieron al 27% desde el 24% de hace un año.

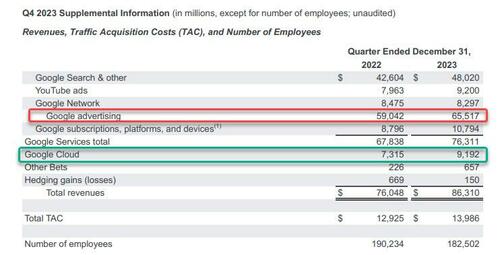

Aquí la radiografía de los resultados:

La buena noticia fue que superó los ingresos de Cloud, que ascendieron a 9.192 mil millones de dólares, superando las estimaciones de 8.95 mil millones de dólares.

Aquí una gráfica de crecimiento intertrimestral:

La notiicia menos buena fue que falló en la publicidad, que ascendió a 65,5 mil millones de dólares, por debajo de los 65,8 mil millones de dólares esperados (en comparación con los 59,0 mil millones de dólares de hace un año).

Cuando se produce una desaceleración económica, el gasto en publicidad es el primero en desaparecer…

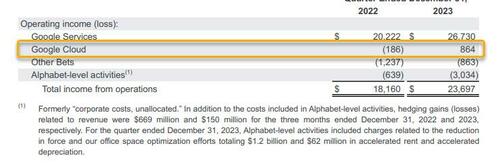

Otros números:

- Ingresos operativos totales $23,70 mil millones, estimación faltante $23,82 mil millones

- Ingresos operativos de los servicios de Google de 26.730 millones de dólares, superando las estimaciones de 25.750 millones de dólares.

- Ingresos operativos de Google Cloud de 864 millones de dólares, superando las estimaciones de 427,4 millones de dólares

- Pérdida operativa de Otras Apuestas de 863 millones de dólares, superando la pérdida estimada de 1.260 millones de dólares.

Algunos comentarios:

CEO “Estamos satisfechos con la continua fortaleza en Search y la creciente contribución de YouTube & Cloud”

CFO: “Terminamos 2023 con unos resultados financieros del cuarto trimestre muy sólidos”

Micorsoft | $MSFT

Previo a la presentación

Es una acción con una puntuación de 9 en una escala de 1 a 10 en cuanto a posicionamiento, lo que significa que será más complicado sorprender al alza.

Los inversores esperaban un buen desempeño de Azure en el cuarto trimestre (frente a una guía de crecimiento del 26-27% año tras año, frente al 28% año tras año en el último trimestre).

Se prestará atención a las tendencias de adopción de Office Co-Pilot, la perspectiva de Azure en la segunda mitad del año fiscal y el impulso de las ganancias por acción (se necesitan revisiones de ganancias por acción positivas para respaldar la acción dada que el múltiplo P/E está en máximos de más de 10 años).

Resultados

Parece que todo fue bien en la compañía más valiosa del mundo:

- Ingresos 62.020 millones de dólares, +18 % interanual, estimación de 61.140 millones de dólares

- EPS $ 2,93 frente a $ 2,20 interanual, estimación de $ 2,78

Todos los segmentos superaron estimaciones:

- Más ingresos por informática personal: 16.890 millones de dólares, estimación de 16.800 millones de dólares

- Ingresos por productividad y procesos comerciales 19.250 millones de dólares, estimación de 19.030 millones de dólares

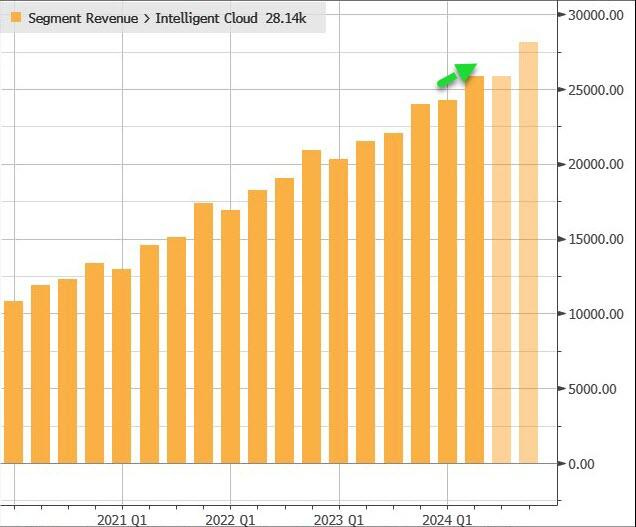

…con la unidad de nube inteligente altamente expuesta a la IA una vez más en lo más destacado:

- Ingresos de Microsoft Cloud de 33.700 millones de dólares, estimación de 32.210 millones de dólares

- Ingresos de la nube inteligente de 25.880 millones de dólares, estimación de 25.290 millones de dólares

El crecimiento de los ingresos de la Nube Inteligente se mantuvo estable (en moneda constante) en un 18% interanual…

El crecimiento de Microsof Azure se aceleró 200 pb intertrimestral hasta el 30% interanual, impulsado por la fuerte demanda de servicios de IA.

Aquí una radiografía de los resultados:

Algunos comentarios:

CEO: “La próxima gran ola de computación está naciendo, ya que Microsoft Cloud convierte los modelos de IA más avanzados del mundo en una nueva plataforma de computación”

CFO: “Los ingresos de Microsoft Cloud fueron de 27.1B$, un 22% más (un 29% más en CC) YoY”

CEO: “Los ingresos de GitHub se aceleraron a >40% interanual, impulsados por todo el crecimiento de nuestra plataforma y la adopción de GitHub Co-pilot… Ahora tenemos >1.3M suscriptores pagados de GitHub copilot, +30% QoQ & & 50k+ organizaciones utilizan el negocio de GitHub copilot para sobrealimentar la productividad de los desarrolladores”

CEO: “Ese periodo de optimización masiva-sólo-y-sin-nuevas-cargas-de-trabajo-creo que ha terminado en este momento”

AMD | $AMD

Los resultados del cuarto trimestre fueron mixtos:

- Ingresos +10% interanual a $6.17 mil millones ($0.1 mil millones por encima de las expectativas).

- Ingresos de centros de datos $2.28 mil millones, +38% a/a, frente a estimaciones de $2.3 mil millones

- Ingresos de juegos $1.37 mil millones, -17% a/a, frente a estimaciones de $1.25 mil millones

- Ingresos de clientes $1.46 mil millones, +62% a/a, frente a estimaciones de $1.51 mil millones

- Ingresos Xilinx $1.06 mil millones, -24% a/a, frente a estimaciones de $1.06 mil millones

- Margen bruto 47% (+4 puntos porcentuales interanual).

- Margen operativo 6% (+8 puntos porcentuales interanual).

- EPS ajustado no GAAP $0.77 (en línea con las expectativas).

Aquí la radiografía completa:

Sin embargo, en lo que falló y se sabe que no gusta al mercado, fue en la Guía para el primer trimestre del año fiscal 2024, que presentó unos ingresos aproximados de $5.4 mil millones cuando los analistas esperaban $5.7 mil millones.

Algunos comentarios:

CEO: “La demanda de nuestra cartera de productos de alto rendimiento para centros de datos sigue acelerándose, lo que nos posiciona bien para ofrecer un fuerte crecimiento anual… a medida que la IA reconfigura prácticamente todas las partes del mercado informático”.

CEO de AMD: “En cuanto a los resultados del cuarto trimestre, los ingresos del segmento de centros de datos crecieron un 38% interanual y un 43% secuencial hasta alcanzar la cifra récord de 2.300 millones de dólares …. Para 2024, esperamos que los ingresos del segmento de centros de datos y clientes aumenten en porcentajes de dos dígitos”.