Ayer presentaraban resultados Apple, Amazon y Meta. 3 grandes el mismo día. Algunos puntos sobre ello:

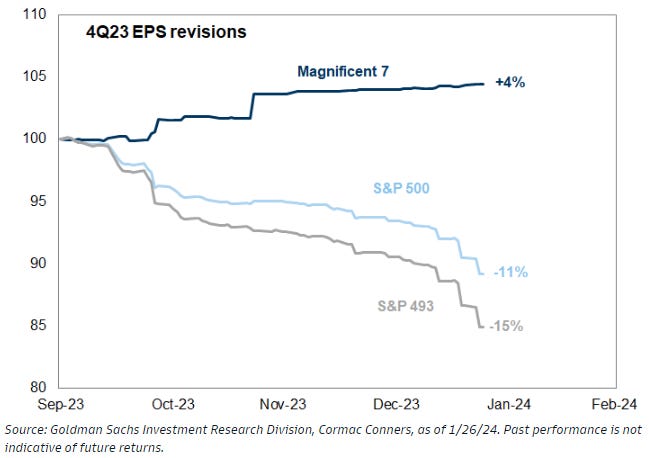

El primero, las revisiones de EPS por parte de los analistas desde septiembre ha aumentado, a diferencia de para el resto de compañías que ha disminuido. Además, el posicionamiento es elevado (<7 sobre 10), lo que dificulta las sorpresas al alza en caso de resultados buenos y castigará en caso de detalles mínimos negativos.

Apple | $AAPL

Previo a los resultados:

La calificación de sentimiento era de 7 en una escala del 1 al 10.

El sentimiento se inclina hacia la cautela, con cierto debate sobre las guías de ingresos del primer trimestre de marzo debido a preocupaciones continuas sobre la macroeconomía en China (por ejemplo, los inversores del lado de la compra se preparan para el riesgo de que los ingresos caigan a alrededor de $96 mil millones).

Sin embargo, esto se contrarresta con aspectos positivos como el impacto positivo de Vision Pro, el optimismo en inteligencia artificial (IA) y un potencial crecimiento acelerado de los servicios (a través de aumentos de precios).

Resultados:

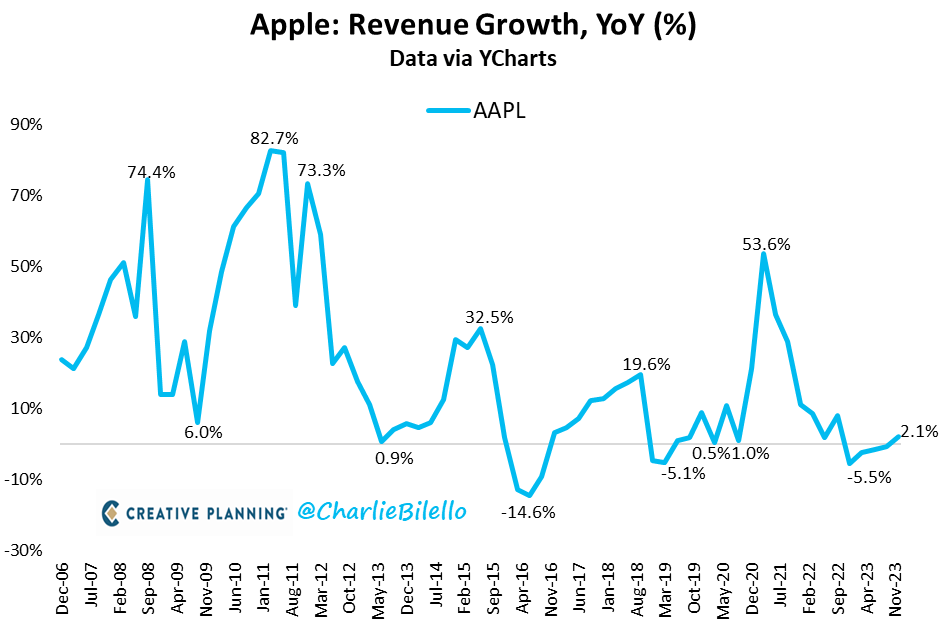

Los ingresos de Apple en el cuarto trimestre aumentaron un 2% respecto al año anterior, hasta 119.600 millones de dólares, la primera tasa de crecimiento interanual positiva desde el segundo trimestre de 2022.

Los ingresos netos aumentaron un 13% interanual, hasta 33 900 millones de dólares.

- Ingresos $119.58 mil millones, +2.1% interanual, EST $117.97 mil millones

- EPS $2.18 vs. $1.88 interanual, EST $2.11

Por segmentos:

- Ingresos por productos $96.46 mil millones vs. $96.39 mil millones interanual, EST $95.14 mil millones

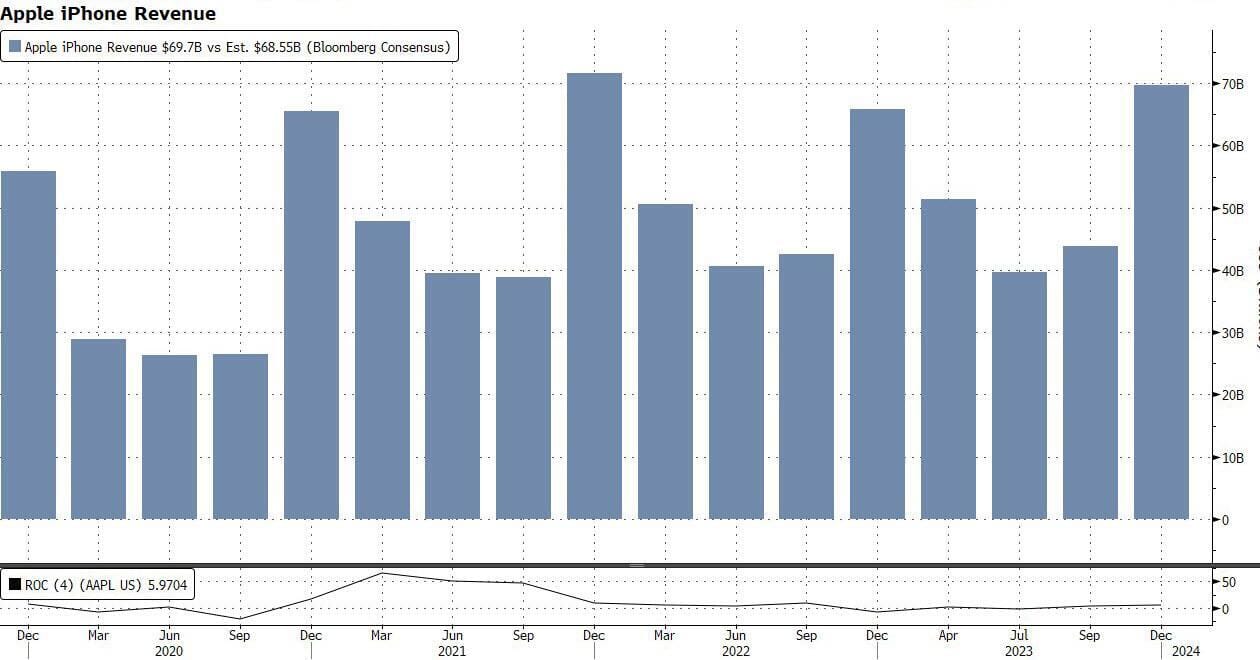

- Ingresos por iPhone $69.70 mil millones, +6% interanual, EST $68.55 mil millones

- Ingresos por Mac $7.78 mil millones, +0.6% interanual, EST $7.9 mil millones

- Ingresos por iPad $7.02 mil millones, -25% interanual, EST $7.06 mil millones

- Ingresos por dispositivos portátiles, hogar y accesorios $11.95 mil millones, -11% interanual, EST $12.02 mil millones

- Ingresos por servicios $23.12 mil millones, +11% interanual, EST $23.37 mil millones

Aquí una radiografía de los resultados:

EconomyApp

CEO Tim Cook dijo que “hoy Apple informa un crecimiento de ingresos para el trimestre de diciembre impulsado por las ventas de iPhone y un récord histórico de ingresos en Servicios. Nos complace anunciar que nuestra base instalada de dispositivos activos ha superado los 2200 millones, alcanzando un máximo histórico en todos los productos y segmentos geográficos. Y a medida que los clientes comiencen a experimentar el increíble Apple Vision Pro mañana, estamos comprometidos como siempre con la búsqueda de innovación innovadora, en línea con nuestros valores y en nombre de nuestros clientes”.

A pesar de la retórica optimista, los rumores sobre la debilidad de la compañía en China resultaron ser ciertos, y los ingresos allí no alcanzaron las estimaciones de 23.500 millones de dólares, generando la compañía sólo 20.820 millones de dólares en ventas en lo que hasta hace poco era el mercado de mayor crecimiento, lo que confirma la acción de Beijing evitará el teléfono móvil occidental.

Los ingresos disminuyeron un 13% interanual:

ZeroHedge

CFO: “Hay una disminución. No estamos contentos con la caída, pero sabemos que China es el mercado más competitivo del mundo… Seguimos viendo importantes oportunidades para nosotros en China a largo plazo”.

Previsiones para el primer trimestre

En el trimestre de marzo esperaba que los ingresos totales y del iPhone fueran similares a los de años anteriores , si se tienen en cuenta los ingresos del segundo trimestre del año pasado, que ascendieron a unos 5 mil millones de dólares más debido a ciertas condiciones (es decir, reposición de inventario). La compañía también espera márgenes brutos de entre 46% y 47% para el segundo trimestre, así como gastos operativos de entre 14.300 y 14.500 millones de dólares, y espera que el negocio de servicios muestre un crecimiento de dos dígitos similar al del trimestre actual. Finalmente, el Oficial Principal de Finanzas Maestri dijo que los servicios en el trimestre de marzo se verán afectados negativamente por los tipos de cambio y que las comparaciones para el trimestre de marzo son más desafiantes que en otros trimestres (traducción: tome el último trimestre y recorte $5 mil millones debido a la demanda “reprimida” de iPhone en el trimestre de marzo de 2023, que obviamente no estará aquí esta vez).

Amazon | $AMZN

Previo a los resultados:

La calificación de sentimiento es de 9 en una escala del 1 al 10.

Existe un consenso generalmente positivo en este momento, y la impresión parece ser la menos controvertida en años, con muy poco debate sobre objetivos de ingresos.

Los inversores alcistas están buscando signos de una aceleración de Amazon Web Services (AWS) en el primer trimestre y revisiones positivas de las ganancias antes de intereses e impuestos (EBIT).

Resultados:

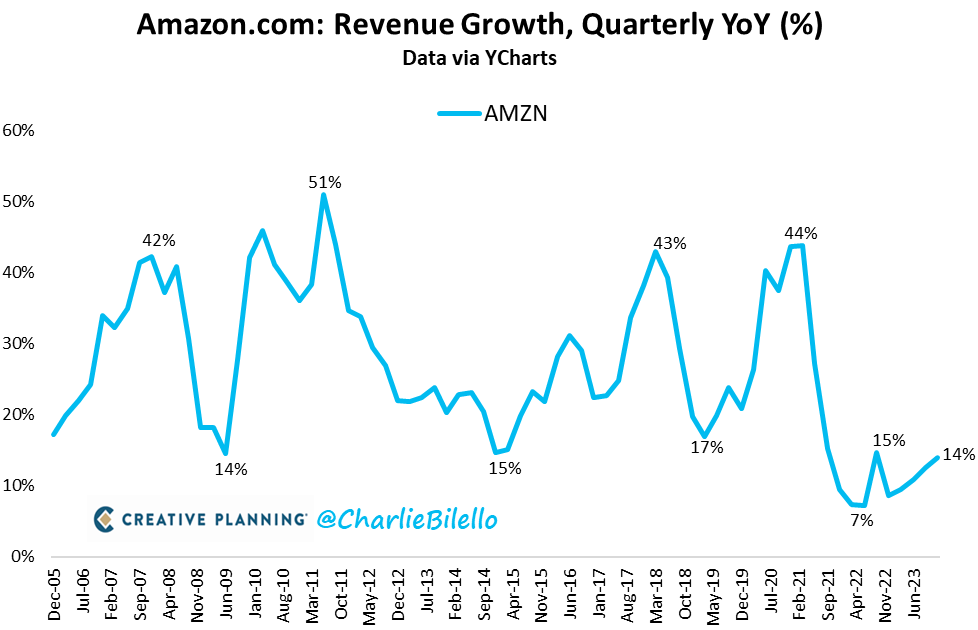

Los ingresos de Amazon aumentaron un 14% en el último año, alcanzando un nuevo récord trimestral de $170 mil millones. Las ganancias netas aumentaron un 3.722% interanual a $10,6 mil millones. Ambas cifras superaron ampliamente las expectativas.

Bilello

- EPS $1.00 vs. 94 centavos trimestre anterior, EST 78 centavos

- Ingresos $169.96 mil millones, +14% interanual, EST $166.21 mil millones

Ingresos por segmentos:

- Ventas netas de tiendas en línea $70.54 mil millones, +9.3% interanual, EST $68.91 mil millones

- Ventas netas de tiendas físicas $5.15 mil millones, +3.9% interanual, EST $5.23 mil millones

- Ventas netas de servicios de vendedores externos $43.56 mil millones, +20% interanual, EST $41.96 mil millones

- Ventas netas de AWS $24.20 mil millones, +13% interanual, EST $24.22 mil millones

Quizás pueda llamar la atención que en AWS, una de las patas más improtantes de la compañía, no se superana las estimaciones, sin embargo los ingresos operativos fueron muy positivos:

ZeroHedge

Ingresos por regiones:

- Ventas netas de América del Norte $105.51 mil millones, +13% interanual, EST $102.88 mil millones

- Ventas netas internacionales $40.24 mil millones, +17% interanual, EST $38.96 mil millones

Los márgenes de América del Norte registraron una sólida mejora, aumentando a 6,1% desde -0,3% hace un año, y superando las estimaciones de 4,1%, mientras que los márgenes internacionales cayeron modestamente a -1,0% desde -0,3% hace un trimestre. pero mejor que eso -1,3% esperado.

ZeroHedge

Aquí una radiografía sobre los ingresos:

Economy App

Al comentar sobre el trimestre, el CEO Andy Jassy dijo que “lo que más nos complace es la continua invención y las mejoras en la experiencia del cliente en todos nuestros negocios. La regionalización de nuestra red de cumplimiento en EE. UU. condujo a nuestras velocidades de entrega más rápidas para los miembros Prime, al mismo tiempo que reduciendo nuestro costo de servicio”. En cuanto a AWS, el “enfoque continuo a largo plazo en los clientes y la entrega de funciones, junto con nuevas capacidades genAI como Bedrock, Q y Trainium han resonado entre los clientes y están comenzando a reflejarse en nuestros resultados generales”. También los servicios de publicidad de Amazon “continúan mejorando y generando resultados positivos”.

Previsiones para el primer trimestre

- Ingresos entre $138.0 mil millones y $143.5 mil millones, o un aumento del 8% y el 13%; La estimación media del consenso fue de 142.000 millones de dólares, por lo que el extremo superior es más fuerte, si no el inferior o el promedio.

- Los ingresos operativos se sitúan entre 8.000 y 12.000 millones de dólares, superando también la estimación de Wall Street de 9.100 millones de dólares.

Meta Plataforms | $META

Previo a los resultados:

La calificación de sentimiento es de 8.5 en una escala del 1 al 10.

La posición de los inversores se inclina más hacia el lado positivo, ya que esperan que Meta tenga un desempeño sólido, superando las guías de ingresos del cuarto trimestre (que estaban en el rango de $36.5-40 mil millones) y al menos mantenga sus guías en línea para el primer trimestre.

Todo gira en torno a la inteligencia artificial (IA), la trayectoria de gastos de capital y gastos operativos, y la comunicación en China a través de la aplicación Temu.

Resultados:

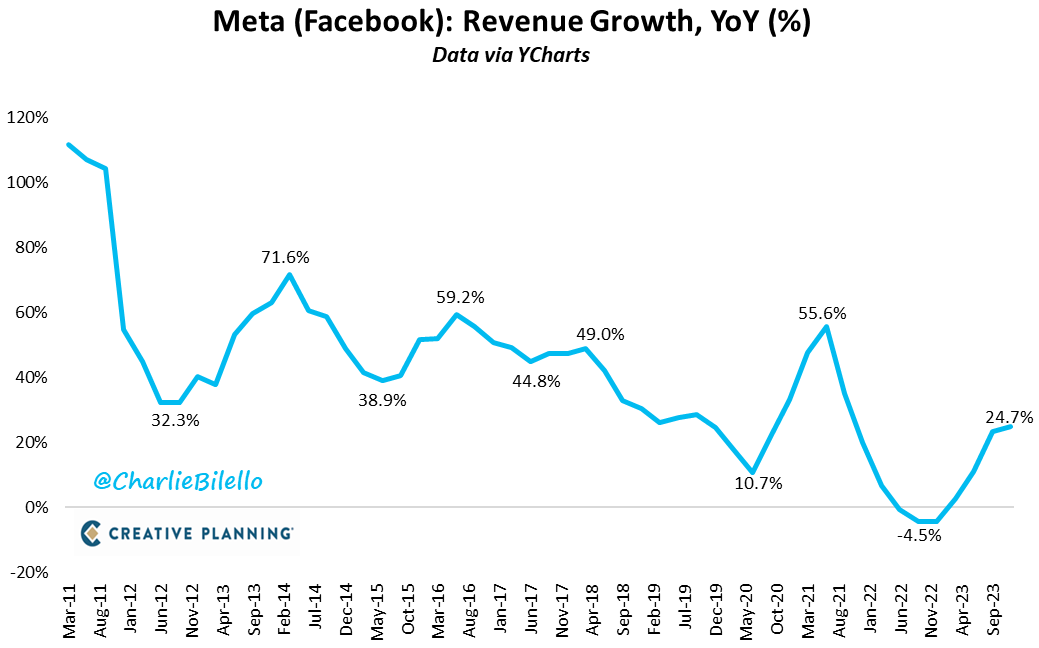

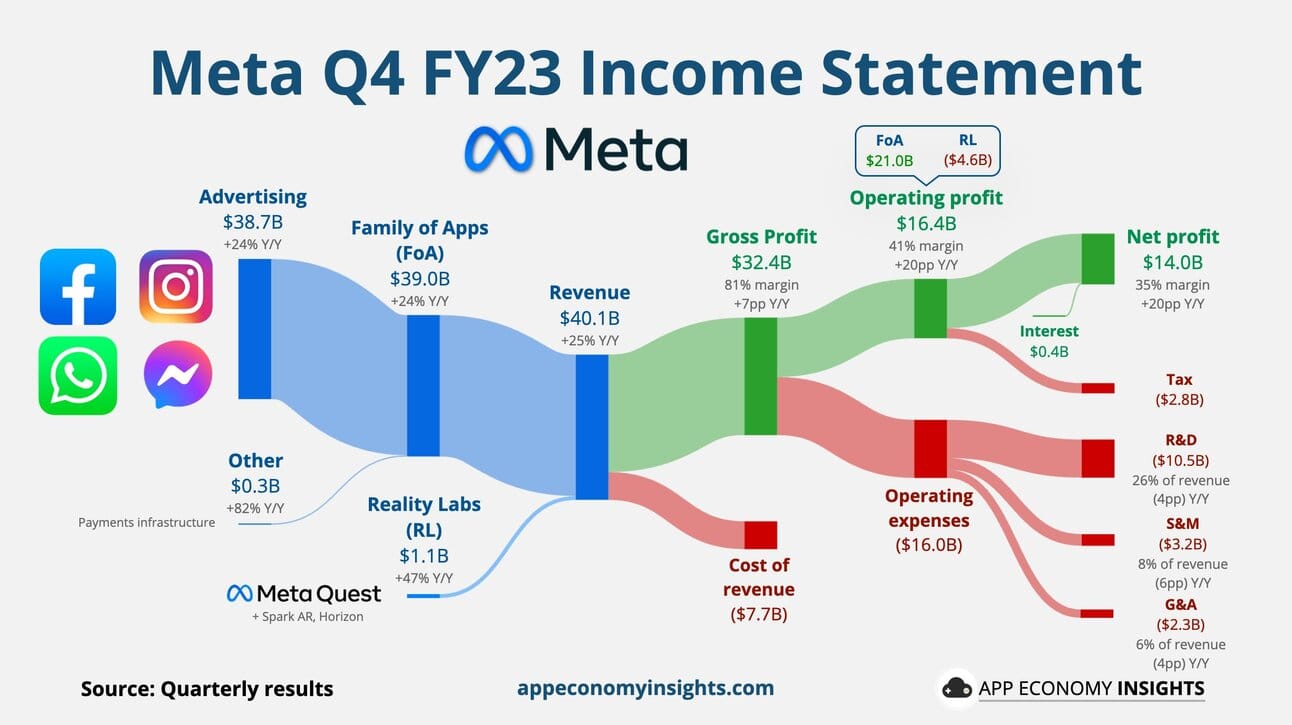

Los ingresos meta aumentaron un 25% en el último año hasta alcanzar un nuevo récord trimestral de 40.000 millones de dólares. Los ingresos netos aumentaron un 201% interanual hasta alcanzar la cifra récord de 14.000 millones de dólares. Ambas cifras superaron con creces las expectativas. Y, por primera vez, comenzaron a repartir dividendos trimestrales (0,50 $/acción).

- BPA 5,33 $ (est 4,91 $)

- Ingresos: 40.110 millones de dólares (estimación: 39.010 millones)

Aquí una radiografía de los resultados:

Datos de plataformas:

- Usuarios activos diarios de Facebook 2.11 mil millones, +5.5% interanual, EST 2.07 mil millones

- Usuarios activos mensuales de Facebook 3.07 mil millones, +3.7% interanual, EST 3.06 mil millones

- Impresiones de anuncios +21% vs. +23% interanual, EST +24.6%

- Precio promedio por anuncio +2% vs. -22% interanual, EST -4.12%

- Usuarios promedio de FamilyApps por día 3.19 mil millones, +7.8% interanual, EST 3.11 mil millones

- Usuarios promedio de FamilyApps por mes 3.98 mil millones, +6.4% interanual, EST 3.93 mil millones

CEO: “Reality Labs superó por primera vez los 1.000 millones de dólares de ingresos en el cuarto trimestre, gracias a la buena temporada navideña de Quest. Quest 3 ha empezado con buen pie y espero que siga siendo el dispositivo de realidad mixta más popular… Las pérdidas operativas de Reality Labs fueron de 4.600 millones de dólares”.

The Transcript

También anunció que pagará un dividendo trimestral en efectivo de 0,50 $/acción. Esto fue una decisión controvertida para muchos analistas.

El CFO argumenta sobre ello:

“Creemos que la introducción de un dividendo realmente sirve como un buen complemento al programa de recompra de acciones existente… esperamos que las recompras de acciones sigan siendo la principal forma en que devolvemos capital a los accionistas.”

También aumentó la recompra en 50.000 millones de dólares.

CEO: “Tuvimos un buen trimestre a medida que nuestra comunidad y negocio continúan creciendo. Hemos avanzado mucho en nuestra visión de avanzar en la inteligencia artificial y el metaverso.”

Sobre la optimización de la empresa, al igualq ue Microsoft y Alphabet, parece que lo dan por sentado:

CFO: “Terminamos el 4T con más de 67.300 empleados, un 22% menos que hace un año, aunque un 2% más que en el 3T, ya que se han reanudado nuestros esfuerzos de contratación.”

Previsiones primer trimestre del 2024:

Espera unos ingresos de entre 34.500 y 37.000 millones de dólares, por encima de la estimación de 33.640 millones.

El CFO de META sobre el aumento de su guía de gasto de capital para el año fiscal 2024 en $2 mil millones:

“Nuestra perspectiva actualizada refleja nuestra comprensión en evolución de las demandas de capacidad de inteligencia artificial a medida que anticipamos lo que podríamos necesitar para las próximas generaciones de investigación fundamental y desarrollo de productos.”