El Rally de Todo

Estamos presenciando algo extraordinario en los mercados financieros ahora mismo. El oro está superando los 4.000 dólares por onza por primera vez en la historia. Bitcoin cotiza por encima de los 120.000 dólares. El S&P 500 continúa alcanzando nuevos máximos históricos a pesar de la creciente incertidumbre económica. La plata se está recuperando junto a su primo, el metal precioso. Esto no es solo un mercado alcista es un rally de todo.

Pero aquí está lo que todo economista experimentado sabe: cuando todo sube simultáneamente, rara vez es señal de fortaleza económica genuina. En cambio, a menudo es el último impulso de liquidez inundando los activos antes de un ajuste de cuentas. Son las últimas gotas de gasolina siendo quemadas antes de que el motor se agarre.

Esta subida coordinada a través de clases de activos no correlacionadas desde refugios seguros como el oro hasta activos de riesgo como las criptomonedas nos dice algo crítico sobre el entorno monetario subyacente. No estamos presenciando crecimiento; estamos presenciando las consecuencias de una expansión monetaria sin precedentes manifestándose finalmente en los precios de los activos. Y lo que viene después de esta fase históricamente ha sido doloroso: inflación, devaluación de la moneda y, en última instancia, una corrección abrupta.

Por Qué Todo Está Subiendo

Los bancos centrales han inyectado billones de dólares en el sistema financiero global durante los últimos años. El balance de la Reserva Federal permanece inflado a pesar de los intentos de normalizar la política. Esta liquidez excesiva no simplemente desaparece fluye hacia los activos, todos los activos, impulsando los precios al alza en todos los frentes.

Datos recientes muestran que el dólar ha caído aproximadamente un 10% durante el último año. Cuando la moneda de reserva mundial se debilita, todo lo que se cotiza en dólares parece subir. El oro alcanzando los 4.000 dólares no es necesariamente que el oro se vuelva más valioso es el dólar volviéndose menos valioso. Este fenómeno, conocido como el “comercio de devaluación”, se está acelerando a medida que los inversores pierden confianza en la estabilidad de la moneda fiat.

Las acciones tecnológicas, particularmente aquellas relacionadas con la inteligencia artificial, han alcanzado valoraciones que incluso los analistas optimistas luchan por justificar. El Banco de Inglaterra advirtió recientemente sobre un riesgo de “corrección aguda del mercado”, señalando que las valoraciones parecen exageradas. Cuando la especulación alcanza tales alturas en un sector, típicamente se derrama hacia otros, creando una burbuja de base amplia.

Paradójicamente, los activos están subiendo en parte debido al miedo, no a la confianza. Los inversores buscan protección contra la posible inestabilidad económica, las preocupaciones sobre la deuda gubernamental y las tensiones geopolíticas. Esto impulsa la demanda de refugios tradicionales como el oro y reservas de valor alternativas como Bitcoin simultáneamente con activos de riesgo una combinación inusual que señala una ansiedad profunda subyacente sobre la estabilidad del sistema financiero.

Qué Activos Están Subiendo: Una Visión Integral

Oro: La Cobertura Clásica Contra la Inflación

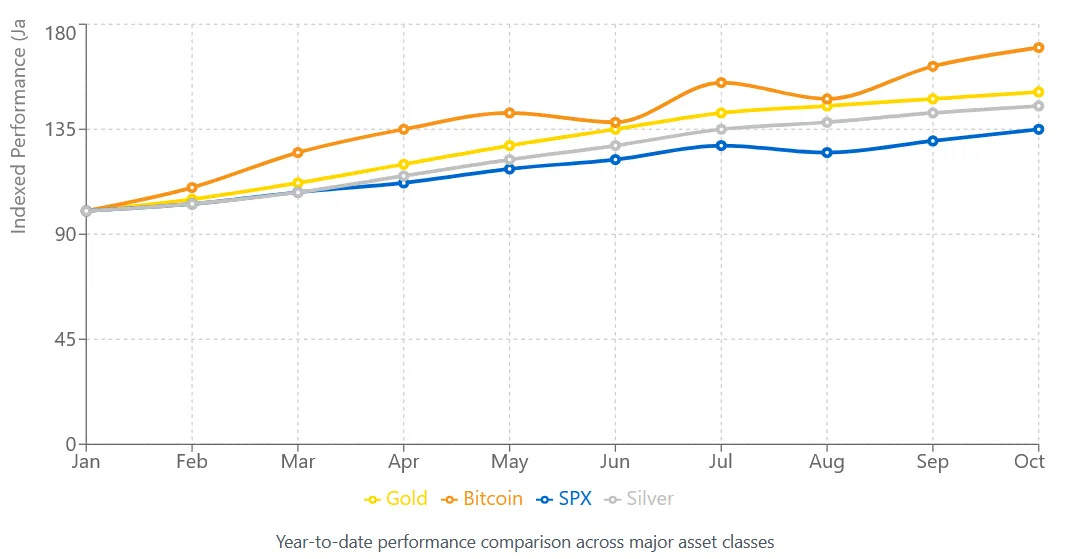

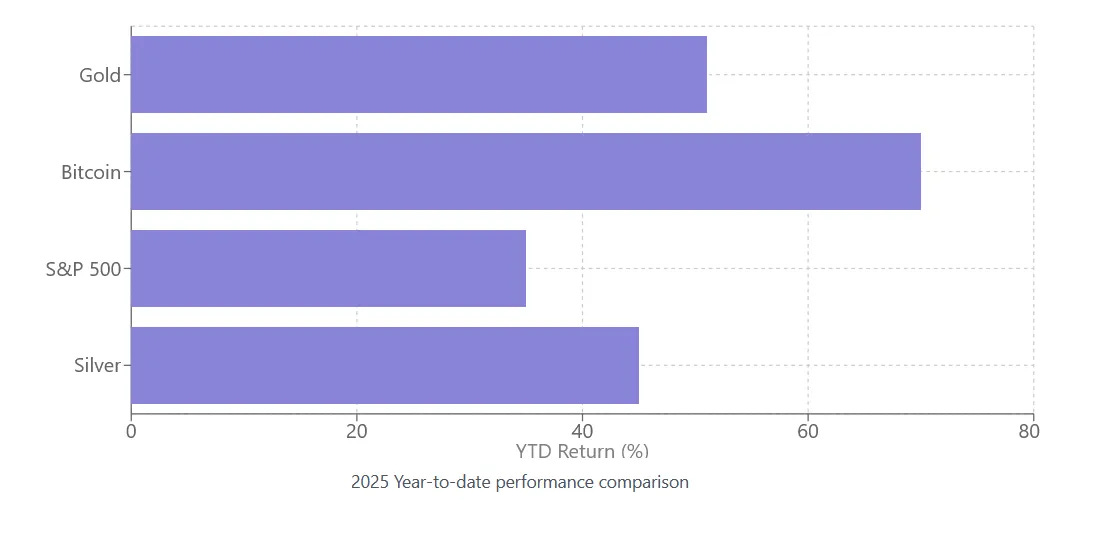

El oro ha aumentado aproximadamente un 51% durante los últimos doce meses, rompiendo recientemente la barrera psicológicamente significativa de 4.000 dólares por onza. Este rally refleja la erosión de la confianza de los inversores en el dólar estadounidense y las preocupaciones sobre la estabilidad monetaria a largo plazo. Los mineros de oro han tenido un desempeño aún más dramático, con algunos índices subiendo más del 126% ya que el apalancamiento sobre el metal subyacente amplifica los rendimientos.

Plata: El Primo Volátil del Oro

La plata ha seguido la trayectoria del oro, aunque con una volatilidad característica más alta. Con un aumento aproximado del 45% en lo que va del año, la plata se beneficia tanto de su papel como metal monetario como de sus aplicaciones industriales. En entornos inflacionarios, la plata a menudo supera al oro en términos porcentuales, aunque también cae más duramente durante las correcciones.

S&P 500: Desafiando la Gravedad

El S&P 500 ha subido aproximadamente un 35% en lo que va del año, continuando estableciendo nuevos récords a pesar de los crecientes vientos en contra económicos. Este desempeño está siendo impulsado cada vez más por un grupo estrecho de acciones tecnológicas, particularmente aquellas conectadas con la inteligencia artificial. La amplitud del mercado se ha deteriorado, con el rally concentrado en cada vez menos nombres—una señal de advertencia clásica de final de ciclo.

Criptomonedas: El Extremo Especulativo

Bitcoin ha explotado a más de 120.000 dólares, subiendo aproximadamente un 70% en lo que va del año. Mientras que los defensores de las criptomonedas citan la adopción institucional y la cobertura contra la inflación como impulsores, la magnitud del movimiento sugiere un exceso especulativo significativo. A diferencia del oro, que tiene miles de años de historia como reserva de valor, el papel de Bitcoin en entornos inflacionarios permanece teóricamente debatido y empíricamente no probado a lo largo de ciclos económicos completos.

¿Hasta Cuándo Puede Durar Este Rally?

Cada burbuja de activos importante impulsada por la inflación ha seguido un patrón similar. La década de 1970 vio al oro dispararse de 35 dólares a más de 800 dólares por onza mientras la inflación arrasaba el poder adquisitivo. El rally se sentía imparable hasta que la Reserva Federal de Paul Volcker aplastó la inflación con tasas de interés superiores al 20%, enviando al oro a un mercado bajista de dos décadas.

La burbuja de las puntocom de finales de los 90 vio al Nasdaq subir más del 400% en solo cinco años. Los escépticos que advertían sobre las valoraciones eran descartados como dinosaurios que “no lo entendían”. La burbuja finalmente estalló en 2000, borrando billones en riqueza. La crisis financiera de 2008 siguió un guión similar con el sector inmobiliario.

Los Detonantes a Observar

Varios factores podrían terminar este rally abruptamente. El aumento de las expectativas de inflación podría obligar a los bancos centrales a endurecer la política monetaria más agresivamente de lo que los mercados anticipan. Encuestas recientes de Goldman Sachs muestran que el 52% de los profesionales de seguros expertos en evaluar riesgos citan la inflación como una preocupación importante, con el 48% esperando una posible recesión.

Una pérdida de confianza en los bonos del Tesoro de EE.UU. plantea otro riesgo significativo. El reciente “dumping” de bonos del gobierno estadounidense por parte de inversores extranjeros, que poseen alrededor del 33% de los Treasuries de EE.UU., podría acelerarse. Si el mercado de bonos se rompe, los efectos de contagio en todas las clases de activos serían severos y rápidos.

Los choques geopolíticos siguen siendo comodines impredecibles. Tensiones comerciales, conflictos o cambios repentinos de política podrían desencadenar una huida hacia la seguridad pero en un entorno donde incluso los activos “seguros” están sobrevaluados, puede que no haya dónde esconderse.

Los Escenarios del Final

El escenario optimista implica un “aterrizaje suave” donde la inflación disminuye gradualmente sin aplastar el crecimiento. Los precios de los activos se estabilizan en niveles elevados, y pasamos a un nuevo equilibrio. Este escenario requiere una ejecución de política casi perfecta y condiciones de mercado cooperativas históricamente raras.

El escenario pesimista implica un desenrollamiento desordenado. A medida que la inflación se vuelve innegable, los bancos centrales se ven obligados a endurecer agresivamente. Los precios de los activos se corrigen bruscamente en todos los frentes. Los especuladores apalancados enfrentan llamadas de margen, creando una cascada de ventas forzadas. Este es el patrón que hemos visto repetidamente a lo largo de la historia financiera.

¿La línea de tiempo más probable? Estos rallies típicamente se extienden más de lo que el análisis racional sugiere que deberían hasta que repentinamente, no lo hacen. Los máximos del mercado son procesos, no eventos. Es probable que estemos en las etapas finales de este proceso, pero el impulso final podría durar meses, no años.

Conclusión: Bailando Mientras Suena la Música

Chuck Prince, entonces CEO de Citigroup, dijo famosamente en 2007: “Mientras la música esté sonando, tienes que levantarte y bailar”. Meses después, el sistema financiero casi colapsa. El rally de hoy tiene esa misma sensación de final de ciclo exuberante, indiscriminado y cada vez más desconectado de los fundamentos económicos.

La subida simultánea en oro, plata, acciones y criptomonedas no es señal de una economía saludable y en crecimiento. Es un síntoma de un sistema monetario bajo estrés, de demasiada liquidez persiguiendo activos finitos, de inversores buscando desesperadamente preservar la riqueza mientras la moneda fiat se erosiona. Es el rally final antes de que llegue la factura de la inflación.

Para los inversores, este entorno exige cautela, no euforia. Sí, los activos pueden continuar subiendo en términos nominales, pero ¿de qué sirve un retorno del 50% si la inflación erosiona el 60% de tu poder adquisitivo? El objetivo no es capturar cada último dólar de alza; es preservar la riqueza real a través de lo que viene después.

La historia nos enseña que cuando todo sube junto, todo eventualmente baja junto. La única pregunta es el momento. Y mientras que cronometrar los mercados perfectamente es imposible, reconocer las señales de un máximo explosivo de final de ciclo es el primer paso para protegerse de su inevitable conclusión.

La música todavía está sonando. Pero se está volviendo más fuerte, más rápida y más frenética. Aquellos que bailan más cerca de las salidas podrían querer considerar su posición.

Disclaimer: Este análisis es solo para fines informativos y no debe considerarse asesoramiento financiero. El autor mantiene posiciones en varias clases de activos discutidas. El rendimiento pasado no garantiza resultados futuros. Siempre realice su propia investigación y consulte con profesionales financieros calificados antes de tomar decisiones de inversión.