Queridos lectores en este artículo vamos a hablar de algo muy importante a tener en cuenta. Macro-economía.

Los procesos macro como lo que estamos viviendo recientemente no son comprendidos por la mayoría como algo a largo plazo, sin embargo, es justamente eso, losa acontecimientos de las negociaciones de los aranceles por Trump y los distintos países son procesos complejos y difíciles de procesar tanto para el mercado como para la economía. Las causas que vemos pueden tardar entre 1-3 años por verse y las consecuencias 5 años o mas.

Estamos a punto de experimentar un cambio radical en la hegemonía de Estados Unidos y del dólar.

POR QUE SE CONSIDERA QUE ESTAMOS EN UNA RECESIÓN ( O CASI)

El Libro Beige de la Reserva Federal, un informe de la Reserva Federal ofrece una visión cualitativa de la situación económica en los 12 distritos que se publica ocho veces al año y recoge datos anecdóticos de contactos empresariales, economistas y expertos del mercado.

La Reserva Federal lo utiliza para detectar tendencias económicas no visibles en datos estándar como el desempleo o las ventas minoristas.

A menudo se cita en las reuniones del Comité Federal de Mercado Abierto (FOMC) para fundamentar las decisiones de política monetaria.

El informe se basa en encuestas y entrevistas, por lo que no es una medida científica y puede verse influido por factores externos como los titulares de las noticias.

Alrededor del 60% de la economía estadounidense ya está en recesión o al filo de la navaja. A juzgar por el entorno de ventas y empleo, se trata de una recesión impulsada por el consumo.

No se trata de un susto de crecimiento para 2022-2023, cuando 2 billones de dólares de exceso de ahorros por la pandemia lo obstaculizaron. Mientras todos nos centramos en los supuestos “acuerdos” comerciales, el destino de la economía está decidido.

El mercado bursátil y los diferenciales de crédito apenas reflejan el 25% de la recesión que se avecina. Recordemos un error muy común, el S&P500 no representa la economía completa de Estados Unidos.

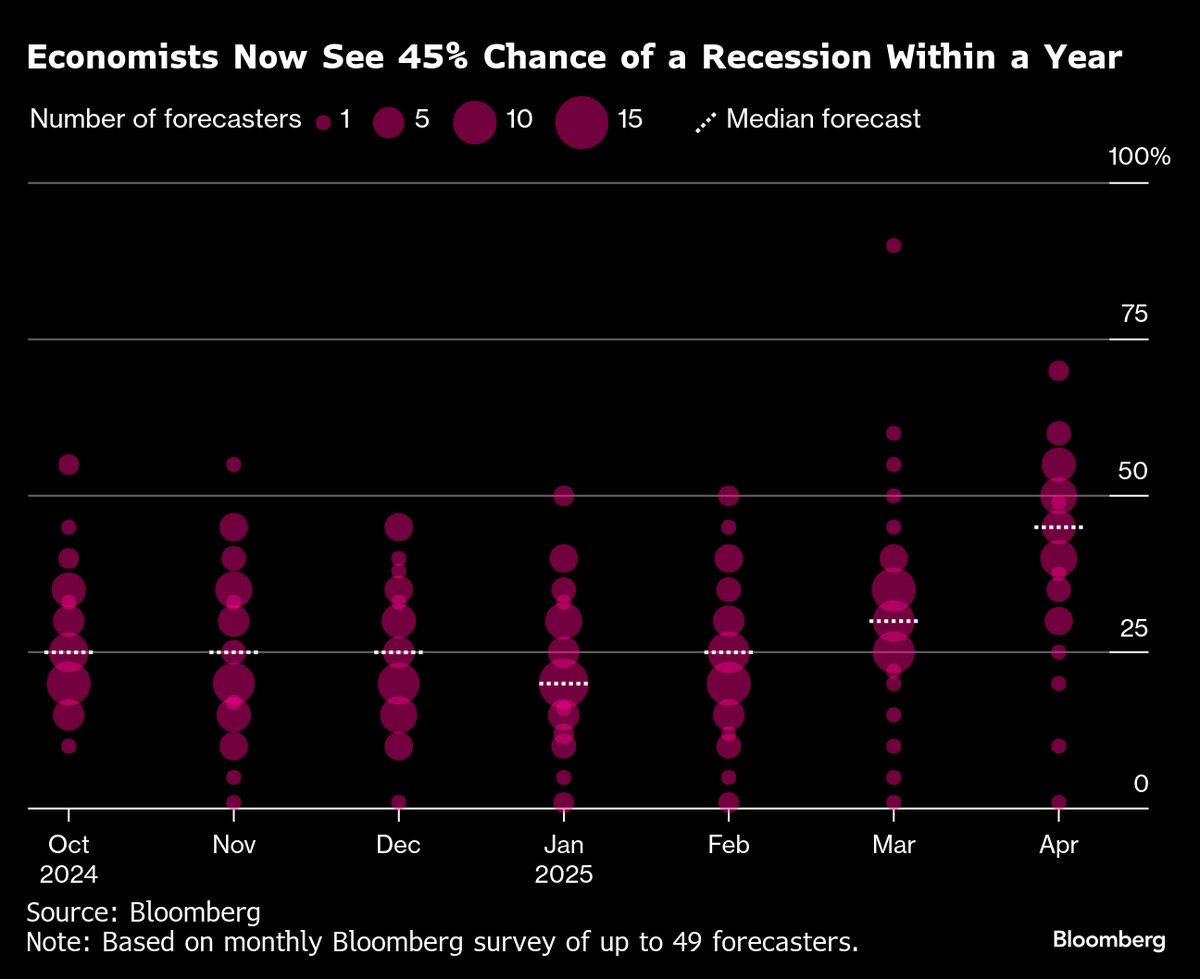

Los economistas empezamos ya a ver las señales delante de nuestros ojos:

EXPLICACION:

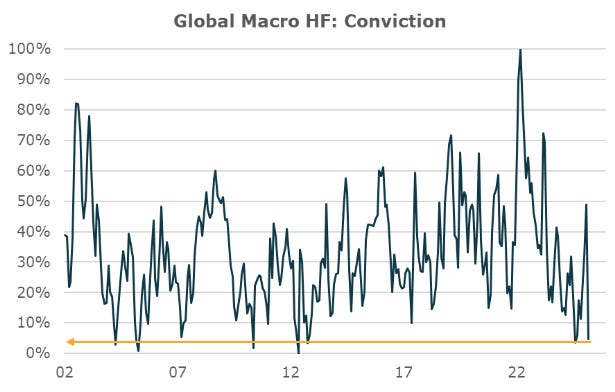

El entorno político extremadamente incierto ha llevado a que los fondos de cobertura de Global Macro tengan su menor convicción comercial en más de una década.

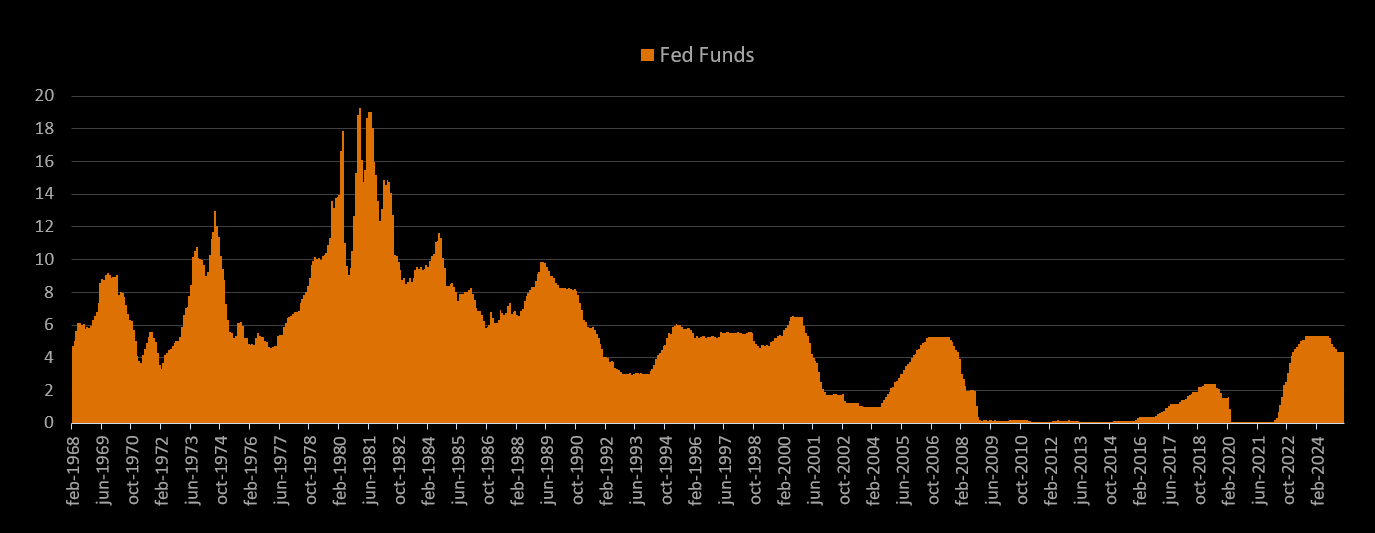

Los tipos de interés siguen muy altos comparados con el resto de ocasiones, actualmente en un 4.5%, y en el caso de que en la siguiente reunión hagan otro recorte seguirían estando altos, hablando históricamente siempre que se ha producido una recesión los tipos suelen estar altos:

Unos tipos de interés del 4.5% en Estados Unidos pueden ser perjudiciales para el consumo porque encarecen el crédito, lo que reduce la capacidad de gasto de los hogares al aumentar las cuotas de hipotecas, préstamos y tarjetas.

Este enfriamiento del consumo impacta negativamente en la demanda agregada, lo que a su vez puede llevar a una menor inversión y contratación por parte de las empresas.

Además, el aumento de los costes financieros para las compañías limita su crecimiento y capacidad de expansión. En un contexto donde el consumo privado representa alrededor del 70% del PIB estadounidense, esta combinación puede acelerar o acompañar una recesión económica impulsada por la caída del gasto interno.

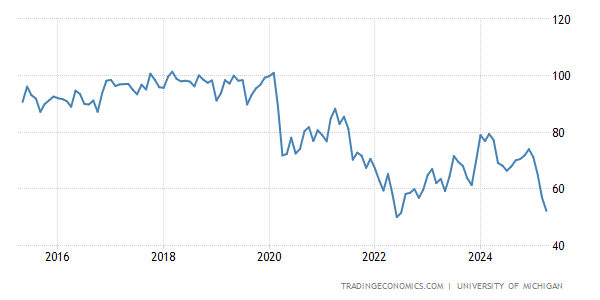

Estudio de la Reserva Federal: «Lo que los consumidores han estado diciendo difiere de lo que han estado haciendo durante el período pospandémico». Los consumidores dicen sentirse peor, pero hasta finales de 2024, comprarán más —no solo gastarán más— que en 2019.

Esta discrepancia entre lo que los consumidores han estado diciendo y haciendo sugiere que las encuestas de sentimiento del consumidor por sí solas se han convertido en indicadores más débiles del comportamiento futuro del consumidor y de la salud de los consumidores estadounidenses.

Todos sabemos por que dicen esto:

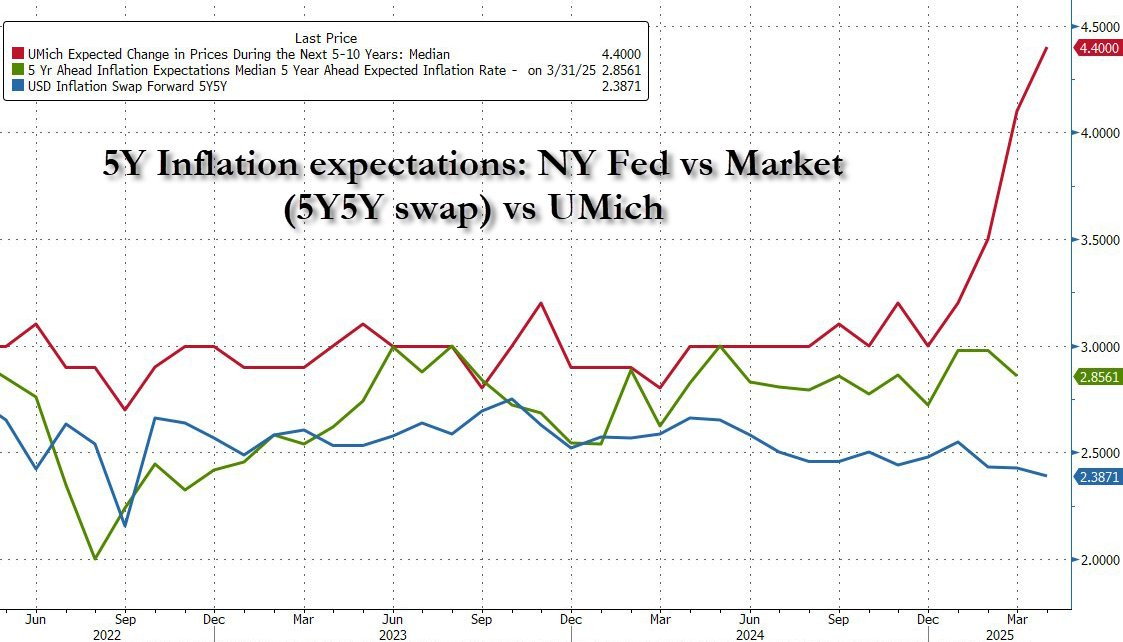

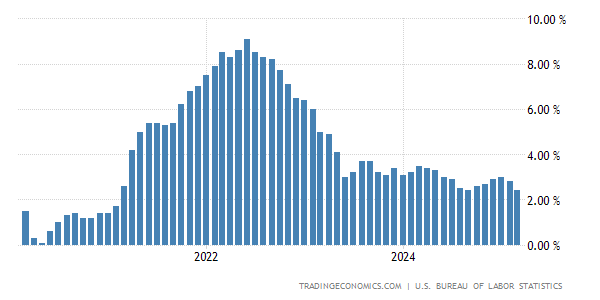

Inflación cada vez más cerca del 2% objetivo de la FED con aún un recorrido por delante:

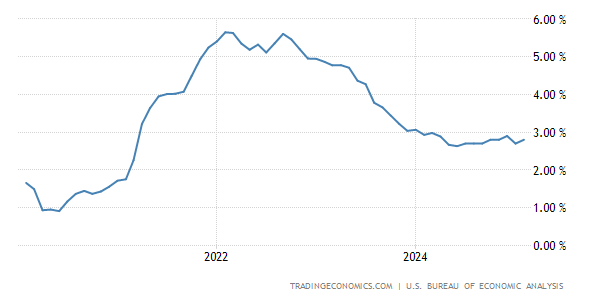

Junto con el dato de la inflación Core la cual suele ser vigilada de cerca por la FED:

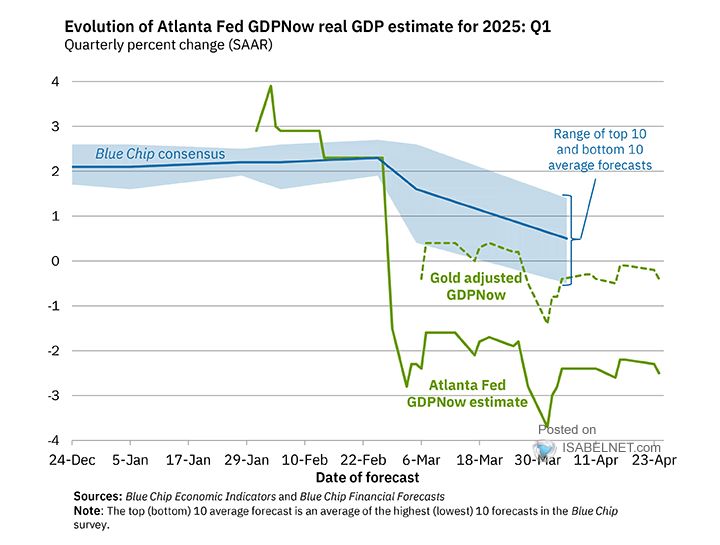

El modelo GDPNow de la Fed de Atlanta predice una contracción anualizada del -2,5% en el PIB real de EE. UU. para el primer trimestre de 2025, mientras que el modelo alternativo que incorpora datos de importación y exportación de oro pronostica una disminución menor del -0,4%.

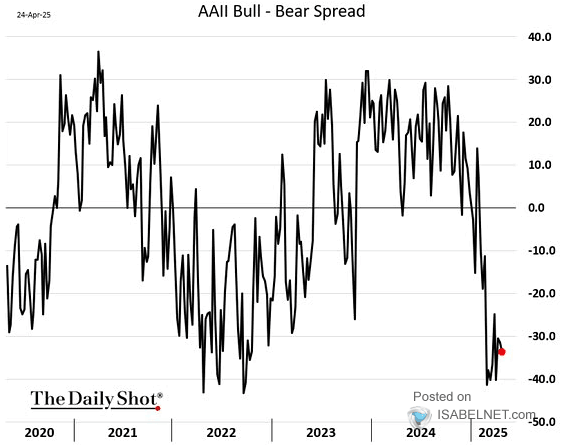

El índice AAII de sentimiento inversor en EE.UU. sigue mostrando un pesimismo sostenido entre los inversores particulares.

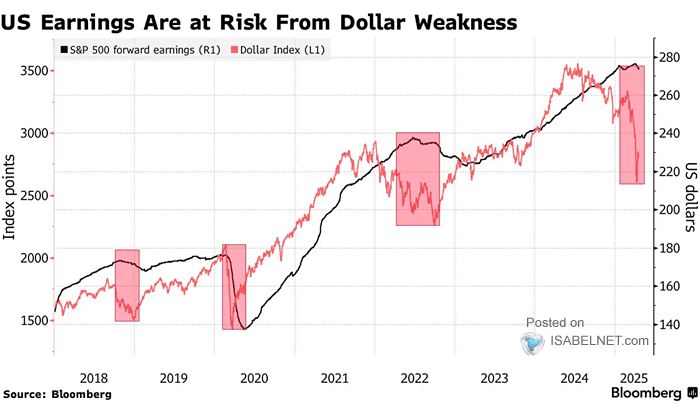

El debilitamiento del dólar estadounidense está generando importantes preocupaciones sobre las ganancias corporativas de Estados Unidos, en particular por su interacción con los aranceles y la incertidumbre económica mundial.

Actualmente, preocupaciones sobre política comercial, la desaceleración del crecimiento y la depreciación del dólar han creado vientos en contra con respecto a una perspectiva positiva.

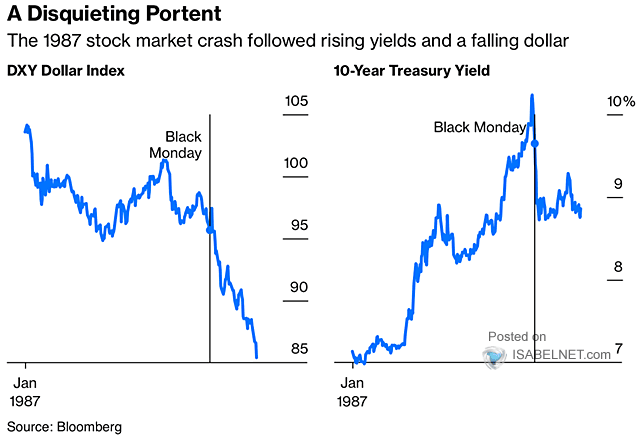

Los rendimientos de los bonos rara vez suben mientras el dólar cae, ya que un mayor rendimiento suele aumentar el atractivo de la moneda. Esta inusual tendencia indica una pérdida de confianza, similar al patrón observado antes del desplome del Lunes Negro de 1987.

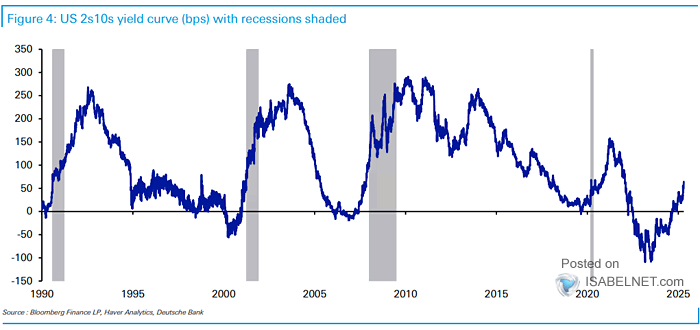

Si bien una curva de rendimiento invertida cada vez más pronunciada ha advertido históricamente sobre una recesión, la fortaleza económica persistente podría significar una perspectiva más positiva para las acciones estadounidenses en 2025, aunque esto marcaría una ruptura notable con el pasado.

Estos spreads reflejan la prima de riesgo que los inversores exigen para invertir en deuda de alto riesgo (empresas con baja calificación crediticia) frente a deuda segura (como bonos del Tesoro). Cuanto más alto es el spread, mayor es el miedo al riesgo y la percepción de que podría haber problemas económicos.

- Actualmente, los spreads están repuntando ligeramente, aunque lejos de los niveles críticos como en 2008 o 2020.

- Si los spreads siguen subiendo con fuerza, puede ser una señal temprana de que los mercados temen una recesión.

- Históricamente, los picos en los spreads preceden o coinciden con recesiones, ya que los inversores demandan mayor rentabilidad por el aumento del riesgo de impago.

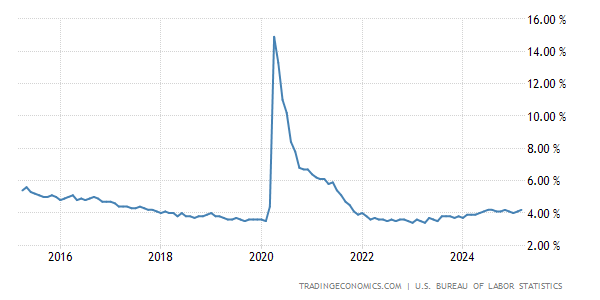

El desempleo sigue bajo pero desde 2025 solo ha crecido aunque sean 2 décimas, eso puede ser más preocupante en el caso en el que siga con esa tendencia.

Un déficit comercial tan profundo drena crecimiento y empleo hacia el exterior, resta al PIB y debilita la economía interna, aumentando así el riesgo o la gravedad de una recesión. Sin embargo, ahora nos posicionamos en una incertidumbre arancelaria que ocasiona una idea de una supuesta solución para saldar el déficit, según Trump no quiere tener déficit con nadie, algo totalmente absurdo.

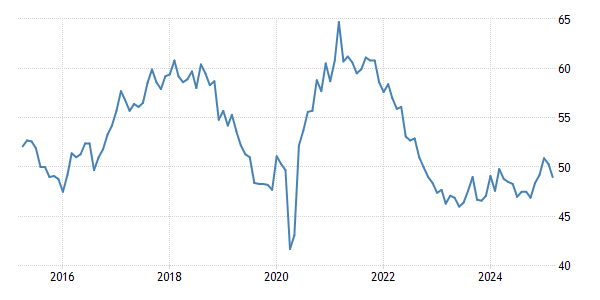

El ISM manufacturero:

- Contracción de la actividad industrial

- Si el PMI baja de 50, significa que las empresas manufactureras están produciendo menos, recibiendo menos pedidos y posiblemente reduciendo empleo.

- Impacto en el empleo y la inversión

- El sector manufacturero es clave en muchas cadenas de suministro. Si se frena, puede afectar empleo industrial y confianza empresarial, reduciendo inversiones.

- Efecto multiplicador en la economía

- La industria arrastra a otros sectores: logística, materias primas, energía, servicios financieros.

- Una caída industrial puede amplificarse hacia el consumo y la inversión general.

- Señal temprana de desaceleración económica

- El PMI es un indicador adelantado: suele debilitarse meses antes de que el PIB entre en recesión oficial.

La confianza del consumidor cae a niveles de 2022… Algo preocupante por que como hemos comentado se prevee una recesión por paarte de este sector. Desde que ha entrado Trump al mandato nos acercamos con mucha inestabilidad a un nuevao paradigma económico.

MERCADO

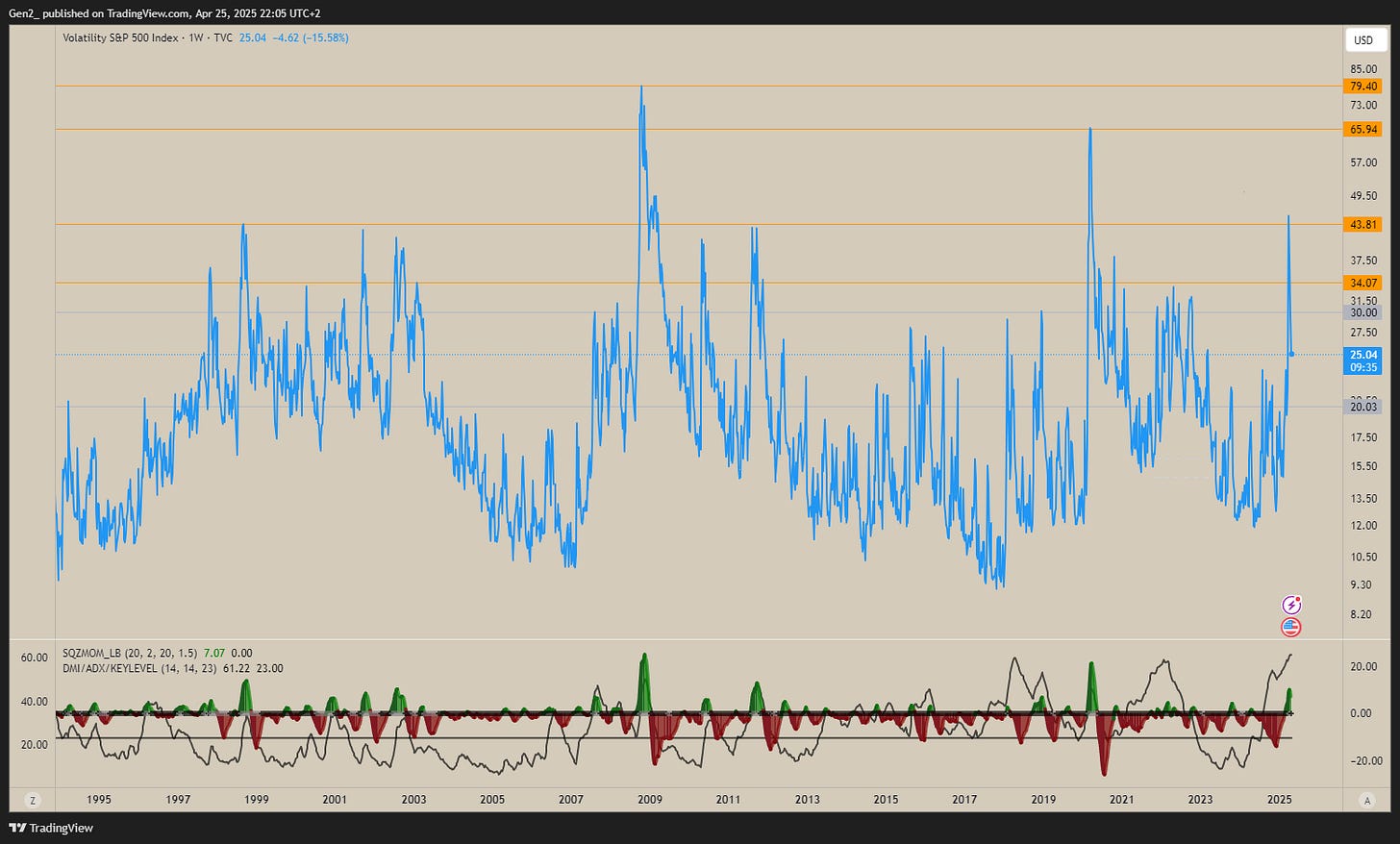

El VIX llegó alcanzar el 45% de volatilidad, es un nivel que no se veía desde 2020 con el COVID, algo muy a tener en cuenta para comprender la tensión en los mercados que hay actualmente, esto en un futuro continuará siendo así.

El S&P500 lleva una caída del 21%, en mi opinión los rebotes que se van a dar son para vender a no ser que mejore la situación macro, veremos como esta tendencia bajista sigue su fruto cuanta más incertidumbre alla en las declaraciones de los representantes mundiales.

El petróleo cotiza a precios de recesión adelantandose a todo lo idealizado por la falsa demanda que supuestamente hay en las bolsas, mucho ojo por que llegó a estar en los 58%…

La debilidad que muestra el dólar es totalmente normal si vemos el conexto de manera clara, si bien con los aranceles debería de subir por la reducción de la demanda de divisas extranjeras al disminuir las importaciones, y porque los inversores ven a Estados Unidos como un refugio seguro en medio de tensiones comerciales. Además, si se percibe que los aranceles benefician a la industria local, puede aumentar la entrada de capital extranjero, apoyando aún más al dólar. Sin embargo, si los aranceles terminan afectando negativamente al crecimiento económico de EE.UU. o generan represalias internacionales, en el largo plazo el dólar podría debilitarse debido a un menor atractivo económico y mayores riesgos de recesión.

El oro está subiendo tanto porque los inversores lo ven como un refugio seguro en un contexto de alta incertidumbre económica, temores de recesión y tensiones geopolíticas. Además, el debilitamiento del dólar en ciertos momentos, la expectativa de recortes de tipos de interés por parte de la Reserva Federal y la persistencia de la inflación real (incluso si las cifras oficiales parecen moderadas) aumentan aún más el atractivo del oro como activo de preservación de valor. A esto se suma una fuerte demanda física, especialmente de bancos centrales y mercados emergentes, que están acumulando oro como forma de diversificar reservas y protegerse de la inestabilidad del sistema financiero global.

Pero hay un problema con el oro, la mayoría de las operaciones son de oro de papel es decir contratos de futuros, CFD etc… Por lo que no todas estan respaldadas por oro físico, eso puede ocasionar una grave puñalada en el precio en un futuro. Por ahora cuanta más incertidumbre más beneficioso para él.

Por último pero no menos importante Bitcoin, como muchos sabreís el principal rey del sector crypto, si lo veemos con perspectiva después del oro es uno de los mejores activos que se han comportado, sin ninguna duda se esta produciendo una rotación de capital de bolsa, acciones etc hacia BTC por eso ahora mismo esta a un 10% del ATH anterior.

Aún le queda recorrido y su ciclo alcista no ha finalizado, y si hablamos de ganadores y perdedores ya que ha muchos les gusta comparar, si hubieses comprado este mismo año BTC hace un mes ya habrías tenido las mismas ganancias que el oro en estos 4 meses que llevamos.

Mucha suerte a todos. Por Álvaro Palomino