Queridos lectores, en este artículo repasaremos los indicadores más importantes para recapacitar sobre el concepto de recesión, 2025 va a ser un año muy interesante, pero con unas perspectivas según los analistas no muy favorables. Algo totalmente normal si consideramos que llevamos subiendo en la bolsa americana desde octubre de 2022:

Todo empieza con una de las mayores subidas de tipos de la historia en términos de velocidad, es innegable que eso trae consecuencias a la larga y aunque en estos dos años no se hayan ‘’notado’’ en el precio de los activos de gran manera si que se ha sufrido en la ciudadanía y en la clase media trabajadora.

Con respecto a los tipos de interés se especula que en la siguiente reunión bajen 25PB, según leemos a Timiraos el cual dice lo siguiente:

‘’ Los comentarios preparados de John Williams no hacen ningún esfuerzo por sentar las bases para un recorte de 50 puntos básicos. Williams afirma que “con el tiempo la política puede trasladarse a un entorno más neutral”. Ahora está haciendo preguntas y respuestas, y si la persona que hace las preguntas decide preguntar sobre política monetaria en lugar de sobre gestión de la deuda del Tesoro, tal vez aprendamos más. A Williams le parece bien el 25. Presionado sobre por qué la Fed no tiene más prisa por bajar las tasas a neutral, Williams dice que la política monetaria está “bien posicionada” y “en un camino” que puede prevenir una debilidad indeseable en el mercado laboral.

Williams dijo a los periodistas más tarde el viernes que no tenía una opinión sobre si hacer 25 o 50. P: ¿Cuál es el movimiento correcto para empezar? Williams: “No tengo una opinión personal al respecto en este momento. Creo que tenemos que analizar todos los datos, no solo el informe de empleo, sino también otros datos que hemos obtenido y otros que obtendremos, y tomar una decisión sobre cuál es la decisión correcta para lograr nuestros objetivos… Por lo tanto, todavía no estoy pensando en qué significa eso exactamente, y obtendremos datos, nos reuniremos y, obviamente, analizaremos todo y lo discutiremos. Pero en este momento, creo que mi propia opinión es que definitivamente hemos visto ese movimiento hacia el equilibrio en el mercado laboral. Hemos visto los buenos datos sobre la inflación. Y eso nos dice que es hora de reducir esa restricción de la política”.’’

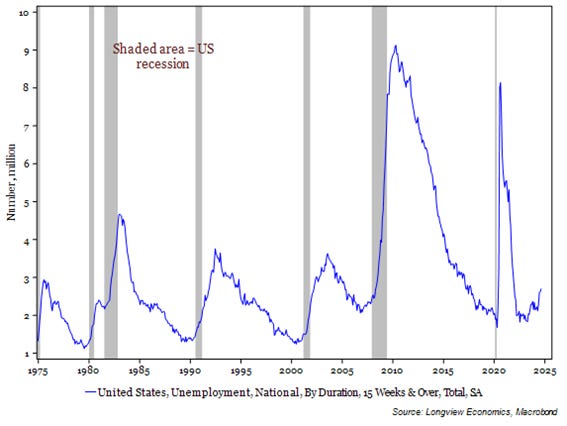

Sabiendo esto podemos repasar los demás datos, si nos fijamos en el empleo deducimos lo siguiente, desempleado durante 15 semanas (o más) y cada vez más, esta debilidad en el mercado laboral es importante, como podemos ver en el gráfico estimamos que antes de haber una recesión se aprecia una subida del desempleo importante:

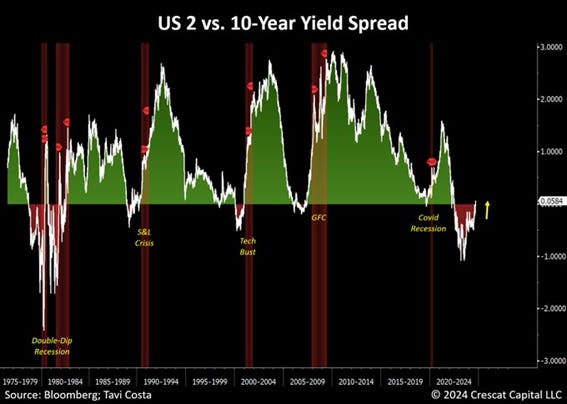

El diferencial entre el 10 años y el 2 años, que tras muchos trimestres invertido comienza a desinvertirse. Esto se mira mucho debido a que es una señal que tomamos para interpretar el riesgo de una recesión y prevenir ese proceso de reducción de producción.

Históricamente ha sido un aviso claro de que una recesión puede estar a la vuelta de la esquina:

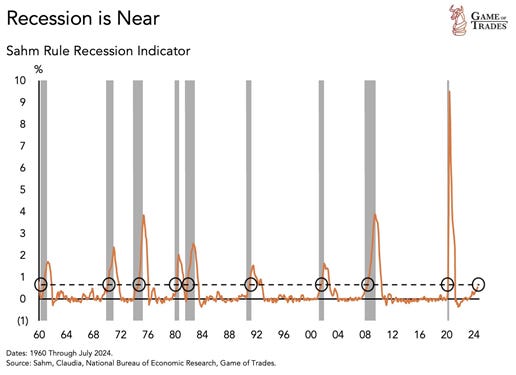

La regla Sahm se ha activado, se ha anticipado a las últimas 9 recesiones y tiene un historial de éxito del 100% según GameofTrades, la regla de Sahm es un indicador de recesión desarrollado por la economista Claudia Sahm Identifica el inicio de una recesión observando el aumento de la tasa de desempleo:

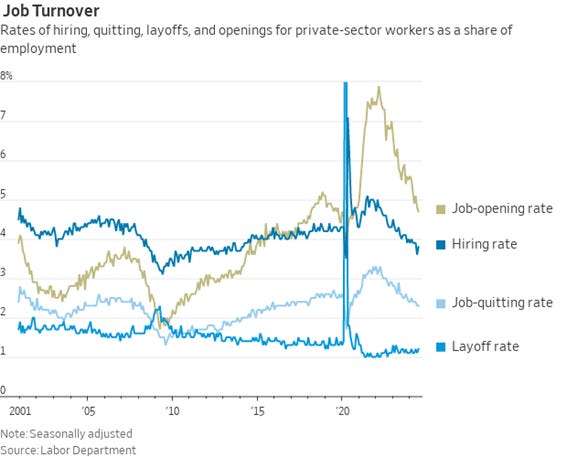

El informe JOLTS de julio mostró que para los trabajadores del sector privado

• La tasa de apertura de empleo bajó a 4,7% (-0 pp desde junio)

• La tasa de contratación aumentó hasta el 3,8% (+0,2 pp)

• La tasa de despidos aumentó hasta el 1,2% (+0,1 pp)

• La tasa de abandono se mantuvo estable en el 2,3%.

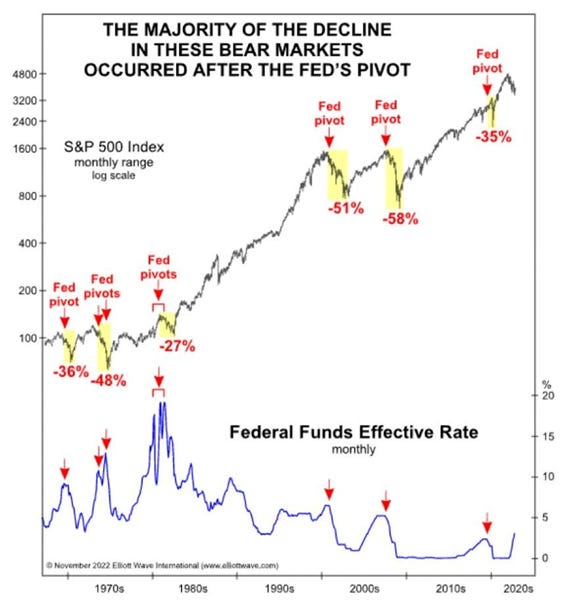

Históricamente cuando se produce un pivot de la FED el mercado atiende una corrección en las bolsas, históricamente siempre ha habido una corrección ya sea mayor o menos, el caso es que si se prevee una bajada de tipos eso ya sabemos lo que significa:

Hay muchos datos que titubean y otros que no dan signos de recesión, sin embargo hay que tener en cuenta los importantes, por lo que espero que os haya servido y mantengáis un ojo siempre abierto.

Mucha suerte a todos.

Escrito por Álvaro Palomino