Invertir en acciones es una de las opciones más habituales y comunes. En este análisis de Flex Ltd. te explayamos cada detalle de la compañía para que no tengas que ir buscando Flex stock en google y analizarla por tu cuenta. ¡Sigue leyendo y te ayudaremos a decidirte por invertir en Flex!

¿Qué hace Flex Ltd.?

Flex Ltd. es un proveedor de servicios “Sketch-to-Scale”. Proporciona servicios y soluciones de diseño, ingeniería, fabricación, logística inversa y cadena de suministro a fabricantes de equipos originales en Asia, América y Europa.

Atiende a empresas de diversos sectores y mercados finales, como el médico, el de la automoción, el industrial, entre muchos otros. Opera a través de tres segmentos:

- Flex Agility Solutions (FAS)

- Flex Reliability Solutions (FRS)

- Nextracker.

El segmento de Flex Agility Solutions incluye mercados como las comunicaciones, la empresa y la nube; el estilo de vida; y los dispositivos de consumo. El segmento Flex Reliability Solutions incluye mercados como el de la automoción, el de las soluciones sanitarias y el industrial. El segmento Nextracker proporciona tecnologías de seguimiento solar que optimizan y aumentan la producción de energía.

La empresa ofrece tecnologías transversales, como una interfaz hombre-máquina, plataformas de Internet etc… También ofrece soluciones integradas de seguimiento solar y de software utilizadas en proyectos solares. Además, la empresa ofrece servicios de diseño e ingeniería de valor añadido, así como servicios de ensamblaje y fabricación de sistemas. Ofrece asimismo, sistemas de suministración de corriente para diversos equipos electrónicos, cargadores, adaptadores, fuentes de alimentación etc…

La empresa era conocida anteriormente como Flextronics International Ltd. y cambió su nombre a Flex Ltd. en septiembre de 2016. Flex Ltd. se constituyó en 1990 y tiene su sede en Singapur.

El sector de Flex Ltd.

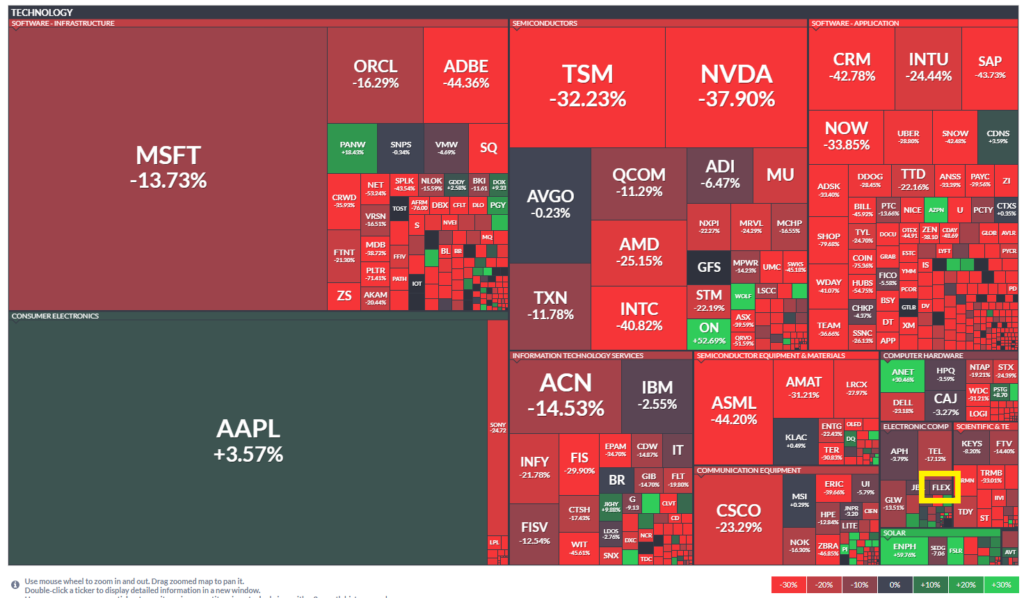

Según Finviz.com, el sector en el que se ubica la compañía Flex Ltd. es claramente el sector tecnológico, definido con exactitud por sus principales actividades en el mercado comentadas anteriormente. Como siempre, vamos a comentar en temporalidades de un año los resultados que ha obtenido el sector en general. Si echamos un vistazo a los mapas que nos genera Finviz.com observamos una masacre en todo el sector tecnológico con un color rojo predominante casi en su totalidad. A excepción de algunas compañías que han sabido sacarle partido a esta situación la gran mayoría han sufrido pérdidas.

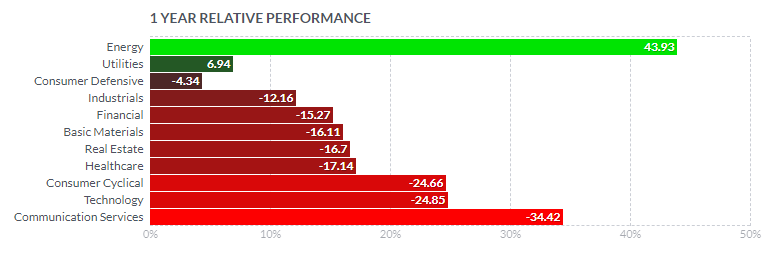

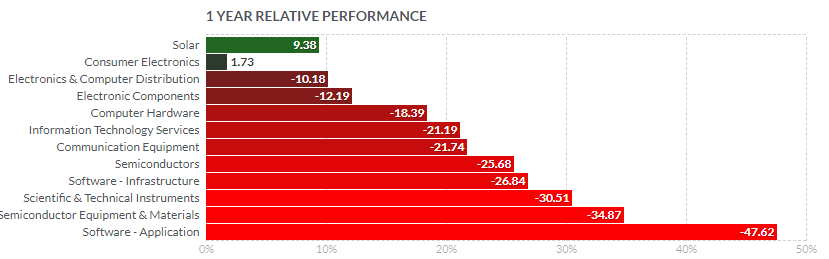

En concreto el sector Tecnológico ha sido uno de los más afectados durante el último año. Con rentabilidades negativas del -24% es el penúltimo sector más afectado por encima del de comunicación de servicios. Los dos únicos sectores que han resultado positivos son claramente el sector energético, beneficiado por los precios de la energía, y el sector de utilidades.

Como bien sabréis, cada sector se divide en diferentes industrias, y la industria que le corresponde a Flex Ltd. es la industria de componentes electrónicos. Dentro del sector tecnológico tan solo dos industrias han resultado positivas. Una de ellas la solar, con unas cifras positivas del 9% y la otra el consumo electrónico, que en cierta manera podría traducir sus beneficios a la industria de componentes electrónicos aunque nunca se sabe. La industria de los componentes electrónicos ha caído bastante durante el último año, una caída del 12%. Aunque si comparamos con todo el sector, es de las menores caídas existentes, ya que la media se encuentra entorno a cifras del -25%, destacando la industria de software con una caída del 47%.

Competencia de Flex Ltd.

| Amphenol | TE Connectivity | Corning | Jabil | Flex Ltd. | Littelfuse | |

| TICKR | APH | TEL | GLW | JBL | FLEX | LFUS |

| Cap bursátil | 45.370 mil M | 41.670 mil M | 29.630 mil M | 8.280 mil M | 8.180 mil M | 5.970 mil M |

| PER | 25 | 16 | 14 | 10 | 9 | 16 |

| ROA | 12% | 11.7% | 6.7% | 4.9% | 4.9% | 10.8% |

| ROE | 28.5% | 23.6% | 16.5% | 37.9% | 23.9% | 17.90% |

| ROI | 15.3% | 15.7% | 8.4% | 15.2% | 13.1% | 13% |

| Margen bruto | 31.5% | 32.9% | 35.1% | 7.8% | 7.5% | 40.1% |

| Margen beneficios | 15% | 16% | 13.7% | 2.7% | 3.4% | 14.9% |

| Precio | 73 | 124 | 33 | 58 | 17 | 231 |

| Beta | 1.26 | 1.31 | 0.99 | 1.43 | 1.54 | 1.14 |

| Dividendos | 1.09% | 1.80% | 3.19% | 0.55% | – | 1.03% |

| P/FCF | 46.98 | 49.84 | 53.01 | 75.95 | 27.63 | 24.29 |

| Performance 12 m | -3.79% | -17.12% | -13.51% | -4.58% | -6.56% | -17.80% |

| Float Short | 0.94% | 0.70% | 1.29% | 2.53% | 2.14% | 1.29% |

¿Cómo es Flex frente a su competencia?

Hemos seleccionado la competencia de Flex Ltd. en función de las empresas más grandes en capitalización de su industria. Así pues, vamos a empezar comentando y comparando las capitalizaciones de las compañías seleccionadas.

Se dice que la capitalización de una compañía define de cierta manera el grado de estabilidad que posee. Cuanto más grande es una compañía, más estable es y viceversa. La capitalización bursátil de Flex Ltd. es de 8.180 millones de dólares, es la 5 empresa más grande de su industria. Cierto es que la primera de su industria la supera en unas cinco veces, por lo que podríamos decir que Flex Ltd. no es la empresa más estable de su competencia.

Análisis del PER de Flex Ltd.

El PER es un ratio que nos puede dar muchísima información acerca de una compañía, a pesar de que solo compara el precio al que cotiza con los beneficios que consigue. El ratio PER nos indica el precio teórico que estamos pagando por una empresa con respecto a su beneficio neto, es decir, cuántas veces estamos pagando por el beneficio neto que nos ofrece una compañía. Un PER elevado puede indicarnos que estamos asumiendo unos costes elevados respecto al valor real de la empresa. No obstante, los PER altos (y más en concreto en el caso de Coca-Cola) pueden estar justificados por la fuerte confianza en la demanda de la empresa y/o por su posición o su posible crecimiento futuro.

PER de su competencia

Dentro de los ratios PER de su competencia principalmente destacan dos empresas. Destaca Amphenol con un PER de 25 puntos y la propia Flex Ltd. con un PER de 9 puntos. Las demás empresas seleccionadas cuentan con una media del PER de 15 puntos su mayoría.

El PER es un ratio que nos puede dar mucha información pero sin una conclusión clara. Así pues, vamos a comparar el PER con los de su media del sector e industria además de con su propio PER histórico, para sacar una conclusión un tanto más acertada sobre este ratio.

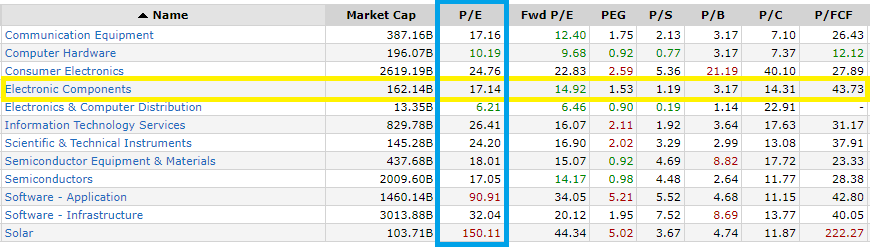

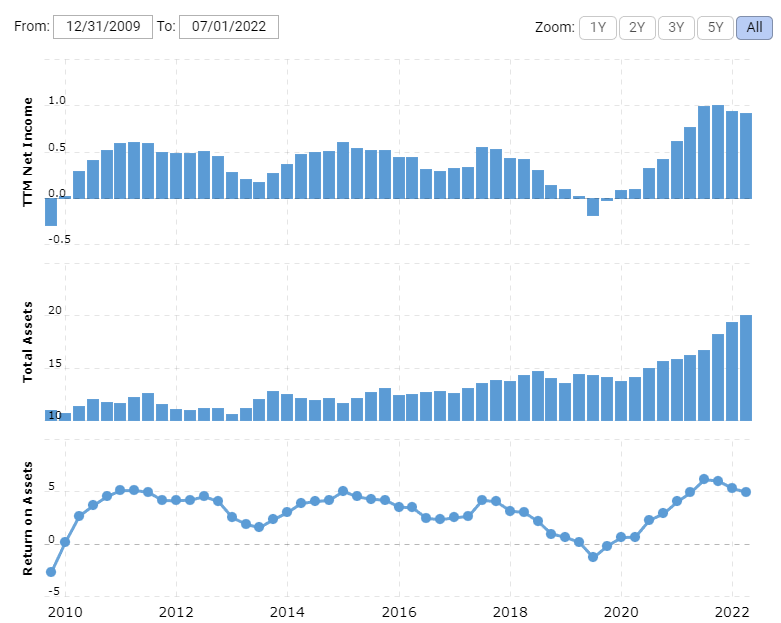

PER medio de la industria y el sector

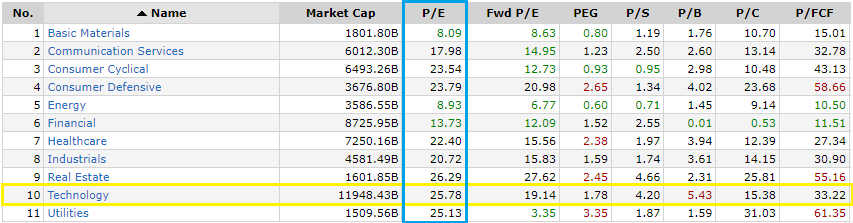

Como podemos ver el PER medio del sector es de 25x. Se trata del sector tecnológico, que es un sector que se caracteriza por cotizar a ratios de precio/beneficios altos. Concretamente, comparando con el resto de sectores, el tecnológico posee el mayor PER, clasificándose como el sector por el que pagamos mayor precio en función de los beneficios que obtenemos.

Flex Ltd. se trata de una compañía tecnológica, pero en este caso su PER no representa la magnitud que suelen tener las empresas del sector tecnológico. La compañía Flex Ltd. posee un PER mucho menor que la media de su sector, habiendo una diferencia de 16 puntos. Sacamos en conclusión que Flex es una compañía barata en comparación con la media de su sector. Eso sí, es tan solo una estimación, ya que con un solo ratio no podemos dejar en claro que una compañía se sitúa por debajo de su valor intrínseco.

Con la industria de la que proviene Flex Ltd. sucede un poco lo mismo, pero en menor medida. La media del PER de la industria de componentes electrónicos es de 17x. Como comentábamos el PER de Flex es de 9x, así que no solo podríamos considerar que la compañía se encuentra a bajos múltiplos comparado con su sector, si no también con su industria.

PER histórico de la compañía.

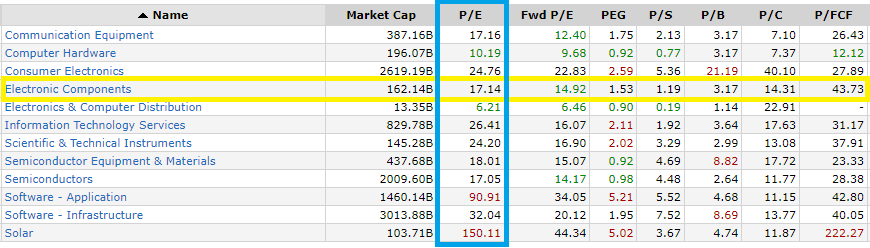

Por último, vamos a comparar con el PER histórico de la compañía, de esta manera cubriremos bastantes rangos para analizar el PER.

Para empezar el PER medio histórico de Flex se ha situado en una cifra entorno a los 28x. Vamos a comentar la trayectoria del PER que ha llevado la compañía durante la última década. A principios de década tenia un PER normalizado muy parecido al actual, de 8x-9x. Posteriormente, y por causa de una caída en los rendimientos de los beneficios netos durante 2013, el PER subió drásticamente hasta los 32 puntos, triplicando la cifra del año anterior.

En los siguientes dos años el PER se normalizó en una cifra de 12x gracias a la estabilización de los beneficios netos y del precio, que rondaba los 10-12 dólares por acción. Durante 2016 vemos una subida importante debido al sentimiento positivo de los inversores, que hizo elevar el precio, al que posteriormente se corrigió haciendo bajar la cifra del PER desde los 28 hasta estabilizarlo entorno a los 20 puntos.

No fue hasta principios de 2018 que los beneficios netos cayeron en picado dejando como resultado un BPA muy cercano a 0 incluso en algunos periodos con BPA negativo. Esto causó un giro de tendencia desde los 17 hasta los 10 dólares por acción, que sumado al Beneficio Por Acción negativo, causó que el PER fuera de 0 (no hay posibilidad de que se calcule). Durante el año de pandemia, esta empresa respondió con buenos resultados, consiguiendo una tenencia alcista en su cotización, alcanzando un precio muy estable de unos 17 dólares por acción y un aumento del beneficio neto en constante crecimiento, que hizo que el PER se normalizase hasta los niveles en los que se encuentra actualmente.

Análisis del ROA, ROE y ROI

Pasamos ahora a analizar los ratios de rentabilidad más importantes en un análisis. Son los ratios que nos indican cuánta rentabilidad obtiene Flex Ltd. con el uso de sus recursos.

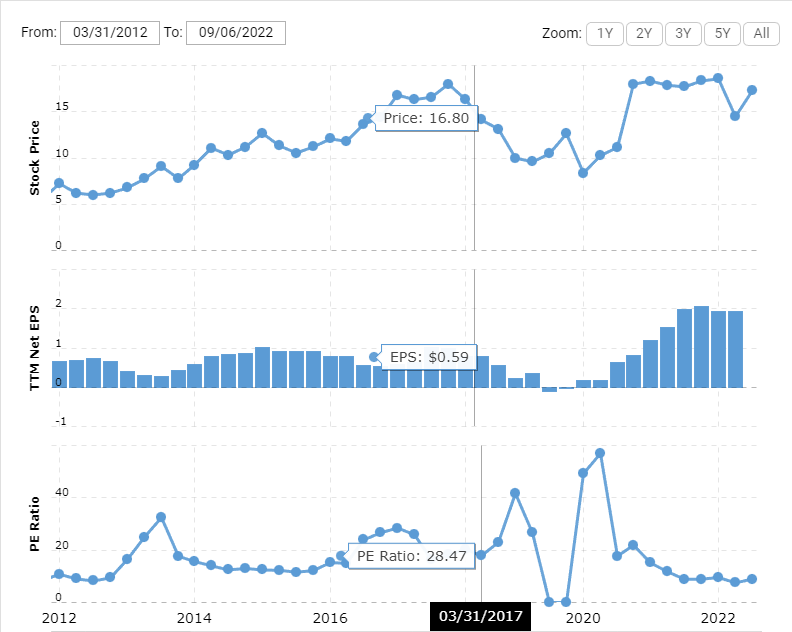

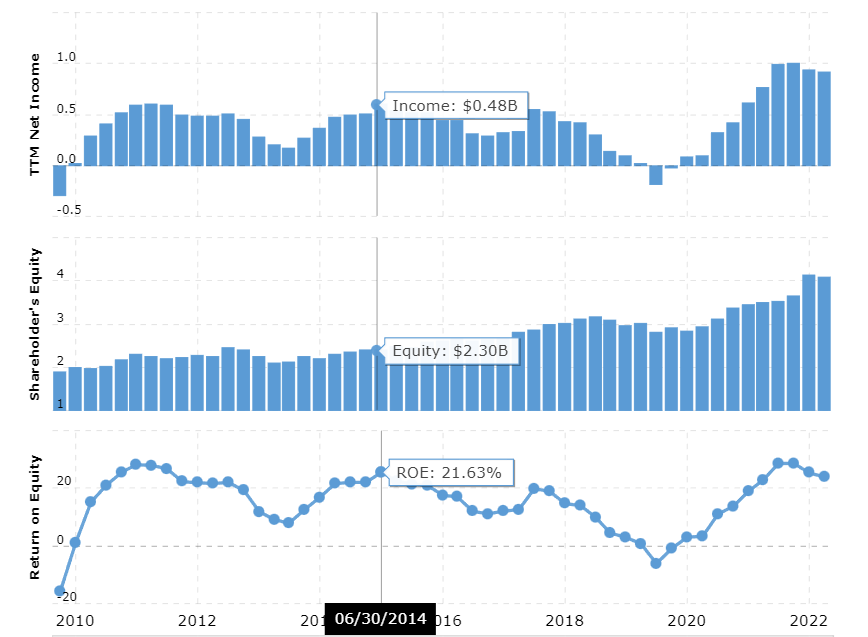

Empezamos con el ROA, el ratio que nos muestra cuanta rentabilidad obtiene la compañía a través de sus activos. El nivel de ingresos netos de Flex no ha sido estable ni mucho menos, con gran cantidad de subidas y bajadas, llegando a ser negativos durante el periodo anterior a la pandemia. No obstante el nivel de activos que ha poseído la compañía a lo largo de la última década, tiene una notoria tendencia alcista, acumulando activos para el desarrollo de sus actividades.

Cabe comentar que frente a la competencia seleccionada, Flex Ltd. posee el ROA más bajo, indicando que es la empresa con menos efectividad de beneficios sobre sus activos. Su último retorno sobre activos fue casi del 5%, un porcentaje que se encuentra bastante lejos del que tiene Amphenol por ejemplo, que resulta del 12%.

En resumen, el comportamiento del ROA de Flex, es prácticamente idéntico al nivel de beneficios netos obtenidos, debido a la estabilidad creciente de la acumulación de los activos de la compañía. El ROA medio de los últimos 10 años ha sido del 3-4%, aunque últimamente goza de la mejor cifra de rentabilidad sobre activos de la última década.

En cuanto al ROE, también conocido como rentabilidad financiera. Es la rentabilidad que la empresa en función de los fondos propios, y mide el retorno de los accionistas, por eso es que resulta bastante interesante. También conocida como “Return On Equity”.

En cuanto al ROE de Flex Ltd. nos encontramos que el capital que han ido aportando los accionistas ha crecido con un ritmo constante salvo con pequeñas pinceladas bajistas justo en los periodos en los que los beneficios netos bajaban. Esto hacía bajar el ROE durante estos periodos pobres en beneficios. Siendo incluso negativo debido a los periodos de beneficios negativos que observamos justo en el año pre pandemia.

Frente a su competencia, esta vez consigue mejorar sus resultados y conseguir más rentabilidad sobre el capital de la empresa. Con una última cifra de retorno sobre el equity de 24% resulta mejor parada que empresas como Corning (GLW). No obstante, en este ámbito destaca la empresa Jabil, con un retorno sobre el capital de la empresa del 37%.

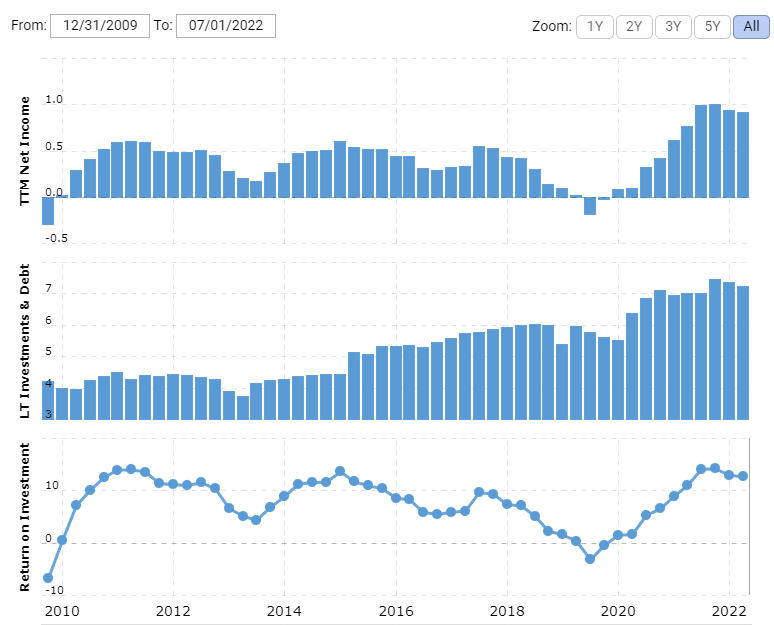

Hablamos del ROI, quizá un ratio que no es tan conocido, pero no por ello es menos importante. Se conoce como el ratio que compara los ingresos netos que obtiene la empresa en función de las inversiones que realiza. Por lo tanto, mide qué tanto efectiva es la empresa para conseguir beneficios con las inversiones que realiza. Es un ratio que también representa la rentabilidad financiera de la compañía.

En concreto para este ratio se comparan las inversiones y la deuda a largo plazo con los beneficios netos que ha obtenido la empresa a raíz de ellos. Las inversiones de la última década de Flex han sido crecientes junto con la deuda. No obstante, parece ser que las inversiones no van directamente relacionadas con los ingresos, lo que nos hace pensar que la empresa no aprovecha al máximo sus inversiones o no las invierte en el lugar correcto para generar beneficios. Durante los años previos a la pandemia, se hace de notar una bajada drástica de los beneficios netos hasta cruzar la línea negativa. Posteriormente y justo mientras cursábamos la ola del covid-19 empezaron a aparecer algunos beneficios en la empresa a la vez que se aumentaban las inversiones, traduciéndose en un alza sin precedentes en el ratio de retornos sobre inversiones.

La media del ROI de Flex Ltd. se ha situado entorno al 9% durante la última década ,cierto es que con subidas y bajadas sobre todo la más pronunciada en los años previos a la pandemia. Comparando con los ratios ROI de las empresas competentes que hemos seleccionado, Flex Ltd se encuentra en el peor lugar, eso sí tampoco se lleva mucho con las empresas que más ROI tienen.

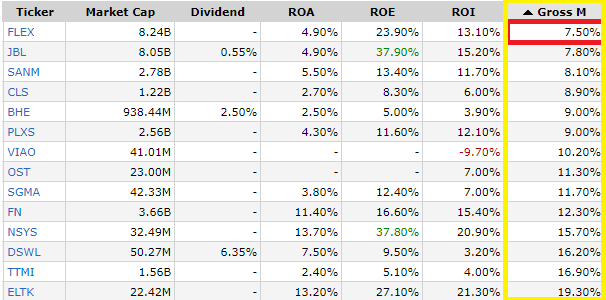

Margen bruto y Margen de beneficios

El margen bruto es el beneficio directo que obtiene una empresa, sin contar impuestos de valor añadido. Es simplemente la diferencia entre el precio de venta y el coste de producción. Dicho esto, cabe destacar que Flex es la compañía que peor margen bruto tiene, de hecho, un 7% de margen bruto sobre los ingresos es una cantidad bastante pobre, teniendo en cuenta que aún estamos hablando de que son cifras brutas, y hay que aplicarle impuestos, intereses, comisiones así como cualquier gasto asociado. Además de entre su competencia, es el margen bruto más bajo que encontramos, pero no solo de su competencia, sino de toda su industria, como podemos ver en la siguiente imagen:

El margen de beneficios es la diferencia entre los beneficios y los ingresos, es decir, son las cifras netas que realmente obtiene la empresa después de restarle todos los costes que le conlleva hacer una venta.

Con un margen bruto muy pequeño no nos dejaba lugar a tener un margen de beneficios tan grande, siendo este de 3,4%, por lo que por cada euro que Flex vende obtendría 3,4 céntimos de beneficios neto. Este margen es muy escaso para hacer crecer a una compañía, pero nunca se sabe. Cierto es que no es la última compañía con el margen de beneficios sobre ingresos más bajo de su competencia. Esta es Jabil JBL con una cifra de margen de beneficios del 2,7%. De entre su competencia, el margen más alto se lo lleva TE Connectivity, con un porcentaje del 16%.

Comentando el precio al que cotizan sus competencias, nos encontramos con un abanico de precios muy dispares entre sí. Desde precios como el que tiene Flex, de 17 dólares por acción hasta precios como el de Littelfuse con un precio de 231. Un precio de 17 es mucho más accesible para inversores con capitales muy bajos que los 231 dólares a los que cotiza Littelfuse.

Beta y dividendos

La beta, es un indicativo de la variabilidad que tiene la acción (en este caso de Amazon) con el mercado en el que cotiza. Es decir, cuanto podrá variar la acción de Amazon si el mercado sube o si el mercado baja.

- Beta > 1: la compañía es MÁS volátil que el índice.

- beta < 1: la compañía es MENOS volátil que el índice.

Flex posee una beta bastante alta, concretamente de 1.54 lo que quiere decir que si el mercado sube un 10% Flex lo hará en gran medida en torno a un 15% pero si lo que hace el mercado es bajar, Flex lo hará más gravemente. Consideramos a Flex una compañía que no debería estar en la cartera de un inversor conservador, ya que al tener una beta tan alta, la volatilidad frente al mercado será alta y causará muchas preocupaciones a este tipo de inversor. Sin embargo, puede ser una buena opción para un inversor arriesgado, eso sí, teniendo en cuenta mucho más factores, y en el caso de que ya se esté pensando en invertir en ella. Es una de las betas más altas de su industria, y la mayor de la competencia que hemos seleccionado.

Los dividendos son otro punto a tener en cuenta en la estrategia de inversión que queramos seguir. En el caso de Flex, es una empresa que no reparte dividendos a sus accionistas. Es algo que se veía venir una vez habíamos visto el margen de beneficios que obtiene. Al ser una compañía que obtiene muy pocos beneficios, el repartir una parte a sus accionistas, dificultaría aún más el crecimiento de la empresa en términos de inversión.

P/FCF, performance y Float Short

El ratio precio/flujo de caja libre (P/FCF) nos indica la relación entre el precio de cotización de la compañía con el flujo de efectivo libre que genera, es decir, compara el precio de cotización con el dinero sobrante que obtiene la empresa tras cubrir las cargas necesarias para mantener activo el negocio.

Cuanto mayor es el flujo de caja libre, más liquidez tiene la empresa para pagar dividendos, realizar inversiones, recomprar acciones etc… Así pues, cuanto más bajo es el ratio, tendremos mayores probabilidades de generar valor.

El P/FCF de Flex es de 27 puntos, una cifra baja, lo que nos indica algo positivo ya que no pagamos excesivo precio a cambio del free cash flow que obtiene la compañía. Hay que decir que el precio es también bastante bajo, de 17 dólares por acción. Al comparar con su competencia seleccionada para el análisis destaca la compañía Littelfuse con un ratio incluso más bajo de 24 puntos pero con un precio que es 14 veces mayor, destacando la capacidad de generar flujo de caja libre de Littelfuse.

En cuanto al rendimiento, cabe mencionar que de entre las 41 empresas que conforman la industria, tan solo 10 han quedado positivas, y no es precisamente Flex una de ellas. Eso sí, ha sido la cuarta empresa que menos ha caído, que en esta situación, podría considerarse incluso una noticia positiva. Su performance a 12 meses es del -6.56% superando a empresas como TE Connectivity o Littelfuse las cuales han caído con mucha más fuerza.

El float short es el recuento de acciones puestas en corto que se han operado en la compañía indicado en porcentaje. Un porcentaje bajo de acciones en corto, nos indica que los inversores tienen un sentimiento alcista para la compañía, al contrario que un porcentaje alto en el float short.

En general todas las compañías de la tabla tienen un float short bastante bajo, en torno al 2% las más altas, esto quiere decir que el sentimiento de los inversores para las empresas de la competencia es alcista sin duda. Flex, con un float short del 2.14% es la segunda empresa de la tabla con mayor float short.

Presentación de resultados

Flextronics Intl (FLEX) reportó ganancias en el primer trimestre de junio de 2022 de 0,40 dólares por acción con ingresos de 7.300 millones de dólares. La estimación de beneficios de consenso era de 0,42 dólares por acción sobre unos ingresos de 6.800 millones de dólares. Los ingresos han crecido un 15,8% en términos interanuales.

La empresa ha dicho que espera obtener en el segundo trimestre unos beneficios no GAAP de entre 0,48 y 0,51 dólares por acción, con unos ingresos de entre 7.000 y 7.400 millones de dólares. La estimación actual de beneficios de consenso es de 0,52 dólares por acción sobre unos ingresos de 6.930 millones de dólares para el trimestre que finaliza el 30 de septiembre de 2022. La compañía también ha dicho que ahora espera unos beneficios no GAAP para el año fiscal 2023 de entre 2,09 y 2,24 dólares por acción, con unos ingresos de entre 28.400 y 29.400 millones de dólares. La orientación anterior de la compañía era de ingresos de 27.700 millones de dólares a 28.700 millones de dólares y la estimación actual de ganancias de consenso es de 2,14 dólares por acción sobre ingresos de 28.130 millones de dólares para el año que termina el 31 de marzo de 2023.

Estados financieros

A continuación analizamos los estados financieros de la compañía para ver como de saneadas están sus cuentas.

Cuenta de resultados de Flex Ltd.

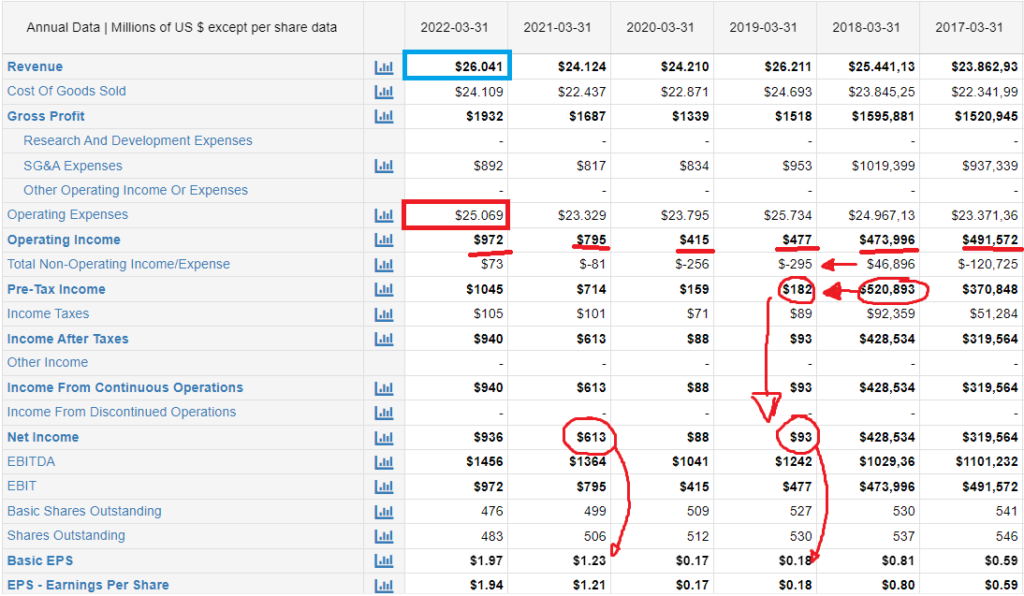

Cabe destacar que la compañía Flex, durante los últimos 7 años, no ha sido capaz de generar crecimiento en sus ingresos totales. Vemos que sus ingresos fluctúan entre los 23.000 y los 26.000 millones de dólares sin percibirse movimientos crecientes, no obstante, se mantienen estables sin bajar de los 20.000 millones de dólares.

Cierto es que producir este nivel de ingresos, les genera una cantidad de costes operativos que cubre casi por completo a los ingresos. Lo que deja un beneficio bruto (dando la razón al margen bruto que ya analizamos en la tabla de comparación de ratios entre las compañías) del 7,5%. Debido a los escasos ingresos brutos que obtiene la compañía, después de restarle costes de administración y demás costes operativos, obtenemos un porcentaje de ingreso operativo en función de los ingresos totales, de menos del 4% para los dos últimos años, y de menos del 2% para el 2020 y anteriores. Estas cifras son extremadamente bajas, dejando a la empresa con beneficios casi inexistentes para crecer.

Encontramos una discrepancia interesante entre los ingresos netos de 2021 y 2020. Los ingresos netos de 2021 son de 613 mientras que los de 2020 son de 88. Esto nos pone a pensar, y nos fijamos que durante los periodos de 2020-2019 la cuenta “total non-operating income/expense” sufre pérdidas exageradas que reducen drásticamente los ingresos antes de impuestos causando que los ingresos netos se reduzcan y por lo tanto el EPS (Beneficio Por Acción) caiga de 0.91 a 0.18 de 2018 a 2019.

La cuenta de ingresos/gastos no operacionales, alberga las entradas o salidas de caja provenientes de las actividades no operativas, es decir, que no provienen de las actividad productiva de la empresa. Son hechos fortuitos que le ocurren a la empresa. En cuanto a los gastos no operacionales, pueden ser: multas, infracciones, indemnizaciones a los trabajadores etc… Por otro lado los ingresos no operativos se refieren a hechos como: la venta de cualquier activo, rendimientos por inversiones temporales, o incluso en algunos casos a la venta/servicio de bienes accesorios que no tienen nada que ver con la actividad de la empresa.

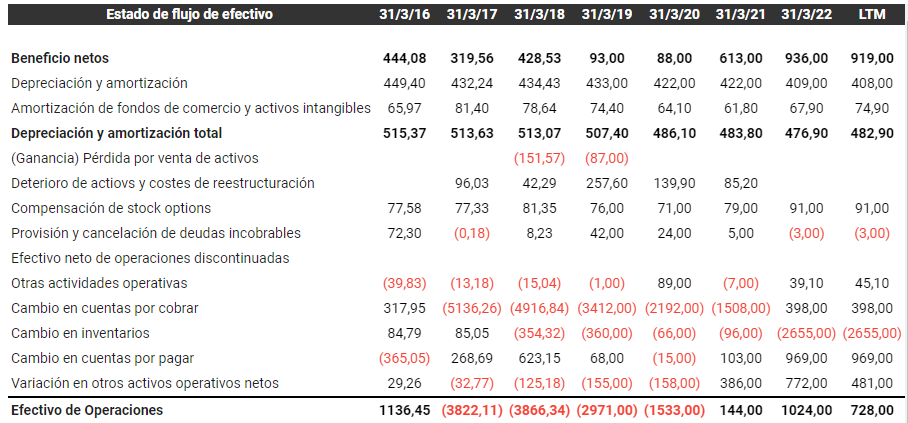

Flujo de caja de Flex Ltd.

El flujo de efectivo es el estado financiero más importante para algunos inversores, ya que este analiza todas las entradas y salidas de efectivo en un periodo determinado. Tenemos 3 tipos de flujos a analizar, el flujo de caja operativo, el de inversiones y el financiero. Procedemos:

El flujo de caja operativo se calcula sumando los beneficios netos, las amortizaciones y el working capital (que puede ser positivo o negativo). Los beneficios netos de Flex Ltd. son realmente bajos como ya vimos anteriormente.

En cuanto al flujo de caja operativo de Flex Ltd. se aprecia un fuerte cambio entre los periodos 2016 y 2017, donde el flujo operativo pasa de cifras positivas a cifras negativas 3 veces superiores a las positivas. Este cambio tan repentino viene provocado por la cuenta “cambio en cuentas por cobrar” que aumenta drásticamente, aunque observamos cómo se liquida a medida que avanzan los periodos por posibles gestiones de la compañía, aunque es una buena señal por que aumenta la liquidez de la empresa. Durante el año 2021 ya se aprecian cuentas positivas en el flujo de operaciones y durante el primer periodo de 2022 las cuentas por cobrar ya se han vuelto positivas. Aun así el cambio en inventarios ha asestado un fuerte golpe al primer trimestre de 2021, indicando una producción menor durante el período de 2022, ya que como vimos en la cuenta de resultados, la diferencia entre el periodo de 2021 a 2022 el cambio en las ventas es prácticamente idéntico.

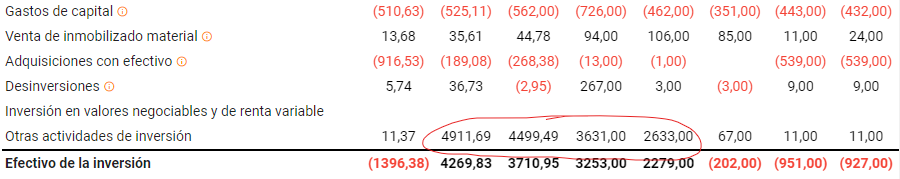

Pasamos ahora al efectivo de inversión. El capex de mantenimiento se mantiene estable, incluso se reduce levemente en los últimos periodos, a pesar de las adquisiciones con efectivo que ha adquirido. Destaca el periodo de 2016 con flujo de inversión más bajo, debido a una fuerte adquisición con efectivo (adquisición de un negocio, participación en una filial, una nueva operación o una nueva línea de producto). En cuanto al total del flujo de inversiones, destacan los periodos de 2017 a 2020, donde en la cuenta “otras actividades de inversión” se aprecia un gran cambio a positivo que hace disparar el flujo de inversiones.

Podemos ver como la cuenta de “otras actividades de inversión” asciende drásticamente hasta rozar los 5000 millones, que posteriormente se ve decreciente en los dos periodos siguientes. La empresa realizó fuertes inversiones durante estos 4 años.

En cuanto al flujo de financiamiento, vemos como la deuda emitida de la compañía aumenta durante los periodos de 2018-19 y 21, dejando claros rasgos de que la empresa ha querido aumentar su financiamiento a través de deuda emitida a través de acciones o bonos, mayoritariamente.

Destaca la recompra de acciones durante 2021 y 2022, que aumenta hasta rozar los 700 millones de dólares, una acción importante para la empresa ya que expresa en cierta parte, el deseo de retribuir a sus accionistas. Esta acción reduce el número de las acciones, aumentando así el precio de las acciones y el BPA, beneficiando, por lo tanto, a los accionistas.

Por último, comentaremos el flujo de caja libre, que es el ratio resultante de restarle el capex de mantenimiento (property plant and equipment) al flujo de caja operativo. Concretamente, el flujo de caja operativo de Flex Ltd. contiene muchos periodos negativos, aunque estos, cierto es que son afectados por las cuentas por cobrar. Algo que en la actualidad a la compañía la deja con malos ratios pero que en un futuro la proveerá de liquidez.

Ratios

Proseguimos con los ratios más relevantes de la compañía.

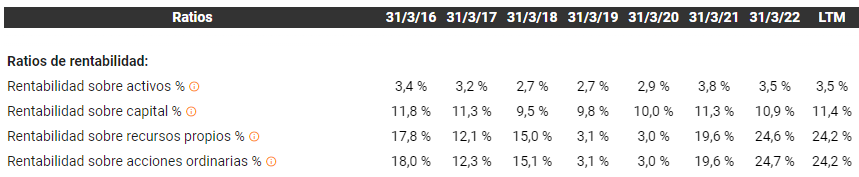

Rentabilidad

Anteriormente, hemos comentado la rentabilidad sobre activos (ROA) y la rentabilidad sobre el capital de la empresa (ROE). Es de bastante interés que la rentabilidad sobre recursos propios es idéntica a las rentabilidad sobre acciones ordinarias. Ello nos dice, que la totalidad de los recursos propios de la compañía permanece en manos de los accionistas.

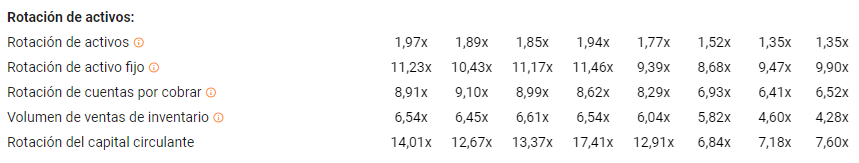

Rotación de activos

En cuanto a la rotación de activos de la compañía, un ratio que nos indica la eficiencia de la compañía para generar ventas con sus activos. El ratio de rotación de activos es un ratio de actividad que mide el nivel de eficiencia con la que una empresa utiliza sus activos para generar ingresos, es decir, cuántos euros de ventas o ingresos genera una empresa por cada euro que tiene invertido en activos.

La rotación de activos de Flex ronda los 1,7x de media en los últimos 7 periodos. Es un muy buen ratio, ya que casi duplica las ventas que consigue en función de sus activos. Decidimos comparar con su industria, y descubrimos que de entre las empresas que habíamos seleccionado en la tabla, es la que mejores ratios de rotación tiene, ya que consigue necesita menos activos para conseguir más ventas que sus competidores.

Liquidez a corto plazo

El ratio de liquidez nos dice la capacidad que tiene Flex para hacer frente a sus obligaciones de pasivo, con sus valores de activo. Podríamos decir, eso si, sin certeza, que Flex es una compañía sana, por que cuenta con un buen ratio de liquidez. La media de los últimos 7 años en este ratio nos da una cifra de 1.3x superando los activos de corto plazo a los pasivos de corto plazo. No obstante este ratio no es muy certero, y tan solo compara a rasgos generales, por lo que vamos con el siguiente:

El ratio de disponibilidad nos indica la relación entre el total de efectivo disponible, las inversiones a corto plazo y las cuentas por cobrar frente al pasivo total de la compañía. Es un ratio más preciso para evaluar la liquidez de una compañía, ya que mide la relación directa entre los activos más líquidos de la compañía y su pasivo total.

Comúnmente, el ratio de disponibilidad, al comparar tan solo los pasivos corrientes con los activos más líquidos, suele ser más bajo que el de liquidez. Con una media del 0.66x entre los últimos 8 periodos, nos damos cuenta que Flex no posee muchos activos líquidos como para hacer frente a sus valores de pasivo corriente. Frente a su competencia, comprobamos que es uno de los ratios de disponibilidad más bajos.

El flujo de caja operativo a pasivo corriente, relaciona el flujo de efectivo que genera la empresa a través de sus actividades principales, con sus obligaciones a corto plazo. Es decir, mide la capacidad que tiene la empresa para cubrir sus deudas a corto plazo con los ingresos provenientes de sus operaciones. Cuando esta cifra es mayor a uno, indica que la empresa tiene la suficiente liquidez para cubrir sus obligaciones a corto plazo con sus cash flow operativo.

En el caso de Flex, este ratio no está bien detallado, y es que, como vimos en el análisis del flujo de caja, su cash flow operativo venía afectado por las cuentas por cobrar, dejándolo en cifras negativas, y por ende al flujo de caja operativo frente al pasivo corriente, en números rojos. Cierto es que en los periodos, en los que no sufre las pérdidas de “las cuentas por cobrar” tampoco podría hacer frente a sus pasivos con su actividad de producción.

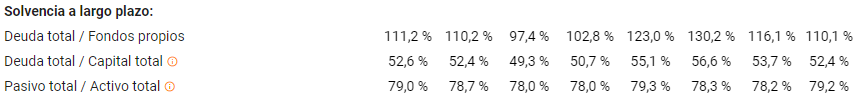

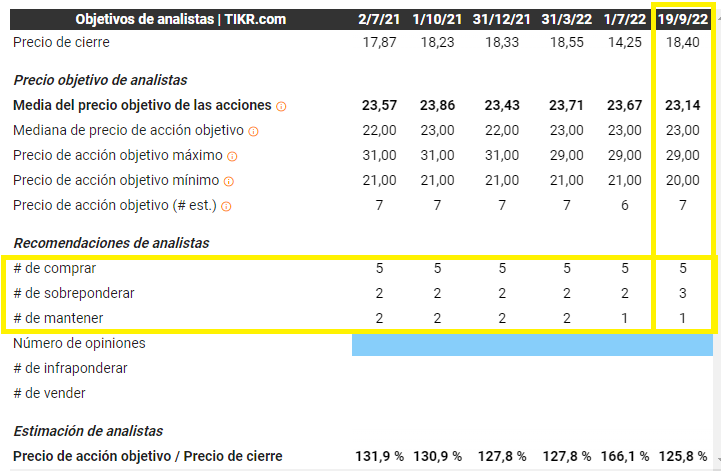

Solvencia a largo plazo

Los ratios de solvencia de Flex Ltd. superan en cada periodo el 100% por lo tanto superan con creces la cifra recomendada del 60% de nivel de endeudamiento. Cierto es que este nivel de deuda es conforme al equity. En cuanto a la deuda entre el capital total, la empresa tiene más de la mitad de su capital en deuda.

Otro ratio que nos demuestra el nivel de endeudamiento que tiene una empresa es el ratio Deuda neta / Ebitda. Cuando los bancos ven que la empresa sobrepasa la cifra de 3x en cuanto a la relación de la deuda neta frente al Ebitda, demandan más garantías sobre los préstamos, e incluso, ya no prestan. Entonces, cuando una empresa pasa de esta cifra en el ratio, consideramos, al igual que los bancos, que está demasiado endeudada en función a los ingresos que puede conseguir. cuantas más unidades tenga este ratio más tardarán en devolver la deuda al prestamista.

Flex es una empresa que en relación a sus beneficios antes de impuestos, depreciaciones y amortizaciones, tiene una deuda neta bastante sana.

Análisis técnico de Flex Ltd.

Flex Ltd. fue constituida en 1969, pero no fue hasta marzo de 1994 que salió a cotizar al mercado bursátil. En sus inicios, cotizó a un precio de 1.57$. Tres años después, consiguió multiplicar su cotización por 3x. Aunque, lo sorprendente vino después cuando en agosto de de 1998 se disparó durante los dos años siguientes hasta los 42 dólares por acción, subiendo nada más y nada menos que un 1300% y siendo su actual máximo histórico. Desgraciadamente esta subida permaneció durante poco tiempo, y en el mismo transcurso de tiempo, el precio volvió a bajar hasta unos niveles más normales de crecimiento de la compañía.

Durante los últimos 20 años vemos como el precio sigue unos patrones, marcando unos puntos de resistencia y soporte claros a largo plazo. El precio de soporte se sitúa a unos 7 dólares, mientras que el de resistencia a unos 18 dólares por acción.

Analizando las tendencias a largo plazo, apreciamos que las crisis y los ciclos económicos han afectado gravemente a la compañía. Durante la crisis financiera de 2008 afectó la tendencia lateral de la compañía desplomando el precio cerca de un 80% y causando que el precio se situara en mínimos de 1997. Posterior a esta crisis, la compañía pudo escalar general una tendencia alcista clara y continúa durante 10 años, donde consiguió un incremento de casi un 150% tocando el soporte de los 18 dólares.

En un análisis mucho más a corto plazo, en concreto a 1 año vista, apreciamos diferentes tendencias. Es recomendable analizar la evolución del precio en distintas temporalidades. Apreciamos en el movimiento 1 mucho ruido, con movimientos expansivos aunque contracciones más predominantes y de mayor fuerza, causando una tendencia bajista y formando lo que hemos llamado: movimiento 1.

El movimiento 2 consta de una expansión realmente fuerte, completando casi el rango movimiento de la tendencia uno. Posteriormente con el movimiento 3 volvemos a apreciar ruido con predominantes contracciones formando una tendencia bajista.

A vista general, estos tres movimientos conforman una tendencia claramente bajista, con una contracción fuerte (movimiento 1) seguida de una expansión (movimiento 2) que, aunque fuerte, continuada de otro movimiento fuertemente contractivo (movimiento 3).

Continuando esta tendencia bajista en temporalidad de un año, nos encontramos una expansión muy fuerte, causando un aumento del 36% en el precio en poco más de un mes.

Tendencias y recomendaciones de analistas

Analizando las recomendaciones y las tendencias que nos marcan los analistas apreciamos movimientos positivos para Flex Ltd. Se prevé que a corto plazo el precio desplace y forme una tendencia alcista. En el caso intermedio, se espera una tendencia bajista para el precio pero a largo plazo, la temporalidad en la que más se recomienda invertir (más de 10 años) la tendencia que esperan para el precio es alcista.

Analizando las perspectivas de los inversores, podemos ver que esperan que el precio suba, cosa que Earningswhispers.com no piensa de la misma manera. El sentimiento de los analistas es nulo para esta empresa.

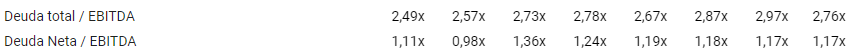

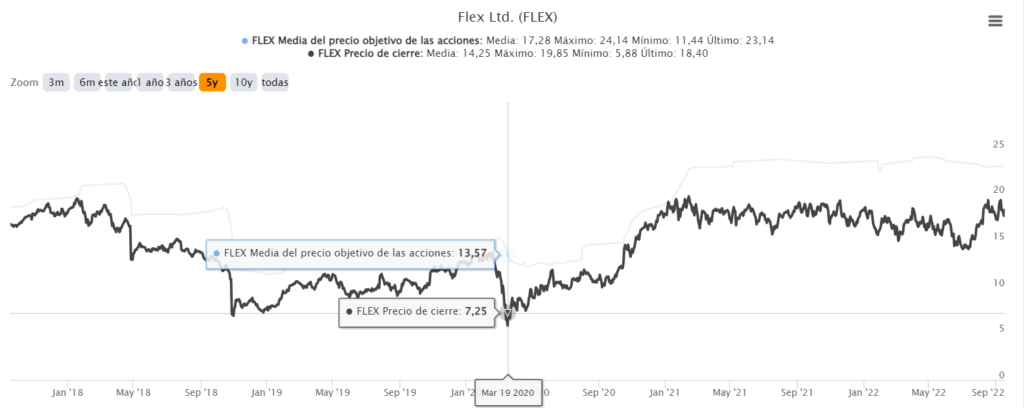

A continuación, nos adentramos a comparar las previsiones para el precio objetivo, con el precio real al que ha oscilado la compañía en el mercado.

Como de costumbre, los analistas son bastante positivos y suelen dar unos precios objetivos por encima del precio real. El periodo que más destaca empieza a principios de 2021, donde el precio objetivo de los analistas oscila de manera continuada unos 4 puntos por encima del precio real de Flex. Cabe destacar, el periodo de pandemia, donde el precio real de Flex cayó en picado, mientras que los analistas siguieron manteniendo su precio objetivo, hasta que unos meses siguientes, el precio real se acercó bastante. Más tarde, a finales de 2020, el precio real y el objetivo de los analistas casi se solapó.

Los analistas han estado recomendando a los inversores durante los últimos trimestres la compra de la compañía, aunque la sobreponderación y el mantener las acciones en cartera, también estaban presentes en sus recomendaciones. Este actual trimestre, los analistas se han decantado por aumentar en un punto la recomendación de sobreponderar y reducir en uno la de mantener.

Concluimos aquí el análisis de Flex Ltd. Si te has quedado con ganas y quieres leer más análisis, en nuestro blog de análisis y opinión los publicamos todos.