United Microelectronics corportation es una empresa del sector tecnológico en el apartado de semiconductores. Es una empresa con sede en Taiwán que se dedica a la fabricación de semiconductores, creando circuitos integrados para todos los sectores de la industria electrónica. Opera a través de la fabricación de obleas y nuevos negocios, en la que su actividad principal es la fabricación de chips a medida para los clientes, haciendo uso de sus propias técnicas. Actualmente está desarrollándose en el sector de las energías renovables, investigando, desarrollando, fabricando y suministrando diodos LED y suministro de energía solar.

Sector

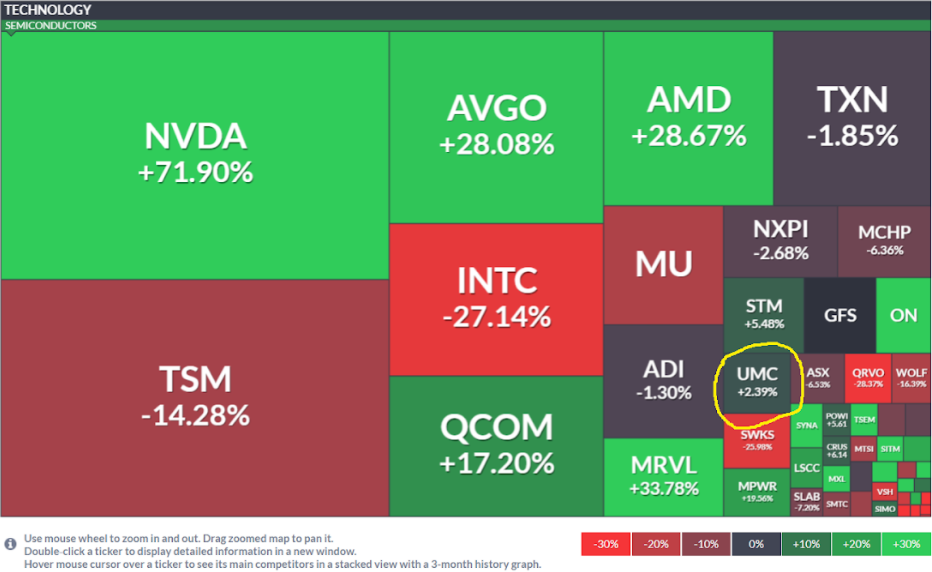

Una compañía ubicada en el sector tecnológico el cual en base a un año a efectos generales podemos ver que se encuentra en números verdes, destacando compañías como Apple, Microsoft, Nvidia, broadcom inc (AVGO) y Amd como las más beneficiadas. Si nos fijamos en las empresas más perjudicadas, podemos encontrar a Intel con unas pérdidas del 27%, Fidelity National Information Service (FIS) con pérdidas de hasta el 38% y EPAM Systems con una asombrosa caída del 45%.

Indagando en el subsector de semiconductores tenemos un equilibrio visible en cuanto a compañías beneficiadas y perjudicadas. De entre ellas vemos que UMC, ha tenido un desarrollo lineal en el último año, obteniendo un beneficio del +2.39%.

El sector de semiconductores es uno de los más potenciales a largo plazo. Podemos apreciarlo claramente con ayuda del Índice de mercado PHLX semiconductor, un índice ponderado capitalizado que consta de las principales 30 empresas de semiconductores. Las empresas del Índice tienen operaciones comerciales clave que involucran el diseño, distribución, fabricación y venta de semiconductores. El índice está diseñado para rastrear el desempeño de los semiconductores listados.

En la siguiente imagen podemos observar como desde 2016, el índice ha tenido una tendencia alcista bastante notoria. Esto nos dice que el sector de semiconductores está en uno de sus mejores momentos.

Y es que, cada vez se hace más uso de chips electrónicos para la fabricación de bienes materiales. Un claro ejemplo de ello lo encontramos en el sector automovilístico, en el que podemos apreciar a simple vista de calle, que cada vez se fabrican más coches eléctricos traduciéndose en un aumento de la implementación de chips para controlar sus componentes electrónicos.

Competencia de su sector

Las empresas con mayor capitalización de mercado de su sector son:

| Ticker | Nombre | PER | P/VL | P/FCF | BPA | EV/Ebitda |

| NVDA | Nividea | 55.95 | 22.60 | 88.71 | 52.50% | 51.46 |

| TSM | Taiwan Semiconductor | 24.40 | 6.71 | 2164.23 | 15.20% | 13.95 |

| AVGO | Broadcom | 32.81 | 9.53 | 32.40 | 137.10% | 18.04 |

| INTC | Intel | 9.78 | 2.03 | 8.47 | -1.60% | 5.86 |

| AMD | Advanced Micro Devices | 41 | 17.02 | 55.09 | 24.70% | 26.72 |

| QCOM | Qualcomm | 17.28 | 11.58 | 39.51 | 74% | 14.08 |

| TXN | Texas instruments | 20.25 | 1.88 | 64.57 | 38.50% | 15.24 |

| UMC | United Microelectronics | 10.93 | 2.16 | 15.29 | 90.90% | 5.69 |

- Podemos ver que el ratio PER de la competencia está muy por encima de UMC, el cual tiene un PER de 10.93, con lo que se puede traducir en estas situaciones

- Está considerada barata frente a su competencia

- puede indicar un nivel de crecimiento bajo

- Por otro lado comparando el ratio precio/valor contable, podemos ver que tiene uno realmente bajo, aunque no por debajo de Intel, lo que indica:

- La empresa está cotizando por encima de su valor contable, pero apenas se aproxima a su competencia.

- En cuanto al precio/free-cash-flow, vemos que está por debajo de la competencia lo que puede indicar:

- que la acción está infravalorada, dificultando la subida de la cotización.

- que su beneficio crecerá por debajo del conjunto del mercado o sector

- que sus expectativas de futuro son peores que la competencia

- beneficios desprotegidos

- En los Beneficios Por Acción, podemos observar que bate a su competencia fácilmente lo que nos indica

- El valor de las acciones de la empresa es alto.

- El ratio EV/EBITDA es en general bastante menor al de su competencia, exceptuando Intel, la cual arroja un resultado parecido. Nos puede indicar:

- La empresa pueda estar infravalorada, teniendo su cotización por debajo de su valor, y por lo tanto, debería subir en un futuro

- obtiene más beneficios por unidad de valor de la empresa, respecto a su competencia.

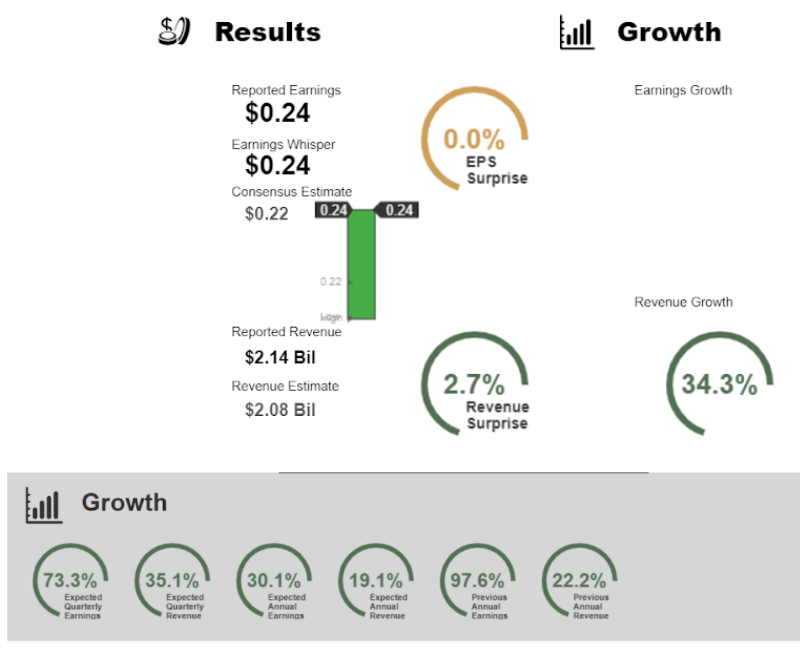

Presentación de resultados

Los resultados del cuarto trimestre de 2021 de United Microelectronics Corporation fueron presentados el 25 de enero de 2022 arrojando unos beneficios por acción de 0.24 dólares, frente a la estimación del consenso que era de 0.22. A su vez, registraron unos ingresos de 2.140 millones de dólares, traducidos en un porcentaje del 34.3% en términos anuales.

Tendencias y estimaciones de analistas

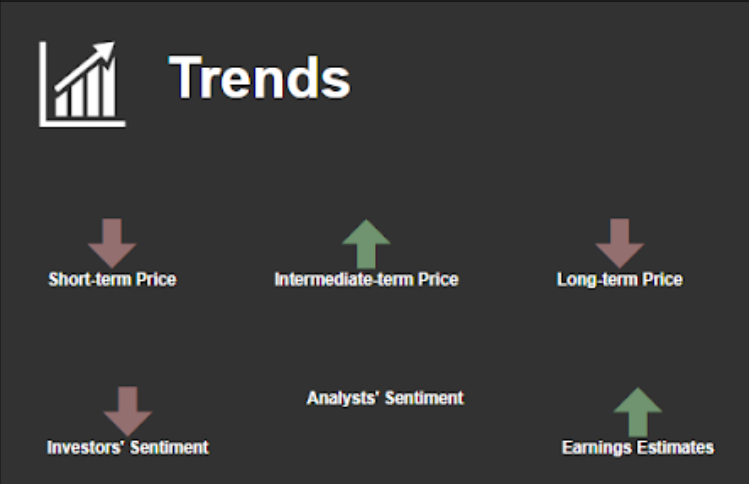

Según Earning Whispers, se espera que United Microelectronics Corporation presente una tendencia bajista del precio a corto plazo, posiblemente estimada bajo la influencia de la guerra entre Rusia y Ucrania, continuando con la tendencia bajista que ya está teniendo en la actualidad. En cuanto al medio plazo estiman que los ingresos se recuperen, todo lo contrario con el largo plazo, que esperan que las cotizaciones vuelvan a bajar.

El sentimiento de los inversores se encuentra pesimista, posiblemente debido al actual conflicto ruso-ucraniano. Pese a ello, encontramos positivo las estimaciones de ingresos, apoyadas en las últimas presentaciones de ingresos donde más adelante veremos que se dirigen al alza.

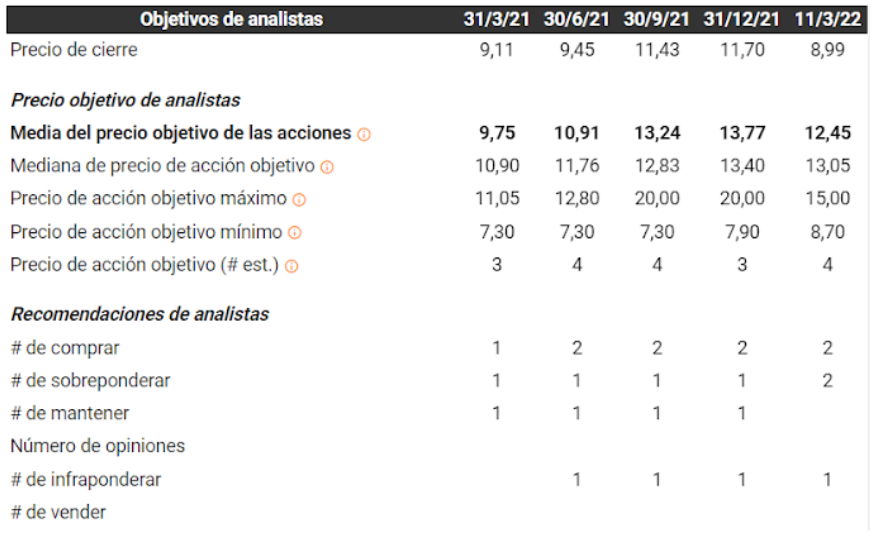

Si tenemos en cuenta el precio objetivo de los analistas:

La media del precio objetivo de las acciones (por parte de los analistas) para los próximos 18 meses, ha ido bajando respecto a los años anteriores. Debido al incumplimiento de los precios objetivo de los años anteriores, los analistas han ido mermando las expectativas. Aun así, podemos ver que estimaban un precio objetivo a día 11/03/2022 de 12.45, una estimación algo elevada comparado con el precio al que ha cerrado la cotización. Sin embargo, los analistas continúan recomendando la compra y la sobre ponderación de la compañía, a pesar del incumplimiento de sus expectativas en los últimos años.

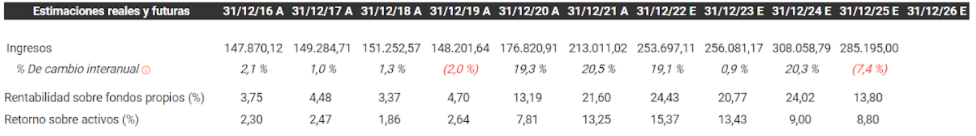

En cuanto a la estimación de los ingresos es favorable con un sentido ascendente exceptuando el año 2025. Cabe destacar que estos datos son meras estimaciones futuras con lo cual no debemos basarnos con totalidad en ellas.

Balance y cuenta de resultados

Ingresos

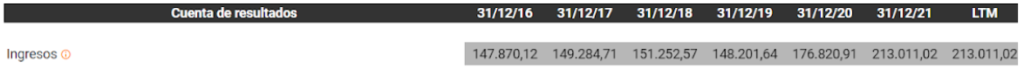

En cuanto a los ingresos de los últimos 5 años de la compañía han sido:

Como se aprecia en la imágen, los ingresos de la compañía han ido creciendo con el paso de los años, marcando significativamente un aumento de los beneficios desde el año 2016 hasta el 2021 de un 44%. Se percibe un aumento gradual de los ingresos, destacando los años 2020 y 2021 que han sido los más punteros, los cuales también apreciaremos en los gráficos del precio de cotización más adelante.

Beneficios

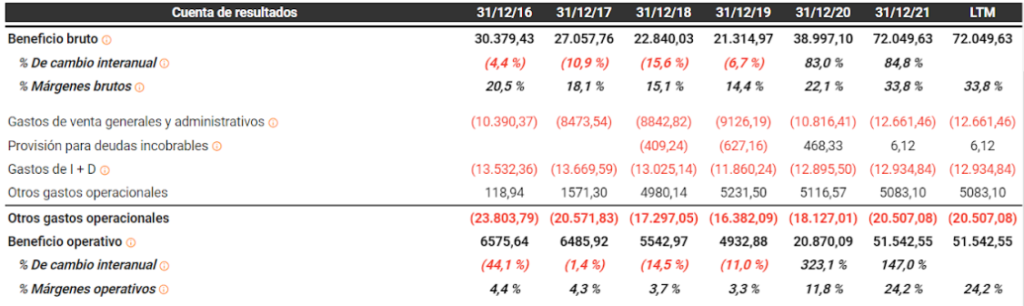

En cuanto a los beneficios del último lustro, observamos que van en decadencia hasta el alcanzar el año 2020, donde la empresa empezó a repuntar en todos los sentidos, llegando

Si echamos un ojo a los márgenes, podemos ver que hay un gran crecimiento a partir del 2020, teniendo una mayor mejora en los márgenes operativos, los cuales pasan del 3.3% al 11.8% y posteriormente a un 24.2%.

Viendo el beneficio bruto de la empresa, pasamos a los beneficios netos, los cuales podemos apreciar que igual ascienden notoriamente en los años 20 y 21.

Dividendos

En cuanto a los dividendos por acción, tenemos que:

Ha rondado una media de 0.60 por acción durante los años 16, 17 y 18. En el año 2019 vemos que asciende a los 0.80 puntos y en el último año 2020 da un repunte hasta 1.60 puntos. Lo que se traduce en un incremento de más del 200%, superando así el porcentaje de crecimiento de los ingresos de la empresa.

Ebitda

En cuanto al EBITDA (Earnings Before Interests, Tax, Depreciation and Amortization) o también conocido como los beneficios brutos de explotación antes de deducir los gastos financieros.

Podemos ver que ha tenido un notable repunte en el año 2020 pasando de los 52.917 a los 67.725 y a su vez en el año 2021 consiguiendo una cifra de 96.378.

Ratios

| PER | 10.99 | Porcentaje de dividendo | 3.31% |

| BPA | 0.80 | Pecio por flujo de caja | 4.49 |

| Valor contable/acción | 4.04 | Deuda por acción | 0.30 |

| Precio/valor contable | 2.17 | ROA | 13.10% |

| ROE | 21.70% | ROI | 12.30% |

Rentabilidad

Las rentabilidades anuales de UMC fueron variadas. Tuvo una rentabilidad buena en 2017 del 24.09% mientras que siguiendo con 2018 sufrió una caída. Posteriormente tuvo una gran recuperación en 2019 siguiendo de un gran despunte en 2020 obteniendo una rentabilidad anual del 193%, algo bastante sorprendente. No obstante esa rentabilidad se “estabilizo” un poco en 2021 obteniendo un 52.% que, aun así, es un gran porcentaje. Y, actualmente se encuentra en niveles negativos durante el año 2022.

En cuanto a la rentabilidad acumulada observamos que a 10 años (anualizada) consigue una rentabilidad del 15.91% una cifra que que se beneficio mucho de los tres años tan buenos que tuvo mientras que el Covid-19 se adentraba en la sociedad.

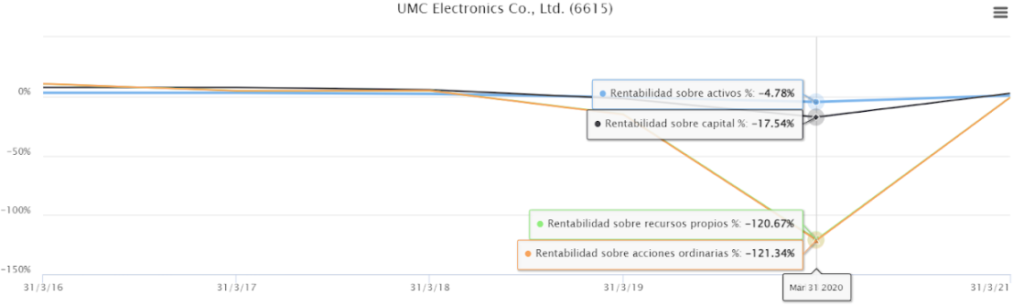

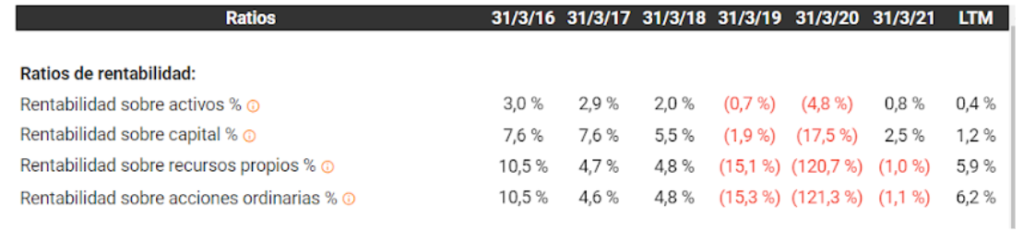

Observamos en los ratios rentables de la compañía, que en años anteriores mantenía una estabilidad positiva en sus valores rentables. Cosa que cambia con los próximos años: el 2019 y con mayor peso el 2020, en los que encontramos unos ratios en números rojos bastante sorprendentes.

Liquidez

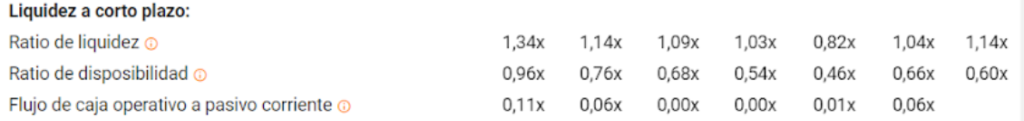

De acuerdo con el ratio de liquidez, podemos observar que United Microelectronics Corporation cumple con un buen ratio entre su activo corriente y su pasivo corriente. De esta forma, podrá hacer frente a sus obligaciones con sus propios activos si así precisara.

No obstante, debemos tener cuidado con el ratio de disponibilidad, ya que es muy inferior a uno. Es aquel que muestra el estado de liquidez a corto plazo de una empresa con mayor precisión, ya que estudia su efectivo, las inversiones a corto plazo y las cuentas pendientes de cobro frente a su pasivo total. Por lo que UMC a corto plazo, no puede hacer frente a cubrir su pasivo con las cuentas más líquidas y con disponibilidad más inmediata del activo corriente.

Por último, observamos en la imágen el flujo de caja operativo a pasivo corriente, un ratio que nos expone la capacidad de la compañía para cubrir su pasivo con las flujos de caja obtenidos gracias a las operaciones de la empresa. En el caso de UMC, vemos que este ratio es prácticamente inexistente, por lo que la capacidad de la compañía para cubrir su pasivo con los flujos de caja generados por sus operaciones es prácticamente nula. 7

Con el análisis de estos tres ratios podemos acercarnos a ver las capacidades de la empresa para cubrir sus obligaciones con sus cuentas de activo, y, en el caso de United Microelectronics Corporation, no destaca en este aspecto.

Solvencia

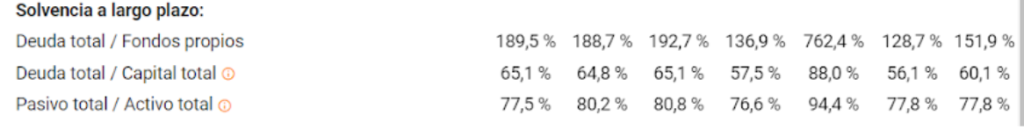

Se considera un nivel de endeudamiento aceptable cuando la deuda no supera el 60% de los fondos propios. Si tenemos en cuenta esta consideración vemos que la empresa UMC está altamente endeudada con respecto a sus fondos propios,

Como vemos, en ningún año, la empresa ha reducido su deuda por debajo del 60%. No obstante vemos que en el año 2020 su porcentaje de deuda/fondos propios fue del 762% un número ridículamente alto, pero que consiguió reducir en el siguiente 2021. Parece ser que a esta compañía le gusta mantener unos niveles de endeudamiento bastante altos.

Gráfico

Observamos que en los últimos 5 años la empresa United Microelectronics Corporation ha tenido una época larga muy escasa en cuanto a volatilidad. Se encontraba en marzo de 2017 rondando una cotización de 2.00$ teniendo una ligera alteración en el mes de Junio de 2018 donde alcanzó los 3.00$. En octubre del mismo año, presento una tendencia bajista que le devolvió al ámbito de los 2.00$.

UMC llevaba una tendencia lateral rondando un precio de cotización de 2 dólares, durante un periodo bastante largo. Pasado este periodo lateral vemos como a finales de julio de 2020 la empresa despuntó su cotización presentando dos máximos históricos a principios de 2021 de 11.21$ y finalizando el año 2021 con otros dos máximos alrededor de los 12.50 puntos. Lo que nos mostraba una subida de más del 550% posiblemente dada por la escasez de chips originada de la crisis de la Covid-19.

A día de hoy, con vistas a un año, presenta una tendencia lateral con notables repuntes en los meses de septiembre y diciembre de 2021. Actualmente con una tendencia bajista posiblemente marcada por el conflicto entre Rusia y Ucrania