Shopify es una empresa canadiense de comercio electrónico, que ofrece a sus clientes un sistema de gestión de contenidos (CMS) que permite diseñar tu tienda online al gusto sin necesidad de tener conocimientos de programación. Shopify ofrece a sus clientes la posibilidad de crear su propia tienda online e integrar funciones como el pago integrado, gracias al desarrollo de un software propio. Shopify cuenta con más de 100 plantillas de diseño web, especializadas para diferentes sectores, por tanto, ofrece a sus clientes un amplio abanico de posibilidades para el diseño de su web, sin necesidad de tener conocimientos de programación y a un coste reducido.

Además, el abril de 2020, Shopify lanzó Shop, una app que funciona como Marketplace.

En definitiva, Shopify ofrece una solución integrada para lanzar, promocionar, vender y gestionar tu negocio en la nube.

SECTOR

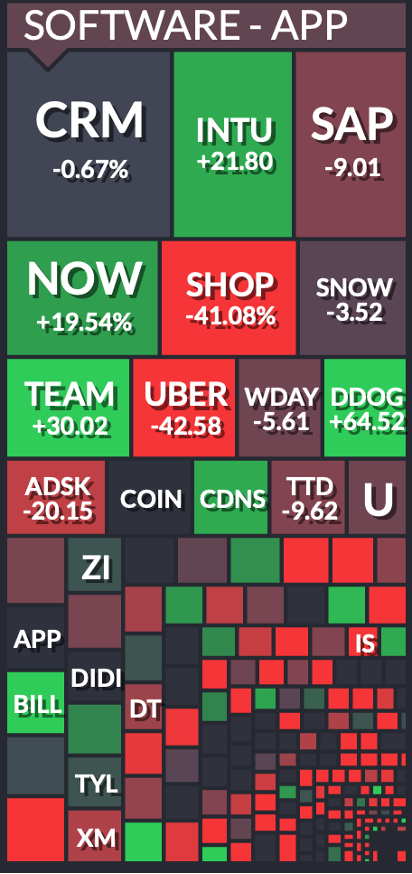

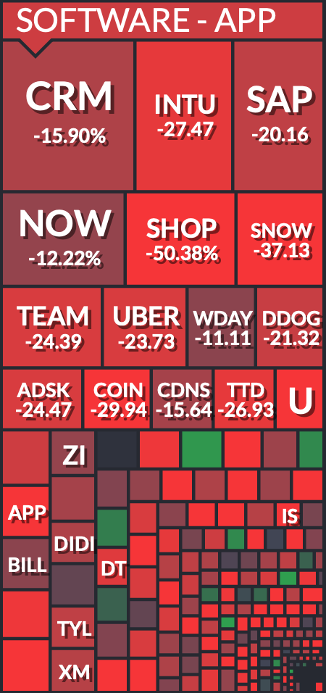

Durante el último año, el sector de aplicaciones de software ha registrado un rendimiento muy desigual. Empresas como Intuit Inc, que ofrece un software para soluciones contables e impositivas, Servicenow Inc, empresa que facilita el desarrollo y control de apps, Cadende Design Systems Inc, diseña softwares para el diseño y el control de chips, Datadog, software para la monitorización para aplicaciones; registran rendimientos muy elevados, de hasta el 64%. Sin embargo, empresas que ofrecen soluciones de software de aplicación industrial y tecnológica, como Autodesk Inc o PTC, empresas de servicios para empresas como Shopify Inc o Ring Central Inc, o empresas de servicios de movilidad como Uber, han registrado caídas de entre el 20% y el 62% durante los últimos 12 meses.

Sin embargo, desde el comienzo de 2022, los registros del sector son muy negativos, las principales empresas del sector registran grandes caídas. Siendo uno de los sectores más afectados en la actual situación bajista del mercado. La parálisis industrial debido a la interrupción de la cadena de suministro, unido las expectativas de reducción del poder adquisitivo debido a la inflación, supone un shock para el sector de los servicios de software.

El sector en el que se incluye Shopify constituye uno de los sectores con menor reparto de dividendo, tan solo 2 de las 12 principales empresas del sector, repartieron dividendo.

COMPETENCIA EN EL SECTOR

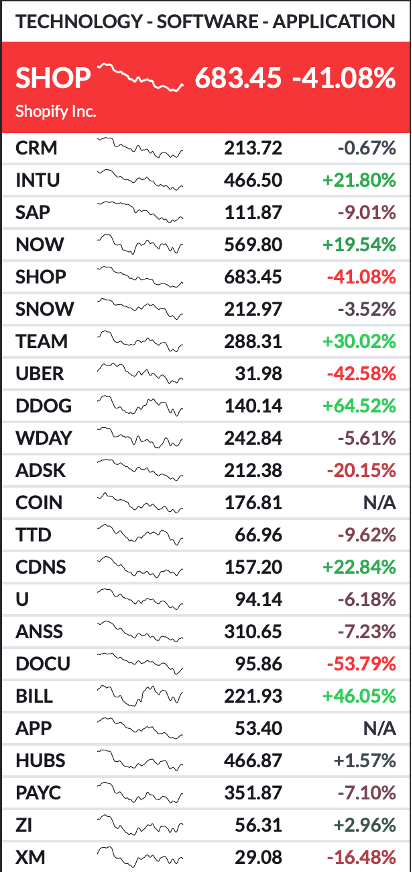

| Salesforce.com Inc. | SAP SE | Intuit Inc. | Service Now Inc. | Shopify Inc. | |

| País | EE. UU | Alemania | EE. UU | EE. UU | Canadá |

| Capitalización bursátil | 203.470 M | 136.340 M | 130.250 M | 111.370 M | 72.520 M |

| P/E | 142,39 | 22,65 | 59,52 | 502,47 | 30,76 |

| ROA | 1,70% | 7,90% | 12,00% | 2,40% | 23,50% |

| ROE | 2,70% | 15,00% | 19,20% | 6,80% | 27,90% |

| ROI | 0,60% | 5,90% | 16,90% | 4,50% | 0,40% |

| Margen bruto | 73,50% | 72,30% | 82,10% | 77,10% | 53,80% |

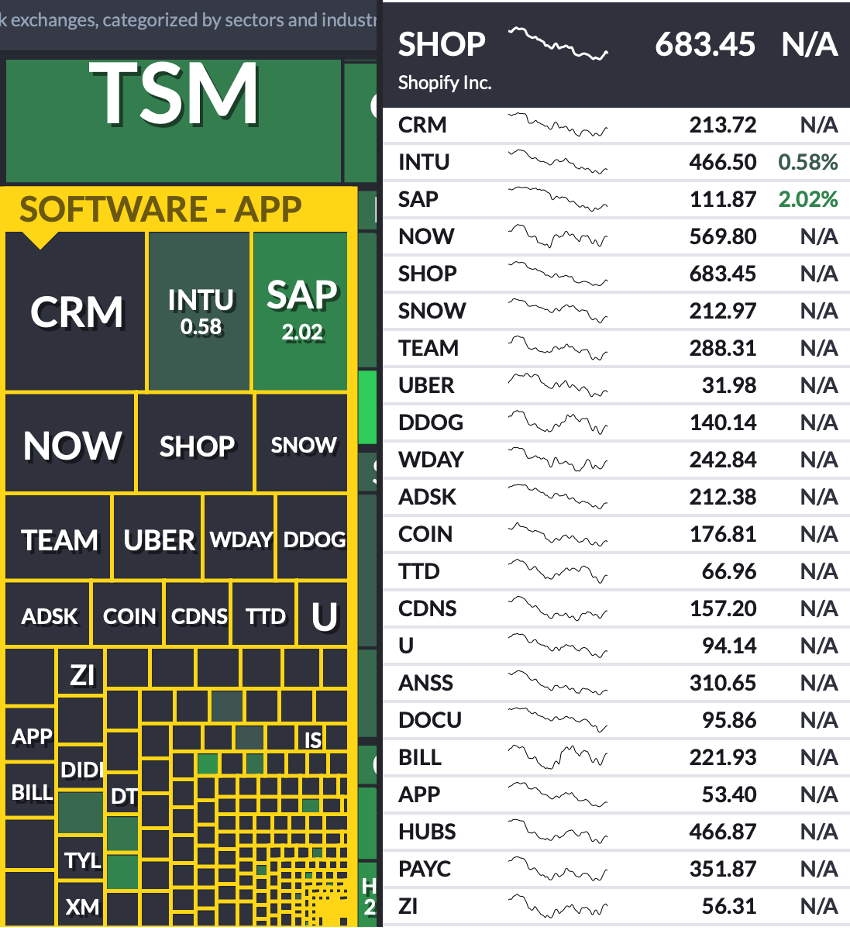

| Dividendo | – | 2,02% | 0,58% | – | – |

| Precio | 213,72 | 111,87 | 466,50 | 569,80 | 683,45 |

| Cambio (%) | -2,32% | -3,03% | -2,79% | -1,74% | -12,38% |

| P/FCF | 38,51 | 22,68 | 55,26 | 61,91 | 158,88 |

Shopify Inc. se encuentra entre las 5 empresas del sector de mayor capitalización, además las “Top 5” del sector de software y servicios, ofrecen soluciones similares para mejorar y facilitar la operativa y el posicionamiento de sus clientes.

P/E: La ratio precio/beneficio nos indica cuantas veces se está pagando el beneficio neto anual al comprar una acción, por ello, un P/E elevado encarece el precio de la acción frente al de la competencia y a sus resultados, pero al mismo tiempo, puede ser un indicativo de elevado potencial de crecimiento y de una buena valoración del mercado por esa acción. Shopify Inc registra un precio/beneficio muy inferior al de su competencia (salvo SAP), lo cual indica que, al actual precio de cotización, no se está incurriendo en un sobrecoste respecto a los precios de la competencia.

Rentabilidades ROA, ROE, ROI: indican la rentabilidad obtenida respecto a los recursos empleados y las inversiones acometidas. Shopify Inc obtiene mayores rentabilidades que sus principales competidores respecto a los recursos propios empleados, por tanto, su rentabilidad financiera es mayor, lo cual beneficia los intereses del accionista. Por otro lado, la rentabilidad económica obtenida es también superior a su competencia, obteniendo mayores devoluciones respecto a su capital total.

Sin embargo, el rendimiento desde el punto de vista financiero es inferior a su competencia, obteniendo la menor rentabilidad de las inversiones de las 5 empresas líderes del sector.

Margen bruto: igualmente, Shopify Inc obtiene un margen bruto inferior al de sus competidores, por tanto, la eficiencia de las operaciones de Shopify Inc es menor que la de sus competidores.

Dividendo: en el sector de los servicios de software, son pocas las empresas que reparten dividendos, siendo tan solo dos de las 20 empresas líderes, las que han repartido dividendos durante el último ejercicio.

Variación del precio: durante el último año, Shopify Inc ha sido, junto con Cepton Inc, la empresa con peor rendimiento del sector, tras un 2020 en el que el precio de cotización aumentó considerablemente, en los últimos 12 meses ha sufrido una pronunciada caída.

En cuanto al Precio/Free Cash Flow, observamos que se encuentra muy por encima de sus competidores, esto nos puede indicar un beneficio futuro por encima de la media del sector, y por tanto, unas mejores expectativas de crecimiento.

BALANCE Y CUENTA DE RESULTADOS

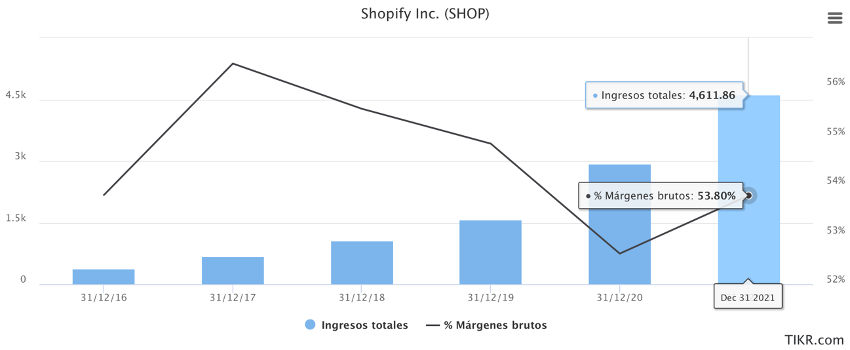

Ingresos totales

Durante el último lustro, los ingresos totales de Shopify Inc. han aumentado considerablemente, debido al aumento en el volumen de negocio. Los ingresos acumulan un incremento superior al 1000% durante este periodo.

Márgenes brutos

Los márgenes brutos, registraron un descenso paulatino desde 2017 hasta 2020, los márgenes disminuyeron al aumentar los costes en mayor medida que los ingresos durante este periodo.

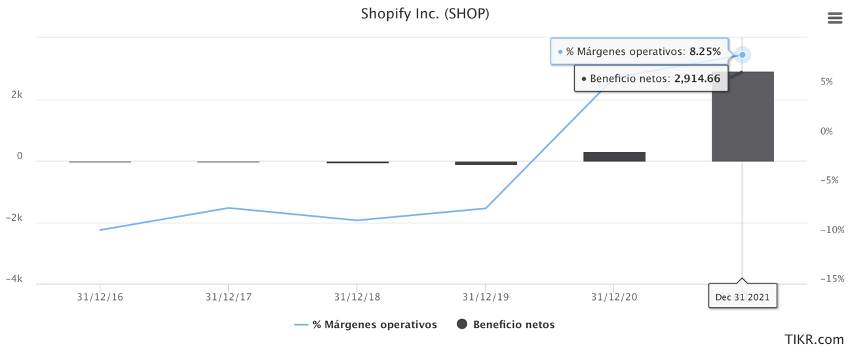

Márgenes operativos y beneficio neto

Shopify pese a registrar márgenes brutos positivos, no obtuvo márgenes operativos positivos, debido a ello, entre 2016 y 2019 la empresa registro pérdidas.

Los gastos en I+D aumentaron en mayor proporción que los ingresos en 2018, agravando el déficit registrado. Pese a que el margen operativo, y por tanto el beneficio neto, fuese negativo durante el periodo entre 2016 y 2019, en parte se debe al aumento de la inversión en innovación y desarrollo, por tanto, podría repercutir en un mayor desarrollo futuro y unos mejores resultados. Tras obtener beneficios negativos entre 2016 y 2019, en 2021, Shopify incrementa su beneficio neto un 813%.

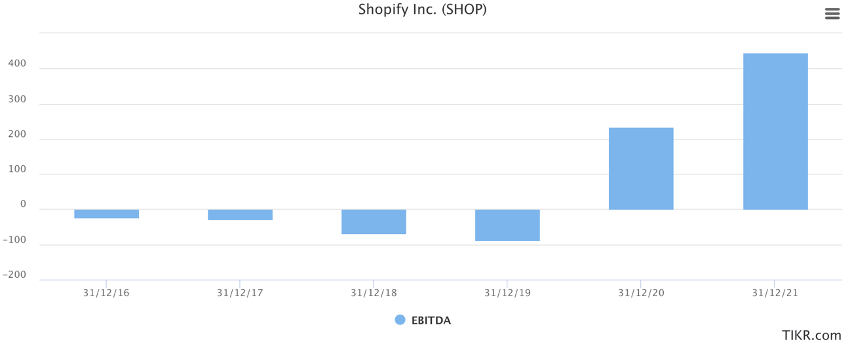

EBITDA

El EBITDA (Earnings Before Interest Taxes Depreciation & Amortization), mide el beneficio de la empresa antes de restar los intereses de la deuda, los impuestos, las depreciaciones por deterioro, y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen fiel de lo que la empresa está ganando o perdiendo en el núcleo del negocio. Calculando el beneficio bruto de explotación antes de la deducibilidad de los gastos financieros. Así como los beneficios, el EBITDA registrado entre 2016 y 2019 fue negativo. Tras ello, en 2020 y 2021, incrementa exponencialmente, por tanto, el núcleo del negocio en estos últimos dos años, obtiene rendimientos.

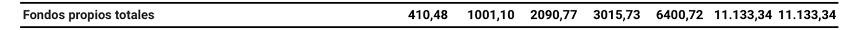

Valor contable por acción

Pese a que el número de acciones en circulación ha aumentado anualmente, el valor contable por acción registra un considerable aumento, principalmente, durante 2020 y 2021, gracias al incremento de los beneficios netos. El aumento de la cifra de negocios se traduce en un incremento del valor contable por acción del 1825% durante el último lustro.

RATIOS

| Precio/Beneficios (P/E) | 30,76 | Dividendo | No reparte |

| Valor contable/acción (Book/sh) | 88,54 | Payout ratio | 0,00% |

| ROA | 23,50% | Precio objetivo | 999,29 |

| ROE | 27,90% | Deuda/acción (Debt/eq) | 0,08 |

| ROI | 0,40% | Beneficio/acción (EPS) | 22,88 |

| Beta | 1,64 | EPS estimado próximo año | 5,02 |

| Crecimiento EPS a 5 años | 18,07% |

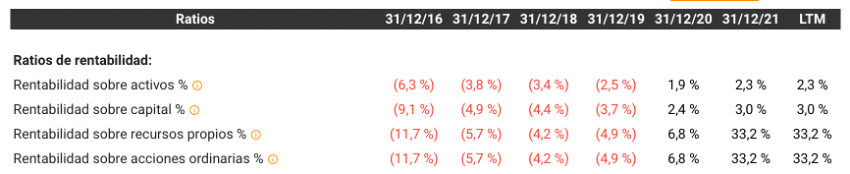

RENTABILIDAD

Las rentabilidades hasta el año 2019 fueron negativas, al no registrarse beneficios. Pese a ello, las rentabilidades negativas se redujeron al reducir las pérdidas, hasta conseguir rentabilidades positivas en 2020. La rentabilidad de los recursos propios y la rentabilidad de los accionistas es coincidente, esto se debe a que todo el patrimonio neto lo albergan los accionistas. Por otro lado, la rentabilidad de los recursos propios es sustancialmente superior a la rentabilidad del capital y de los activos.

LIQUIDEZ

En base a la ratio de liquidez, Shopify Inc. tendría elevada liquidez en el corto plazo al ser mayor el valor de sus activos que el valor de sus obligaciones, por tanto, en caso de necesidad, podría cubrir sus pasivos con sus propios activos. Sin embargo, este indicador no es del todo preciso, al no incluir el nivel de liquidez, disponibilidad e inmediatez de los activos. Observamos una importante disminución de la liquidez en 2019, debido al importante incremento del inmovilizado material y la adquisición de arrendamientos de capitales. Por tanto, el aumento en la inversión durante este año, redujo la liquidez.

La ratio de disponibilidad reporta la relación entre la cantidad de efectivo disponible, las inversiones a corto plazo y las cuentas pendientes de cobro frente al pasivo total. Esta ratio, indica con más precisión la verdadera liquidez de la empresa, al relacionar el pasivo, con las cuentas del activo con mayor liquidez y con disponibilidad más inmediata. Igualmente, observamos que la ratio de disponibilidad disminuye en 2019, lo que indica que las inversiones acometidas, se proyectan principalmente en el largo plazo. Pese a ello, esta tasa indica un amplio margen de liquidez, la disponibilidad inmediata de cubrir las obligaciones con el activo líquido, cubre el total de las obligaciones.

Finalmente, el flujo de caja operativo indica la capacidad de cubrir los pasivos corrientes mediante los flujos efectivos generados por las operaciones de la empresa. Es decir, un índice mayor que uno, indica que la empresa genera en un periodo de tiempo, más efectivo del inmediatamente necesario para cumplir con la totalidad de los pasivos corrientes. En el caso de Shopify Inc. observamos que esta ratio es menor que 1, por tanto, las operaciones no generan el flujo liquido necesario para cubrir las obligaciones, por tanto, un eventual vencimiento de todos los pasivos no podría ser cubierto sin asumir la venta de activos no líquidos.

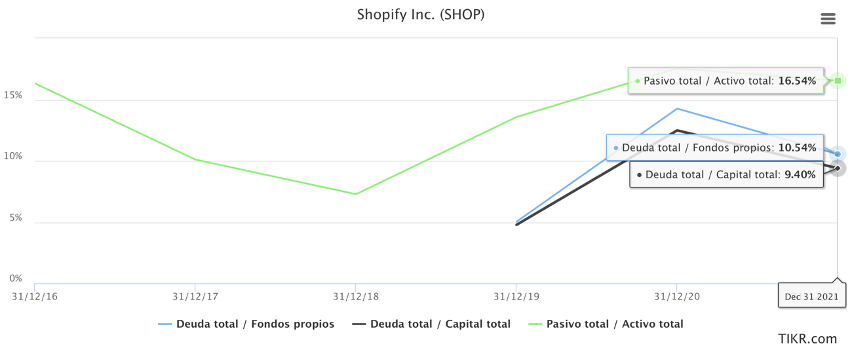

SOLVENCIA

Shopify Inc. no emite deuda hasta 2019, además, una vez emitida, mantiene unos niveles de deuda mínimos, por tanto, Shopify mantiene una elevada solvencia, al no registrar elevados volúmenes de deuda. Shopify apuesta por la financiación mediante la emisión de acciones, frente a la financiación mediante deuda.

Por último, mantiene el pasivo total muy por debajo del 60% respecto al activo total, siendo un indicador de solvencia en el largo plazo.

Durante 2020, y debido a la crisis del coronavirus y la paralización y el cierre de muchas empresas, las ratios de endeudamiento de Shopify incrementaron, para contrarrestar la reducción de la cifra de negocios.

RENDIMIENTO Y TENDENCIA

Durante los últimos 5 años, las acciones de Shopify Inc han registrado un incremento cercano al 900%, obteniendo un crecimiento compuesto anual del 57,7%. Las acciones de Shopify Inc. pasaron de los 89,69$ en marzo de 2017, a su actual precio de cotización, situado en 884,38$. Habiendo registrado su máximo histórico en noviembre de 2021, situado en 2.233,67$ por acción.

El efecto de la pandemia en Shopify Inc, hizo incrementar su precio de cotización en bolsa, con la paralización de la economía global, la movilidad y el comercio presencial; empresas como Shopify registraron un fuerte incremento de su cifra de negocio, respaldado en la necesidad de las empresas de trasladar su negocio a un entorno online. Por ello, tras una pequeña reducción del precio de cotización entre mediados de febrero y finales de marzo, debida a la incertidumbre generada durante los primeros momentos de la pandemia, el precio de cotización de Shopify Inc incrementó considerablemente durante 2020 y 2021.

ANÁLISIS DE LOS RESULTADOS

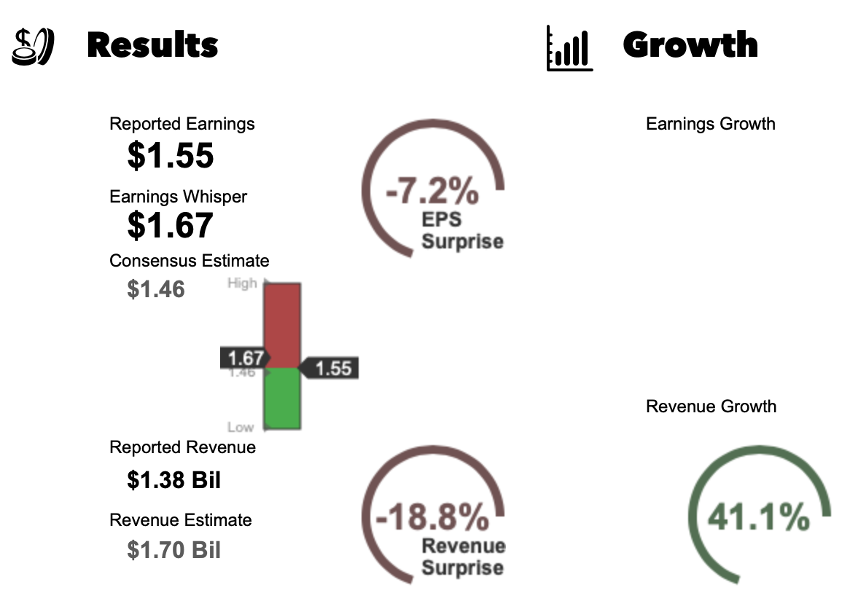

El 16 de febrero se publicaron los últimos resultados financieros de Shopify Inc, reportando unas ganancias de 1,55$ por acción y unos ingresos de 1.400 millones de dólares, superando las expectativas consensuadas por los analistas e incrementando los ingresos en más de un 40%. Sin embargo, los analistas de EarningsWhispers estimaban unas ganancias por acción superiores a las registradas, situando su estimación en 1,67$ por acción, y por tanto, no cumpliendo las expectativas en un 7,2%. Además, las expectativas de ingresos se situaban en 1.700 millones de dólares, siendo el resultado más de un 18% inferior.

Shopify Inc. ha batido las expectativas, tanto anuales como del último trimestre, respecto a los ingresos esperados. Sin embargo, el beneficio neto obtenido por la compañía ha sido muy inferior al esperado, al aumentarse los costes. Pese a no haber batido las expectativas, registra un aumento tanto de los ingresos, como de los beneficios netos.

TENDENCIAS Y ESTIMACIONES

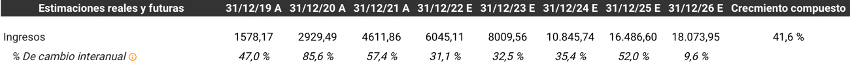

Según las estimaciones de los analistas de Earningswhispers, se espera que los beneficios obtenidos por Shopify Inc disminuyan. Esta estimación, coincide con las proyecciones realizadas por los analistas de Tikr, quienes, pese al aumento estimado de los ingresos durante los próximos años, esperan que disminuyan los beneficios debido al incremento de los costes y a las inversiones, que se prevé, llevará a cabo Shopify.

Observamos que el ingreso anual, aumentará anualmente, debido al aumento de la cifra de negocio. Sin embargo, se estima una fuerte caída de los beneficios netos en este año 2022, tras los grandes incrementos del beneficio en 2020 y 2021. Tras la caída de los beneficios, se estima que la recuperación tardará 2 años, y los analistas apuestan por un fuerte incremento de los beneficios en 2026, multiplicando por 4 los beneficios actuales.

Shopify cuenta con una ventaja competitiva respecto a sus competidores en el medio y largo plazo, al operar con unos márgenes inferiores a la competencia, se estima que, sus márgenes a penas deberán disminuir en los próximos años, para seguir siendo competitivos en el mercado. Por el contrario, los márgenes de la competencia deberán disminuir y, por tanto, deberán ajustar sus estructuras comerciales.

Además, se espera que la estructura financiera de Shopify mejore en los próximos años. Pese al incremento de la inversión, se estima que la ratio Deuda/EBITDA, que nos indica la cantidad de deuda asumida respecto a los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones, disminuirán entre 2023 y 2026. Sin embargo, este indicador es susceptible de significativas modificaciones por cambios en la planificación financiera.

Debido a la disminución de los beneficios, se espera que la rentabilidad de los fondos propios disminuya cerca de un 70% en 2022. La recuperación hasta valores cercanos a los del pasado 2021, no se espera hasta 2025.

Por todo ello, los analistas de Earningswhispers, estiman que el valor de las acciones de Shopify Inc disminuirá tanto en el corto como en el largo plazo. Sin embargo, atisban un periodo de incremento del valor de las acciones en el medio plazo.

MOVIMIENTOS DE LOS INSIDERS

Los insiders de Shopify Inc. mantienen tan solo un 0,28% del accionariado, y durante los últimos 6 meses, la tasa de transmisión ha sido del 0%, por tanto, no existen movimientos relevantes de los insiders.

La mayor parte del accionariado recae en los institucionales, quienes mantienen más del 70% de las acciones, con una rotación en los últimos 6 meses del 1,85%.

Los principales fondos que mantienen acciones de Shopify Inc son EuroPacific Growth Fund, Fidelity Growth Company Fund y Growth Fund of America.

| INSIDERS | INSTITUCIONALES | |

| % accionariado | 0,28% | 71,90% |

| Transacciones en los últimos 6 meses | 0,00% | 1,85% |