Visa Inc. es una empresa del sector industrial que ofrece servicios informáticos y de tecnología. Visa Inc. opera como empresa de tecnología de pagos en todo el mundo. La empresa facilita los pagos digitales entre consumidores, comerciantes, instituciones financieras, empresas, socios estratégicos y entidades gubernamentales. Opera mediante VisaNet, una red de procesamiento de transacciones que permite la autorización, compensación y liquidación de las transacciones. Además, la empresa ofrece tarjetas, plataformas y servicios de valor añadido. Presta sus servicios bajo las marcas Visa, Visa Electron, Interlink, VPAY y PLUS. Visa Inc. fue fundada en 1958 y tiene su sede en San Francisco, California. Cotiza en la bolsa de Nueva York (NYSE).

Sector

El sector financiero, ha tenido un desarrollo desigual durante el último año. Los servicios de crédito han sido los más damnificados durante el último año, empresas como Visa, Mastercard o Paypal, han registrado fuertes caídas, mientras que American Express ha registrados un gran crecimiento. El resto del sector, en líneas generales y salvo excepciones, ha experimentado una expansión de sus valores.

Competencia en el sector

| Visa (V) | Mastercard (MA) | American Express (AXP) | |

| P/E | 39,08 | 37,07 | 16,80 |

| ROA | 15,70% | 24,30% | 4,20% |

| ROE | 37,60% | 129,70% | 32,80% |

| ROI | 21,70% | 39,90% | 5,50% |

| Dividendo | 0,76% | 0,60% | 1,02% |

| Precio | 196,71 | 324,79 | 167,90 |

| Cambio (%) | -0,64% | 0,06% | -1,00% |

| P/FCF | 34,08 | 43,91 | 11,27 |

P/E: Visa tiene un ratio precio/beneficio ligeramente superior al de Mastercard, y muy superior al de American Express. El ratio precio/beneficio nos indica cuantas veces se esta pagando el beneficio neto anual al comprar una acción, por ello, un P/E elevado encarece el precio de la acción frente al de la competencia, pero al mismo tiempo, puede ser un indicativo de elevado potencial de crecimiento.

Rentabilidades ROA, ROE, ROI: observamos que las rentabilidades obtenidas por Visa son muy inferiores a las registradas por Mastercard, sin embargo, se encuentran por encima de las rentabilidades de American Express. Con estos registros, podemos concluir que Mastercard obtiene mayores rendimientos respecto a los recursos empleados y las inversiones acometidas, siendo más eficiente y optimizando mejor los recursos.

En cuanto al Precio/Free Cash Flow, observamos que se encuentra por debajo del obtenido por Mastercard, pero sin embargo, ambos se encuentran muy por encima de la media del sector, esto nos puede indicar un beneficio futuro por encima de la media del sector, y por tanto, unas mejores expectativas de crecimiento.

Balance y cuenta de resultados

Durante los últimos 5 años, y a excepción de 2020 debido a la crisis del coronavirus, los ingresos, han aumentado, acumulando un incremento del 59,8% desde 2016 hasta 2021.

Por su parte, los márgenes brutos, aumentaron año a año salvo en 2020, habiendo recuperado ya la caída de los márgenes de 2020 y acumulando en el plazo 2016-2021, un incremento del 0,6%. El incremento de los márgenes brutos se genera con la disminución del coste unitario de los bienes vendido, por tanto incrementa el valor añadido del proceso de venta.

Sin embargo, los márgenes operativos han disminuido, pese al aumento del beneficio operativo en un 58,13% en el último lustro. La disminución de los márgenes operativos se debe al incremento de los gastos de ventas, administrativos y generales.

Por su parte, el beneficio neto de Visa Inc. ha aumentado anualmente, a excepción del año 2020. Los beneficios netos se han multiplicado por dos, y en el 2021, se han recuperado y superado los niveles previos a la pandemia.

El EBITDA (Earnings Before Interest Taxes Depreciation & Amortization), mide el beneficio de la empresa antes de restar los intereses de la deuda, los impuestos, las depreciaciones por deterioro, y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen fiel de lo que la empresa está ganando o perdiendo en el núcleo del negocio. Calculando el beneficio bruto de explotación antes de la deducibilidad de los gastos financieros.

En el caso de Visa Inc. al igual que sus beneficios, el EBITDA incrementa significativamente en los últimos 5 años, acumulando un aumento de más del 60%.

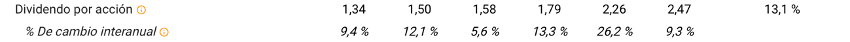

El dividendo repartido por acción ha aumentado considerablemente, siendo este incremento, mayor que el incremento de los beneficios de la empresa, en el periodo 2016-2021, el dividendo por acción ha aumentado en un 127%, pasando de 0,59$/acción a 1,34$/acción.

El valor contable por acción ha aumentado durante los últimos 5 años, debido a la recompra de acciones y, por tanto, a la reducción del número de acciones en circulación, sin embargo, durante estos últimos 12 meses, ha disminuido debido a la reducción del patrimonio neto.

Visa Inc. aplica anualmente un proceso de recompra de acciones, que, durante los últimos 12 meses, se ha intensificado.

Ratios

| Precio/Beneficios (P/E) | 39,08 | Dividendo | 1,50 |

| Valor contable/acción (Book/sh) | 15,76 | Payout ratio | 22% |

| ROA | 15,70% | Precio objetivo | 271,48 |

| ROE | 37,60% | Deuda/acción (Debt/eq) | 0,63 |

| ROI | 21,70% | Beneficio/acción (EPS) | 5,03 |

| Beta | 0,95 | EPS estimado próximo año | 8,50 |

| Crecimiento EPS a 5 años | 18,37% |

Rentabilidad

Visa Inc. registraba una tendencia alcista en cuanto a las rentabilidades obtenidas hasta la paralización de la economía global a causa de la pandemia generada por la COVID-19. En el año 2020, la rentabilidad se reducía considerablemente, perdiendo la tendencia alcista. El año 2021, supone un punto de inflexión tras el shock generado por la pandemia, y durante los últimos 12 meses, Visa Inc. se encuentra en niveles de rentabilidad cercanos a los de 2019.

Liquidez

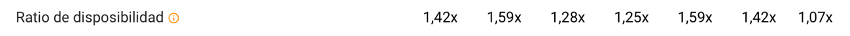

En base al ratio de liquidez, Visa Inc. tendría liquidez en el corto plazo al ser mayor el valor de sus activos que el valor de sus obligaciones, por tanto, en caso de necesidad, podría cubrir sus pasivos con sus propios activos. Sin embargo, este indicador no es del todo preciso, al no incluir el nivel de liquidez, disponibilidad e inmediatez de los activos. Además, observamos que el ratio de liquidez ha disminuido considerablemente desde 2020.

Otro ratio que podemos observar para obtener la liquidez en el corto plazo de la empresa, es el ratio de disponibilidad, que reporta la relación entre la cantidad de efectivo disponible, las inversiones a corto plazo y las cuentas pendientes de cobro frente al pasivo total. Este ratio, indica con más precisión la verdadera liquidez de la empresa, al relacionar el pasivo, con las cuentas del activo con mayor liquidez y con disponibilidad más inmediata. Igualmente, observamos que desde 2020, el ratio de disponibilidad ha disminuido, situándose en los últimos 12 meses cercano a 1, lo que indica que la disponibilidad inmediata de cubrir las obligaciones con el activo líquido, cubre el total de las obligaciones con escaso margen.

Por último, el flujo de caja operativo indica la capacidad de cubrir los pasivos corrientes mediante los flujos efectivos generados por las operaciones de la empresa. Es decir, un índice mayor que uno, indica que la empresa genera en un periodo de tiempo, más efectivo del inmediatamente necesario para cumplir con la totalidad de los pasivos corrientes. En el caso de Visa Inc. observamos que este ratio es menor que 1, por tanto, las operaciones no generan el suficiente flujo liquido para cubrir las obligaciones, por tanto, un eventual vencimiento de todos los pasivos no podría ser cubierto sin el desprendimiento de activos no líquidos.

Solvencia

En el largo plazo, observamos que Visa Inc. es una empresa solvente históricamente, al mantener su deudapor debajo del 60% de los fondos propios, lo que constituye un nivel de endeudamiento aceptable. Durante 2020 y debido a la crisis, este ratio se elevó por encima del 60%, y en la actualidad, se ha vuelto a situar por debajo del 60%, aunque sin recuperar los niveles previos a la pandemia.

Por otro lado, mantiene el pasivo total por debajo del 60% respecto al activo total, siendo un indicador de solvencia en el largo plazo.

Podemos observar, que, durante la pandemia, la deuda respecto de los fondos propios aumentaba considerablemente, mientras que la relación pasivo-activo, no sufría tal shock.

Rendimiento y tendencia

Durante el último lustro, el precio de la acción ha registrado un incremento del 114%, registrando un crecimiento compuesto del 16,5%. Pasando de 89,22$ por acción en marzo de 2017a los 192,71$ por acción actuales.

En los meses previos a la pandemia, Visa Inc. registraba una tendencia alcista debida al ciclo expansivo de la economía. Podemos observar que, a finales de febrero, el mercado empieza a descontar las posibles consecuencias de la COVID-19 y Visa Inc. registra una caída desde los 211,19$ por acción el 17 de febrero, hasta los 151,49$ a 16 de marzo. Tras ello, y debido al hecho de haber descontado las consecuencias de la pandemia previamente, Visa vuelve a registrar crecimiento, recuperando en cuestión de meses, los niveles previos. Registrando en 2020 un crecimiento del 16,2%.

Por último, observamos una nueva caída en el mes de febrero de 2022 y que continua en la actualidad, que puede tener su origen en el conflicto entre Rusia y Ucrania, y en la salida de Visa del mercado ruso. Acumulando en lo que llevamos de 2022 una depreciación del 11,5%. La decisiones de Visa de suspender las operaciones en Rusia podría reflejarse en sus resultados. Rusia representó el 4% de los ingresos netos de Visa en su anterior año fiscal, incluido dinero derivado de actividades internas y transfronterizas. Por su parte, Ucrania representó alrededor de 1%.

Análisis de los resultados

El 27 de enero se publicaron los últimos resultados financieros, reportando unas ganancias de 1,81$ por acción y unos ingresos de 7.000 millones de dólares, superando las expectativas e incrementando los ingresos en casi un 25%.

Tendencias y estimaciones

Según estimaciones de Earningswhispers, se espera que, en el corto plazo, se recupere parte de la caída registrada durante el mes de febrero, sin embargo, a medio y largo plazo, se espera que el precio caiga. Por ello, la percepción de los analistas respecto a Visa Inc. es pesimista. Los analistas, basan su posición en el incumplimiento de las expectativas de precio durante los últimos meses, al verse reducidas por un comportamiento inesperado de las acciones, que ha ido rebajando la expectativa de precio para los próximos 18 meses por parte de los analistas.

Sin embargo, los inversores son optimistas respecto a la situación de la empresa, este hecho, podría revertir parcialmente las expectativas a medio y largo plazo. Este optimismo se debe a las expectativas de incremento de los beneficios, tras la publicación de los últimos resultados, que batieron a las estimaciones.

Dados los resultados de los últimos años, se estima un incremento de los ingresos, así como de los ingresos netos. En el próximo lustro, se espera un crecimiento anual compuesto del 13,5%. Igualmente, se estima que los ingresos netos, aumenten al 13,7%, este gap se debe a que se estima un aumento de los márgenes mediante la reducción del gasto.

Igualmente, se espera un incremento del dividendo por acción, para 2026, se espera que el dividendo por acción se sitúe en 2,47$/acción, incrementándose cerca del 85% respecto al último dividendo repartido.

Tanto la rentabilidad sobre los fondos propios (beneficio neto/capital+ reservas), como el retorno sobre activos (ROA, mide la rentabilidad de los activos) se estiman con un crecimiento compuesto cercano al 10%.

Movimientos de los insiders

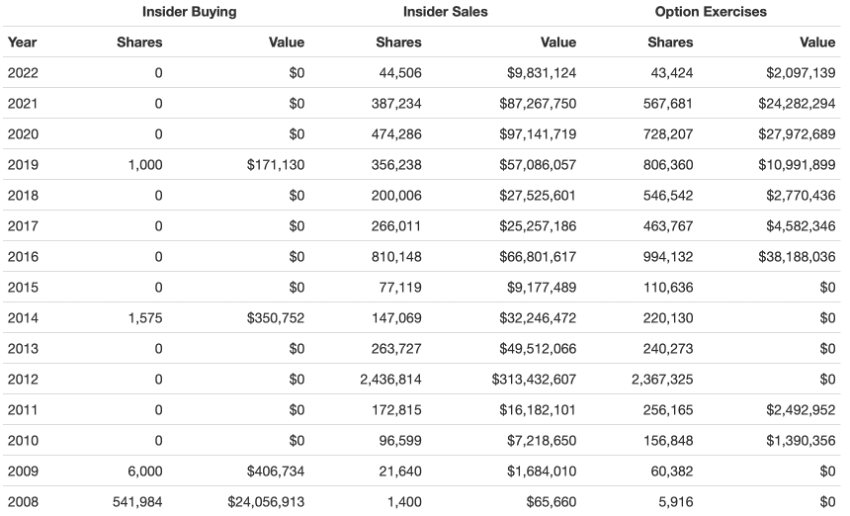

Los insiders de Visa mantienen un 0,14% del accionariado en sus carteras. Durante los últimos 6 meses, los insiders han reducido sus posiciones en Visa en un 3,85%. La mayoría del accionariado esta en manos de institucionales, manteniendo el 96% del accionariado, pese haber reducido un 1,25% sus acciones en los últimos 6 meses.

Como podemos observar, los insiders durante los últimos años han mantenido una posición fuertemente vendedora.

Destacan los movimientos realizados por Kelly Alfred F Jr, CEO de Visa Inc. quien, desde octubre de 2019, y a excepción del periodo entre abril y junio de 2021, ha reducido el último día laboral de cada mes, el volumen de acciones en Visa.

Por otro lado, Mcinerney Ryan, presidente de Visa, también ha reducido considerablemente el número de acciones en su posesión durante los últimos años.